FONCAIXA I GESTION TOTAL, FI

Anuncio

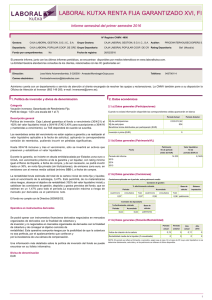

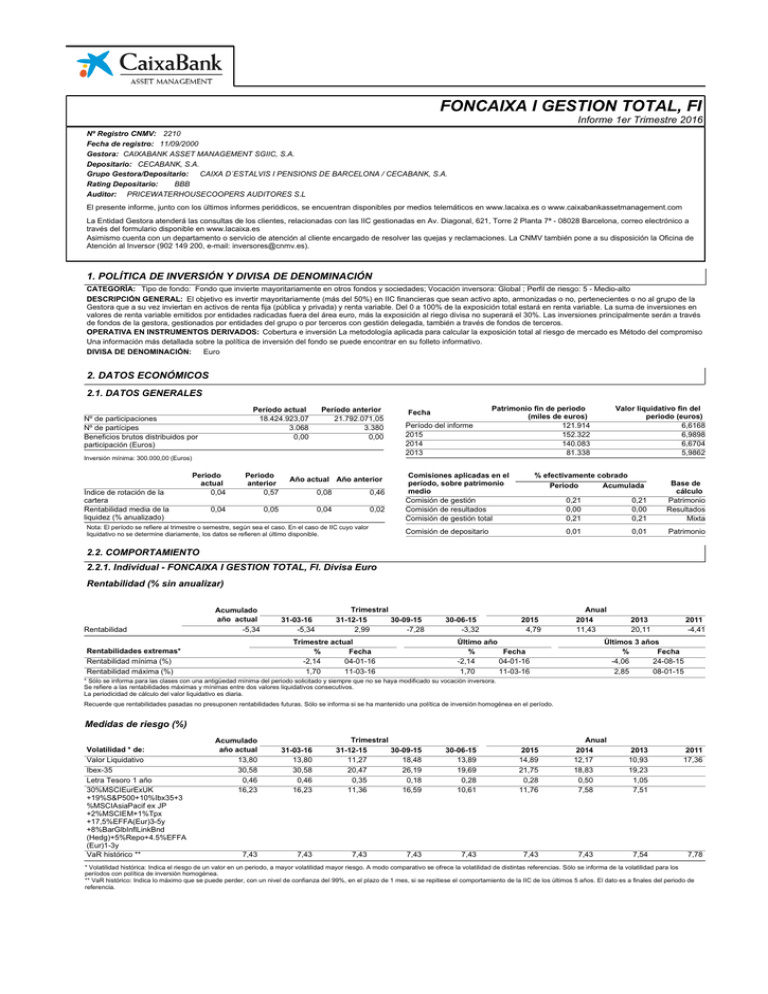

FONCAIXA I GESTION TOTAL, FI Informe 1er Trimestre 2016 Nº Registro CNMV: 2210 Fecha de registro: 11/09/2000 Gestora: CAIXABANK ASSET MANAGEMENT SGIIC, S.A. Depositario: CECABANK, S.A. Grupo Gestora/Depositario: CAIXA D´ESTALVIS I PENSIONS DE BARCELONA / CECABANK, S.A. Rating Depositario: BBB Auditor: PRICEWATERHOUSECOOPERS AUDITORES S.L El presente informe, junto con los últimos informes periódicos, se encuentran disponibles por medios telemáticos en www.lacaixa.es o www.caixabankassetmanagement.com La Entidad Gestora atenderá las consultas de los clientes, relacionadas con las IIC gestionadas en Av. Diagonal, 621, Torre 2 Planta 7ª - 08028 Barcelona, correo electrónico a través del formulario disponible en www.lacaixa.es Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). 1. POLÍTICA DE INVERSIÓN Y DIVISA DE DENOMINACIÓN CATEGORÍA: Tipo de fondo: Fondo que invierte mayoritariamente en otros fondos y sociedades; Vocación inversora: Global ; Perfil de riesgo: 5 - Medio-alto D DESCRIPCIÓN GENERAL: El objetivo es invertir mayoritariamente (más del 50%) en IIC financieras que sean activo apto, armonizadas o no, pertenecientes o no al grupo de la Gestora que a su vez inviertan en activos de renta fija (pública y privada) y renta variable. Del 0 a 100% de la exposición total estará en renta variable. La suma de inversiones en valores de renta variable emitidos por entidades radicadas fuera del área euro, más la exposición al riego divisa no superará el 30%. Las inversiones principalmente serán a través de fondos de la gestora, gestionados por entidades del grupo o por terceros con gestión delegada, también a través de fondos de terceros. O OPERATIVA EN INSTRUMENTOS DERIVADOS: Cobertura e inversión La metodología aplicada para calcular la exposición total al riesgo de mercado es Método del compromiso. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. DIVISA DE DENOMINACIÓN: Euro 2. DATOS ECONÓMICOS 2.1. DATOS GENERALES Período actual 18.424.923,07 3.068 0,00 Nº de participaciones Nº de partícipes Beneficios brutos distribuidos por participación (Euros) Período anterior 21.792.071,05 3.380 0,00 Inversión mínima: 300.000,00 (Euros) Índice de rotación de la cartera Rentabilidad media de la liquidez (% anualizado) Periodo actual 0,04 Periodo anterior 0,57 0,04 0,05 Año actual Año anterior 0,08 0,46 0,04 0,02 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, los datos se refieren al último disponible. Fecha Período del informe 2015 2014 2013 Patrimonio fin de periodo (miles de euros) 121.914 152.322 140.083 81.338 Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión Comisión de resultados Comisión de gestión total Valor liquidativo fin del periodo (euros) 6,6168 6,9898 6,6704 5,9862 % efectivamente cobrado Periodo Acumulada Comisión de depositario 0,21 0,00 0,21 0,21 0,00 0,21 Base de cálculo Patrimonio Resultados Mixta 0,01 0,01 Patrimonio 2.2. COMPORTAMIENTO 2.2.1. Individual - FONCAIXA I GESTION TOTAL, FI. Divisa Euro Rentabilidad (% sin anualizar) Rentabilidad Acumulado año actual -5,34 31-03-16 -5,34 Trimestral 31-12-15 30-09-15 2,99 -7,28 Trimestre actual % Fecha -2,14 04-01-16 1,70 11-03-16 Rentabilidades extremas* Rentabilidad mínima (%) Rentabilidad máxima (%) 30-06-15 -3,32 2015 4,79 Anual 2014 11,43 Último año % Fecha -2,14 04-01-16 1,70 11-03-16 2013 20,11 2011 -4,41 Últimos 3 años % Fecha -4,06 24-08-15 2,85 08-01-15 * Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Volatilidad * de: Valor Liquidativo Ibex-35 Letra Tesoro 1 año 30%MSCIEurExUK +19%S&P500+10%Ibx35+3 %MSCIAsiaPacif ex JP +2%MSCIEM+1%Tpx +17,5%EFFA(Eur)3-5y +8%BarGlbInflLinkBnd (Hedg)+5%Repo+4.5%EFFA (Eur)1-3y VaR histórico ** Acumulado año actual 13,80 30,58 0,46 16,23 31-03-16 13,80 30,58 0,46 16,23 7,43 7,43 Trimestral 31-12-15 30-09-15 11,27 18,48 20,47 26,19 0,35 0,18 11,36 16,59 7,43 7,43 30-06-15 13,89 19,69 0,28 10,61 2015 14,89 21,75 0,28 11,76 7,43 7,43 Anual 2014 12,17 18,83 0,50 7,58 7,43 2013 10,93 19,23 1,05 7,51 2011 17,36 7,54 7,78 * Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. ** VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del periodo de referencia. Gastos (% s/ patrimonio medio) Ratio total de gastos * Acumulado año actual 0,35 31-03-16 0,35 Trimestral 31-12-15 30-09-15 0,33 0,41 30-06-15 0,40 Anual 2014 2,08 2015 1,28 2013 2,22 2011 * Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. En el caso de inversiones en IIC que no calculan su ratio de gastos, éste se ha estimado para incorporarlo en el ratio de gastos sintético. Evolución del valor liquidativo últimos 5 años Rentabilidad trimestral de los últimos 3 años El 16/10/2009 se modificó la política de inversión de la sociedad, por ello solo se muestra la evolución de la rentabilidad del valor liquidativo a partir de ese momento. El 16/03/2010 se modificó el Índice de Referencia a 30%MSCIEurExUK+19%S&P500+10%Ibx35+3%MSCIAsiaPacif ex JP+2%MSCIEM+1%Tpx+17,5%EFFA(Eur)3-5y+8%BarGlbInflLinkBnd (Hedg)+5%Repo +4.5%EFFA(Eur)1-3y 2.2.2. Comparativa Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Vocación inversora Monetario Monetario corto plazo Renta Fija Euro Renta Fija Internacional Renta Fija Mixta Euro Renta Fija Mixta Internacional Renta Variable Mixta Euro Renta Variable Mixta Internacional Renta Variable Euro Renta Variable Internacional IIC de gestión Pasiva (I) Garantizado de Rendimiento Fijo Garantizado de Rendimiento Variable De Garantía Parcial Retorno Absoluto Global Total Fondo Patrimonio gestionado* (miles de euros) 3.895.779 0 3.657.285 238.012 4.242.462 10.342.774 44.162 2.884.461 553.309 2.854.163 5.258.663 191.045 216.249 0 692.209 2.805.422 37.875.993 Nº de partícipes* Rentabilidad trimestral media** 139.607 0 134.548 9.998 18.752 314.367 1.812 93.659 28.955 168.280 182.608 6.879 11.209 0 46.577 65.760 1.223.011 0,05 0,00 0,14 -3,77 -1,14 -1,78 -3,62 -2,85 -8,67 -7,25 -0,97 -0,11 -3,30 0,00 -1,85 -3,35 -1,95 *Medias. (I): Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. **Rentabilidad media ponderada por patrimonio medio de cada FI en el periodo 2.3. DISTRIBUCIÓN DEL PATRIMONIO AL CIERRE DEL PERIODO (IMPORTES EN MILES DE EUROS) Distribución del patrimonio (+) INVERSIONES FINANCIERAS * Cartera interior * Cartera exterior * Intereses cartera inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. Importe 110.578 68.397 42.202 -21 0 9.303 2.033 121.914 Fin período actual % sobre patrimonio 90,70 56,10 34,62 -0,02 0,00 7,63 1,67 100,00 Fin período anterior % sobre patrimonio Importe 130.783 85,86 87.902 57,71 42.815 28,11 66 0,04 0 0,00 15.457 10,15 6.082 3,99 152.322 100,00 2.4. ESTADO DE VARIACIÓN PATRIMONIAL PATRIMONIO FIN PERIODO ANTERIOR (miles de euros) ±Suscripciones/ reembolsos (neto) Beneficios brutos distribuidos ± Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos ± Resultados en renta fija (realizadas o no) ± Resultados en renta variable (realizadas o no) ± Resultado en depósitos (realizadas o no) ± Resultado en derivados (realizadas o no) ± Resultado en IIC (realizados o no) ± Otros Resultados ± Otros rendimientos (-) Gastos repercutidos - Comisión de gestión - Comisión de depositario - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO FIN PERIODO ACTUAL (miles de euros) % sobre patrimonio medio Variación del Variación del Variación período actual período anterior acumulada anual 152.322 156.137 152.322 -16,59 -5,43 -16,59 0,00 0,00 0,00 -6,60 3,01 -6,60 -6,38 3,24 -6,38 0,05 0,04 0,05 0,00 0,05 0,00 0,41 0,04 0,41 0,00 0,00 0,00 0,00 0,00 0,00 -5,78 2,09 -5,78 -1,06 0,73 -1,06 0,00 0,28 0,00 0,00 0,00 0,00 -0,22 -0,24 -0,22 -0,21 -0,19 -0,21 -0,01 -0,01 -0,01 0,00 0,00 0,00 0,00 0,00 0,00 0,00 -0,04 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 121.914 152.322 121.914 % Variación respecto fin período anterior 154,30 0,00 -286,00 -263,73 4,75 -93,12 707,23 0,00 -242,70 -329,79 -220,35 -100,69 0,00 -22,27 -9,49 -9,49 -1.900,54 -17,24 -98,48 0,00 0,00 0,00 0,00 Nota: El período se refiere al trimestre o semestre, según sea el caso. 3. INVERSIONES FINANCIERAS 3.1. INVERSIONES FINANCIERAS A VALOR ESTIMADO DE REALIZACIÓN (EN MILES DE EUROS) AL CIERRE DEL PERÍODO Descripción de la inversión y emisor TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL RENTA VARIABLE PARTICIPACIONES|CAIXABANK AM PARTICIPACIONES|CAIXABANK AM PARTICIPACIONES|CAIXABANK AM PARTICIPACIONES|CAIXABANK AM PARTICIPACIONES|CAIXABANK AM PARTICIPACIONES|CAIXABANK AM PARTICIPACIONES|CAIXABANK AM PARTICIPACIONES|CAIXABANK AM PARTICIPACIONES|CAIXABANK AM ETF|LYXOR INTERNATI TOTAL IIC DEPOSITO|BSAN|.27|2016-06-16 DEPOSITO|BBVA|.2|2016-06-16 DEPOSITO|SABADELL|.4|2016-09-02 TOTAL DEPOSITOS TOTAL INVERSIONES FINANCIERAS INTERIOR BONOS|BELGIUM|3.75|2020-09-28 BONOS|DEUTSCHLAND|1.5|2024-05-15 BONOS|DEUTSCHLAND|4.75|2040-07-04 BONOS|ITALY|4.25|2020-03-01 BONOS|ITALY|2|2025-12-01 Total Deuda Pública Cotizada más de 1 año CÉDULAS HIPOTECARIAS|INTESA SANPAOLO|1.375|2025-12-18 BONOS|SANTANDER CB AS|1|2019-02-25 BONOS|EDP FINANCE BV|2.375|2023-03-23 Total Renta Fija Privada Cotizada más de 1 año BONOS|GOLDMAN SACHS|-.224|2016-06-13 Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA EXT TOTAL RENTA FIJA EXT TOTAL RENTA VARIABLE EXT ETF|SOURCE MARKETS ETF|ISHARES ETFS/US ETF|SSGA FUNDS ETF|LYXOR INTERNATI ETF|LYXOR ASSET MAN TOTAL IIC EXT TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Notas: El período se refiere al final del trimestre o semestre, según sea el caso. Divisa EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR USD USD USD EUR EUR Período actual Valor de mercado % 9.614 6.871 10.317 4.785 2.206 13.909 3.010 214 7,89 5,64 8,46 3,93 1,81 11,41 2,47 0,18 50.927 8.500 5.000 4.000 17.500 68.426 3.606 3.403 41,79 6,97 4,10 3,28 14,35 56,14 2,96 2,79 5.913 2.894 15.816 841 303 781 1.925 1.967 1.967 19.708 19.708 4,85 2,37 12,97 0,69 0,25 0,64 1,58 1,61 1,61 16,16 16,16 8.358 9.261 1.087 1.738 2.149 22.592 42.300 110.726 6,86 7,60 0,89 1,43 1,76 18,54 34,70 90,84 Período anterior Valor de mercado % 2.214 10.297 7.456 10.850 4.742 1,45 6,76 4,89 7,12 3,11 29.399 3.359 208 1.893 70.417 8.500 5.000 4.005 17.505 87.922 3.563 5.470 1.870 5.863 2.801 19.567 789 19,30 2,20 0,14 1,24 46,21 5,58 3,28 2,63 11,49 57,70 2,34 3,59 1,23 3,85 1,84 12,85 0,52 789 1.961 1.961 22.316 22.316 0,52 1,29 1,29 14,66 14,66 8.057 9.113 1.129 5,29 5,98 0,74 2.318 20.617 42.933 130.855 1,52 13,53 28,19 85,89 3.2. DISTRIBUCIÓN DE LAS INVERSIONES FINANCIERAS, AL CIERRE DEL PERÍODO (% SOBRE EL PATRIMONIO TOTAL) 3.3. OPERATIVA EN DERIVADOS RESUMEN DE LAS POSICIONES ABIERTAS AL CIERRE DEL PERÍODO (IMPORTES EN MILES DE EUROS) Instrumento Total subyacente renta fija S&P 500 EMINI I Total subyacente renta variable Total subyacente tipo de cambio Total otros subyacentes TOTAL DERECHOS FUT BUND 10Y F US 2YR NOTE F EURBTP Total subyacente renta fija FUT EUROSTOXX F TOPIX INDEX F STOXX BANKS F S&P500M F IBEX 35 S&P 500 EMINI I Total subyacente renta variable FUT EUR/JPY CME F EUROUSD FIX Total subyacente tipo de cambio F67 DURACION CLASE 890 CLASE 341 CLASE 90189 FONS 90248 FONS 90328 FONS 90315 Total otros subyacentes TOTAL OBLIGACIONES COMPRA DE OPCIONES PUT FUTURO|FUT BUND 10Y|100000|FISICA FUTURO|F US 2YR NOTE|200000|FISICA FUTURO|F EURBTP|100000|FISICA FUTURO|FUT EUROSTOXX|10 FUTURO|F TOPIX INDEX|10000 FUTURO|F STOXX BANKS|50 FUTURO|F S&P500M|50 FUTURO|F IBEX 35|10 EMISIÓN DE OPCIONES PUT FUTURO|FUT EUR/JPY CME|125000JPY FUTURO|F EUROUSD FIX|125000USD OTROS|IIC|ES0138384039 OTROS|IIC|ES0138068012 OTROS|IIC|ES0137979037 OTROS|IIC|ES0137896009 OTROS|IIC|ES0137625002 OTROS|IIC|ES0125624009 OTROS|IIC|ES0114180039 Importe nominal comprometido 0 25.671 25.671 0 0 25.671 3.299 3.382 969 7.650 2.895 9.585 6.105 4.975 1.810 23.978 49.349 9.723 1.793 11.517 198 3.765 2.200 4.700 6.687 6.805 8.611 32.965 101.480 Objetivo de la inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión Inversión 4. HECHOS RELEVANTES Si No X X X X X X X X X X Si No X X X a.Suspensión Temporal de suscripciones / reembolsos b.Reanudación de suscripciones / reembolsos c.Reembolso de patrimonio significativo d.Endeudamiento superior al 5% del patrimonio e.Sustitución de la sociedad gestora f.Sustitución de la entidad depositaria g.Cambio de control de la sociedad gestora h.Cambio en elementos esenciales del folleto informativo i.Autorización del proceso de fusión j.Otros Hechos Relevantes 5. ANEXO EXPLICATIVO DE HECHOS RELEVANTES No aplicable 6. OPERACIONES VINCULADAS Y OTRAS INFORMACIONES a.Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%) b.Modificaciones de escasa relevancia en el Reglamento c.Gestora y el depositario son del mismo grupo (según artículo 4 de la CNMV) d.Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente e.Se ha adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de estos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas f.Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo g.Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC h.Otras informaciones u operaciones vinculadas X X X X X 7. ANEXO EXPLICATIVO SOBRE OPERACIONES VINCULADAS Y OTRAS INFORMACIONES d.1) El importe total de las adquisiciones en el período es 2.022.699,27 €. La media de las operaciones de adquisición del período respecto al patrimonio medio representa un 0,02 %. h) Se han realizado operaciones de adquisición temporal de activos con pacto de recompra con el depositario, compra/venta de IIC propias y otras por un importe en valor absoluto de 12.100.294,32 €. La media de este tipo de operaciones en el período respecto al patrimonio medio representa un 0,10 %. 8. INFORMACIÓN Y ADVERTENCIAS A INSTANCIA DE LA CNMV No aplicable 9. ANEXO EXPLICATIVO DEL INFORME PERIÓDICO Informe de Gestión: El primer trimestre de 2016 se ha caracterizado por dos partes bien diferenciadas, en la primera, hasta el 11 de febrero, los índices de bolsa han caído acompañando las caídas de los precios del petróleo y del resto de las materias primas. En la segunda, a partir de dicha fecha, los mercados bursátiles han recuperado acompañando el rebote de los precios del petróleo y del resto de las materias primas. Entre tanto, los mercados de bonos han seguido marcando nuevos mínimos en las rentabilidades de los bonos emitidos por los gobiernos, mientras que los bonos de renta fija corporativa seguían un camino similar al marcado por las bolsas, con una primera fase de aumento en los diferenciales de rentabilidad que se pagaban por los bonos privados frente a los gubernamentales y una segunda parte de reducción de los mismos en consonancia con la recuperación de los mercados de acciones. Es de destacar que la recuperación ha sido soportada también por una continuación de las políticas monetarias expansivas llevadas por parte de los bancos centrales, con el anuncio de expansión del programa de compras en cantidad e instrumentos (añadiendo la renta fija privada no financiera) por parte del BCE y por una reducción de las expectativas del calendario de subidas de tipos de intervención por parte de la FED americana. Esto ha llevado a nuevos mínimos en la rentabilidad de los bonos de gobiernos de la eurozona y en el mundo en general, de forma que más de siete billones de euros de bonos gubernamentales ofrecen hoy rentabilidades negativas. El rebote de los mercados fue acompañado por el mejor comportamiento de los sectores más ligados a energía y materiales, y las medidas anunciadas por parte del BCE permitieron una pequeña recuperación del sector financiero que aun así acaba en la cola del retorno de los activos financieros con caídas superiores al 15% en el trimestre. Las divisas han mostrado también un cambio de tendencia frente a 2015, con una recuperación de las de los mercados emergentes y una apreciación tanto del yen como del euro y una caída del dólar frente a todas ellas. El escenario de estabilización en los precios de las materias primas y de pausa en la apreciación del dólar ha permitido que los mercados emergentes sean de las estrellas del trimestre con un mejor comportamiento tanto en renta fija como en variable y demostrando además que una cosa es la evolución de la economía, en claros datos negativos en estas zonas geográficas y otra el comportamiento de los mercados financieros que suelen mirar a futuro. El periodo de inestabilidad de los mercados ha venido marcado fundamentalmente por los miedos a la transición del modelo de crecimiento económico en China, a una posible depreciación aguda de su divisa, además de las dudas sobre el nivel de crecimiento en Estados Unidos y la inestabilidad que sobre la permanencia de Gran Bretaña en la Unión Europea se plantea con el referéndum sobre la permanencia de la primera (Brexit). Los atentados terroristas y los problemas migratorios de los refugiados además de la incertidumbre política en la formación de gobierno en España son otros argumentos que se esgrimen para explicar el peor comportamiento del rendimiento de los activos de riesgo en una zona geográfica que vive una primavera económica y una expansión monetaria que deberían traducirse en un mejor comportamiento de sus activos financieros. El patrimonio del fondo ha disminuido un 19.96% durante el tercer primer del año. Por otro lado el número de partícipes ha disminuido un 9.23% durante el mismo periodo. Los gastos de gestión soportados por el fondo durante el periodo de referencia han representado el 0,21% de su patrimonio La rentabilidad neta del fondo ha sido del -5.34%, frente a -2.50% de su índice de referencia. La rentabilidad media de los fondos gestionados por la gestora con la misma vocación inversora ha sido de -3.35% durante el periodo. La volatilidad del fondo durante el tercer trimestre del año ha sido de 13.80% . La volatilidad de la letra en año durante el mismo periodo ha sido 0.46%. Por el lado de la renta fija el fondo se ha mantenido infraponderado respecto a su índice de referencia, infraponderando la inversión en emisores core y con una preferencia geográfica hacia España e Italia con mas peso de esta última. Por la parte de renta variable ha mantenido de media una inversión inferior al 65% de su patrimonio con mayor peso en Europa frente a Estados Unidos. . La inversión en divisas ha estado centrada fundamentalmente en dólares y en yenes. El porcentaje total invertido en otras instituciones de Inversión Colectiva supone el 60.23% del, patrimonio del fondo destacando entre ellas fondos gestionados por Invercaixa. Dentro de la operativa normal del fondo se han realizado compras y ventas de bonos, acciones, participaciones de fondos y futuros, que junto con la evolución de la cartera han generado un resultado negativo en términos de rentabilidad. El grado medio de apalancamiento en el periodo ha sido del 59.05% Perspectivas para el 2º trimestre 2016: Como hemos comentado previamente, empieza la ampliación del programa de expansión cuantitativa del BCE que debe ayudar a los activos de riesgo tanto por el mal comportamiento que han tenido en el primer trimestre como porque la valoración relativa al resto de los activos financieros y la ausencia de alternativas de inversión dan un fuerte soporte a los mismos. Cada vez hay menos activos disponibles para ser invertidos libremente y el hecho de que se hayan ajustado fuertemente las expectativas de crecimiento de beneficios, deja un escenario de medio plazo con rentabilidades esperables mejores para la bolsa de la zona euro, que para nosotros sigue siendo la más atractiva. Seguimos viendo no obstante un trimestre con vaivenes en los mercados en la medida en la que persiste la incertidumbre fundamental sobre el crecimiento americano, sobre el modelo del crecimiento chino y sobre el posible resultado del referéndum de la permanencia del Reino Unido en la eurozona. Seguimos favoreciendo la deuda pública de los países periféricos frente a la de Alemania y el crédito corporativo por las compras del BCE. Tenemos una visión algo más constructiva sobre los países emergentes pero manteniendo la cautela mientras no estemos seguros de la estabilización del dólar y de las materias primas. La valoración de la bolsa americana es el principal elemento en contra de mantener una visión más constructiva en los activos de riesgo. Nos sigue preocupando el entorno de liquidez y un posible aumento de las quiebras de los emisores de alto riesgo. El escenario general que vemos es de retornos moderado para la mayor parte de los activos, pudiendo salvarse de los mismos las bolsas pero lógicamente con niveles de riesgo mayores al resto de los activos. Pero somos más optimistas para el medio plazo en la medida en que cada vez hay menos activos invertibles y más dinero a invertir.