1 El presente informe, junto con los últimos informes periódicos, se

Anuncio

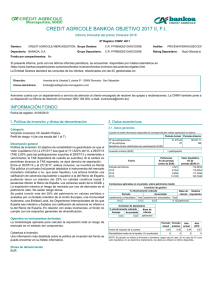

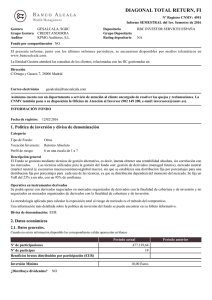

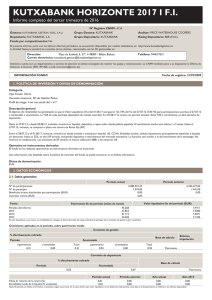

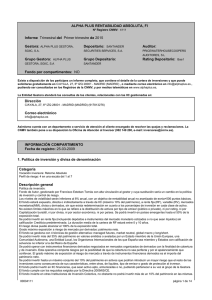

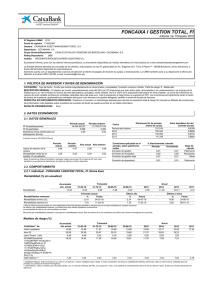

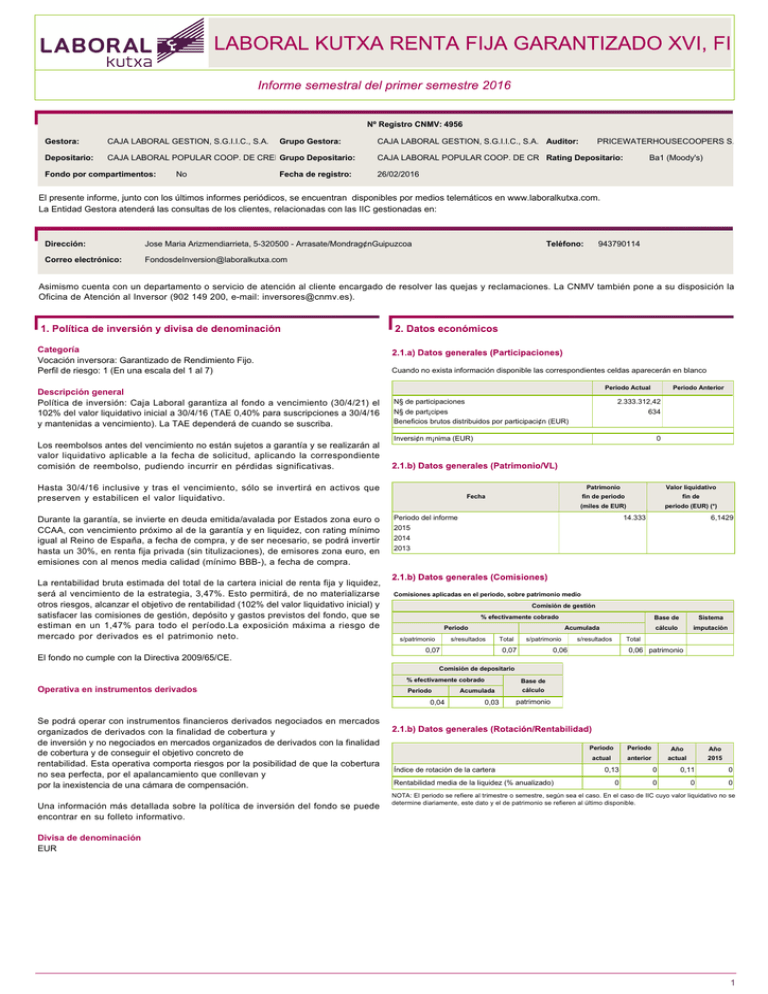

Nº Registro CNMV: 4956 Gestora: CAJA LABORAL GESTION, S.G.I.I.C., S.A. Depositario: CAJA LABORAL POPULAR COOP. DE CREDITO Grupo Depositario: Fondo por compartimentos: No Grupo Gestora: Fecha de registro: CAJA LABORAL GESTION, S.G.I.I.C., S.A. Auditor: PRICEWATERHOUSECOOPERS S.A. CAJA LABORAL POPULAR COOP. DE CREDITO Rating Depositario: Ba1 (Moody's) 26/02/2016 El presente informe, junto con los últimos informes periódicos, se encuentran disponibles por medios telemáticos en www.laboralkutxa.com. La Entidad Gestora atenderá las consultas de los clientes, relacionadas con las IIC gestionadas en: Dirección: Jose Maria Arizmendiarrieta, 5-320500 - Arrasate/Mondrag¢nGuipuzcoa Correo electrónico: FondosdeInversion@laboralkutxa.com Teléfono: 943790114 Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). Categoría Vocación inversora: Garantizado de Rendimiento Fijo. Perfil de riesgo: 1 (En una escala del 1 al 7) Descripción general Política de inversión: Caja Laboral garantiza al fondo a vencimiento (30/4/21) el 102% del valor liquidativo inicial a 30/4/16 (TAE 0,40% para suscripciones a 30/4/16 y mantenidas a vencimiento). La TAE dependerá de cuando se suscriba. Los reembolsos antes del vencimiento no están sujetos a garantía y se realizarán al valor liquidativo aplicable a la fecha de solicitud, aplicando la correspondiente comisión de reembolso, pudiendo incurrir en pérdidas significativas. Cuando no exista información disponible las correspondientes celdas aparecerán en blanco Periodo Actual N§ de participaciones N§ de part¡cipes Beneficios brutos distribuidos por participaci¢n (EUR) Durante la garantía, se invierte en deuda emitida/avalada por Estados zona euro o CCAA, con vencimiento próximo al de la garantía y en liquidez, con rating mínimo igual al Reino de España, a fecha de compra, y de ser necesario, se podrá invertir hasta un 30%, en renta fija privada (sin titulizaciones), de emisores zona euro, en emisiones con al menos media calidad (mínimo BBB-), a fecha de compra. La rentabilidad bruta estimada del total de la cartera inicial de renta fija y liquidez, será al vencimiento de la estrategia, 3,47%. Esto permitirá, de no materializarse otros riesgos, alcanzar el objetivo de rentabilidad (102% del valor liquidativo inicial) y satisfacer las comisiones de gestión, depósito y gastos previstos del fondo, que se estiman en un 1,47% para todo el período.La exposición máxima a riesgo de mercado por derivados es el patrimonio neto. 634 Inversi¢n m¡nima (EUR) Hasta 30/4/16 inclusive y tras el vencimiento, sólo se invertirá en activos que preserven y estabilicen el valor liquidativo. Periodo Anterior 2.333.312,42 0 Patrimonio Fecha Valor liquidativo fin de periodo fin de (miles de EUR) periodo (EUR) (*) Periodo del informe 2015 14.333 6,1429 2014 2013 Comisiones aplicadas en el periodo, sobre patrimonio medio Comisión de gestión % efectivamente cobrado Periodo s/patrimonio Acumulada s/resultados 0,07 Total s/patrimonio 0,07 s/resultados Base de Sistema cálculo imputación Total 0,06 0,06 patrimonio El fondo no cumple con la Directiva 2009/65/CE. Comisión de depositario % efectivamente cobrado Operativa en instrumentos derivados Periodo 0,04 Se podrá operar con instrumentos financieros derivados negociados en mercados organizados de derivados con la finalidad de cobertura y de inversión y no negociados en mercados organizados de derivados con la finalidad de cobertura y de conseguir el objetivo concreto de rentabilidad. Esta operativa comporta riesgos por la posibilidad de que la cobertura no sea perfecta, por el apalancamiento que conllevan y por la inexistencia de una cámara de compensación. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Base de Acumulada 0,03 cálculo patrimonio Índice de rotación de la cartera Rentabilidad media de la liquidez (% anualizado) Periodo Periodo Año Año actual anterior actual 2015 0,13 0 0,11 0 0 0 0 0 NOTA: El periodo se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, este dato y el de patrimonio se refieren al último disponible. Divisa de denominación EUR 1 Cuando no exista información disponible las correspondientes celdas aparecerán en blanco. Acumulado Trimestral año Último actual trim (0) Rentabilidad Rentabilidad Trim-1 Trim-2 Anual Trim-3 2015 2014 2013 2011 Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Patrimonio 2,44 Vocación inversora El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. Rentabilidades Trimestre actual extremas (i) % Último Año Fecha % Últimos 3 años Fecha % Fecha Rentabilidad Nº de gestionado * semestral partícipes * (miles de euros) media ** Monetario a corto plazo Monetario 62.807 2.482 Renta Fija Euro 30.155 1.508 -6,19 448.879 12.217 -1,99 -5,96 Rentabilidad mínima (%) -0,53 24-06-2016 Renta Fija Internacional Rentabilidad máxima (%) 0,72 27-06-2016 Renta Fija Mixto Euro Renta Fija Mixta Internacional (i) Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el periodo. Renta Variable Mixta Euro 10.956 876 176.206 3.579 -3,74 Renta Variable Euro 78.550 5.669 -10,37 Renta Variable Internacional 34.963 3.037 -6,60 Garantizado de Rendimiento Fijo 508.777 18.290 1,06 Garantizado de Rendimiento Variable 371.695 18.674 1,03 18.298 449 -4,84 1.741.286 66.781 -1,08 Renta Variable Mixta Internacional IIC de Gesti¢n Referenciada (1) Acumulado Trimestral año Último actual trim (0) Trim-1 Trim-2 Anual Trim-3 2015 2014 2013 2011 De Garant¡a Parcial Volatilidad (ii) de: 3,06 Retorno Absoluto Ibex-35 35,31 40,20 Global Letra Tesoro 1 año 0,36 0,45 Total Fondos Valor liquidativo VaR histórico (iii) (ii) Volatilidad histórica: indica el riesgo de un valor en un periodo, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los periodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza de 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del periodo de referencia. * Medias. (1): Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. ** Rentabilidad media ponderada por patrimonio medio de cada FI en el periodo. ( Importes en miles de EUR ) Acumulado año actual Trimestral Último trim (0) Trim-1 0,12 0,07 0,09 Trim-2 Anual Trim-3 2015 2014 2013 Fin periodo actual Distribución del patrimonio 2011 (+) INVERSIONES FINANCIERAS patrimonio 13.882 96,85 13.777 96,11 Cartera Exterior 28 0,20 Intereses de la Cartera de Inversi¢n 77 0,54 Cartera Interior Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. Fin periodo anterior % sobre Importe % sobre Importe patrimonio Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÖA) 462 3,22 (+/-) RESTO -10 -0,07 14.334 100,00% TOTAL PATRIMONIO 100,00% Notas: El periodo se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. % sobre patrimonio medio No hay datos disponibles Variación Variación Variación % variación respecto fin del periodo actual del periodo anterior acumulada anual periodo anterior PATRIMONIO FIN PERIODO ANTERIOR (miles de EUR) (+/-) Suscripciones/Reembolsos (neto) 173,22 173,22 4,21 4,21 4,37 4,37 0,26 0,26 3,77 3,77 0,35 0,35 (-) Beneficios Brutos Distribuidos (+/-) Rendimientos Netos (+) Rendimientos de Gesti¢n (+) Intereses (+) Dividendos Gráfico: Rentabilidad semestral de los últimos 5 años (+/-) Resultados en renta fija (realizadas o no) (+/-) Resultados en renta variable (realizadas o no) (+/-) Resultados en dep¢sitos (realizadas o no) (+/-) Resultados en derivados (realizadas o no) (+/-) Resultados en IIC (realizadas o no) (+/-) Otros Resultados (+/-) Otros Rendimientos (-) Gastos Repercutidos No hay datos disponibles -0,16 -0,16 (-) Comisi¢n de gesti¢n -0,06 -0,06 (-) Comisi¢n de depositario -0,03 -0,03 (-) Gastos por servicios exteriores -0,02 -0,02 (-) Otros gastos de gesti¢n corriente -0,01 -0,01 (-) Otros gastos repercutidos -0,04 -0,04 14.333 14.333 (+) Ingresos (+) Comisiones de descuento a favor de la IIC (+) Comisiones retrocedidas (+) Otros Ingresos PATRIMONIO FIN PERIODO ACTUAL (miles de EUR) Nota: El periodo se refiere al trimestre o semestre, según sea el caso. 2 3.1. Inversiones financieras a valor estimado de realización (en miles de EUR) y en porcentaje sobre el patrimonio, al cierre del periodo. Periodo actual Divisa Descripción de la inversión y emisor BONO|D.ESTADO ESPA¥OL|5,50|2021-04-30 Valor de mercado Periodo anterior Valor de mercado % EUR 3.608 25,17 3.608 25,17 EUR 10.169 70,94 Total Renta Fija Privada Cotizada m s de 1 a¤o 10.169 70,94 TOTAL RENTA FIJA COTIZADA 13.777 96,11 TOTAL RENTA FIJA 13.777 96,11 TOTAL INVERSIONES FINANCIERAS INTERIOR 13.777 96,11 TOTAL INVERSIONES FINANCIERAS 13.777 96,11 Total Deuda P£blica Cotizada m s de 1 a¤o BONO|FADE|5,90|2021-03-17 % Notas: El periodo se refiere al final del trimestre o semestre, según sea el caso. OTRAS FINANCIERAS DEUDA ESTADO TESORERÍA 3.3. Operativa en derivados. Resumen de las posiciones abiertas al cierre del periodo (importes en miles de EUR) Importe Subyacente Instrumento Objetivo nominal de la comprometido inversión BO. ESTADO ESPA¥A 5,5% 210430 C/ Plazo 446 inversión BO. ESTADO ESPA¥A 5,5% 210430 C/ Plazo 534 inversión BO. ESTADO ESPA¥A 5,5% 210430 C/ Plazo 585 inversión BO. ESTADO ESPA¥A 5,5% 210430 C/ Plazo 680 inversión Total subyacente renta fija 2.245 TOTAL OBLIGACIONES 2.245 Sí a. Suspensi¢n temporal de suscripciones/reembolsos b. Reanudaci¢n de suscripciones/reembolsos c. Reembolso de patrimonio significativo d. Endeudamiento superior al 5% del patrimonio e. Sustituci¢n de la sociedad gestora f. Sustituci¢n de la entidad depositaria g. Cambio de control de la sociedad gestora h. Cambio en elementos esenciales del folleto informativo i. Autorizaci¢n del proceso de fusi¢n j. Otros hechos relevantes No X X X X X X X X X X No aplicable. Sí No a. Part¡cipes significativos en el patrimonio del fondo (porcentaje superior al 20%) X b. Modificaciones de escasa relevancia en el Reglamento X No aplicable. Estimado/a Sr./a.: A continuación le detallamos la información del período indicado relativa al fondo del que usted es titular. Los temores que lastraron el comportamiento de los activos de riesgo en los primeros meses del año se han diluido en gran medida en el segundo trimestre. La recuperación de los precios del petróleo desde los mínimos de enero (casi ha doblado su valor desde entonces) ha aliviado unas expectativas de inflación que llegaron a cotizar niveles demasiado bajos y ha permitido la recuperación de las compañías cuyas cuentas de resultados están muy vinculadas a esta materia prima. Además, la economía China, que en la segunda mitad de 2015 y principios de 2016 dio síntomas claros de desaceleración, con intervención incluida del mercado de divisas por parte de su Banco Central, ha permanecido en segundo plano y ha mostrado una mayor estabilidad desde el punto de vista macro y de mercados. Esta mejora se ha traducido en el buen comportamiento de ciertos mercados, principalmente de los de renta fija corporativa, que se han recuperado del susto inicial de 2016 y se benefician de unas políticas monetarias que siguen siendo claramente expansivas. Sin embargo, el comportamiento de las bolsas no ha mejorado en los últimos meses y la volatilidad de las cotizaciones ha sido elevada. Los índices europeos y asiáticos cierran el semestre con caídas superiores al 10%, mientras que los americanos o los emergentes finalizan planos o con ligeras revalorizaciones. En este sentido, hay elementos que invitan a no ser demasiado optimistas. Así, las previsiones de crecimiento mundial se siguen revisando a la baja, en la misma línea que en los últimos trimestres. Aunque el mundo va a crecer, el mercado parece asumir que va a ser a un ritmo más lento, lo que ajusta todavía más las valoraciones de los activos y el margen de maniobra de los Bancos Centrales. Además, en el terreno político los próximos meses se presentan convulsos. El resultado del 3 referéndum de Reino Unido de no permanecer en la Unión Europea ha elevado la incertidumbre en los mercados financieros, mientras que la proximidad de las c. Gestora y el depositario son del mismo grupo (seg£n art¡culo 4 de la LMV) elecciones en Estados Unidos no contribuye a reducirla. X Desde un punto de vista micro, el crecimiento de los beneficios de las compañías de países desarrollados es mínimo o nulo, lo que resta atractivo a la inversión en renta d. Se han realizado operaciones de adquisici¢n y venta de valores en los que el variable. El mayor atractivo de este mercado resulta de la falta de alternativa a la hora X depositario ha actuado como vendedor o comprador, respectivamente de invertir. Los bonos gubernamentales están muy caros (muchos cotizan rentabilidades negativas), y los de compañías de máxima calidad están en e. Adquiridos valores/ins. financieros emitidos/avalados por alguna entidad del rentabilidades inferiores al 1% a plazos de 4-5 años. Las opciones, por lo tanto, se X grupo gestora/depositario, o alguno de stos ha sido reducen. El mercado de Renta Fija Corporativa de alto rendimiento (High Yield), es colocador/asegurador/director/asesor, o prestados valores a entidades vinculadas una buena alternativa de inversión, en la medida que las rentabilidades que ofrece son atractivas y además presenta un mayor margen de mejora que el resto. f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido X Una de las principales claves de comportamiento futuro de los mercados reside en la una entidad del grupo de la gestora o depositaria, u otra IIC gestionada por la misma gestora u otra gestora del grupo evolución de la economía de Estados Unidos y el impacto que pueda tener su política monetaria. La percepción, de momento, de que se mantengan los tipos en los niveles g. Se han percibido ingresos por entidades del grupo de la gestora que tienen actuales durante el resto del año puede dar cierto soporte a las cotizaciones, aunque X como origen comisiones o gastos satisfechos por la IIC las expectativas del mercado están siendo muy dependientes de los datos de muy corto plazo. En cualquier caso, no pensamos que la Fed vaya a dañar el crecimiento h. Otras informaciones u operaciones vinculadas con un cambio brusco de política monetaria (se ha venido mostrando sensible a los X efectos que un endurecimiento de las condiciones puedan generar) y en caso de elevar los tipos lo hará en un escenario de mejora macroeconómica. Mientras, el resto de Bancos Centrales seguirán inyectando liquidez. En este sentido, la deuda soberana no parece tener demasiado recorrido y creemos que, pese a volatilidades reducidas, es un activo de cierto riesgo. La rentabilidad a vencimiento de la mayoría de bonos gubernamentales está en niveles mínimos, y las ganancias derivadas de Durante el semestre se han efectuado operaciones de pacto de recompra con la caídas de rentabilidad son ya limitadas. En caso de repuntes de tipos de interés, las Entidad Depositaria por importe de 240,30 millones de euros en concepto de compra, valoraciones se verán afectadas negativamente. el 3569,58% del patrimonio medio, y por importe de 214,70 millones de euros en En este período, el Fondo ha tenido un aumento de 634 partícipes y una rentabilidad concepto de venta, que supone un 3189,30% del patrimonio medio. neta de 2,411%, siendo el resultado neto final al cierre del periodo una variación de patrimonio de 14.033 miles de euros, con lo que el patrimonio asciende a 14.333 miles de euros. La rentabilidad del fondo en el periodo ha sido superior a la de la letra del tesoro español a un año. La rentabilidad del fondo ha sido superior a la de la media de la gestora -0,878%. La desviación respecto a la media se explica por la vocación inversora específica del fondo. Los gastos incurridos por el fondo han supuesto un impacto en su rentabilidad de un 0,07% El riesgo asumido por el fondo, medido por la volatilidad anualizada de su valor liquidativo diario durante el periodo ha sido del 2,157%. La volatilidad de las letras del Tesoro a un año en el mismo periodo ha sido del 0,463% y del Ibex35 del 32,87%. Durante el período no se han producido cambios en la calidad crediticia de la cartera. El valor liquidativo desde el comienzo de la garantía (30/04/2016) se ha revalorizado un 2,41%, lo que supone alcanzar el 100% del importe mínimo garantizado (102%) por el fondo al inicio de la garantía. En el caso de reembolso anticipado de las participaciones se aplicaría una comisión del 2,00%. Sí No 4