Gestión Integral de Riesgos

Anuncio

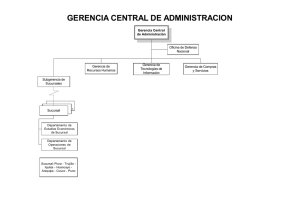

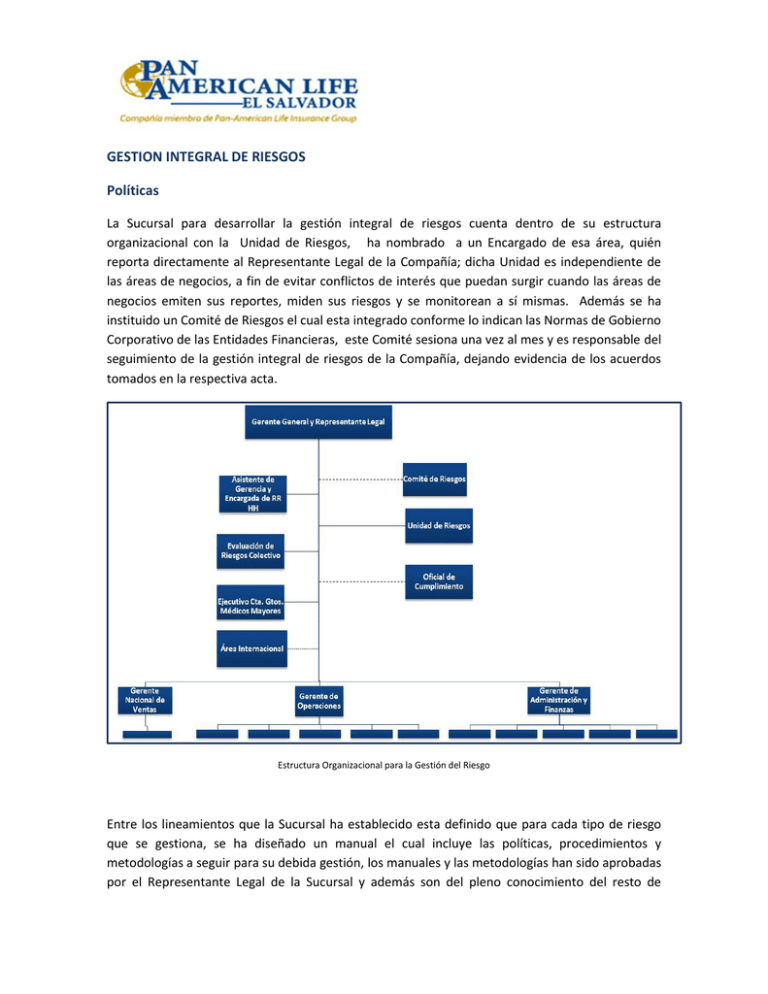

GESTION INTEGRAL DE RIESGOS Políticas La Sucursal para desarrollar la gestión integral de riesgos cuenta dentro de su estructura organizacional con la Unidad de Riesgos, ha nombrado a un Encargado de esa área, quién reporta directamente al Representante Legal de la Compañía; dicha Unidad es independiente de las áreas de negocios, a fin de evitar conflictos de interés que puedan surgir cuando las áreas de negocios emiten sus reportes, miden sus riesgos y se monitorean a sí mismas. Además se ha instituido un Comité de Riesgos el cual esta integrado conforme lo indican las Normas de Gobierno Corporativo de las Entidades Financieras, este Comité sesiona una vez al mes y es responsable del seguimiento de la gestión integral de riesgos de la Compañía, dejando evidencia de los acuerdos tomados en la respectiva acta. Estructura Organizacional para la Gestión del Riesgo Entre los lineamientos que la Sucursal ha establecido esta definido que para cada tipo de riesgo que se gestiona, se ha diseñado un manual el cual incluye las políticas, procedimientos y metodologías a seguir para su debida gestión, los manuales y las metodologías han sido aprobadas por el Representante Legal de la Sucursal y además son del pleno conocimiento del resto de miembros del Comité de Riesgos. Las metodologías incluyen las etapas de identificación, medición, control y monitoreo de los riesgos. En general nuestras políticas indican que: • Los criterios de evaluación y control del riesgo se definen de acuerdo al nivel de tolerancia al riesgo por parte de Pan-American Life Insurance Company, Sucursal El Salvador y son asumidos y aprobados por la Alta Gerencia • Los órganos de control serán los responsables de la evaluación de la gestión del riesgo • El Comité de Riesgos debe diseñar los programas de inducción y divulgación de cultura en gestión de riesgos para todos los miembros de la Sucursal • Corresponde a todos los miembros de la Compañía, prevenir cualquier situación que genere conflicto de interés, en todos los casos en los cuales la Compañía requiera la recolección de información, proveniente de las diferentes unidades en la aplicación de las etapas de gestión del riesgo • Para el caso específico de la gestión del riesgo operativo los miembros de Pan-American Life Insurance Company, Sucursal El Salvador, reportarán de forma oportuna e inmediata el Registro de Eventos de Riesgo Operacional, anteponiendo el interés propio por el de mitigar los riesgos reales o potenciales de la Compañía al momento de detectarlos • Todas las políticas y procesos que afecten la gestión de los riesgo se listarán y quedarán registradas en el manual correspondiente • Los informes relacionados con la administración de riesgos se presentan a la Alta Gerencia al menos una vez al año Metodologías Las metodologías para la gestión de riesgos incluidas en cada manual, describen los procedimientos para ejecutar las etapas de identificación, medición, control y monitoreo de los riesgos que la Sucursal gestiona, entre estos, los riesgos operacionales, de crédito, de mercado, de liquidez, técnico y reputacional. Metodología Riesgo Operacional El riesgo operacional se evalúa midiendo el nivel de riesgo inherente al cual esta expuesto cada uno de los procesos operativos, teniendo en cuenta los criterios de probabilidad de ocurrencia del riesgo y la magnitud del impacto de materializarse el riesgo. En primera instancia esta medición será cualitativa y cuando se cuente con suficientes datos históricos, se realizará de manera cuantitativa. Pan-American Life Insurance Company, Sucursal El Salvador, desarrollara su proceso de medición de riesgos sobre un análisis semi-cuantitativo. Metodología Riesgo de Crédito El objetivo en la medición de este riesgo es estimar las pérdidas esperadas derivadas de la actividad crediticia. La medición es cuantitativa dada la exposición al riesgo de incumplimiento de las contrapartes. La pérdida esperada es el valor que corresponde a una pérdida promedio por riesgo crediticio en un horizonte de tiempo determinado. Es el resultante de la probabilidad de incumplimiento (PD), el nivel de exposición en el momento del incumplimiento (EAD) y la severidad de la pérdida (LGD). Metodología Riesgo de Mercado El objetivo de la metodología es estimar las pérdidas esperadas derivadas de las posiciones mantenidas en el portafolio de inversiones de la Sucursal. La medición se realizará estimando el valor en riesgo (VaR) el cual es un método para cuantificar la exposición al riesgo de mercado por medio de técnicas estadísticas tradicionales. El valor en riesgo es una medida estadística de riesgo de mercado que estima la pérdida máxima que podría registrar un portafolio en un intervalo de tiempo y con cierto nivel de probabilidad o confianza. Debido a la naturaleza de sus operaciones la Sucursal adoptará el Método no Paramétrico o de Simulación Histórica con Crecimientos Absolutos. Consiste en utilizar una serie histórica de precios de la posición de riesgo (portafolio) para construir una serie de tiempo de precios, con el supuesto de que se ha conservado el portafolio durante el período de tiempo de la serie histórica. Metodología Riesgo de Liquidez La metodología para la medición de este riesgo esta basada en el análisis de maduración y estimación de brechas de liquidez entre activos y pasivos. Para lo cual se distribuyen los saldos registrados en los estados financieros con cierre a la fecha de la evaluación o análisis, según los siguientes criterios: • Se clasificarán los activos y pasivos en cada una de las bandas de tiempo, según sus plazos de vencimiento contractual o proyectado, pudiendo ser estos totales o parciales. • Para los pasivos inciertos (reservas técnicas) se llevará a cabo un análisis de los vencimientos esperados. Metodología Riesgo Técnico Los riesgos técnicos son los que se derivan de la propia actividad aseguradora y nacen directamente de las pólizas suscritas. Para la evaluación de la evolución de este riesgo, la Sucursal ha determinado analizar, las herramientas de control que la Compañía utiliza para mantener el riesgo técnico en niveles aceptables, según el apetito de riesgo que se establezca para cada línea de negocio a través de las diferentes áreas, considerando variables tales como: • Evolución de las variables medidas • Desviaciones con respecto a lo pronosticado • Determinación de suficiencia o insuficiencia en base a resultados • Una insuficiencia de las primas respecto a las obligaciones contraídas (tarifas insuficientes) • Un aumento en la frecuencia y severidad en el importe de los siniestros (desviaciones considerables) • Concentración de riesgo excesiva • Comportamiento inesperado de los dueños de pólizas • Derivados del reaseguro: contratos inadecuados, incrementos en el precio, default de un reasegurador • Reservas técnicas insuficientes para cubrir las obligaciones futuras Metodología Riesgo Reputacional La medición del riesgo de reputación se llevará a cabo mediante el establecimiento de métricas: • La frecuencia de ocurrencia del riesgo potencial identificado • Severidad dada la ocurrencia (Impacto económico del riesgo) • Nivel de tolerancia del riesgo El método de valoración será aplicado en base a evidencia empírica de la Compañía en un horizonte de tiempo determinado. Adopción de Medidas para la Gestión Integral de Riesgos Pan American Life Insurance Company, Sucursal El Salvador ha adoptado medidas relevantes para implementar una administración basada en gestión de riesgos a través de diferentes aspectos tales como cambios en su estructura organizacional, diseño de manuales y metodologías para gestión de los diferentes tipos de riesgo a los que se encuentra expuesta, desarrollo e implementación de aplicaciones de tecnología de información para manejo de bases de datos de riesgos operativos, monitoreo permanente de la evolución de los riesgos a través del desarrollo de comités así como diseño de mecanismos de divulgación entre el personal para desarrollo de la cultura en gestión de riesgos.