INFORME ANUAL INTEGRADO | FINANCIERO Y

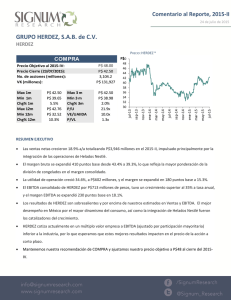

Anuncio