LA TRANSFORMACION DE LA BOLSA DE NUEVA YORK

Anuncio

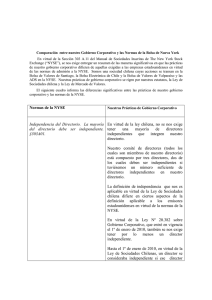

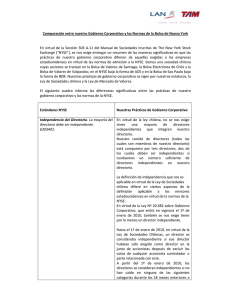

LA TRANSFORMACION DE LA BOLSA DE NUEVA YORK Por el Doctor Alberto Guido Servente* I • El 20 de Abril de 2005; la Bolsa de Nueva York (NYSE) y Archipelago Holding Inc. firmaron un acuerdo de intención de fusión, destinado a unificar las dos firmas mediante la constitución de un nuevo holding que se llamaría NYSE Group Inc. . Esta combinación reuniría en una sola entidad la propiedad del principal mercado de acciones del mundo y el primer mercado abierto totalmente electrónico de los Estados Unidos. No se trató de una verdadera fusión en el sentido de hacer de dos entidades una sola, sino que ambas continuarían funcionando pero con su propiedad unificada mediante el aporte de la totalidad de su capital a una sociedad holding que pasaría a ser la propietaria de todas las acciones de las existentes. Las acciones de la nueva entidad, se cotizarían en el NYSE con el símbolo NYX y nombre NYSE Group.Inc. El NYSE era una corporación sin fines de lucro, sus operadores debían poseer un “seat” o asiento para poder operar en el mercado llamado “ de piso “ en el que actúan agentes y especialistas. En los últimos años han invertido ingentes sumas en la informatización del piso y desde 2004 avanza un proyecto de mercado “hibrido” que combina piso con operatividad cibernética. El número de asientos estaba limitado a 1.366 y era posible separar la propiedad de la operatividad mediante sistemas de alquileres, claro que no bastaba la posesión del asiento para operar sino también cumplir con las regulaciones pertinentes establecidas por el NYSE. En el NYSE cotizan más de 2.770 empresas cuya capitalización de mercado se valúa en más de 20 trillones de dólares. Archipelago Holding Inc. era propietaria y operaba el “ARCA/EX” donde se pueden negociar electrónicamente más de 8.000 acciones, incluyendo las acciones autorizadas a cotizar en el NYSE , el Nasdaq Stock Market Inc., el American Stock Exchange y el Pacific Exchange Inc; .ARCA/EX era regulado por el Pacific Exchange. Archipelago poseía el 100% de PCX Holding Inc. que es la sociedad madre del Pacific Exchange y PCX Equities. El Pacific Exchange opera una plataforma para negociar opciones y proveía servicios de regulador. Las acciones de Archipelago Holding Inc.se cotizaban en el Pacific Exchange. Para llevar a buen término el acuerdo fueron necesarios una cantidad de pasos, tanto presentaciones ante la entidad reguladora de bolsas “Security and Exchange Comisión”(SEC) como sub fusiones y divisiones entre las sociedades destinadas a fusionarse. Estos trámites, aclaraciones y acuerdos transcurrieron durante el 2005; hasta que una vez satisfechos los requerimientos regulatorios se citaron sendas Asambleas de los “miembros”, es decir propietarios de “asientos”, en el NYSE y accionistas de Archipelago Holding Inc. para el 6 de Diciembre a las 9,30 Hs. El quórum requerido para aprobar la fusión fue de 2/3 partes de los miembros en el caso del NYSE y mayoría simple para Archipelago. 1 Como hemos mencionado, el NYSE era una entidad sin fines de lucro. Para llegar a cumplir lo tratado, se fusionó con y en NYSE Merger Corporation Sub Inc. que a su vez se fusionó con y en NYSE Merger Corporation Sub.LLC ( corporación de responsabilidad limitada) la que cambió su nombre por New York Stock Exch. LLC A su vez, se separaron los negocios y activos de New York Stock Exchange LLC en tres partes a saber: - New York Stock Exhange LLC será la entidad que permanece registrada como una Bolsa Nacional de Valores frente a la SEC. Esta autorización será su único activo además de la tenencia del 100% del capital de NYSE Market Inc. y NYSE Regulation Inc. - NYSE Market Inc. será una subsidiaria de New York Stock Exchange LLC . NYSE Market poseerá todos los activos y pasivos del original NYSE salvo la registración como Bolsa Nacional de Valores y los activos y pasivos relacionados con las actividades de auto-regulación que realizaba el NYSE. Es decir que en realidad heredó todos los activos y pasivos relacionados con el negocio del mercado de acciones. - NYSE Regulation Inc. será una “Corporación Sin Fines de Lucro” de pertenencia total del New York Stock Exchange LLC y continuará con las funciones de autorregulación desempeñadas por el original NYSE e incorporará las que el Pacific Stock Exchange oficiaba respecto a Archipelago. Fue necesario también proceder a valuar las dos entidades en función de sus activos y potencialidades. De dichas estimaciones se concluyó en que de la nueva entidad , ( NYSE Group Inc.) los miembros del NYSE y toda otra porción de su capital necesaria para cumplir obligaciones con la gerencia y empleados, mantendrían una proporción del 70 por ciento, y el restante 30 por ciento serviría para canjear las acciones de Archipelago Holding Inc. Las sumas propuestas en la oferta sometida a la Asamblea del NYSE contemplaba para cada titular de un “asiento” la entrega en efectivo de 300.000 dólares más 80.177 acciones ordinarias del NYSE Group Inc. Los miembros pudieron elegir aumentar en cierta proporción las cantidades a recibir en efectivo o acciones, y esas preferencias pudieron ser atendidas dentro del total global de efectivo disponible y proporción del 70% asignada sobre el capital de la nueva sociedad. Además, se permitió que con el eventual sobrante de efectivo existente en alguna de ambas entidades, se abone un dividendo en el mismo acto de canje de acciones para mantener la mencionada proporción 70/30. Las acciones recibidas por los ex “miembros” del NYSE están sujeta a una restricción de transferencia que vencerá anualmente por terceras partes a partir del primer año del día en que se efectivizó la fusión, es decir el 7 de Marzo del 2006. Esta restricción, que podrá ser levantada por el Directorio del NYSE Group Inc., se explica en función de la “demutualización” decidida por la aprobación de la Asamblea, ya que en el futuro el derecho a operar en el mercado no estará vinculado a la tenencia de acciones. Este tema y la consecuente restricción a la transferencia lo explicaremos más adelante. Los accionistas de Arhipelago Holding Inc. votaron el canje de una acción propia por una acción de NYSE Group Inc. y los tenedores de opciones de compra de Archipelago Holding Inc. recibirían la misma cantidad de opciones de compra de NYSE Group Inc. 2 La Fusion Miembros del NYSE Accionistas De Archipelago 100% NYSE Inc se fusionara con y en NYSE Merger Corp Sub 100% New York Stock Exch.Inc Nyse Merger Corp.Sub. Inc. NYSE Merger Corp Sub con y en NYSE LLC Archipelago Holdings Inc. NYSE GROUP Inc. Nyse Merger Sub LLC(Cambia nombre Archipelago Merger Sub.Inc . por NYSE LLC) Después de la Fusión Anteriores Miembros y empleados del Anteriores accionistas y empleados de NYSE Archipelago 70% 30% NYSE Group Inc. NEW YORK STOCK EXCH.LLC ARCHIPELAGO HOLDINGS INC. (anterior NYSE Merger Sub LLC) 3 II Sin duda no tuvo la misma importancia la aprobación que decidieron ambas Asambleas. Para los ex accionistas de Archipelago Holding Inc. la opción presentada era canjear a razón de una de sus acciones por una de una nueva entidad en términos tales que no perjudicaba su tenencia patrimonial ni la liquidez de la inversión. En el caso de los miembros del NYSE la aprobación implicaba un cambio no sólo en la naturaleza de su patrimonio ( el valor de un asiento operativo por acciones de una corporación ) sino una modificación total y radical de la Bolsa de la que formaban parte y además diferían la disponibilidad del valor de su inversión Es por ello que interesa conocer las razones del Directorio del NYSE para recomendar la fusión. Las consideraciones financieras se confirmaron en los hechos, ya que estimaban que ratificando lo sucedido con el sólo anuncio del acuerdo, los valores recibidos en canje superarían el previo precio del asiento, ya que de inmediato se produjo una fuerte alza en su valor y en la acción de ARCA/EX. En los demás argumentos de la recomendación el principal énfasis fue puesto en resaltar la oportunidad que se presentaba de participar en una Corporación más fuerte porqué: - La transacción puede combinar el mayor mercado de acciones con un nombre mundialmente reconocido, con el primer mercado abierto totalmente electrónico de los Estados Unidos, creando una poderosa, dinámica e innovadora empresa que será capaz de satisfacer la demanda de los inversores, operadores y emisores de todo el mundo - Combinará un mercado de voceo con la funcionalidad de un mercado totalmente electrónico . - La nueva empresa será un preeminente mercado mundial, bien equipado para competir con otros y ampliar su alcance para competir con participantes globales tales como el London Stock Exchange, Euronext y la Deutsche Borse Group. - Combinará la buena reputación del NYSE con la innovación tecnológica, crecimiento y atención a los operadores y clientes de Archipelago. - Será conducida por un grupo gerenciador fuerte y experimentado que incluirá a los de Archipelago para ayudar a introducir el propósito de lucro en la nueva compañía. - Ayudará a mejorar las capacidades de ambos mercados para ofrecer liquidez, bajo costo de transacciones y mejores precios de oferta y demanda. - Combinará el liderazgo del NYSE en negociar acciones aceptadas a la cotización, con la fuerte presencia de Archipelago en la negociación de acciones cotizadas en el Nasdaq y ETFs (CEVAs) y la capacidad de su plataforma electrónica para cotizar opciones y otros derivados lo que creará un modelo de negocio diversificado. - Posibilitará competir en la cotización de pequeñas empresas que no cumplen los requisitos exigidos por el NYSE. - La fusión tendrá capacidad para competir, tanto local como internacionalmente con otras Bolsas, muchas de las cuales se han demutualizado y se han convertido en empresas con fines de lucro. - Aparte de crear un mercado global líder, la fusión permitirá sigificativas oportunidades de ahorrar costos al eliminar tareas duplicadas y promover sinergias entre los negocios de NYSE y Archipelago. Las gerencias de ambas entidades estiman que sería posible un ahorro de cien millones de dólares anuales en cada uno de los tres ulteriores ejercicios comparados con los consolidados del 2005. 4 - Se estima que se generará un superávit de caja suficiente para financiar futuras expansiones o para invertir en mejorar y adquirir nuevas tecnologías. La separación del NYSE Regulation Inc. de las entidades con propósito de lucro, ayudará a posibilitar al NYSE Group y sus subsidiarias mantener sus normas regulatorias y cumplir sus obligaciones como entidad auto-regulada. Con la excepción de NYSE Regulation las entidades tendrán fines de lucro, lo que incrementará sus posibilidades de invertir en su crecimiento tanto interno como a través de adquisiciones y focalizarse en eficiencia y reducción de costos. Como sociedad cotizante con oferta pública, NYSE Group.Inc. mejorará su acceso a capitales y podrá utilizar sus propias acciones en futuras adquisiciones. La transacción acercará la acariciada meta del NYSE de convertirse en el mercado central para los inversores, operadores y emisores de todo el mundo. En la Asamblea de Miembros del NYSE del 6 de Diciembre de 2005 se contabilizaron 1.307 votos o sea un 96% del total habilitado, de los cuales 1.247 votaron a favor de la fusión, o sea un 95,4%. III Como ya dijimos, la fusión no unificó dos mercados, sino que sigue funcionando el NYSE que es propiedad de NYSE Market Inc. con las mismas normas y regulaciones anteriores y el mercado electrónico, que antes se denominaba ARCA-EX y ahora NYSE-ARCA, propiedad de Archipelago Holding Inc. El capital de NYSE Market y Archipelago Holding es propiedad exclusiva (100%) de NYSE Group.Inc. Las acciones de Archipelago Holding Inc. que se negociaban en el ARCA/EX se retiraron de la cotización .Las condiciones para operar en el NYSE-ARCA (ex ARCA/EX) siguen siendo las mismas que antes de la fusión. Es un mercado totalmente electrónico y con capacidad de aceptación de operadores similares a las anteriores. El mercado NYSE en cambio, varió sustancialmente sus condiciones para permitir operar. Antes era necesario poseer un “seat” (asiento) y cumplir con las regulaciones. Ahora, en virtud de la demutualización, que significa separar la propiedad del capital o cuota parte de una mutual o cooperativa del derecho a operar, se creó un sistema cuya sigla es también SEAT y significa Stock Exchange Auction Trading System o sea “sistema de licitación para operar en la bolsa”. Este sistema tuvo su inauguración el 4 de Enero de 2006 en que mediante la fijación holandesa de precios, se adjudicaron 1.274 SEAT entre 375 miembros a 49.290 dólares cada uno en base anual prorrateada durante el 2006 desde la fecha en que comience a efectivizarse la fusión, hasta fin de año a ser abonados mensualmente. La fusión se efectivizó el 7 de Marzo ppdo. El NYSE, a pedido de interesados podrá vender nuevos SEAT hasta alcanzar un máximo de 1.366; pero a 54.219 dólares o sea el 10% más que los licitados inicialmente. Se calcula que la Bolsa recaudará 60 millones de dólares anuales en concepto de venta de SEAT. Como dijimos antes, éste cambio justificó la restricción de transferencia aplicada a las acciones del NYSE Group Inc. recibidas por los miembros del NYSE. En efecto, si ya no era necesario poseer acciones para operar, y el SEAT implicaba un pago anual, era de presumir que al comenzar la cotización se produjera una masiva oferta ya que cada miembro recibiría 80.177 acciones. Se espera en cambio que cuando ocurra el progresivo levantamiento de la restricción ya se haya creado un mercado que produzca la diseminación de la tenencia, la consideración de la acción por los inversores como 5 una alternativa interesante, y en última instancia se defienda el interés de los nuevos accionistas. IV El fin de toda fusión o adquisición de una empresa por otra, es o debe ser la creación de valor. Es decir que la suma del valor que el mercado adjudica a la representación del patrimonio agregado sea mayor luego de la operación que la suma de ambos antes de ella. Podemos representar la idea de ésta forma : C mayor que A + B donde C es la nueva entidad y A y B las fusionadas. Veamos algunas cifras del caso que nos ocupa: - Algunos precios del “asiento” en el NYSE: Agosto de 1999..u$s. 2.650.000.Año 2001 “ de 2 a 2.500.000.Año 2003 “ 1.500.000.Enero 2005 “ 975.000.15 de Abril de 2005 “ 1.620.000.- (1) Octubre 2005 “ 4.000.000.30 Diciembre 2005 “ 3.550.000.(1) – último precio antes de conocerse el convenio de fusión. - El valor patrimonial de cada “asiento” al 30 de Junio del NYSE según balance al 30 de Junio de 2005 era de u$s. 588.000.- - Cálculo de valor de mercado de ambas entidades al 19 de Abril de 2005; fecha en que se anunció el convenio, al 2 de Noviembre de 2005 y al 20 de Marzo de 20006 Precio acc.Archipelago Abril 19 de 2005…….. u$s. Noviembre de 2005….. “ 16,90 49.22 Asiento en NYSE Valor implícito Del asiento (2) 1.620.000.1.622.207 3.000.000.3.948.053 (2) – Representa u$s.300.000.- más 80.177 acciones al precio de cotizaciòn de la accs. de ARCA/EX. - Valuación del mercado de ambas entidades antes y después de la fusión: Archipelago (3) NYSE (4) 19 de Abril de 2005 796.800.000 2.212.000.000 02 de Noviemb.2005 2.320.650.000 4.098.000.000 20 de Marzo de 2006 cierre de la acción NYSE Group Inc. (NYX)..86,35 (5)…… TOTAL 3.008.800.000 6.418.650.000 13.528.480.000 Aumento de la valuación de mercado: Desde el 19 de Abril de 2005………………………………………10.519.680.000 Desde el 2 de Noviembre de 2005………………………………… 7.109.830.000 (3) – 47.148.531 acciones emitidas 6 (4) - 1.366 “asientos” o membresías (5) - 156.670.300 acciones emitidas. Podemos concluir que en cuanto a los fines de agregar valor la fusión ha sido exitosa. V El NYSE era una entidad autorregulada. A pesar de su condición de “sin fines de lucro”, no podían formar parte de su Directorio personas directa o indirectamente vinculadas con firmas miembros o broker-dealers, y las funciones de regulación estaban separadas de las de mercado. Existía un funcionario jefe de tareas regulatorias que reportaba directamente al correspondiente Comité . Esta separación funcional tenía el propósito de resaltar la independencia de tareas. Después de la fusión, NYSE Regulation Inc continúa cumpliendo las mismas tareas repecto a los operadores del NYSE y sus empleados e incorporó las responsabilidades del Pacific Exchange, mediante un acuerdo. En compensación de éstos servicios recibirá una compensación y fondos necesarios para poder cumplir las tareas que le fueron delegadas. Ningún arancel regulatorio, multas u otras penalidades recaudadas por NYSE Regulation, podrán ser distribuídas o usadas por el resto del NYSE Group. El Director Ejecutivo de NYSE Regulation no podrá ser un ejecutivo o empleado de ninguna entidad perteneciente al NYSE Group.e informará solamente al Directorio de NYSE Regulation. Continuará siendo una entidad “sin fines de lucro” y tendrá programas de auditoría para asegurar la responsabilidad financiera, cumplimiento de las buenas prácticas y demás tareas regulatorias, financiadas con derechos aplicados directamente a las firmas operadoras calculadas como un porcentaje sobre los ingresos brutos de dichas firmas. VII En conclusión, vemos como el NYSE que veía peligrar su condición de mercado líder en la negociación de acciones, y enfrentaba una creciente competencia por parte de mercados cibernéticos, ideó la manera de seguir la tendencia mundial hacia la demutualización y transformación en empresa con fines de lucro y cotización de sus propias acciones. Esta práctica comenzó en la última década y abarca hoy a la casi totalidad de las Bolsas. En el caso que nos ocupa, la transformación se hizo mediante una integración por creación de un holding con una poderosa base operativa informática. También logró mantener su condición de entidad auto-regulada, mediante la propiedad de una corporación sin fines de lucro cuyo patrimonio le pertenece, pero su dirección y manejo está aislada de su voluntad. 7 La nueva entidad NYSE Group Inc. concentra la dirección y el manejo de las Bolsas evitando interferencias y mantiene su mercado de piso, pero al cotizarse las mismas acciones en ambas entidades, sólo el futuro develará si tendrá éxito en conservar operadores que prefieran abonar el SEAT anual para operar en el NYSE Market o canalizar las ordenes por el NYSE/ARCA. *Miembro de la Academia de Mercados de Capitales de la Universidad del Salvador *Ex – Presidente de la Bolsa y el Mercado de Valores de Buenos Aires. • . 8