Resultados 4T09 Tendencia positiva en resultados

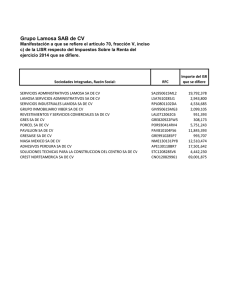

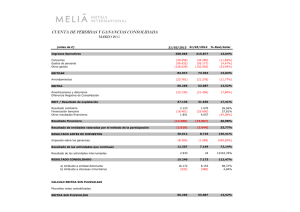

Anuncio

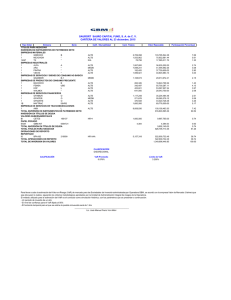

Resultados 4T09 Precio de la acción al 26 de Febrero de 2010: $13.5 Total de acciones: 370.9 millones Tendencia positiva en resultados durante el 4T-09. Crecimiento con mejores márgenes operativos. Ebitda a Ventas del 26%. Cifras en millones de pesos corrientes, las cuales pueden variar por redondeo. Estado de Resultados Ventas Netas Costo de Ventas Resultado Bruto Margen Bruto Gastos de Operación Resultado de Operación Margen de Operación EBITDA Margen EBITDA Costo Integral de Financiamiento Resultado Neto Margen Neto 4 TRIM 2009 2,128 1,290 838 39.4% 444 394 18.5% 556 26.1% 68 130 6.1% 4 TRIM 2008 2,163 1,516 647 29.9% 469 178 8.2% 358 16.6% 1,593 -1,057 -48.9% Ventas Exportación 4 TRIM 2009 313 4 TRIM 2008 382 DIC 2009 9,764 27 6.5 DIC 2008 10,859 166 6.6 Deuda Inversiones Deuda / EBITDA (1) Var % -2% -15% 30% -5% 122% 55% -96% Var % -18% ACUM. 2009 8,035 5,321 2,714 33.8% 1,663 1,052 13.1% 1,537 19.1% 488 316 3.9% ACUM. 2008 Var % 8,416 -5% 5,642 -6% 2,774 -2% 33.0% 1,755 -5% 1,019 3% 12.1% 1,652 -7% 19.6% 2,146 -77% -933 -11.1% ACUM. 2009 1,301 ACUM. 2008 Var % 1,464 -11% Var % -10% (1) Ebitda 12 Meses 4T-08 Ventas Resultado de Operación % / Ventas Ebitda % / Ventas 2,163 1T-09 1,910 2T-09 1,908 3T-09 1T-09 vs.4T-08 2T-09 vs.1T-09 2,089 4T-09 2,128 -11.7% -0.1% 3T-09vs.2T-09 9.5% 4T-09 vs.3T-09 1.9% 178 8.2% 175 9.2% 170 8.9% 313 15.0% 394 18.5% -1.6% -2.9% 84.0% 26.0% 358 16.6% 303 15.8% 282 14.8% 419 20.0% 556 26.1% -15.5% -6.7% 48.3% 32.8% Los esfuerzos realizados en las diferentes divisiones del Grupo durante el 2009, encaminados a enfrentar la crisis económica, impactaron favorablemente los resultados correspondientes al cuarto trimestre del año. Durante dicho trimestre se alcanzaron crecimientos y mejoras significativas en los márgenes de operación, confirmando la tendencia favorable que se empezó a observar a partir del segundo semestre del año. Resultados 4T09 Monterrey, Nuevo León, México a 1 de marzo del 2010. Grupo Lamosa, anuncia sus resultados correspondientes al cuarto trimestre del año 2009. Todas las cifras se encuentran en millones de pesos corrientes y las cuales pueden variar por redondeo. VENTAS Grupo Lamosa finalizó el 2009 con ventas totales de $8,035 millones de pesos, representando una disminución del 5% en relación al 2008. Los ingresos del Grupo estuvieron impactados por la menor demanda de materiales para la construcción en México, dada la caída del 7.5% en el PIB de la Construcción; así como por un menor nivel de ventas de exportación. Cabe mencionar que el desempeño de los negocios durante el año fue superior al comportamiento de sus respectivas industrias, lo que les permitió seguir aumentando su posicionamiento de mercado en nuestro país. Ventas Netas Ventas 4T-09 Millones de Pesos 6% 2,500 21% 2,000 1,500 1,000 73% 500 Div. Cerámica 0 4T-06 4T-07 4T-08 Div. Adhesivos Div. Inmobiliaria 4T-09 VENTAS DE EXPORTACIÓN Las ventas de exportación realizadas en el 2009 totalizaron $1,301 millones de pesos, una disminución del 11% en relación al 2008. La crisis global afectó en mayor o menor grado las economías de los distintos países donde se exporta en Centro y Sudamérica, al igual que Estados Unidos, mercado a través del cual se canalizan la mayor parte de las exportaciones del Grupo. Durante el 2009 se alcanzaron logros importantes como son la introducción de la línea Firenze de alto valor agregado en algunos países de Centro y Sudamérica, y el acceso de nuevos clientes en Estados Unidos. Dichas acciones contribuyeron a amortiguar la caída en ventas y en el futuro permitirán aprovechar las oportunidades que se presentarán a medida que la economía se reactive. Ventas de Exportación Integración de Ventas 4T-09 Cifras en millones de US Dólares Cifras en millones de Pesos 2,500 50 2,000 18% 40 15% 1,500 30 1,000 20 500 10 0 4T-08 0 4T-06 4T-07 4T-08 4T-09 Ventas Nac. 4T-09 Ventas Exp. Resultados 4T09 DESEMPEÑO POR DIVISIÓN El favorable desempeño de todas las divisiones del Grupo durante el cuarto trimestre del año, contribuyó a cerrar el ejercicio con un resultado operativo consolidado positivo. División Cerámica Dic-08 Dic-09 Ventas Totales Ventas entre Segmentos Ventas Uafir Dep. y Amort. EBITDA % 6,360 6,360 592 559 1,151 18.1% 5,924 5,924 555 411 966 16.3% División Cerámica Oct-Dic-08 Oct-Dic-09 Ventas Totales Ventas entre Segmentos Ventas Uafir Dep. y Amort. EBITDA % 1,626 0 1,626 90 155 245 15.1% 1,544 0 1,544 261 131 392 25.4% Var -7% -6% -26% -16% Var -5% 191% -16% 60% División Adhesivos Dic-08 Dic-09 1,849 (5) 1,844 436 38 474 25.7% 1,855 (4) 1,851 456 41 498 26.9% División Adhesivos Oct-Dic-08 Oct-Dic-09 460 -1 459 93 12 105 22.9% 459 -1 458 115 11 126 27.5% Var 0% 5% 8% 5% Var 0% 23% -2% 20% División Inmobiliaria Dic-08 Dic-09 212 212 55 0 55 25.9% 261 261 105 0 105 40.4% División Inmobiliaria Oct-Dic-08 Oct-Dic-09 81 0 81 30 0 30 36.4% 125 0 125 47 0 47 37.7% Var 23% 92% 92% Var 54% 59% 59% Dic-08 8,814 (398) 8,416 1,019 633 1,652 19.6% Total Dic-09 8,486 (450) 8,035 1,052 486 1,537 19.1% Total Oct-Dic-08 Oct-Dic-09 2,213 (50) 2,163 178 180 358 16.6% 2,276 (148) 2,128 394 162 556 26.1% DIVISIÓN CERÁMICA La División Cerámica finalizó el año con ventas de $5,924 millones de pesos, significando una disminución del 7% en relación al 2008. Está división, que representó el 74% de las ventas totales, continuó con su plan de reducción de costos y gastos durante el cuarto trimestre del año, permitiendo alcanzar un resultado operativo sobresaliente, el cual contribuyó a compensar los impactos derivados de las coberturas del gas natural. DIVISIÓN DE ADHESIVOS La División de Adhesivos representó el 23% de las ventas totales del Grupo, y finalizó el año con ventas de $1,851 millones de pesos, cifra ligeramente superior a las ventas del 2008, siendo un resultado favorable dado el contexto de contracción de la industria. La preferencia y el reconocimiento del valor agregado de los productos de esta división, propiciaron que la división de adhesivos finalizara el año con un desempeño por encima del mostrado por la industria. DIVISIÓN INMOBILIARIA Las ventas de la División Inmobiliaria ascendieron a $261 millones de pesos, cifra que representó el 3% de las ventas totales y un crecimiento del 23% en relación a las ventas del 2008. La mayor parte de los ingresos de esta división provinieron de los distintos desarrollos habitacionales ubicados en la zona metropolitana de la ciudad de Monterrey. Var -5% 3% -23% -7% Var -2% 122% -10% 55% Resultados 4T09 RESULTADO OPERATIVO Durante el último trimestre del año, Grupo Lamosa continuó adaptando sus operaciones a las condiciones prevalecientes en el mercado, haciendo un uso eficiente de la capacidad de producción y llevando a cabo un estricto control de costos de planta y de gastos de operación. De esta manera al cierre del 2009 se alcanzó un resultado operativo de $1,052 millones de pesos, mostrando un incremento del 3% en relación al año anterior. Durante el 2009 el costo de las coberturas de gas natural ascendió a $700 millones de pesos comparado con $185 millones de pesos en el 2008. EBITDA EBITDA 4T-09 Cifras en millones de pesos 8% 600 23% 500 400 300 69% 200 100 Div. Cerámica 0 4T-06 4T-07 4T-08 Div. Adhesivos Div. Inmobiliaria 4T-09 UTILIDAD NETA Durante el 2009 la utilidad neta presentó un crecimiento en relación al año anterior, al pasar de una pérdida neta de $933 millones de pesos en 2008 a una utilidad neta de $316 millones de pesos en 2009. Dicho comportamiento estuvo impactado favorablemente por la apreciación cambiaria que sufrió el peso frente al dólar al cierre del año, al pasar de una pérdida en cambios de $1,263 millones de pesos en el 2008 a una ganancia de $308 millones de pesos en el 2009. Utilidad Neta 4T-09 Cifras en millones de pesos 400 RESULTADO INTEGRAL DE FINANCIAMIENTO 0 4T-06 -400 -800 -1,200 4T-07 4T-08 4T-09 GASTOS FINANCIEROS NETOS FLUCTUACION CAMBIARIA 2009 795 -307 488 2008 883 1,263 2,146 Resultados 4T09 DESEMPEÑO FINANCIERO La capacidad financiera de la compañía, permitió hacer frente a sus compromisos operativos y financieros, finalizando el 2009 con una deuda de $9,764 millones de pesos, cifra 10% menor a la deuda registrada al cierre del 2008. El esfuerzo realizado para optimizar la generación de flujo a través de una adecuada administración del capital de trabajo, permitió además de amortizar los vencimiento de capital programados para el 2009, el liquidar anticipadamente un 4% adicional de su deuda y aún así finalizar el año con una caja de $899 millones de pesos. Como resultado de la crisis se incumplieron las obligaciones de mantener ciertos niveles en las razones financieras convenidas en el contrato de crédito “senior” por lo que durante el año se llevaron a cabo negociaciones con los acreedores financieros para enmendar los contratos de crédito derivados de la adquisición de Porcelanite. El acuerdo concluyó durante el cuarto trimestre del 2009 y contó con la aprobación de la gran mayoría de los bancos, quienes consideraron la capacidad financiera y operativa de la Compañía en el corto y largo plazo. Mill. MN Mill. MN Deuda Consolidada No. Veces 4,000 35% 10.0 14,000 12,000 Perfil Vencimientos Deuda 30% 3,000 10,859 9,764 10,000 8.0 8,000 2,000 17% 6,000 6.6 4,000 6.5 10% 6.0 8% 1,000 2,000 0 4.0 Dic-08 Deuda Dic-09 0 2010 2011 Deuda / Ebitda Mezcla 2012 2013 M.N. USD 40% 60% 2014 Para Grupo Lamosa el 2009 fue un año retador, en el cual se logró un desempeño operativo y financiero favorable en un contexto de contracción de la industria y enfrentando adecuadamente el compromiso financiero derivado de la compra de Porcelanite. Resultados 4T09 EVENTOS RELEVANTES 4T-09 Concluye Lamosa con acreedores acuerdo de enmienda a los contratos de crédito “Señor” y subordinado. Grupo Lamosa, S.A.B. de C.V., concluyó durante el 4T-09 el proceso de enmienda a los contratos de crédito “Senior” y Subordinado, los cuales fueron contratados para la adquisición de Porcelanite a finales del 2007. Dicho proceso se derivó del incumplimiento de ciertos indicadores financieros contenidos en el contrato de crédito “Senior”, los cuales fueron determinados bajo condiciones y premisas muy distintas a las que surgieron a partir de la crisis desatada durante el último trimestre de 2008. El acuerdo contó con la aprobación de la gran mayoría de los bancos, considerando principalmente la capacidad financiera y operativa de la Compañía en el corto y largo plazo, el posicionamiento competitivo alcanzado con la adquisición de Porcelanite y la relación favorable que mantiene con los acreedores financieros. Los principales términos del acuerdo con los acreedores “Senior”, incluyen una comisión de consentimiento de 150 puntos base y un rango de sobretasas entre 200 y 450 puntos base, dependiendo del nivel de apalancamiento de la Compañía. Con respecto al crédito Subordinado, éste no sufrió modificaciones en los términos económicos en relación con los originalmente pactados. A pesar de la crisis financiera, las medidas tomadas por la Administración para preservar la liquidez resultaron en una acumulación en caja de más de $105 millones de dólares; esto permitió a la Compañía no sólo cumplir con todos los compromisos financieros ante sus acreedores, sino además el pagar anticipadamente un 4% de los créditos “Senior” y el mantener una reserva de efectivo de $50 millones de dólares después de dicho prepago. Contactos: Moisés Benavides Relaciones con Inversionistas LAMOSA Tel: (0181) 8047-4231 Fax: (0181) 8047-4200 moises.benavides@lamosa.com Bernarda Tinoco Ejecutiva de Cuenta IR Communications Tel: (0152) 5644-1247 Fax: (0152) 5630-6320 bernarda@irandpr.com