Octubre 28, 2011 GRUPO LAMOSA S.A.B. DE CV LAMOSA*/BMV

Anuncio

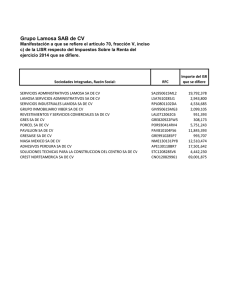

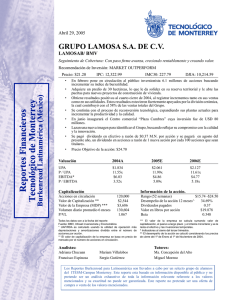

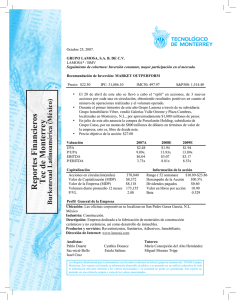

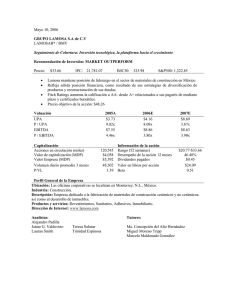

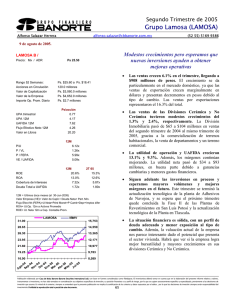

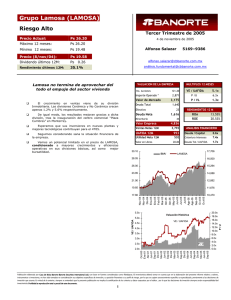

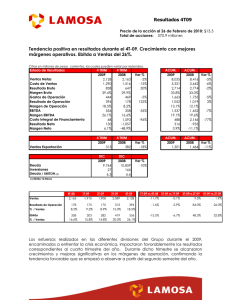

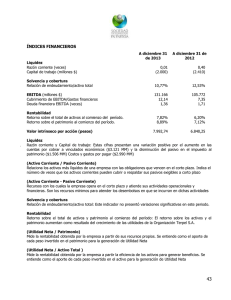

Octubre 28, 2011 GRUPO LAMOSA S.A.B. DE CV LAMOSA*/BMV Cobertura de seguimiento: Fortaleciendo su estructura financiera, con vista en nuevos mercados. Recomendación de Inversión: MARKET PERFORM Precio: $15.00 IPC: 36,708.64 IMC30: 421.09 S&P500:128.60 Líder a nivel mundial en la producción de revestimientos cerámicos. Lamosa es la empresa que reporta los mejores márgenes financieros de entre la competencia. En los últimos 5 años ha tenido un crecimiento anual compuesto en ventas de 13%, así como un 14% en sus exportaciones. En los primeros nueve meses del 2011, muestra un crecimiento en su EBITDA del 2% con respecto del mismo periodo del año anterior. Por la situación de la economía de América del Norte, su estrategia se está enfocando en el mercado sudamericano, siendo sus ventas extranjeras un 20% de sus ingresos al tercer trimestre del año. Durante el 3T del año se llegó a un acuerdo para el refinanciamiento de la deuda adquirida por la compra de Porcelanite, por un monto equivalente a los $605 millones de dólares a plazos de 6 y 7 años. Precio objetivo: $16.73 Valuación: UPA P/UPA EBITDA P/EBITDA 3T11 1.08 14.38 4.7 3.2 3T12E 1.1 16.7 4.5 4.0 Capitalización: Acciones un circulación* (millones) 370.9 Valor de capitalización (MDP) $5,563.5 Valor empresa (MDP) $8,274.9 Volumen diario promedio 6 meses 63,141.4 P/VL 1.3295 3T13E 1.3 14.4 4.9 3.7 Información de la acción: Rango (52) semanas Desempeño de la acción 12 meses Dividendos pagados Valor en libros por acción Beta 12.50-21.90 8.7% 0 $10.823 0.483 Perfil General de la Empresa: Ubicación: San Pedro Garza García, Nuevo León Industria: Construcción Subindustria: Materiales para la construcción Descripción: Empresa con 120 años de trayectoria en el ramo de la construcción en México. Es el mayor productor de revestimientos cerámicos del mundo, cuenta con una variedad de productos cercana a los 1,300. Productos y servicios: Revestimientos cerámicos, sanitarios y muebles para baños, adhesivo para la industria de la construcción y desarrollos inmobiliarios. Página de internet: www.lamosa.com Analistas: Paola Ávila Pérez Rodolfo Garza Castro Félix Robles Hernández Tutores: Ma. Concepción del Alto Marcela Maldonado 1 DESEMPEÑO DE LA ACCIÓN Figura 1. Precio histórico de la acción Fuente: Yahoo Finance DESCRIPCIÓN DE LA EMPRESA Grupo Lamosa, S.A.B. de C.V. es una empresa mexicana con sede en San Pedro Garza García, Nuevo León, dedicada al diseño, producción y distribución de recubrimientos cerámicos y adhesivos para su instalación, así como al desarrollo de complejos inmobiliarios. Tiene a la fecha 4,972 empleados. Lamosa posee la más amplia red de distribuidores independientes en México, además de otros distribuidores internacionales ubicados en Estados Unidos, Canadá, Guatemala, Belice, El Salvador, Costa Rica, Nicaragua, Chile, Ecuador, algunos países del Caribe, entre otros. El mercado más importante para Grupo Lamosa es México, donde realiza aproximadamente el 80% de sus ventas. Su participación en el mercado nacional se estima en un 42% en el negocio de los revestimientos, basado en el volumen de ventas, y del 76% en el negocio de adhesivos mediante las 80 marcas que maneja en el mercado mexicano. Tabla1. Recomendaciones históricas Programa Burkenroad Año Precio Precio Objetivo Recomendación de Inversión 2002 2003 2004 2005 2006 2007 2008 2009 $4.9 $6.2 $16.5 $21.2 $33.66 $22.5 $15.78 $9.8 $6.83 $7.05 $19.33 $24.7 $48.26 $27.7 $21.14 $10.97 Market Outperform Market Perform Market Outperform Market Outperform Market Outperform Market Outperform Market Outperform Market Perform Fuente: Reportes Burkenroad En la actualidad, Grupo Lamosa está organizado en tres divisiones: Cerámica, la cual comprende los negocios de revestimientos cerámicos, sanitarios y muebles para baño; Adhesivos, integrada por los negocios de adhesivos y materiales especializados para la construcción; e Inmobiliaria. Lamosa tiene 24 centros productivos dentro de las distintas divisiones, 11 para la división de cerámica y 13 para adhesivos y materiales especializados, los cuales están ubicados en 12 estados de la República Mexicana y trabajan las 24 horas los 365 días del año. Destaca que en los últimos 9años se han invertido más de $150 millones de dólares en activos fijos para equipar sus plantas de producción con tecnología de punta, con lo cual se ha convertido en el mayor productor de revestimientos cerámicos en el mundo con una capacidad de producción superior a los 120 millones de metros cuadrados. Debido a la lenta recuperación en el mercado de los Estados Unidos, su estrategia ha estado dirigida en desarrollar los mercados de México y Sudamérica, así como enfocarse a los productos de mayor valor agregado, que brindan un mejor margen de contribución, incluyendo la diversificación a productos de las llamadas líneas verdes, que en los últimos años han aumentado su demanda en el mercado y han recibido más incentivos gubernamentales. Sus ventas consolidadas en el 2010 ascendieron a $8,768 millones de pesos, lo cual significó un CAC del 9% entre 2007 y 2010. Al cierre del tercer trimestre de 2011 ha acumulado ventas por $6,245 millones de pesos, de las cuales $4,996 han sido ventas nacionales y $1,249 ventas de exportación, generando un EBITDA de $1,144 millones de pesos en lo que va del año. Lamosa está listado en la Bolsa Mexicana de Valores desde 1951 bajo el ticker Lamosa*, y actualmente tiene 367, 824,273 acciones en circulación. La empresa no ha decretado dividendos en los últimos dos años debido a los términos y condiciones de los créditos contratados para la compra de Porcelanite. Su último derecho pagado fue en 2007 a $0.20 centavos por acción ordinaria. División Cerámica: En su conjunto, los negocios en esta división generaron $6,023 millones de pesos al cierre de 2010, representando el 69% de las ventas consolidadas y un CAC aproximado del 29% entre 2007 y 2010; el cual fue impulsado fuertemente por la compra de Porcelanite en el 2007. El EBITDA de la división contribuyó en un 58% del total del grupo. Al cierre del tercer trimestre de 2011, las ventas en esta división ascendieron a $4,619 millones de pesos, representando el 74% de las ventas consolidadas con un crecimiento del 4% respecto al mismo periodo en 2010. División Adhesivos: Este segmento de negocio generó ventas por $1,971 millones de pesos en el ejercicio 2010, lo que representó el 22% de las ventas consolidadas de la empresa. Al cierre del tercer trimestre de 2011 se han realizado ventas por $1,595 millones de pesos, mostrando un crecimiento del 10% respecto a las ventas del mismo periodo del año anterior y representando el 25% de los ingresos totales del grupo. Su EBITDA fue de $459 millones de pesos, el cual constituye el 41% del total generado. 2 División Inmobiliaria: La división inmobiliaria tiene sus operaciones dentro del área metropolitana de Monterrey, Nuevo León. Durante el 2010 esta división llevó a cabo ventas extraordinarias de activos inmobiliarios, finalizando el año con ventas de $774 millones de pesos, lo que representó el 9% de las ventas totales. Al tercer trimestre de 2011 se reportaron ventas por solo 20 millones de pesos, las cuales representaron el 1% de los ingresos totales; un 90% menos que las registradas en el mismo periodo en 2010. Cabe mencionar que este segmento va disminuyendo su participación dentro del Grupo, y es probable que en el mediano – largo plazo desaparezca de la compañía. Tabla2. Descripción por división, subsidiarias y principales marcas. División Cerámica Adhesivos Inmobiliaria Negocio Revestimientos cerámicos Sanitarios Adhesivos Emboquilladores Junteadores Estucos Impermeabilizantes Otros Desarrollo, construcción y venta de proyectos residenciales y/o comerciales. Subsidiarias Porcelanite Lamosa, S.A. de C.V. Lamosa Revestimientos, S.A. de C.V. Sanitarios Lamosa, S.A. de C.V. Sanitarios Azteca, S.A. de C.V. Crest, S.A. de C.V. Adhesivos de Jalisco, S.A. de C.V. Industrias Niasa, S.A. de C.V. Soluciones Técnicas para la Construcción, S.A. de C.V. Tecnoconcreto, S.A. de C.V. Grupo Inmobiliario Viber, S.A. de C.V. Lamosa Desarrollos Inmobiliarios, S.A. de C.V. Principales Marcas Lamosa Porcelanite Firenze Ambiance Vortens Crest Niasa ImperCrest Perdura Desarrollo Contry Sur Desarrollo Privanzas Fuente: Informe anual 2010. Clientes y proveedores Al 3T de 2011, Lamosa tiene créditos con proveedores que ascienden a los $1,012 millones de pesos, entre los cuales se encuentran empresas como Cemex, Lafarge Cementos, Grupak Comercial, Torrecid de México, Colorobia de México y KT Clay de México. Cada uno no sobrepasa el 7% en participación sobre el total del rubro. Sus principales canales de distribución a nivel nacional e internacional tanto para la división de cerámica y de adhesivos son los llamados Home Centers, además de otros distribuidores independientes y tiendas especializadas para recubrimientos de pisos (FloorCovering) así como proveedores de materiales para la construcción. Sus principales clientes, tanto en exportación como en ventas nacionales son Home Depot México y Lowe’s. ANÁLISIS DE LA COMPETENCIA Internacional de Cerámica (Interceramic): Empresa mexicana con capacidad de producción de 41 millones de metros cuadrados anuales y con presencia en Estados Unidos, Canadá, Panamá y Guatemala. Se estima que en México tiene el 18% de la participación en el mercado en el negocio de revestimientos y del 5% en el negocio de adhesivos. Tiene una plantilla de 3,984 empleados y junto a Lamosa es la segunda empresa en este giro que cotiza en la Bolsa Mexicana de Valores. Grupo Industrial Saltillo: Es una empresa mexicana con1,640 empleados que opera en tres sectores industriales: Construcción, Fundición para Motores, Autopartes, y Hogar. Vitromex es la empresa del grupo dedicada a la fabricación de recubrimientos cerámicos, actualmente tiene presencia en México, Estados Unidos y América Latina. Es el principal competidor de Lamosa en la sección de revestimientos ya que tiene el 21% de la participación en el mercado. Cemix: Es una empresa mexicana dedicada a la fabricación y comercialización de materiales para acabados. Esta empresa tiene presencia en México y Centroamérica, exportando sus productos a más de 18 países. Actualmente maneja siete líneas de productos, siendo el segundo mayor proveedor de adhesivos en México con un 6% de la participación en el mercado. Villeroy & Boch: Es una de sus principales competidoras en el ámbito internacional con 8,700 empleados. Es una empresa alemana con presencia en más de 125 países. Su principal negocio es el de Sanitarios y en México es distribuida a través de Vitromex. En 2010 reportó ventas cercanas a los 714 millones de euros. Masco Corp: Es una empresa originaria de Michigan, Estados Unidos, que actualmente emplea a 32,500 personas. Su giro es la manufactura y distribución de productos para la remodelación y nuevas construcciones. En el 2010 generó ventas de $7.6 billones de dólares. China Ceramics: Fabricante líder de cerámica en China, fue fundada en 1993 y aproximadamente el 6% de sus ventas son exportadas. Actualmente cuenta con alrededor de 1,715 empleados. Decolight Ceramics: Empresa hindú fabricante de azulejos y otros materiales para la construcción, también se dedica a la construcción de centros comerciales, edificios y complejos residenciales. 3 Euro Ceramics: Empresa estadounidense que fabrica y distribuye revestimientos cerámicos, actualmente cuenta con 1,100 empleados. Tabla 3. Tabla comparativa de competidores LAMOSA Bolsa Ticker Precio de la acción Capitalización* P/VL Margen Operativo Margen EBITDA P/UPA P/Ventas P/EBITDA VE/EBITDA BMV LAMOSA 15 $5,563 1.41 14.89% 21.76% 10.07 0.69 3.17 6.46 Euro Ceramics NYSE EUROCERA 13.01 $22,400 0.13 21.27% 31.57% 0.78 0.06 0.19 2.8 Masco Corporation NYSE MAS 31.50 $35,420 2.4 1.82% 5.35% -3.4 0.48 8.97 14.63 DecolightCera micLtd NYSE DECOLIGHT 3.46 $16,720 0.15 2.19% 5.97% 15.04 0.12 2.01 6.65 Internacional de Ceramica BMV CERAMICB 18.13 $2,949 1.46 6.81% 11.83% 22.38 0.53 4.48 6.77 China Ceramic Co NYSE CCCL 2.92 $5,320 0.33 27.65% 30.03% 1.28 0.27 0.89 1.1 *Cifras en mdp y resultados a últimos 12 meses Fuente: Economática. Gobierno Corporativo En nuestra opinión, Grupo Lamosa tiene una adecuada adhesión al Código de Mejores Prácticas Corporativas. Muestra un Consejo de Administración sólido en la calidad de sus consejeros, entre los cuales se encuentran reconocidos empresarios del ámbito nacional. El 43% de los 14 integrantes que lo conforman son independientes. El consejo sesiona de siete a más veces durante el año, en ambos casos por encima del mínimo recomendado. Entre otras prácticas de acercamiento a las recomendaciones del Código, se encuentra la implementación de un enfoque de identificación y administración de riesgos como medida para fortalecer su control interno, mediante el apoyo de despachos especializados de consultoría que reportan al Comité de Auditoría. Consejo de Administración Federico ToussaintElosúa Maximino Michel González* Juan Miguel Rubio Elosúa Eduardo Elizondo Barragán* Armando Garza Sada* Javier Saavedra Valdes Salvador Alva Gómez* Bernardo Elosúa Robles José Alfonso Rubio Elosúa Guillermo Barragán Elosúa Andrés Elosúa González José Manuel Valverde Valdes Eduardo Padilla Silva* Carlos Zambrano Plant* Principales Funcionarios Ing. Federico Toussaint Elosúa Presidente del Consejo y Director General Ing. Sergio Narváez Garza, Director Revestimientos Ing. José Mario Gutiérrez Peña, Director Negocios Sanitarios Ing. Jorge Manuel Aldape Luengas, Director Adhesivos Ing. Tomas Luis Garza de la Garza, Director Admón. y Finanzas Ing. Julio Rafael Vargas Quintanilla, Director Recursos Humanos Ing. Óscar Lozano Ferral, Director Inmobiliario * Consejeros independientes Análisis FODA Fortalezas Mayor productor de revestimientos cerámicos en el mundo Diversificación geográfica Enfoque a diferentes segmentos socioeconómicos Amplia participación de mercado en los negocios de revestimientos y adhesivos Constante desarrollo de nuevos productos Reconocimiento de marca Sólido Consejo de Administración Debilidades División de inmobiliaria con probabilidad de terminar operaciones Nivel de endeudamiento Posibles aumentos en la tasas de interés que afectarían a la parte de la deuda con tasa variable Alta exposición a fluctuaciones cambiarias Oportunidades Continúa el apoyo al sector ante el incremento en la demanda y remodelación de viviendas Amenazas Expectativas de recesión mundial Industria con fuerte competencia y ligada al comportamiento cíclico de la economía Aumento en costo de energéticos 4 RESUMEN FINANCIERO Las ventas del Grupo se han visto afectadas por el entorno económico mundial, especialmente por las expectativas de recesión en los Estados Unidos y la zona Euro, que ha provocado que los inversionistas salgan de mercados emergentes para trasladar su inversión a instrumentos refugio y/o monedas de economías más estables. Figura 2. Ventas anuales y EBITDA históricos y proyectados Al cierre de 2010, el Grupo reportó ventas consolidadas por $8,768 millones de pesos (Figura 2) 69% procedentes de la división de cerámica, 22% de la división de adhesivos y 9% de la división de inmobiliaria. Sin embargo, dentro de este rubro se incluyen las ventas extraordinarias de activos inmobiliarios por $179 y $547 millones de pesos en el primer y cuarto trimestre de 2010, representando el 8% de sus ventas consolidadas. Las ventas acumuladas al cierre del 3T 2011 ascendieron a $6,245 millones de pesos, * Ventas y EBITDA proyectados mostrando un aumento del 3.04% respecto al 2T 2011y una reducción del 6% respecto al mismo periodo en 2010. Sin embargo es importante mencionar que esta disminución se debe a las ventas extraordinarias de activos inmobiliarios en 2010 por $726 millones de pesos. Sin el impacto de estas ventas, Lamosa ha crecido un 5% en ventas. Tabla 4. Desglose de ventas trimestrales en millones de pesos Con respecto a las exportaciones, las ventas totales en este rubro representaron en 2010 el IV 2010 I 2011 II 2011 III 2011 Trimestre 17% de sus ventas consolidadas, las cuales históricamente son en su mayoría a Estados Ventas Unidos y Canadá. Sin embargo, desde la compra de Porcelanite adquirió presencia 2,109 2,045 2,064 2,136 Consolidadas significativa en el mercado de Centro y Sudamérica. En el 3T 2011 éstas representaron el 20% sobre las ventas totales, con un crecimiento del 13% en comparación al mismo Nacionales 1,789 1,644 1,643 1,709 periodo de 2010 en términos de dólares. Extranjeras 320 402 421 426 Figura 3. EBITDA por división 3T11 Su EBITDA llegó a $1,144 millones de pesos, teniendo una reducción de casi el 18% considerando los $1,390 millones generados durante 2010. La reducción en su Margen EBITDA de 21% en 2010 a 18% en 2011se debe principalmente a la utilidad de operación generada por la venta de los activos inmobiliarios, calculada en $222 millones de pesos, y a la reactivación de líneas de producción que cerraron durante la crisis de 2008, las cuales significaron un aumento en sus costos fijos por $53 millones de pesos. De esta forma, Lamosa acumuló una pérdida neta de $78 millones de pesos, explicado principalmente por las pérdidas cambiarias de $381 millones de pesos, afectando el Resultado Integral de Financiamiento (RIF). Fuente: Reportes Trimestrales Fuente: Reporte Trimestral Figura 4.Márgen Operativo y Márgen Ebitda 25% 20% 15% Es importante resaltar de la empresa que sus indicadores financieros se encuentran por encima de los de la competencia. Su margen de operación fue del 14%, superior al obtenido por su competidor Internacional de Cerámica el cual fue del 9.2%en este periodo (3T 2011). Su razón de gastos de operación sobre ventas fue del 15%, teniendo un crecimiento del 1% respecto al 2T 2011 y una disminución del 5% en comparación al 3T 2010. El desarrollo del margen operativo y margen EBITDA del Grupo(Figura 4) se ha sostenido dentro de este mismo rango en años recientes, manteniendo un crecimiento de su margen operativo desde el 2008 hasta el 2010. 10% Es importante mencionar que para diciembre de 2012 se espera una transición completa a IFRS para la elaboración de sus reportes financieros, por lo cual se espera ver el impacto que pudieran darse en algunas partidas. 5% 0% 2008 2009 2010 3T 2011 Deuda Márgen Ebitda Márgen de Operación Para la compra de Porcelanite en 2007, Grupo Lamosa requirió de un crédito sindicado de $900 millones de dólares, integrado por 14 entidades financieras, tanto nacionales como extranjeras. La Fuente: Reportes Anuales disposición inicial se realizó por $825 millones de dólares en un plazo promedio de 5.6 años y los $75 millones de dólares restantes en una línea revolvente a tres años. Scotiabank Inverlat fue el banco que lideró la transacción. Fuente:reestructuró Reporte 3T11el 15 de septiembre de 2011 el préstamo sindicado y la deuda subordinada que adquirió para dicha adquisición. Nuevamente la Lamosa negociación fue liderada por Scotiabank e Inbursa. El refinanciamiento de su deuda fue por $605 millones de dólares, $450millones correspondientes al crédito sindicado a un plazo de 6 años. De la deuda subordinada, $70 millones fueron pagados con el crédito sindicado y los $155 millones restantes refinanciados a un plazo de 7 años en una sola exhibición. La sobretasa varió entre los 150 y 350 puntos base, dependiendo del nivel de deuda. De esta manera, el Grupo continua disminuyendo su riesgo financiero al incrementar su cobertura de intereses de 1.88 a 2.3 (de 2009 a 2010) y ahora a 2.5 tras la reestructura de la deuda. Lo que aunado al decremento de su razón pasivo con costo/EBITDA de 6.35 a 4.36, de 2009 a 2010, consolida la solidez financiera del Grupo. 5 Tabla 5. Deuda a corto plazo y con costo al cierre del 3T 2011 Al cierre del 3T 2011 la empresa terminó con un saldo en caja de $1,023 millones de pesos, con la cual puede Proporción Deuda a Corto Proporción Deuda con Costo hacer frente a sus compromisos con vencimientos al corto de Deuda Plazo de Deuda plazo por los siguientes tres años. El promedio de vida de Proporción Deuda a661, Corto Proporción Pasivo USD Deuda $ 3,951,750 53% $ 457 36% con Costo la deuda se estima en 4.4 años. de Deuda Plazo de Deuda Pasivo en MXP $ 3,500,585 47% $ 1,179,838 64% Pasivo USD $ 3,951,750 53% $ 661, 457 36% Total $ 7,452,335 $ 1,841,295 Pasivo en ANÁLISIS DE LA INDUSTRIA $ 3,500,585 47% $ 1,179,838 64% MXP Fuente: Reporte 3T11 Total $ 7,452,335 $ 1,841,295 Lamosa opera en el sector de la construcción y según cifras Cámara de ladelIndustria Tablareportadas 5. Deuda a por cortolaplazo y conMexicana costo al cierre 3T 2011 de la Construcción (CMIC), el sector de la construcción representa alrededor del 6.7% del PIB nacional, así mismo este sector genera empleo directo a aproximadamente 4.6 millones de mexicanos, y empleo indirecto a 1.8 millones. El total Reporte 3T11 deFuente: participación del empleo dentro del ramo de la construcción representa el 7.8% del empleo total del país, por lo cual esta industria se encuentra dentro de las principales fuentes de ingreso de México. Sin embargo, las perspectivas económicas para la industria siguen siendo algo moderadas y en un entorno de incertidumbre. Entre otras cosas, se prevé que continuará siendo difícil el acceso al financiamiento, se pueden incrementar los costos para proyectos de infraestructura, la incertidumbre amenazará la confianza de los consumidores y de los inversores privados del sector. Aunque la inversión pública se espera crecerá un 6.5% respecto al año anterior, este crecimiento no es suficiente para impulsar el crecimiento de la construcción debido a que ésta solo representa el 30% de la inversión total del sector. Por otro lado, datos del INEGI muestran signos de mejora durante los primeros trimestres del año, lo que refleja signos de recuperación gradual. Así mismo, las ventas de esta industria están directamente relacionadas con el sector vivienda. Estadísticas de la Comisión Nacional de Vivienda (CONAVI) indican que la meta comprometida para el 2011 será de 1.1 millones de créditos. La CONAPO estima que el número de hogares seguirá creciendo y que podrá alcanzar una cifra de alrededor de 33 millones en 2015 y 42 millones en 2030. Lo anterior refleja buenas oportunidades de ingresos en los próximos años para empresas con actividades en el sector. Ciclo de la industria de la construcción en México De acuerdo al análisis económico realizado por BBVA en enero del 2011, a lo largo de los últimos 50 años, la economía de México, al igual que la industria de la construcción ha experimentado un total de 8 recesiones. Esto nos da la pauta de que sin lugar a dudas es evidente la fuerte sensibilidad que presenta esta industria al ciclo económico del país. En base a los comportamientos en ciclos anteriores, se espera que sea hasta finales del 2013 cuando la industria recupere el nivel que tenía poco antes del 2008, lo que implican tasas de crecimiento del 4.6% en el 2011 y 6.1% en el 2012. Sin embargo, debido al escenario incierto en estos momentos, con alta volatilidad en precios, tipo de cambio y tasas de interés de los últimos meses, es muy difícil predecir con certeza el impacto de una posible recesión en EUA y Europa, que afectaría a otros países como México. Vivienda en México De acuerdo a estadísticas del Consejo Nacional de Evaluación de la Política de Desarrollo Social, en el año 2000 el 20% de la población declaró experimentar carencia de hogar, este porcentaje bajó a 11.8% en 2010, y para el 2011 se espera que baje más. Por otro lado, la Sociedad Hipotecaria Federal (SHF) estima que el precio promedio de la vivienda en México al segundo trimestre del 2011 es de $1, 147,600 pesos aproximadamente. Sin embargo, datos de la INEGI muestran incrementos graduales en el costo de los materiales para la construcción lo que podría aumentar el precio de la vivienda para el siguiente trimestre del 2011 y presionar los márgenes de las empresas. Así mismo, las acciones de política de financiamiento a la vivienda del gobierno federal para el 2011 se centrarán en la atención al rezago de la vivienda de la población, se espera expansión de intermediarios financieros y se ofrecerán productos de mejoramiento de vivienda. Créditos y Subsidios Total Créditos Hipotecarios 480,000 $ 107,345 90,000 $ 30,262 BANCOS Y SOFOLES 185,600 $ 105,000 CONAVI INFONAVIT FOVISSTE 170,000 $ 5,312 FONHAPO 94,852 $ 2,250 SHF 81,575 $ 33,241 1,136,441 El monto se representa en millones de pesos Fuente: CONAVI 5,556 $ OTROS $ 3,552 259,412 Para tener un panorama más claro sobre el segmento de la construcción, es importante tener una visión de cómo están siendo administrados los créditos hipotecarios. En la Tabla 6 se puede apreciar que Infonavit es el líder en el otorgamiento de créditos para la vivienda, otorga alrededor del 72% del crédito destinado a este sector. Así mismo se estima que un 20% de la población vive en casas financiadas por medio de éste. Para poder fomentar el crecimiento en el sector, la CONAVI e Infonavit crearon un fondo de 15 millones de pesos para la creación de planes de desarrollo urbano y ordenamiento territorial. Se prevé que los créditos hipotecarios crezcan en un 10% y un 15% en los límites de crédito, contemplando que se esperan 650 mil viviendas para finales del 2011. 6 Apoyos gubernamentales En los últimos años, el sector de la construcción se ha visto frenado principalmente por la falta de capital debido a la inestable situación económica mundial, y por ende por la falta de financiamientos. Sin embargo, de acuerdo al Presupuesto de Egresos a la Federación, la inversión física presupuestaria del 2011 ascendió a 636 mil millones de pesos (creciendo un 6.5% respecto al del año anterior) del cual 34.9% será destinado a la infraestructura y construcción. Por la tanto la inversión pública presupuestaria es un instrumento que podría mantener el desarrollo del sector de la construcción durante el próximo año. En cuanto al sector de la vivienda, el 4.4% del gasto está destinado a la superación de la pobreza, así mismo Infonavit y la SEDESOL a través del Programa de Ahorro y Subsidio para la Vivienda, están buscando que los hogares mexicanos en situación de pobreza mejoren su calidad de vida a través de subsidios de vivienda. Con el propósito de aumentar el valor patrimonial y la calidad de las viviendas, se acaba de lanzar el programa Renueva tu hogar y Mis vecinos y mi comunidad, el cual otorgará financiamiento entre 4 mil y 43 mil pesos a personas que deseen mejorar los espacios públicos y sus hogares. Por otro lado, FONHAPO (Fondo Nacional de Habitaciones Populares) es una SOFOL que también ofrece diversos tipos de apoyos dependiendo del estatus económico de la persona, y ofrece créditos que van desde 10 mil hasta 53 mil pesos para adquirir una vivienda ya sea en ámbitos rural o urbano. Adicionalmente se espera que el próximo año el gobierno de un fuerte impulso a la industria de la vivienda con finalidad de contrarrestar los efectos negativos de la economía, aunado a que es un año electoral y se tiene a dar más apoyos. Además de que ascenderá el presupuesto del subsidio para ésta, será la primera vez que se canalicen los subsidios para no asalariados. Es importante recordar que en el actual sexenio se han otorgado más de 5.4 millones de créditos, lo que representa un 50% más que en el sexenio pasado. El presupuesto global del 2012 de la CONAVI será de 609 millones de pesos y se estiman alrededor de 250 mil créditos, así mismo se detalló que 4 mil millones se destinarán a Infonavit, sin embargo, éste podría elevarse al doble debido a que se espera poner mayor interés en el programa 2x1, en donde por cada peso federal, los estados ponen dos. En cuanto los subsidios para los trabajadores no asalariados se tiene considerado un presupuesto de 2 mil millones de pesos, estas operaciones se tiene contemplado inicien entre octubre y noviembre del 2012, así mismo se espera además mil millones de pesos para un programa de crédito que apoye a las fuerzas armadas y la policía federal, estatal y municipal Estas cifras indican que se mantiene la inversión en vivienda a través de diferentes organismos, esperamos que no se contraiga si se tornan más difíciles las condiciones económicas mundiales. Factores Demográficos De acuerdo a la CONAVI, la oferta y demanda del sector vivienda se deriva de dos factores, la demografía de la población y el rezago habitacional. Proyecciones realizadas por la CONAPO indican que si se cumplieran ciertas premisas establecidas, la población del país aumentaría a 120.9 millones para el 2030 y 121.9 millones en el 2050. La misma fuente espera que para el 2030 haya 11.3 millones de viviendas adicionales, y según la CONAVI, 8.9 millones de mejoramientos de viviendas. El Plan de Desarrollo establecido durante la presidencia del Presidente Felipe Calderón, estima que de acuerdo las tendencias de crecimiento en la población, en los próximos 25 años (2005-2030) se integrarán un promedio de 650 mil hogares nuevos por año. América del Norte Lamosa es una empresa que maneja un importante volumen de exportaciones a países de Norteamérica y los indicadores de inversión en el sector de la construcción han disminuido en Estados Unidos, esto debido principalmente a que los inversionistas se están enfocando en los efectos de la crisis en Europa. Por otro lado, durante el tercer trimestre del año, los indicadores de empleo han crecido considerablemente respecto a periodos anteriores, según Reuters se espera que para finales del 2011 se generen alrededor de 95 mil empleos. La tasa de desempleo de Canadá aumentó durante octubre, se perdieron alrededor de 54 mil empleos. Por otro lado, el dólar canadiense se ha debilitado contra el dólar estadounidense debido a la incertidumbre, sin embargo el sector construcción se ha mantenido estable y sin bajas, se espera que la economía del país crezca un 0.8% en el próximo trimestre. Por su parte, la inversión gubernamental ha decrecido en un 0.6%, sin embargo se espera que para diciembre crezca en un 1.6% contra el mes pasado. En el sector privado espera una inversión del 0.1% y un incremento del 0.9% en el sector respecto al periodo anterior. Sector global de vivienda y bienes raíces En base a Datamonitor, el sector de vivienda y bienes raíces generó 461.4 billones de dólares en el 2010 con un CAGR en -0.9% de manera global en un periodo del 2006 al 2010. Según el estudio, a finales del 2010 el sector residencial ha sido el que ha producido más rendimientos en el 2010, con ingresos de 262.2 billones equivalente al 56.9% de la industria. Se espera que el mismo tenga un crecimiento del 0.3% en un periodo de 5 años y genere ingresos de 466.4 billones a finales del 2015. Sin embargo, estas previsiones fueron elaboradas sin contemplar el difícil entorno actual. América cuenta con el 40.7% del tamaño en participación dentro de la industria mundial. Insumos Gas Natural: El precio del gas natural se ha mantenido constante en los últimos 12 meses, situación que ha favorecido a la empresa debido a la fuerte necesidad de este recurso. El consumo de este bien ha estado creciendo principalmente a causa de la alta demanda del sector industrial. De acuerdo con información de la CRE, el gas natural mantendrá una tendencia alcista a promediar en 4.02 dólares por millón de btu. Por otro lado, para 7 satisfacer las necesidades actuales del gas natural en México, se tendrá que aumentar la importación del mismo en un 6.25% lo que impactará el precio de éste. Energía eléctrica: La electricidad es otro de los insumos que más usan las empresas para su producción. Estadísticos de la CFE muestran que el precio mantiene una tendencia alcista conforme a su uso industrial. Actualmente, el Presidente Calderón ha disminuido los subsidios públicos de este servicio, lo que se espera que repercuta de manera negativa en los costos del Grupo. ENTORNO MACROECONÓMICO Figura 5. Comportamiento del índice HABITA A pesar de la situación de incertidumbre mundial, se espera que el PIB de México crezca un Figura 4. Comportamiento del índice HABITA 3.44% para finales del 2011. A la fecha lo que ha dado un poco más de tranquilidad a nuestro país es que los países emergentes son los que tienen mejores expectativas en el mundo. Por otro lado, el índice HABITA, que elabora la BMV y su muestra son las empresas del sector vivienda cotizadas en la bolsa mexicana, ha tenido tendencia negativa desde el 2010, como se puede apreciar en la Figura 5. Con respecto al índice de actividad industrial referente al sector de la construcción, ha tenido mucha volatilidad desde el año pasado, esto debido principalmente a los cambios en los precios de diversos insumos del sector. Fuente: Sibolsa Por otro lado, el tipo de cambio ha sufrido drásticas fluctuaciones debido a problemas de endeudamiento en Europa y EUA. Esto es relevante debido a que el sector de la construcción es, quizás, el más sensible a los periodos de Fuente: Sibolsa inestabilidad, y es el que más tarda en recuperarse. El tipo de cambio MXP/USD ha mostrado volatilidad a lo largo del segundo semestre y ya impactado los resultados de las empresas, entre ellas Lamosa, derivado principalmente de la Figura 6. Remesas deuda en dólares que muchas manejan. Por su lado los Cetes a 28 días se han comportado de una manera estable. Durante el 2010 se mantuvieron en niveles de 4.59 y 4.13, esta variable ha dado tranquilidad ya que n se elevan los costos financieros. Figura 5.Remesas El indicador que más se ha mencionado que pueda elevarse en todo el mundo es la inflación, lo que ha tenido nerviosas a las autoridades monetarias, ya que combinado con alto desempleo complica seriamente la situación. Todos estos escenarios han impactado como es de esperarse a las bolsas de valores y el IPC no es la excepción, ya que mantiene una tendencia a la baja con un máximo de 37,994 puntos; por otro lado el DJI ha mantenido su estabilidad. Fuente: Banxico Pero un indicador que favorece mucho el sector es la entrada de remesas y en los últimos tres trimestres, las remesas se han estabilizado y han mostrado crecimiento en comparación a los niveles del año pasado. En este último trimestre se Banxico obtuvieron 6,116 millones de dólares derivados de éstas (Figura 6). Guanajuato, Michoacán, Jalisco yFuente: Zacatecas son los estados que obtienen mayor ingreso por este concepto. TESIS DE INVERSIÓN Líder en el mercado: Grupo Lamosa es líder de mercado en todas sus líneas de productos con una participación estimada en 42%, 76% y 18% en sus negocios de Revestimientos, Adhesivos y Sanitarios respectivamente. Con la compra de Porcelanite, Grupo Lamosa se convirtió en el fabricante de cerámica más grande del mundo en términos de capacidad instalada (120 MM m2). Diversificación de mercados: Durante los últimos 5 años las ventas nacionales y de exportación han tenido un CAC del 13% y 14% respectivamente, estas últimas se espera que sigan creciendo mediante un incremento de su participación a países Sudamericanos. Estructura financiera: Ha reestructurado su deuda a 6 y 7 años, lo que le brinda más tranquilidad en cubrir sus pasivos y no verse tan presionado. Su razón Deuda/EBITDA es de 4.8 lo que da seguridad del cumplimiento oportuno de sus pagos. Tecnología de punta: Las plantas cuentan con tecnología de punta, (que se traduce en más eficiencia, esto debido a las inversiones realizadas durante los últimos 7 años por más de 1,000 millones de dólares. Actualmente sus plantas no se encuentran al 100% de su capacidad normal, lo que implica mayores costos fijos, pero tiene margen de crecimiento en producción para aumentar sus ventas. ANÁLISIS DE RIESGOS Ciclicidad en ventas: Debido a que éstos materiales forman parte del sector de la construcción y éste es cíclico, las ventas de la compañía se podrían ver afectadas por cambios en los factores macroeconómicos como son la demanda en el sector de vivienda, remodelaciones de hogares y actividad industrial de la construcción, entre otros. Incremento en precio de suministros: Tanto el gas como la energía son indispensables para el funcionamiento de la compañía, así mismo estos materiales representan el costo más significativo dentro del negocio de revestimientos. Por lo tanto, un incremento en los costos de éstos puede 8 afectar negativamente los resultados de operación de la empresa, y dada la volatilidad que han presentado en el pasado, la compañía podría experimentar una reducción en sus utilidades. Nivel de endeudamiento: Lamosa tiene un alto nivel de endeudamiento derivado de la adquisición de Porcelanite, esto podría afectar la capacidad de la empresa para obtener recursos adicionales para financiar sus operaciones y dadas las condiciones del mercado de valores, es difícil hacer una emisión de acciones. Alto nivel de competencia: La compañía cuenta con competidores bien posicionados y con marcas reconocidas tanto en México como en el extranjero. Baja Bursatilidad: Lamosa cuenta con bajos niveles de bursatilidad por lo que los inversionistas podrían tener dificultades para colocar sus acciones en el mercado secundario Tipo de cambio: Debido a que la compañía vende sus productos a diversos países de Latinoamérica, los cambios en las diversas monedas con relación al peso mexicano podrían afectar considerablemente sus ingresos. Debido a que una parte de la deuda de la compañía se encuentra en dólares, la fluctuación en el tipo de cambio podría dificultar el cumplimiento de sus obligaciones. RESÚMEN DE INVERSIÓN El proceso de valuación de la acción de Grupo Lamosa fue realizado mediante dos metodologías: Valuación Relativa con múltiplos de empresas comparables y Flujo Libre de Caja Descontado. La ponderación utilizada fue de 40% y 60% respectivamente. Para la valuación por medio de FLCD se utilizó un Costo Promedio Ponderado de Capital (WACC por sus siglas en inglés) del 11.47% anual. Este método utilizó el modelo CAPM (Capital Asset Pricing Model) para obtener un costo del capital de 17.04%, el cual tiene una prima de 3.5% debido a que su beta es poco representativa, y un costo de la deuda de 6.03%. De esta forma se obtuvo un precio objetivo de $16.70 MXP por este método. Además se complementó con el método de Valuación Relativa que se realizó comparando a las siguientes empresas comparables del sector: Euro Ceramic, Masco Corp, Interceramic, China Ceramics y Decolight. Obteniendo así un precio objetivo de $16.79 MXP. Se ponderaron ambos precios para llegar a un precio objetivo de $16.73 MXP, lo cual representa un potencial de acción de 11.55%, con lo que consideramos una recomendación Market Perform. 9 GRUPO LAMOSA, S.A.B DE C.V. Estado de Situación Financiera **En pesos mexicanos constantes A noviembre del 2011. Cifras en miles ACTIVO TOTAL ACTIVO CIRCULANTE Efectivo e Inversiones Temporales Cuentas y Doc por Cobrar a Clientes (neto) Otras Ctas y Docum. por Cobrar (neto) Inventarios Otros Activos Circulantes LARGO PLAZO Cuentas y Documentos por Cobrar (neto) Invers. en Acci. de Subsid. No Cons y Asoc Otras Inversiones INMUEBLES, PLANTAS Y EQUIPO (NETO) Inmuebles Maquinaria y Equipo Industrial Otros Equipos Depreciación y Amortización Acumulada Construcciones en Proceso ACTIVOS INTANG Y CARGOS DIFERIDOS (NETO) OTROS ACTIVOS FA 2009 A 15,948,599 4,979,592 899,423 2,625,903 232,736 1,221,530 763,727 31,800 731,927 5,401,745 3,595,395 8,271,312 273,307 6,762,482 24,213 4,267,996 535,539 2011 E FA 2010 A 31- Mar- 11 A 30- Jun-11 A 30- Sept- 11 A 31-Dic-11 E 15,346,383 14,987,234 15,068,650 15,296,958 15,076,054 5,044,742 5,083,138 5,259,309 5,076,773 5,125,628 1,189,191 1,202,209 1,238,701 1,023,517 800,288 2,586,304 2,599,364 2,621,405 2,534,862 2,663,418 248,145 290,970 353,459 404,149 344,034 1,015,647 988,346 1,043,144 1,112,147 1,240,840 5,455 2,249 2,600 2,098 77,047 383,554 255,079 250,823 284,310 250,823 122,982 31,116 31,116 31,116 30,599 31,116 229,456 223,963 219,707 253,711 219,707 5,145,649 5,078,751 5,026,392 4,953,244 4,903,035 3,588,418 3,600,367 3,601,544 3,606,057 3,621,601 7,654,259 7,670,705 7,666,661 7,737,594 7,770,947 269,203 281,015 284,740 262,151 263,281 6,467,462 6,540,242 6,615,255 6,694,784 6,795,201 101,231 66,906 88,702 42,226 42,408 4,198,236 4,211,208 4,171,362 4,289,740 4,269,740 574,202 359,058 360,764 692,891 526,828 2012 E FA 2011 E 31-Mar-12 E 30-Jun-12 E 30-Sep-12 E 15,076,054 15,081,466 15,073,366 15,267,615 5,125,628 5,337,925 5,441,548 5,685,248 800,288 921,251 1,106,798 1,396,510 2,663,418 2,714,014 2,669,526 2,587,920 344,034 331,254 349,298 358,865 1,240,840 1,308,824 1,283,007 1,292,832 77,047 62,582 32,919 49,120 250,823 31,116 31,116 31,116 31,116 31,116 31,116 31,116 219,707 4,903,035 4,852,827 4,802,618 4,752,409 3,621,601 3,637,145 3,652,689 3,668,232 7,770,947 7,804,300 7,837,652 7,871,005 263,281 264,411 265,541 266,671 6,795,201 6,895,619 6,996,036 7,096,454 42,408 42,590 42,772 42,954 4,269,740 4,249,740 4,229,740 4,209,740 526,828 609,859 568,343 589,101 PASIVO TOTAL PASIVO CIRCULANTE Proveedores Créditos Bancarios Créditos Bursátiles Otros Créditos Con Costo Impuestos por Pagar Otros Pasivos Circulantes Sin Costo PASIVO A LARGO PLAZO Créditos Bancarios Créditos Bursátiles Otros Créditos Con Costo CREDITOS DIFERIDOS OTROS PASIVOS LARGO PLAZO SIN COSTO 12,462,282 2,221,941 694,932 975,274 9,145 542,590 8,786,440 8,786,440 1,453,901 11,378,170 1,995,261 806,142 605,244 513 583,362 7,550,914 7,550,914 1,831,995 10,993,344 1,847,593 895,239 75,031 877,323 7,377,304 7,377,304 1,768,447 CAPITAL CONTABLE CONSOLIDADO Capital Contable Minoritario CAPITAL CONTABLE CAPITAL CONTRIBUIDO CAPITAL SOCIAL PAGADO Prima en Venta de Acciones Aportación p/ Futuros Aument. de Cap. CAPITAL GANADO (PERDIDO) Resultado Acumulado y Reservas de Cap. Otro Resultado Integral Acumulado Recompra de Acciones PASIVO + CAPITAL - 3,486,317 92 3,486,225 483,585 334,489 149,096 3,002,640 3,153,396 79,331 71,425 15,948,599 3,968,213 3,968,213 483,585 334,489 149,096 3,484,628 3,656,441 99,350 72,463 15,346,383 10,820,834 2,034,846 830,639 652,029 63,843 488,335 7,060,351 7,060,351 1,725,637 4,166,400 804 4,165,596 483,586 334,489 149,097 3,682,010 3,824,328 69,764 72,554 14,987,234 10,766,292 2,293,727 894,591 762,462 106,713 529,961 6,740,643 6,740,643 1,731,922 4,302,358 364 4,301,994 483,586 334,489 149,097 3,818,408 3,938,055 47,090 72,557 15,068,650 11,313,827 1,841,295 1,011,599 285,931 543,765 7,452,335 7,452,335 2,020,197 3,983,131 2,139 3,980,992 483,586 334,489 149,097 3,497,406 3,578,053 8,090 72,557 15,296,958 10,993,344 1,847,593 895,239 75,031 877,323 7,377,304 7,377,304 1,768,447 4,082,710 364 4,082,346 483,586 334,489 149,097 3,598,760 3,669,407 1,910 72,557 15,076,054 4,082,710 364 4,082,346 483,586 334,489 149,097 3,598,760 3,669,407 1,910 72,557 15,076,054 10,901,368 1,860,615 837,540 150,062 3,322 869,691 7,302,273 7,302,273 1,738,480 4,180,099 364 4,179,735 483,586 334,489 149,097 3,696,149 3,756,796 11,910 72,557 15,081,466 10,776,550 1,815,736 783,738 225,093 6,645 800,261 7,227,242 7,227,242 1,733,572 4,296,815 364 4,296,451 483,586 334,489 149,097 3,812,865 3,863,512 21,910 72,557 15,073,366 10,877,535 1,975,507 781,526 300,124 9,967 883,890 7,152,211 7,152,211 1,749,817 4,390,080 364 4,389,716 483,586 334,489 149,097 3,906,130 3,978,687 72,557 15,267,615 31-Dic-12 E 15,104,474 5,733,054 1,121,118 2,839,896 366,830 1,323,058 82,152 31,116 31,116 4,702,201 3,683,776 7,904,358 267,801 7,196,871 43,136 4,059,381 578,722 10,636,917 1,886,143 889,050 112,547 13,289 871,257 7,039,664 7,039,664 1,711,110 4,467,557 364 4,467,193 483,586 334,489 149,097 3,983,607 4,056,164 72,557 15,104,474 2013 E FA 2012 E 31-Mar-13 E 30-Jun-13 E 30-Sep-13 E 15,104,474 15,263,710 15,625,182 15,559,417 5,733,054 5,937,309 6,351,585 6,334,731 1,121,118 1,246,890 1,384,966 1,650,440 2,839,896 2,882,228 3,058,658 2,826,606 366,830 351,785 400,215 391,964 1,323,058 1,389,945 1,470,028 1,412,071 82,152 66,461 37,717 53,650 31,116 31,116 31,116 31,116 31,116 31,116 31,116 31,116 4,702,201 4,651,992 4,601,783 4,551,575 3,683,776 3,699,320 3,714,864 3,730,408 7,904,358 7,937,711 7,971,064 8,004,416 267,801 268,931 270,061 271,191 7,196,871 7,297,288 7,397,706 7,498,123 43,136 43,318 43,500 43,682 4,059,381 4,059,381 4,059,381 4,059,381 578,722 583,912 581,317 582,614 10,636,917 1,886,143 889,050 112,547 13,289 871,257 7,039,664 7,039,664 1,711,110 4,467,557 364 4,467,193 483,586 334,489 149,097 3,983,607 4,056,164 72,557 15,104,474 10,693,345 2,060,921 886,382 225,093 29,039 920,408 6,927,118 6,927,118 1,705,306 4,570,365 364 4,570,001 483,586 334,489 149,097 4,086,415 4,158,972 72,557 15,263,710 10,910,549 2,340,850 962,421 337,640 58,077 982,712 6,814,571 6,814,571 1,755,128 4,714,633 364 4,714,269 483,586 334,489 149,097 4,230,683 4,303,240 72,557 15,625,182 10,702,323 2,278,666 817,166 450,186 87,116 924,198 6,702,025 6,702,025 1,721,632 4,857,095 364 4,856,731 483,586 334,489 149,097 4,373,145 4,445,702 72,557 15,559,417 31-Dic-13 E 15,425,208 6,251,379 1,170,114 3,128,896 404,160 1,457,697 90,512 31,116 31,116 4,501,366 3,745,952 8,037,769 272,321 7,598,540 43,864 4,059,381 581,966 FA 2013 E 15,425,208 6,251,379 1,170,114 3,128,896 404,160 1,457,697 90,512 31,116 31,116 4,501,366 3,745,952 8,037,769 272,321 7,598,540 43,864 4,059,381 581,966 10,454,296 2,389,420 987,069 318,882 116,154 967,315 6,383,143 6,383,143 1,681,733 10,454,296 2,389,420 987,069 318,882 116,154 967,315 6,383,143 6,383,143 1,681,733 4,970,912 364 4,970,548 483,586 334,489 149,097 4,486,962 4,559,519 72,557 15,425,208 4,970,912 364 4,970,548 483,586 334,489 149,097 4,486,962 4,559,519 72,557 15,425,208 BASE COMÚN (cómo porcentaje de ventas) VENTAS NETAS ACTIVO TOTAL ACTIVO CIRCULANTE Cuentas y Doc por Cobrar a Clientes (neto) Inventarios LARGO PLAZO INMUEBLES, PLANTAS Y EQUIPO (NETO) PASIVO TOTAL PASIVO CIRCULANTE Proveedores PASIVO A LARGO PLAZO CAPITAL CONTABLE CONSOLIDADO CAPITAL GANADO (PERDIDO) 100% 198% 62% 33% 15% 10% 67% 155% 28% 9% 109% 43% 37% 100% 175% 58% 29% 12% 4% 59% 130% 23% 9% 86% 45% 40% 100% 733% 249% 127% 48% 12% 248% 529% 99% 41% 345% 204% 180% 100% 730% 255% 127% 51% 12% 244% 522% 111% 43% 327% 208% 185% 100% 716% 238% 119% 52% 13% 232% 530% 86% 47% 349% 187% 164% 100% 709% 241% 125% 58% 12% 231% 517% 87% 42% 347% 192% 169% 100% 180% 61% 32% 15% 3% 59% 131% 22% 11% 88% 49% 43% 100% 698% 247% 126% 61% 1% 224% 504% 86% 39% 338% 193% 171% 100% 709% 256% 126% 60% 1% 226% 507% 85% 37% 340% 202% 179% 100% 674% 251% 114% 57% 1% 210% 480% 87% 35% 316% 194% 173% 100% 666% 253% 125% 58% 1% 207% 469% 83% 39% 311% 197% 176% 100% 171% 65% 32% 15% 0% 53% 121% 21% 10% 80% 51% 45% 100% 665% 259% 126% 61% 1% 203% 466% 90% 39% 302% 199% 178% 100% 641% 261% 126% 60% 1% 189% 448% 96% 40% 280% 194% 174% 100% 629% 256% 114% 57% 1% 184% 433% 92% 33% 271% 196% 177% 100% 618% 250% 125% 58% 1% 180% 419% 96% 40% 256% 199% 180% 100% 159% 64% 32% 15% 0% 46% 108% 25% 10% 66% 51% 46% BASE COMÚN (Cómo porcentaje total de activos) ACTIVO TOTAL ACTIVO CIRCULANTE INMUEBLES, PLANTAS Y EQUIPO (NETO) PASIVO CIRCULANTE Proveedores PASIVO TOTAL 100% 31% 34% 14% 4% 78% 100% 33% 34% 13% 5% 74% 100% 34% 34% 14% 6% 72% 100% 35% 33% 15% 6% 71% 100% 33% 32% 12% 7% 74% 100% 34% 33% 12% 6% 73% 100% 34% 33% 12% 6% 73% 100% 35% 32% 12% 6% 72% 100% 36% 32% 12% 5% 71% 100% 37% 31% 13% 5% 71% 100% 38% 31% 12% 6% 70% 100% 38% 31% 12% 6% 70% 100% 39% 30% 14% 6% 70% 100% 41% 29% 15% 6% 70% 100% 41% 29% 15% 5% 69% 100% 41% 29% 15% 6% 68% 100% 41% 29% 15% 6% 68% 22% 26% 28% 29% 26% 27% 27% 28% 29% 29% 30% 30% 30% 30% 31% 32% 32% CAPITAL CONTABLE CONSOLIDADO GRUPO LAMOSA, S.A.B DE C.V. Estado de Resultados **En pesos mexicanos constantes A noviembre del 2011. Cifras en miles VENTAS NETAS Costo de Ventas UTILIDAD (PERDIDA) BRUTA Gastos Generales UTILIDAD (PERDIDA) DESPUES DE GTOS GRAL Resultado Integral de Financiamiento OTROS INGRESOS Y (GASTOS) NETO Utilidad (Pérdida) Antes de Impuestos a Util IMPUESTOS A LA UTILIDAD Utilidad (Pérdida) Antes de Oper Discont PARTICIP EN RESULT DE SUBS NO CONS Y ASOC. Operaciones Discontinuadas UTILIDAD (PERDIDA) NETA CONSOLIDADA Part Accionistas Minor en Util (Pérd) PART ACCIONISTAS MAYOR EN UTIL (PER) FA 2009 A 8,035,413 5,320,999 2,714,414 1,662,773 1,051,641 (487,880) (131,388) 432,373 116,473 315,900 315,900 315,900 FA 2010 A 31- Mar- 11 A 8,767,926 2,045,292 5,515,904 1,287,853 3,252,022 757,439 1,784,025 484,327 1,467,997 273,112 (462,526) 5,163 (164,696) (3,007) 840,775 275,268 337,731 107,382 503,044 167,886 503,044 167,886 503,044 167,886 2011 E 30- Jun-11 A 30- Sept- 11 A 2,063,849 2,135,577 1,303,856 1,341,863 759,993 793,714 477,782 473,049 282,211 320,665 (99,318) (739,464) (15,504) (131,399) 167,389 (550,198) 53,662 (190,195) 113,727 (360,003) 113,727 (360,003) 113,727 (360,003) 31-Dic-11 E 2,125,889 1,333,512 792,377 439,876 352,501 (140,028) (81,967) 130,505 39,152 91,354 91,354 91,354 FA 2011 E 31-Mar-12 E 8,370,607 2,162,000 5,267,084 1,381,500 3,103,523 780,499 1,875,034 475,451 1,228,489 305,048 (973,647) (170,121) (231,877) (10,085) 22,964 124,841 10,001 37,452 12,964 87,389 12,964 87,389 12,964 87,389 2012 E 30-Jun-12 E 30-Sep-12 E 2,126,256 2,264,210 1,359,585 1,463,324 766,672 858,646 410,993 488,063 355,679 370,583 (167,885) (167,140) (35,342) (38,907) 152,452 164,536 45,736 49,361 106,717 115,175 106,717 115,175 106,717 115,175 31-Dic-12 E 2,266,751 1,421,871 844,880 469,022 375,858 (177,779) (87,399) 110,680 33,204 77,476 77,476 77,476 FA 2012 E 31-Mar-13 E 8,819,217 2,296,001 5,626,280 1,467,126 3,250,697 828,875 1,843,529 504,920 1,407,168 323,955 (682,925) (168,444) (171,733) (10,710) 552,510 144,800 165,753 41,992 386,757 102,808 386,757 102,808 386,757 102,808 2013 E 30-Jun-13 E 30-Sep-13 E 2,436,197 2,473,040 1,557,769 1,598,287 878,428 937,839 470,902 533,077 407,526 404,762 (163,837) (161,617) (40,494) (42,495) 203,195 200,650 58,927 58,189 144,268 142,462 144,268 142,462 144,268 142,462 31-Dic-13 E 2,497,424 1,566,566 930,859 516,752 414,107 (157,508) (96,293) 160,306 46,489 113,817 113,817 113,817 FA 2013 E 9,702,662 6,189,748 3,576,001 2,025,651 1,550,349 (651,406) (189,992) 708,951 205,596 503,355 503,355 503,355 BASE COMÚN (como porcentaje de ventas) VENTAS NETAS Costo de Ventas UTILIDAD (PERDIDA) BRUTA UTILIDAD (PERDIDA) DESPUES DE GTOS GRAL Utilidad (Pérdida) Antes de Impuestos a Util UTILIDAD (PERDIDA) NETA CONSOLIDADA 100% 66% 34% 13% 5% 4% 100% 63% 37% 17% 10% 6% 100% 63% 37% 13% 13% 8% 100% 63% 37% 14% 8% 6% 100% 63% 37% 15% -26% -17% 100% 63% 37% 17% 6% 4% 100% 63% 37% 15% 0% 0% 100% 64% 36% 14% 6% 4% 100% 64% 36% 17% 7% 5% 100% 65% 38% 16% 7% 5% 100% 63% 37% 17% 5% 3% 100% 64% 37% 16% 6% 4% 100% 64% 36% 14% 6% 4% 100% 64% 36% 17% 8% 6% 100% 65% 38% 16% 8% 6% 100% 63% 37% 17% 6% 5% 100% 64% 37% 16% 7% 5% CAMBIO PORCENTUAL AÑO CON AÑO VENTAS NETAS UTILIDAD (PERDIDA) BRUTA UTILIDAD (PERDIDA) DESPUES DE GTOS GRAL UTILIDAD (PERDIDA) NETA CONSOLIDADA -5% -2% 3% -134% 9% 20% 40% 59% -6% -1% -13% -42% 4% 3% 0% -309% -15% -15% -36% -251% 1% -2% -4% 218% -5% -5% -16% -97% 6% 3% 12% -48% 3% 1% 26% -6% 6% 8% 16% -132% 7% 7% 7% -15% 5% 5% 15% 2883% 6% 6% 6% 18% 15% 15% 15% 35% 9% 9% 9% 24% 10% 10% 10% 47% 10% 10% 10% 30% FA 2010 A 31- Mar- 11 A 503,044 167,886 (295,020) 72,780 208,024 240,666 367,968 (32,578) (1,605,648) (442,974) 1,319,423 247,902 289,767 13,016 899,423 1,189,191 1,189,191 1,202,209 2011 E 30- Jun-11 A 30- Sept- 11 A 113,727 (360,003) 75,013 79,529 188,740 (280,474) 8,769 (8,549) (209,715) 236,936 48,698 (163,098) 36,492 (215,185) 1,202,209 1,238,701 1,238,701 1,023,517 31-Dic-11 E 91,354 100,417 191,771 (54,885) (287,706) (72,408) (223,229) 1,023,517 800,288 FA 2011 E 31-Mar-12 E 91,354 87,389 100,417 100,417 191,771 187,806 (54,885) (153,343) (287,706) (72,408) 86,500 (223,229) 120,963 1,023,517 800,288 800,288 921,251 2012 E 30-Jun-12 E 30-Sep-12 E 106,717 115,175 100,417 100,417 207,134 215,592 (37,986) 130,751 16,399 (56,632) 185,547 289,712 921,251 1,106,798 1,106,798 1,396,510 31-Dic-12 E 77,476 100,417 177,894 (224,984) (300,124) 71,822 (275,392) 1,396,510 1,121,118 FA 2012 E 31-Mar-13 E 77,476 102,808 100,417 100,417 177,894 203,225 (224,984) (16,251) (300,124) 71,822 (61,202) (275,392) 125,772 1,396,510 1,121,118 1,121,118 1,246,890 2013 E 30-Jun-13 E 30-Sep-13 E 144,268 142,462 100,417 100,417 244,686 242,879 (108,818) 107,597 2,208 (85,002) 138,076 265,473 1,246,890 1,384,966 1,384,966 1,650,440 31-Dic-13 E 113,817 100,417 214,235 (154,916) (450,186) (89,459) (480,326) 1,650,440 1,170,114 FA 2013 E 113,817 100,417 214,235 (154,916) (450,186) (89,459) (480,326) 1,650,440 1,170,114 FA 2010 A 2011 E 30- Jun-11 A 30- Sept- 11 A 31-Dic-11 E FA 2011 E 2012 E 30-Jun-12 E 30-Sep-12 E 31-Dic-12 E FA 2012 E 2013 E 30-Jun-13 E 30-Sep-13 E 31-Dic-13 E FA 2013 E GRUPO LAMOSA, S.A.B DE C.V. Estado de Flujo de Efectivo **En pesos mexicanos constantes A noviembre del 2011. Cifras en miles UTILIDAD (PERDIDA) NETA CONSOLIDADA (+/-) Part aplicadas a res sin req Util de Rec Flujo Derivado del Resultado Neto del Ejercicio (+/-)RECUR GEN. (UTIL.) EN ACTIVID. DE OP. (+/-)RECURSOS GENERADOS (UTIL.) MEDIANTE FIN. (+/-)REC. GEN. (UTIL.) EN ACT DE INV. Incr (Decr) Neto en Efvo e Invers Temp Efvo e Invers. Temp. al Inicio del Período Efvo e Invers. Temp. al Final del Período FA 2009 A Razones de Productividad Rotación de CxC Rotación de Inventario Rotación de Cuentas por Pagar Rotación de Capital en Trabajo Rotación de Activos Fijos Netos Rotación de Activos Fijos Brutos Rotación de Activos Totales # Días de CxC # Días de Inventario # Días de CxP 31- Mar- 11 A 31-Mar-12 E 31-Mar-13 E 2.81 4.36 0.45 2.91 0.46 0.33 0.50 128.07 82.64 793.20 2.96 5.43 0.32 2.88 0.53 0.38 0.57 121.43 66.29 1141.87 2.89 5.47 0.32 1.77 0.52 0.36 0.58 124.55 65.84 1108.98 2.81 5.23 0.33 1.84 0.53 0.38 0.58 127.94 68.88 1089.33 2.89 4.70 0.31 1.62 0.50 0.38 0.55 124.66 76.52 1157.40 2.78 4.24 0.35 1.61 0.51 0.36 0.56 129.34 84.81 1027.34 2.78 4.24 0.35 2.55 0.51 0.36 0.56 129.34 84.81 1027.34 2.82 4.32 0.38 1.64 0.51 0.36 0.56 127.56 83.33 947.76 2.81 4.14 0.39 1.56 0.52 0.36 0.57 128.23 86.99 930.88 2.87 4.32 0.38 1.53 0.52 0.37 0.58 125.23 83.40 951.00 2.99 4.35 0.38 1.52 0.53 0.37 0.58 120.29 82.72 944.56 2.75 4.25 0.38 2.29 0.53 0.37 0.58 130.90 84.66 944.56 2.79 4.32 0.40 1.48 0.54 0.38 0.59 128.94 83.39 909.64 2.89 4.47 0.40 1.54 0.56 0.39 0.61 124.63 80.59 906.17 2.93 4.35 0.41 1.56 0.57 0.40 0.62 122.91 82.78 882.87 2.81 4.21 0.40 1.54 0.59 0.41 0.62 128.34 85.50 897.99 2.75 4.25 0.40 2.51 0.59 0.40 0.63 131.09 84.78 897.99 2.24 1.69 0.40 2757.65 2.53 2.02 0.60 3049.48 2.50 2.01 0.59 3048.29 2.29 1.84 0.54 2965.58 2.76 2.15 0.56 3235.48 2.77 2.10 0.43 3278.03 2.77 2.10 0.43 3278.03 2.87 2.17 0.50 3477.31 3.00 2.29 0.61 3625.81 2.88 2.22 0.71 3709.74 3.04 2.34 0.59 3846.91 3.04 2.34 0.59 3846.91 2.88 2.21 0.61 3876.39 2.71 2.09 0.59 4010.73 2.78 2.16 0.72 4056.06 2.62 2.01 0.49 3861.96 2.62 2.01 0.49 3861.96 Razones de Riesgo Financiero Razón Pasivo/Capital Razón de Pasivo LP/Capital Razón de Deuda Total 3.57 2.52 0.69 2.87 1.90 0.62 2.60 1.69 0.61 2.50 1.57 0.60 2.84 1.87 0.61 2.69 1.81 0.61 2.69 1.81 0.61 2.61 1.75 0.61 2.51 1.68 0.60 2.48 1.63 0.60 2.38 1.58 0.59 2.38 1.58 0.59 2.34 1.52 0.59 2.31 1.45 0.59 2.20 1.38 0.58 2.10 1.28 0.57 2.10 1.28 0.57 Rentabilidad Margen Bruto Margen Operación Margen EBITDA Rendimiento sobre Activos Rendimiento sobre Capital 34% 13% 19% 2% 9% 37% 17% 21% 3% 13% 38% 17% 21% 3% 9% 37% 16% 21% 4% 13% 37% 15% 19% 0% -1% 37% 15% 19% 0% 0% 37% 15% 19% 0% 0% 37% 15% 19% 0% -2% 37% 16% 20% 0% -2% 37% 16% 21% 3% 9% 37% 16% 21% 3% 9% 37% 16% 21% 3% 9% 37% 16% 20% 3% 9% 37% 16% 20% 3% 10% 37% 16% 20% 3% 10% 37% 16% 20% 3% 11% 37% 16% 20% 3% 10% Razones de Liquidez Razón Circulante Prueba del Ácido Razón Efectivo Capital en Trabajo Los Reportes Burkenroad son análisis financieros de empresas que cotizan en la Bolsa Mexicana de Valores, así como evaluación de proyectos de pequeñas y medianas empresas de México, elaborados por un selecto grupo de estudiantes de las carreras de Licenciado en Administración Financiera y Contador Público y Finanzas; con el apoyo de profesores del Departamento Académico de Finanzas del ITESM Campus Monterrey. El Tec de Monterrey, el Instituto de Estudios Superiores de Administración de Venezuela y la Universidad de los Andes de Colombia, con la cooperación de la Universidad de Tulane de Estados Unidos de América, iniciaron el programa en Latinoamérica gracias al apoyo del FOMIN en el año 2001. A la fecha se ha extendido a otros países como Guatemala, por medio de la Escuela de Negocios Universidad Francisco Marroquín, a Ecuador con la Escuela Superior Politécnica del Litoral, a Perú con la Universidad Católica de Perú, a Colombia con el EAFIT, ICESI, y la Universidad del Norte, así como a Argentina con la Universidad de Belgrano. Próximamente se incorporaran Brasil y Chile. Estas instituciones forman el Consorcio Latinburkenroad que busca enriquecer el capital humano de la región al proveer entrenamiento en técnicas de análisis financiero, así como proveer de información financiera a inversionistas e instituciones financieras para facilitar a las empresas el acceso a diferentes fuentes de financiamiento. Los reportes financieros de compañías que cotizan en la Bolsa se distribuyen a inversionistas nacionales e internacionales a través de publicaciones y sistemas de información financiera como Invertia y Finsat, entre otros. Los reportes de evaluación de proyectos de inversión son distribuidos únicamente a las compañías beneficiarias o potenciales inversionistas. Anualmente se realiza una conferencia en la que las compañías analizadas son invitadas a presentar sus planes, situación financiera y proyectos de inversión a la comunidad financiera. Para mayor información del Programa Burkenroad Latinoamérica favor de visitar las siguientes páginas de internet: http://burkenroad.mty.itesm.mx http://mx.invertia.com/canales/canal.asp?idcanal=505 www.latinburkenroad.org Dra. María Concepción del Alto mdelalto@itesm.mx Directora de Investigación Reportes Burkenroad México Departamento Académico de Finanzas División de Administración y Finanzas ITESM, Campus Monterrey Tel +52(81)83582000 ext. 4331