valoración de las retribuciones en especie del - promer

Anuncio

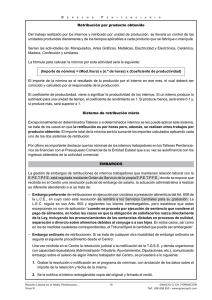

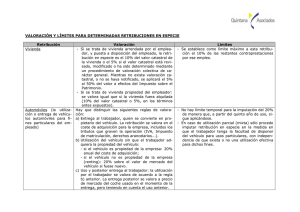

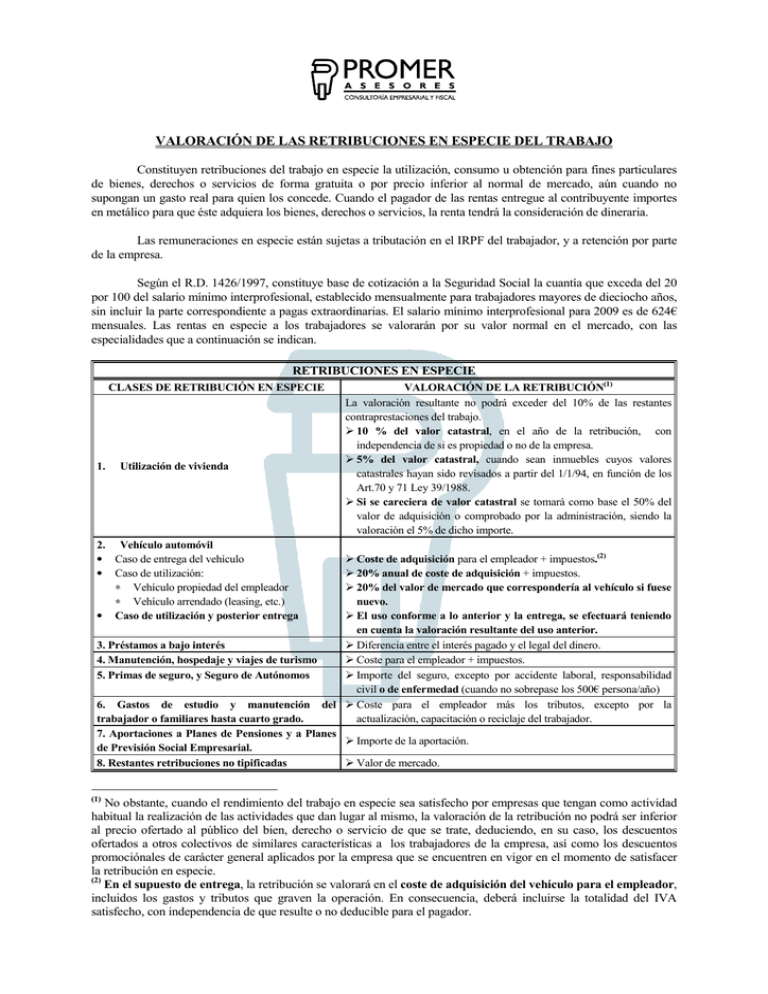

VALORACIÓN DE LAS RETRIBUCIONES EN ESPECIE DEL TRABAJO Constituyen retribuciones del trabajo en especie la utilización, consumo u obtención para fines particulares de bienes, derechos o servicios de forma gratuita o por precio inferior al normal de mercado, aún cuando no supongan un gasto real para quien los concede. Cuando el pagador de las rentas entregue al contribuyente importes en metálico para que éste adquiera los bienes, derechos o servicios, la renta tendrá la consideración de dineraria. Las remuneraciones en especie están sujetas a tributación en el IRPF del trabajador, y a retención por parte de la empresa. Según el R.D. 1426/1997, constituye base de cotización a la Seguridad Social la cuantía que exceda del 20 por 100 del salario mínimo interprofesional, establecido mensualmente para trabajadores mayores de dieciocho años, sin incluir la parte correspondiente a pagas extraordinarias. El salario mínimo interprofesional para 2009 es de 624€ mensuales. Las rentas en especie a los trabajadores se valorarán por su valor normal en el mercado, con las especialidades que a continuación se indican. RETRIBUCIONES EN ESPECIE CLASES DE RETRIBUCIÓN EN ESPECIE 1. Utilización de vivienda VALORACIÓN DE LA RETRIBUCIÓN(1) La valoración resultante no podrá exceder del 10% de las restantes contraprestaciones del trabajo. 10 % del valor catastral, en el año de la retribución, con independencia de si es propiedad o no de la empresa. 5% del valor catastral, cuando sean inmuebles cuyos valores catastrales hayan sido revisados a partir del 1/1/94, en función de los Art.70 y 71 Ley 39/1988. Si se careciera de valor catastral se tomará como base el 50% del valor de adquisición o comprobado por la administración, siendo la valoración el 5% de dicho importe. 2. Vehículo automóvil • Caso de entrega del vehículo • Caso de utilización: ∗ Vehículo propiedad del empleador ∗ Vehículo arrendado (leasing, etc.) • Caso de utilización y posterior entrega Coste de adquisición para el empleador + impuestos.(2) 20% anual de coste de adquisición + impuestos. 20% del valor de mercado que correspondería al vehículo si fuese nuevo. El uso conforme a lo anterior y la entrega, se efectuará teniendo en cuenta la valoración resultante del uso anterior. 3. Préstamos a bajo interés Diferencia entre el interés pagado y el legal del dinero. 4. Manutención, hospedaje y viajes de turismo Coste para el empleador + impuestos. 5. Primas de seguro, y Seguro de Autónomos Importe del seguro, excepto por accidente laboral, responsabilidad civil o de enfermedad (cuando no sobrepase los 500€ persona/año) 6. Gastos de estudio y manutención del Coste para el empleador más los tributos, excepto por la trabajador o familiares hasta cuarto grado. actualización, capacitación o reciclaje del trabajador. 7. Aportaciones a Planes de Pensiones y a Planes Importe de la aportación. de Previsión Social Empresarial. 8. Restantes retribuciones no tipificadas Valor de mercado. (1) No obstante, cuando el rendimiento del trabajo en especie sea satisfecho por empresas que tengan como actividad habitual la realización de las actividades que dan lugar al mismo, la valoración de la retribución no podrá ser inferior al precio ofertado al público del bien, derecho o servicio de que se trate, deduciendo, en su caso, los descuentos ofertados a otros colectivos de similares características a los trabajadores de la empresa, así como los descuentos promociónales de carácter general aplicados por la empresa que se encuentren en vigor en el momento de satisfacer la retribución en especie. (2) En el supuesto de entrega, la retribución se valorará en el coste de adquisición del vehículo para el empleador, incluidos los gastos y tributos que graven la operación. En consecuencia, deberá incluirse la totalidad del IVA satisfecho, con independencia de que resulte o no deducible para el pagador. Retribución en especie irregular o generada en mas de dos años La reducción aplicable a las retribuciones en especie irregulares o generadas en mas de dos años será del 40%, la base de la reducción no tiene limite, salvo en el caso de opciones sobre acciones, en cuyo caso el importe máximo susceptible de la reducción del 40% será el que resulte de multiplicar el salario medio anual del conjunto de declarantes del IRPF por el número de años de generación del rendimiento y tratándose de rendimientos irregulares se tomaran 5 años. Este límite se duplicará cuando se trate de un plan general de entrega de opciones de compra sobre acciones, que exige: Que las acciones se mantengan al menos 3 años desde el ejercicio de la opción. Que la oferta de opciones de compra se realice en las mismas condiciones a todos los trabajadores. No tendrán la consideración de rendimientos del trabajo en especie, las siguientes: 1º.- Entrega de acciones a trabajadores en activo. La entrega a trabajadores en activo, de forma gratuita o por precio inferior al normal de mercado, de acciones o participaciones de la propia empresa o de otras del grupo de sociedades, no son retribución en especie en la parte que no exceda de 12.000€ anuales(3), cuando: • • • La oferta se realice dentro de la política retributiva general de la empresa o grupo de sociedades, y contribuya a la participación de los trabajadores en la empresa. Cada uno de los trabajadores, conjuntamente con sus cónyuges o familiares hasta el segundo grado, no tengan una participación, directa o indirecta, superior al 5 %, en la sociedad en que prestan servicios, o en cualquiera del grupo. Que los títulos se mantengan, al menos durante tres años. 2º.- Gastos de estudio para la actualización, capacitación o reciclaje del personal y uso de nuevas tecnologías. Las cantidades destinadas a la actualización, capacitación o reciclaje del personal empleado, no tienen la consideración de retribución en especie, cuando vengan exigidos por el desarrollo de sus actividades o las características de los puestos de trabajo, incluso cuando su prestación efectiva se efectúe por otras personas o entidades especializadas. En este último caso los gastos de locomoción, manutención y estancia se regirán por lo previsto para su exención. Tampoco se consideran retribución en especie los gastos empresariales en formación del personal en el uso de nuevas tecnologías tales como las de conexión a Internet y ayudas para la adquisición de los equipos y software necesarios. Desde el 1/1/2007, los gastos e inversiones efectuados durante los años 2007, 2008, 2009 y 2010 para habituar a los empleados en la utilización de las nuevas tecnologías de la comunicación y de la información, cuando su utilización solo pueda realizarse fuera del lugar y horario de trabajo, no tienen la consideración de rendimiento de trabajo en especie. 3º.- Entrega de productos a precios rebajados y gastos por comedores de empresa. Las entregas a empleados de productos a precios rebajados en cantinas o comedores de empresa o en economatos de carácter social, no constituyen retribuciones en especie. Tendrán la consideración de entregas de productos a precios rebajados realizadas en comedores de empresa, las fórmulas directas e indirectas de prestación del servicio, admitidas por la legislación laboral, cuando tenga lugar en días hábiles en las que el trabajador no devengue dietas por manutención exentas. (3) Hasta el 31/12/02 el límite era de 3.005,06€ anuales o 6.012€ en los últimos años. Cuando la prestación del servicio de comedores de empresa, se realice a través de fórmulas indirectas, además tendrán que cumplirse los siguientes requisitos: • La cuantía no podrá exceder de 9€ diarios. • Si se entregan vales-comidas o documentos equivalentes, se tendrá que cumplir lo siguiente: • Deben estar numerados, expedidos de forma nominativa, y figurar en ellos importe nominal y empresa emisora. • Serán intransferibles. • No podrán obtenerse, ni de la empresa ni de un tercero, el reembolso de su importe. • Sólo podrán utilizarse en establecimientos de hostelería. • La empresa que los entregue deberá llevar y conservar relación de los entregados, a cada uno de sus empleados, con expresión del número de documento y día de entrega. • Las cantidades diarias nos eran acumulables en otros días. 4º.- Utilización de los bienes destinados a los servicios sociales y culturales del personal empleado. La utilización de dichos bienes por los trabajadores, no constituye retribución en especie. Tendrán esta consideración los espacios y locales destinados por las empresas o empleadores, a prestar el servicio de primer ciclo o educación infantil a los hijos de sus trabajadores, así como la contratación de este servicio con terceros(4) debidamente autorizados. 5º.- Seguro de accidente o responsabilidad del trabajador. No constituyen retribución en especie las primas o cuotas satisfechas por la empresa en virtud de contrato de seguro de accidente laboral o de responsabilidad civil sobrevenido a los empleados en el ejercicio de sus ocupaciones laborales. 6º.- Gastos por seguros de enfermedad. Las primas o cuotas satisfechas por las empresas a entidades aseguradoras, para la cobertura de enfermedad del propio trabajador, pudiendo alcanzar a su cónyuge, o descendientes, cuando no excedan de 500€ anuales(5) por cada una de las personas señaladas anteriormente. El exceso sobre dichas cuantías constituirá retribución en especie. 7º.- Servicios de enseñanza prestados a los hijos de empleados de centros de enseñanza. Se excluye la prestación del servicio de educación preescolar, infantil, primaria, secundaria obligatoria, bachillerato y formación profesional realizada por centros educativos autorizados a los hijos de sus empleados, con carácter gratuito o por precio inferior al normal del mercado. 4 La contratación del servicio de guardería con un tercero debidamente autorizado puede efectuarse directamente entre el empleador y el centro autorizado para prestar el primer ciclo de educación infantil o indirectamente mediante la adquisición y posterior entrega al trabajador de vales-guardería numerados, intransmisibles, no reembolsables y expedidos de forma nominativa (nombre del padre / madre y del hijo), en los que conste su importe nominal y la empresa emisora, y, además, se enmarquen en la política retributiva general de la empresa o en su caso, del grupo de sociedades. (5) Hasta el 31/12/02 el límite era de 360,61€ anuales o 1.202,02€ si comprendía a su cónyuge o descendientes.