NACIONALIDAD, DOMICILIO SOCIAL Y RESIDENCIA FISCAL DE

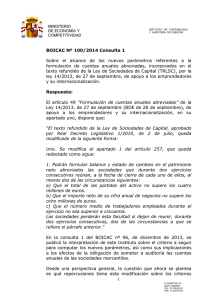

Anuncio