BBVA Selección Bolsa II, FI

Anuncio

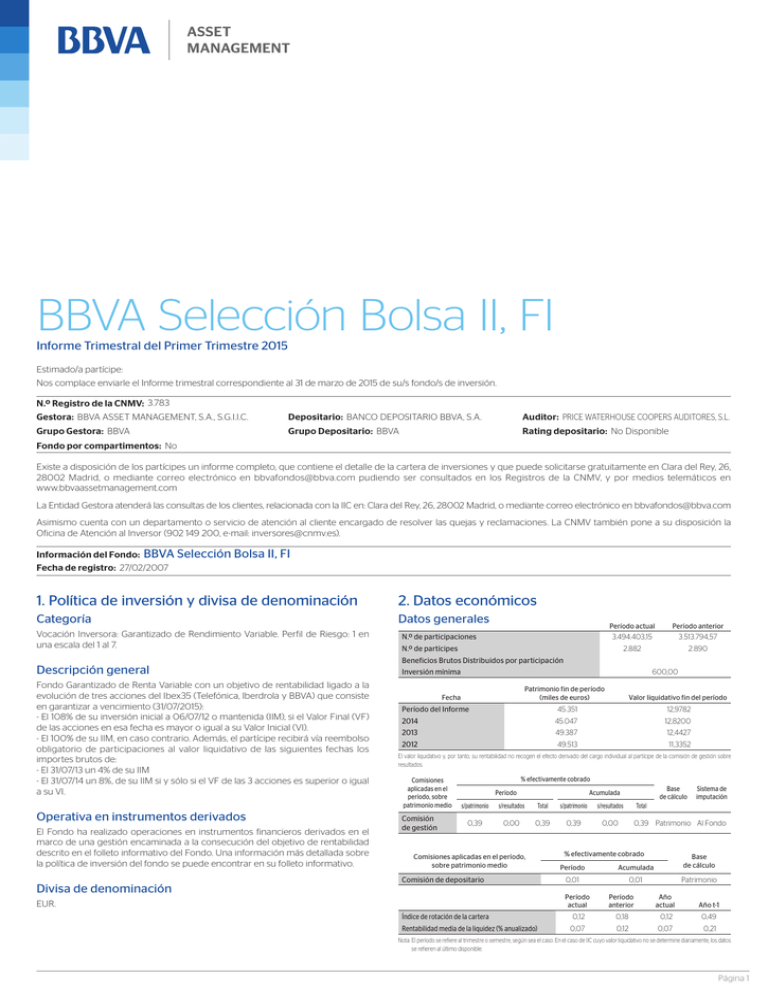

ASSET MANAGEMENT BBVA Selección Bolsa II, FI Informe Trimestral del Primer Trimestre 2015 Estimado/a partícipe: Nos complace enviarle el Informe trimestral correspondiente al 31 de marzo de 2015 de su/s fondo/s de inversión. N.º Registro de la CNMV: 3.783 Gestora: BBVA ASSET MANAGEMENT, S.A., S.G.I.I.C. Depositario: BANCO DEPOSITARIO BBVA, S.A. Auditor: PRICE WATERHOUSE COOPERS AUDITORES, S.L. Grupo Gestora: BBVA Grupo Depositario: BBVA Rating depositario: No Disponible Fondo por compartimentos: No Existe a disposición de los partícipes un informe completo, que contiene el detalle de la cartera de inversiones y que puede solicitarse gratuitamente en Clara del Rey, 26, 28002 Madrid, o mediante correo electrónico en bbvafondos@bbva.com pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en www.bbvaassetmanagement.com La Entidad Gestora atenderá las consultas de los clientes, relacionada con la IIC en: Clara del Rey, 26, 28002 Madrid, o mediante correo electrónico en bbvafondos@bbva.com Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). Información del Fondo: BBVA Selección Bolsa II, FI Fecha de registro: 27/02/2007 1. Política de inversión y divisa de denominación 2. Datos económicos Categoría Datos generales Vocación Inversora: Garantizado de Rendimiento Variable. Perfil de Riesgo: 1 en una escala del 1 al 7. Descripción general Fondo Garantizado de Renta Variable con un objetivo de rentabilidad ligado a la evolución de tres acciones del Ibex35 (Telefónica, Iberdrola y BBVA) que consiste en garantizar a vencimiento (31/07/2015): - El 108% de su inversión inicial a 06/07/12 o mantenida (IIM), si el Valor Final (VF) de las acciones en esa fecha es mayor o igual a su Valor Inicial (VI). - El 100% de su IIM, en caso contrario. Además, el partícipe recibirá vía reembolso obligatorio de participaciones al valor liquidativo de las siguientes fechas los importes brutos de: - El 31/07/13 un 4% de su IIM - El 31/07/14 un 8%, de su IIM si y sólo si el VF de las 3 acciones es superior o igual a su VI. Operativa en instrumentos derivados El Fondo ha realizado operaciones en instrumentos financieros derivados en el marco de una gestión encaminada a la consecución del objetivo de rentabilidad descrito en el folleto informativo del Fondo. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación N.º de participaciones Período actual Período anterior 3.494.403,15 3.513.794,57 2.882 2.890 N.º de partícipes Beneficios Brutos Distribuidos por participación Inversión mínima 600,00 Patrimonio fin de período (miles de euros) Fecha Período del Informe Valor liquidativo fin del período 45.351 12,9782 2014 45.047 12,8200 2013 49.387 12,4427 2012 49.513 11,3352 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión % efectivamente cobrado Período Base de cálculo Acumulada s/patrimonio s/resultados Total s/patrimonio s/resultados 0,39 0,00 0,39 0,39 0,00 Sistema de imputación Total 0,39 Patrimonio Al Fondo El sistema de imputación de la comisión sobre los resultados es al fondo. Comisiones aplicadas en el período, sobre patrimonio medio Comisión de depositario % efectivamente cobrado Período Acumulada Base de cálculo 0,01 0,01 Patrimonio Período actual Período anterior Año actual Año t-1 Índice de rotación de la cartera 0,12 0,18 0,12 0,49 Rentabilidad media de la liquidez (% anualizado) 0,07 0,12 0,07 0,21 EUR. Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, los datos se refieren al último disponible. Página 1 BBVA Selección Bolsa II, FI Informe Trimestral del Primer Trimestre 2015 Comportamiento Rentabilidad trimestral de los últimos 3 años A) Individual. Divisa: EUR 6,00% 5,00% Rentabilidad (% sin anualizar) 1,00% ar -15 m dic -14 4 se p-1 se p-1 jun -14 -1,00% 2 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. 0,00% ar -14 9,77 m 3,03 dic -13 2,49 3 -0,10 2,00% se p-1 -0,37 3,00% Año t-5 jun -13 1,23 Año t-3 ar -13 1,23 Año t-2 m Rentabilidad IIC Anual Año t-1 dic -12 Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 4,00% BBVA SELECCIÓN BOLSA II, FI El 25/05/2012 se modificó la vocación inversora del fondo pasando a ser Garantizado de Rendimiento Variable, por ello sólo se muestra la evolución del valor liquidativo y de la rentabilidad a partir de ese momento. Rentabilidades extremas (1) Trimestre actual Último año Últimos 3 años % Fecha % Fecha Rentabilidad mínima (%) -0,17 02/02/2015 -0,17 02/02/2015 % Rentabilidad máxima (%) 0,56 10/02/2015 0,56 10/02/2015 Fecha (I) Sólo se informa para las clases con una antigüedad mínima del período solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. B) Comparativa Durante el período de referencia, la rentabilidad media en el período de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Medidas de riesgo (%) Vocación inversora Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Monetario a Corto Plazo Anual Año t-1 Año t-2 Patrimonio gestionado* (miles de euros) Año t-3 Año t-5 Volatilidad (ii) de: IBEX 35 Rentabilidad media** 0 0 0,00 Monetario 246.999 10.152 -0,04 Renta Fija Euro 7.189.643 176.193 0,69 255.198 8.505 12,32 Renta Fija Internacional Valor liquidativo N.º de partícipes* 1,60 1,60 2,25 2,09 3,50 3,16 6,49 Renta Fija Mixta Euro 305.614 17.877 3,68 16,60 16,60 20,71 13,50 11,05 15,41 15,75 Renta Fija Mixta Internacional 986.473 25.569 0,99 7,48 Letra Tesoro 1 año 0,22 0,22 0,29 0,24 0,29 0,32 0,79 VaR histórico (iii) -3,26 -3,26 -3,36 -3,47 -3,57 -3,36 -3,78 Renta Variable Mixta Euro (II) Volatilidad histórica: Indica el riesgo de un valor en un período, a mayor volatilidad, mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (III) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del período de referencia. Ratio de gastos (% s/patrimonio medio) 0,41 0,41 0,42 Renta Variable Euro Renta Variable Internacional 0,42 0,41 Anual Año t-2 Año t-3 1,66 1,66 1,21 Año t-5 9.693 99.804 2,21 436.011 25.009 14,31 11,06 2.178.611 118.875 8.132.910 195.020 3,62 Garantizado de Rendimiento Fijo 3.293.811 80.660 0,32 Garantizado de Rendimiento Variable 4,69 1.587.457 68.005 De Garantía Parcial 106,265 2.399 9,14 Retorno Absoluto 195.444 4.017 0,19 Total fondos Año t-1 144.568 3.672.130 IIC de Gestión Pasiva (1) Global Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Ratio total de gastos Renta Variable Mixta Internacional 310.956 18.079 3,14 29.042.090 859.857 3,09 ** Medias. ** Rentabilidad media ponderada por patrimonio medio de cada FI en el período. (1) Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. Incluye los gastos directos soportados en el período de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación) y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del período. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. Distribución del patrimonio al cierre del período (importes en miles de euros) 0,00 175,00 Letra del Tesoro 1 año m p-1 se jun m -13 dic p-1 se p-1 se jun BBVA SELECCIÓN BOLSA II, FI ar -15 180,00 4 2,00 dic -14 185,00 -14 190,00 4,00 ar -14 6,00 3 195,00 -13 8,00 m ar -13 200,00 2 205,00 dic -12 12,00 10,00 -12 Fin período actual 210,00 Letra del Tesoro 1 año 14,00 jun BBVA SELECCIÓN BOLSA II, FI Evolución del valor liquidativo últimos 5 años Distribución del patrimonio (+) INVERSIONES FINANCIERAS Importe % sobre patrimonio Fin período anterior Importe % sobre patrimonio 38.840 85,64 43.537 96,65 * Cartera interior 31.935 70,42 37.179 82,53 * Cartera exterior 5.821 12,84 5.556 12,33 * Intereses de la cartera de inversión 1.084 2,39 802 1,78 * Inversiones dudosas, morosas o en litigio 6.569 14,48 1.533 3,40 -58 -0,13 -23 -0,05 45.351 100,00 45.047 100,00 (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. Página 2 BBVA Selección Bolsa II, FI Informe Trimestral del Primer Trimestre 2015 ASSET MANAGEMENT Estado de variación patrimonial % sobre patrimonio medio % variación Variación Variación Variación respecto fin período del período del período acumulada anterior anual anterior actual PATRIMONIO FIN PERÍODO ANTERIOR (miles de EUR) Suscripciones/reembolsos (neto) – Beneficios brutos distribuidos Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos Resultados en renta fija (realizadas o no) Resultados en renta variable (realizadas o no) Resultados en depósitos (realizadas o no) Resultado en derivados (realizadas o no) Resultado en IIC (realizadas o no) Otros resultados Otros rendimientos (-) Gastos repercutidos – Comisión de gestión – Comisión de depositario – Gastos por servicios exteriores – Otros gastos de gestión corriente – Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO FIN PERÍODO ACTUAL (miles de EUR) 45.047 -0,55 45.475 -0,57 45.047 -0,55 2,74 1,23 1,64 0,64 -0,37 0,04 0,68 1,23 1,64 0,64 427,85 4.066,63 -5,24 -0,44 -0,64 -0,44 31,13 1,44 233.020,57 1,44 -0,41 -0,39 -0,01 -0,41 -0,40 -0,01 -0,41 -0,39 -0,01 -0,01 45.351 -1,87 2,02 2,02 1,42 0,97 -427,85 -0,01 45.047 Operativa en derivados. Resumen de las posiciones abiertas al cierre del período (importes en miles de euros) Instrumento Valores de deuda categorizado bajo el factor de tipos de interés Colateral BN.REP FED ALEMANA 03.50 040116 Valores de deuda categorizado bajo el factor de tipos de interés Importe Objetivo de la nominal inversión comprometido 119 Objetivo concreto de rentabilidad Colateral BN.REP FED ALEMANA 0 170420 1.075 Objetivo concreto de rentabilidad Valores de deuda categorizado bajo el factor de tipos de interés Colateral BN.REINO ESPAÑA 4.65 300725 476 Objetivo concreto de rentabilidad Valores de deuda categorizado bajo el factor de tipos de interés Colateral BN.REPÚBLICA FRANCIA 03.75 251019 1.301 Objetivo concreto de rentabilidad Total Subyacente Renta Fija 2.971 Valor de Renta Variable Warrant BBVA 1 6.415 Objetivo concreto de rentabilidad Valor de Renta Variable Warrant IBERDROLA S.A. 1 6.415 Objetivo concreto de rentabilidad Valor de Renta Variable Warrant TELEFÓNICA S.A. 1 6.415 Objetivo concreto de rentabilidad Valor de Renta Variable Warrant BBVA 1 1.837 Objetivo concreto de rentabilidad Valor de Renta Variable Warrant IBERDROLA S.A. 1 1.837 Objetivo concreto de rentabilidad Valor de Renta Variable Warrant TELEFÓNICA S.A. 1 1.837 Objetivo concreto de rentabilidad Valor de Renta Variable Warrant BBVA 1 5.833 Objetivo concreto de rentabilidad Valor de Renta Variable Warrant IBERDROLA S.A. 1 5.833 Objetivo concreto de rentabilidad Valor de Renta Variable Warrant TELEFÓNICA S.A. 1 5.833 Objetivo concreto de rentabilidad 45.351 3. Inversiones financieras Inversiones financieras a valor estimado de realización (en miles de euros) y en porcentaje sobre el patrimonio, al cierre del período Total Subyacente renta variable 42.255 TOTAL OBLIGACIONES 45.226 Período actual Período anterior Descripción de la inversión y emisor CARTERA INTERIOR TOTAL DEUDA PÚBLICA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS INTERIOR CARTERA EXTERIOR TOTAL RENTA FIJA PRIVADA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Valor de Divisa mercado % Valor de mercado % EUR EUR EUR EUR EUR 25.677 4.608 30.285 30.285 30.285 56,62 10,16 66,78 66,78 66,78 31.238 4.636 35.874 35.874 35.874 69,35 10,29 79,64 79,64 79,64 EUR EUR EUR EUR EUR 4.653 4.653 4.653 4.653 34.938 10,26 10,26 10,26 10,26 77,04 4.654 4.654 4.654 4.654 40.528 10,33 10,33 10,33 10,33 89,97 Notas: El período se refiere al final del trimestre o semestre, según sea el caso. Los productos estructurados suponen un 0,00% de la cartera de inversiones financieras del fondo o compartimento. 4. Hechos relevantes SÍ NO a. Suspensión temporal de suscripciones/reembolsos. X b. Reanudación de suscripciones/reembolsos. X c. Reembolso de patrimonio significativo. X d. Endeudamiento superior al 5% del patrimonio. X e. Sustitución de la sociedad gestora. X f. Sustitución de la entidad depositaria. X g. Cambio de control de la sociedad gestora. X h. Cambio en elementos esenciales del folleto informativo. X i. Autorización del proceso de fusión. j. Otros hechos relevantes. X X Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio total TIPO DE ACTIVOS (excluido derivados) 5. Anexo explicativo de hechos relevantes LIQUIDEZ 15,42% Con fecha 27/03/2015, se procede a actualización de oficio por la CNMV de el folleto y el DFI del fondo como consecuencia del cambio en el consejo de administración de la sociedad gestora BBVA ASSET MANAGEMENT, S.A., SGIIC. ACTIV. MONETARIOS 84,58% Página 3 BBVA Selección Bolsa II, FI Informe Trimestral del Primer Trimestre 2015 6. Operaciones vinculadas y otras informaciones SÍ a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%). X b. Modificaciones de escasa relevancia en el Reglamento. c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV). NO X X d.Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente. X e.Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. X f.Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g.Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. X h. Otras informaciones u operaciones vinculadas. X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones BBVA Asset Management cuenta con un procedimiento simplificado de aprobación de otras operaciones vinculadas no incluidas en los apartados anteriores. 8. Información y advertencias a instancia de la CNMV Sin advertencias. 9. Anexo explicativo del informe periódico La economía de la eurozona parece despegar en el primer trimestre de 2015, con estimaciones de crecimiento para el conjunto del año del orden del 1,5%, mientras que EE.UU. parece sufrir cierta debilidad, aunque el corto plazo mantiene fundamentales que pueden favorecer un crecimiento cercano al 3% en 2015. China continúa su desaceleración estructural con previsiones de un 7% de crecimiento para todo el año (con riesgos a la baja). La inflación permanece negativa o nula para la mayoría de las economías desarrolladas, en especial en la eurozona donde el BCE intenta contrarrestarla a través de un programa de compras de deuda pública, lo que ha hecho caer el tipo a 10 años alemán 36pb en el primer trimestre hasta 0,18%. En EE.UU., mientras tanto, se retrasan las expectativas de subidas de tipos de la Fed hacia finales de año, y el tipo a 10 años también experimenta una caída de 25pb hasta 1,92%. En la periferia, vuelve la crisis a Grecia con un fuerte repunte de su prima de riesgo aunque sin contagio al resto de países (el tipo a 10 años español baja 40pb a 1,21%). En el primer trimestre las bolsas repuntan, lideradas por Europa (+17,5%) que supera a EE.UU. (+0,4%) afectado por la apreciación del dólar, principalmente frente al euro que sigue cayendo (-11,3% hasta 1,07 dólar/euro). El precio del petróleo presenta mucha volatilidad en el período aunque cierra en niveles similares a los de inicio de año (53 dólares/barril el Brent). El patrimonio del fondo ha aumentado un 0,67% en el período y el número de partícipes ha disminuido 0,28%. El impacto de los gastos soportados por el fondo ha sido de un 0,41% y la liquidez del fondo se ha remunerado a un tipo medio del 0,07%. La política de inversión del fondo viene condicionada por su objetivo de rentabilidad garantizado. A tal fin, el fondo mantiene una inversión en activos de renta fija con una duración similar a dicha garantía: 0,338 años a fecha de fin de período, con objeto de asegurar la garantía al partícipe, y posiciones en derivados que le permitan obtener su componente de rentabilidad variable. Los cambios en la composición de la cartera se han llevado a cabo con el fin de realizar los ajustes necesarios para cubrir las salidas de partícipes a lo largo del período. El valor liquidativo del fondo ha experimentado una variación de 1,23% en el período, siendo de un 21,730% desde el inicio de la garantía. Dicha evolución refleja el comportamiento de los tipos de interés y la valoración de los derivados a lo largo del mismo. Por otro lado, la rentabilidad del fondo en el período ha sido del 1,23%, inferior a la de la media de la gestora, situada en el 3,09%. Los fondos de la misma categoría gestionados por BBVA AM tuvieron una rentabilidad media ponderada del 4,69% y la rentabilidad de la Letra del Tesoro a 1 año de un 0,38%. Por último, la volatilidad del fondo ha sido del 1,60%, superior a la de la Letra del Tesoro a 1 año que ha sido de un 0,22%. A lo largo del período se han realizado operaciones de derivados con la finalidad de cobertura, cuyo grado de cobertura ha sido de 0,91. “Todos los datos contenidos en este informe están tomados a la fecha de referencia de emisión del mismo y en cumplimiento con la normativa vigente aplicable a los informes periódicos. Este informe no constituye una oferta para comprar participaciones del fondo. El folleto informativo está a disposición del público en la página www.bbvaassetmanagement.com y en la CNMV.” Página 4