Estudio de Inversión en Comunicación en Internet

Anuncio

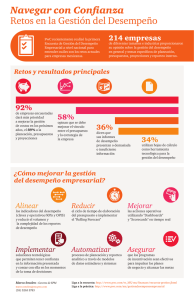

www.pwc.com 10a. Edición Estudio de Inversión en Comunicación en Internet en México 2015 Publicación: Julio 2016 Acerca del estudio 1 Sección 1 Metodología Participantes Rol Subcomité de Estimación PwC 2 Sección 2 Contexto 2015 3 Sección 3 Evolución de la Facturación Anual 4 Sección 4 Inversión de la Publicidad en Display 5 Sección 5 Conclusiones y Reflexiones 2 Acerca de PricewaterhouseCoopers México En PwC nuestro propósito es construir confianza en la sociedad y resolver problemas importantes. Somos una red de firmas con presencia en 157 países y más de 208,000 personas comprometidas a ofrecer servicios de auditoría, consultoría e impuestos y servicios legales de la más alta calidad. Conócenos mejor y dinos qué es lo más importante para ti. Visita: www.pwc.com. PwC se refiere a la red y/o una o más firmas miembro de PwC, cada una de las cuales constituye una entidad legal independiente. Favor de ir a www.pwc.com/structure para obtener mayor información al respecto. PwC Acerca de IAB México IAB México es una asociación sin fines de lucro que inició actividades en Febrero del 2005 con el objetivo de integrar y fomentar el crecimiento de la industria a través del desarrollo y difusión de estudios, programas educativos y mejores prácticas. Cuenta a la fecha con más de 170 empresas asociadas, dentro de las cuales destacan: Beker/Socialand, comScore, Dentsu Aegis, Facebook, Google, Group M, Grupo Expansión, Grupo Ferrer, HAVAS Media Group, IMS, Millward Brown, Omnicom Media Group, Oracle Creative Cloud, El País, Prodigy MSN, Televisa Interactive, Televisa Radio y Terra. IAB (Interactive Advertising Bureau) es el principal organismo a nivel global que representa a la industria de la publicidad digital y marketing interactivo. Fundado en 1996 en Estados Unidos, actualmente tiene presencia en más de 45 países. PwC Inversión en Pauta Publicitaria 1 PwC Metodología, participantes y Subcomité de Estimación en 2015 5 El estudio referente de la industria de Internet en México • Analiza la evolución de la inversión en comunicación en Internet. Inversión en Pauta Publicitaria & Desarrollo • Recopila los datos de facturación real de los principales portales y sitios que operan en México. • Incluye la valoración proporcionada por el Subcomité de Estimación de IAB México. Desktop / Laptop + Mobile 2007 - 2015 • Reporte anual que se ha publicado por IAB México desde 2007. Participantes: • Publishers • Ad Networks • Ad Exchanges • Plataformas • Internacionalmente, es el estándar de la industria y es referencia obligada para anunciantes, medios y agencias. Tecnológicas • Otros PwC 6 Consideraciones • Los ingresos reportados: ü Son expresados en $MXN ü Son expresados en Montos Brutos • Para evitar duplicidad, las cifras reportadas no incluyen ingresos que corresponden a terceros que participan directamente en este estudio. PwC 7 Metodología de medición Se contó con la participación de 38 empresas, representativas de la Inversión Publicitaria en México. Se llevó a cabo un análisis para generar este reporte. Metodología Inversión en Pauta Publicitaria Cada participante respondió un cuestionario online. PwC recopiló y sumó la información. El Subcomité de Estimación de IAB México efectuó la valoración de sitios no participantes. PwC 8 Construcción de la cifra total Cifras PwC México Información de Cuestionarios PwC Estimaciones de sitios no participantes Modelos econométricos Fuentes secundarias Estimación del longtail* Total Cifras totales del estudio *Basado en Reportes comScore Ad Metrix, México, Hogar y Trabajo, Enero a Diciembre 2015 y participantes no recurrentes históricos. 9 Participantes 2015 38 Empresas que participaron con cuestionarios o reporte directo. • Adsmóvil • Glu Company • MAS Comunicación • Sección Amarilla • Antevenio México • Grupo Acir • Milenio Diario • SmartClip • Azteca Internet • Grupo Expansión • Medios Masivos Online • Starm Interactiva • Brutal Content • Grupo Medios • NBC Universal • Televisa Digital • Canalmail • Grupo Editorial Notmusa • Netsonic • Terra Networks • Concepto Móvil • Grupo Radio Centro • NRM Web • Webzodes • Condé Nast • Headway Digital • OET Capital • Creative Dreams • Hotwords • Prodigy MSN Media • IASA Comunicación • Publimetro • Digilant • Impaktu • Quiminet • Disney • Invent Grupo Imagen • Revista NEO PwC 10 Participantes previos estimados 33 empresas que participaron en el reportes anteriores y en 2015 se les aplicó una tasa de crecimiento estimada*. .Fox Despegar Kipp Ticketmaster Autocosmos Discovery Lucini & Lucini Time out Autoplaza / Mercado Libre Dridco / LATAM Autos MTV / Red Viacom Vanguardia Batanga El Economista OCC Mundial BB Mundo El Financiero Playboy BBC El Informador Pulpo Media Bumeran El Universal Spotify Cinemex Exponential Interactive Televisa Radio Cinépolis Grupo Fórmula Teads TV Contacto Interactivo Grupo Radio Alegría The Happening PwC *Se consideraron las cifras individuales reportadas en años anteriores, y a éstas se aplicó una tasa estimada de mercado validada por el Subcomité de Estimación IAB México. 11 Empresas Estimadas Empresas que no participaron por cuestionario pero que fueron valoradas a través de fuentes secundarias y modelos econométricos.* Facebook PwC Google Twitter Yahoo Se estimaron a través de fuentes secundarias, cifras internacionales y el desarrollo de modelos econométricos que permitieron valorar su participación en el mercado mexicano. Otros participantes estimados: ESPN, Reforma. 12 Rol del Subcomité de Estimación A través de un grupo representativo de la industria, que aportando su experiencia, se reunieron para evaluar la información de forma agregada y obtener conclusiones consensuadas sobre las variables que requerían estimación. Jorge Fuentes Director de Análisis Digital Azteca Internet Gustavo Herrera Director Digital Grupo Medios PwC Iván Marchant VP Mexico, Colombia, Peru & Centro America Pablo Castellanos Research Manager comScore Karina Vega Socia Directora Lexia Insights Solutions Jorge Pedrero Marketing Director Prodigy MSN Google Anaid Moncada Directora Digital Grupo Editorial Notmusa Jacobo Fernández Technology & Digital Innovation Director Publicis Media Clara Méndez Digital Sales Marketing Director Televisa Digital 13 Inversión en Pauta Publicitaria 2 PwC Contexto 2015 14 Producto Interno Bruto en México De acuerdo a cifras del INEGI, la economía de México creció 2.5% durante 2015 superando los dos últimos años.* 5.5% 3.9% 3.9% 2.1% 2.5% 1.1% 2010 PwC 2011 2012 * Cifras expresadas en Porcentaje Fuente: INEGI. Sistema de Cuentas Nacionales de México. Reporte Anual. 2013 2014 2015 15 Penetración de Internet en México Para 2015, existen 68 millones de internautas, lo que representa el 57% de la población en México.* 33% 30% 40% 46% +2pp +3pp +6pp 57% 55% 52% +6pp +7pp +3pp 2009 PwC 2010 2011 2012 2013 2014 Cifras expresadas en Porcentaje *Fuente: Estimación 2014 y 2015 realizada por Millward Brown basada en datos de eMarketer, INEGI, The World Bank y WIP proveniente del Estudio de Consumo de Medios y Dispositivos entre Internautas Mexicanos. IAB México/ Millward Brown/ Televisa Interactive. Marzo 2016 2015 16 Penetración de dispositivos móviles Durante 2015, Smartphone es el dispositivo que más tienen y del que más se conectan los internautas* PwC Smartphone Tablet Dispositivos que poseen … 74% 67% 36% Dispositivos por los que se conectan … 68% 58% 26% * Cifras expresadas en Porcentaje. Fuente: Estudio de Consumo de Medios y Dispositivos entre internautas mexicanos IAB México/ Millward Brown/ Televisa Interactive. Marzo 2016 17 Uso de dispositivos con acceso a Internet 42% 38% 20% 24% 45% 33% 42% 33% 42% 34% 33% 29% 23% 27% 25% 26% 12% 12% 7% 5% 9% De 6am a 9am De 9am a 12pm De 12pm a 3pm Smartphone PwC De 3pm a 6pm De 6pm a 9pm Laptop Desktop De 9pm a 12am De 12am a 6am Los diferentes dispositivos conviven con los usuarios a lo largo del día, dependiendo de sus necesidades.* Tablet * Cifras expresadas en Porcentaje Fuente: Estudio de Consumo de Medios y Dispositivos entre internautas mexicanos IAB México/ Millward Brown/ Televisa Interactive. Marzo 2016 18 Lugares de conexión a Internet Continúa prevaleciendo la conexión WiFi contratado, como la forma en la que más se conectan los internautas mexicanos.* 88% 29% 23% 17% 8% Conexión WiFi contratada Conexión WiFi de acceso público Plan de datos contratado Plan de datos de prepago Internet compartido por otro usuario PwC * Cifras expresadas en Porcentaje Fuente: Estudio de Consumo de Medios y Dispositivos entre internautas mexicanos IAB México/ Millward Brown/ Televisa Interactive. Marzo 2016 19 68% Contexto Internautas mexicanos no salen de casa sin sus dispositivos 84% Internautas mexicanos están registrados en una red social Horas diarias que el internauta mexicano pasa viendo video* 93% 3.5 Siempre o algunas veces se detiene a ver publicidad en Internet PwC Fuente: Estudio de Consumo de Medios y Dispositivos entre internautas mexicanos IAB México/ Millward Brown/ Televisa Interactive Marzo 2016 *Fuente: Ad Reaction Video, Millward Brown 2016 74% 20 Suscripciones de Telefonía Móvil en México Durante el 2015, tanto la teledensidad como las suscripciones de telefonía móvil presentaron una tendencia positiva; reflejando 89 suscripciones por cada 100 habitantes.* 2.6% Millones de Suscripciones Líneas móviles 110.0 107.70 108.0 106.0 104.0 104.0 104.9 102.7 102.0 103.30 104.30 105.10 101.3 100.0 98.0 2014 Q1 PwC 2014 Q2 2014 Q3 * Cifras en Millones Fuente: Instituto Federal de Telecomunicaciones, IFT. 2014 Q4 2015 Q1 2015 Q2 2015 Q3 2015 Q4 21 Suscripciones de Telefonía Móvil por Operador Durante 2015, la distribución del mercado presentó cambios relevantes, derivados del inicio de operaciones de AT&T en México y la presencia del segmento de OMV’s a partir de la reforma de telecomunicaciones.* PwC Telefónica 23.1% *Cifras expresadas en Porcentaje **Virgin Mobile (0.6%), Qbo Cel (0.1%), Maz Tiempo (0.03%), Cierto (0.02%), Weex (0.02%) Fuente: Instituto Federal de Telecomunicaciones, IFT. AT&T 8.1% Operadores Operadores Móviles Móviles Virtuales (OMV)** Virtuales 0.8% (OMV)** Telcel 68% 22 Suscripciones de Prepago y Postpago en telefonía móvil A pesar de que el mercado mexicano es principalmente prepago, durante 2015 el número de suscripciones en modalidad postpago mostró un crecimiento anual de 7.4%.* 13% 15% 16% 15% 13% 16% 87% 85% 84% 85% 87% 84% 2010 2011 2012 2013 2014 2015 Prepago PwC * Cifras expresadas en Porcentaje Fuente: Instituto Federal de Telecomunicaciones, IFT. Pospago 23 Penetración de Smartphones en el mercado de líneas móviles en México En el cuarto trimestre 2015, la penetración de Smartphones del total de líneas móviles ya representa el 71.6% alcanzando 76.4 millones de usuarios.* PwC *Fuente: Dimensionamiento Trimestral del Mercado de Smartphones, The Competitive Intelligence Unit, 4Q 2015 Se refiere a usuarios de cualquier edad que poseen al menos un smartphone y lo utilizan al menos una vez al mes. 24 Contexto Internacional Inversión Publicitaria en Internet y tasas de crecimiento en 2015 ($USD M)* $102 $1,400 $2,739 $12,628 $59,600 8.9% 21% 14% 16.4% 20.4% Colombia PwC España * Cifras de Crecimiento 2014 a 2015 expresadas en Porcentaje Cifras de Inversión Publicitaria expresadas en $USD Millones Fuente: Reporte de Inversión Publicitaria por país 2015. IAB Brasil Reino Unido Estados Unidos 25 Contexto Internacional Participación de Internet dentro del total de Inversión en Medios en 2015* Argentina Brasil España En mercados internacionales, la participación de Internet dentro de la Inversión total en Medios incrementa año con año. Estados Unidos 2015 50.7% PwC * Cifras de Crecimiento 2013 a 2014 expresadas en Porcentaje Fuente Internet: Reporte de Inversión Publicitaria por país 2015. IAB Fuente Total Medios: WW Ad Spend Report 2015 por país, eMarketer 16% Reino Unido 18.4% 25.5% 33.1% 26 Contexto Internacional Participación Mobile dentro de la Inversión Publicitaria en Internet en 2015* Colombia España Reino Unido Estados Unidos 7% 6.1% 30.5% 35% $7 USD M $85 USD M $3,858 USD M $20,760 USD M PwC * Cifras de Participación Mobile expresadas en Porcentaje Cifras de Inversión Publicitaria expresadas en $USD Millones Fuente: Reporte de Inversión Publicitaria por país 2015. IAB 27 Contexto Internacional Inversión Publicitaria en Internet 2015 en Estados Unidos* La inversión en Publicidad en Internet en Estados Unidos sigue mostrando crecimientos a doble dígito impulsada por Mobile. PwC * Cifras de Inversión Publicitaria expresadas en $USD Billions (Miles de Millones) Fuente: Internet Ad Revenue Report 2015. IAB US/PwC 28 Inversión en Pauta Publicitaria 3 PwC Evolución de la Facturación Anual en Publicidad Digital en México 29 Definiciones Publicidad en Display Tipo de publicidad digital que muestra anuncios que se contratan en espacios de sitios web y otros medios publicitarios digitales en Internet en cualquier tipo de dispositivo. Pueden ser: • • • • Gráficos estáticos y/o animados en formatos de imagen (Banner Ads & Rich Media) Video Social media Otros Formatos Display: Audio Digital, E-mail Marketing, entre otros Publicidad en Search Tipo de publicidad digital que muestra anuncios, regularmente en formato de texto, relacionados con palabras clave o frases que utilizan los usuarios en sus búsquedas en Internet en cualquier tipo de dispositivo. Publicidad en Clasificados Tipo de publicidad digital para cualquier tipo de dispositivo en propiedades digitales dedicadas a transmitir anuncios de distintos tipos de productos y/o servicios como: bienes raíces, tecnología y automóviles. PwC Fuente: Glosario IAB México 30 Evolución de la facturación anual total de Publicidad Digital en México, 2014-2015* En el 2015, la inversión en Publicidad Digital crece 36%, destacando la contribución de publicidad en plataformas móviles. $14,936 Millones de Pesos $11,007 7,458 3,277 7,730 7,479 2 014 2 015 Desktop/Laptop PwC 36% Crecimiento anual total 128% Crecimiento Mobile anual Mobile *Cifras expresadas en $MXN (en Millones) Estas cifras incluyen a los participantes del estudio y la estimación de Display, Search y Anuncios Clasificados, valorada por el Subcomité de Estimación de IAB México. 31 Evolución de la facturación anual total de Publicidad Digital en México, 2011-2015* La industria muestra un crecimiento del 36%, favorecido por la inversión en plataformas móviles. $14,936 16,000 14,000 $11,007 Millones de Pesos 12,000 $8,355 10,000 8,000 6,000 $4,624 $6,397 4,000 2,000 - Mobile Desktop/Laptop % Crecimiento PwC 2011 334 4,290 36% 2012 683 5,714 38% 2013 1,539 6,816 31% *Cifras expresadas en $MXN (en Millones) Estas cifras incluyen a los participantes del estudio y la estimación de Display, Search y Anuncios Clasificados, valorada por el Subcomité de Estimación de IAB México. 2014 3,277 7,730 32% 2015 7,458 7,479 36% 45% 41% 36% 32% 27% 23% 18% 14% 9% 5% 0% 32 Crecimiento Anual Compuesto** de la facturación anual en Publicidad Digital en México, 2011-2015 En los últimos 5 años, el crecimiento de la inversión en Publicidad Mobile ha superado el crecimiento en Desktop/Laptop. Millones de Pesos $16,000 $12,000 CAGR Mobile $8,000 12% CAGR Desktop/ Laptop $4,000 $0 Mobile Desktop/Laptop PwC 86% 2011 334 4,290 2012 683 5,714 2013 1,539 6,816 2014 3,277 7,730 *Cifras expresadas en $MXN (en Millones) **CAGR se refiere a la Tasa de Crecimiento Anual Compuesto Estas cifras incluyen a los participantes del estudio y la estimación de Display, Search y Anuncios Clasificados, valorada por el Subcomité de Estimación de IAB México. 2015 7,458 7,479 33 Evolución de la participación de Mobile 2011-2015* En 2015, la inversión en publicidad en plataformas móviles representa la mitad de la inversión en Publicidad en Internet en México. PwC 2015 2014 2013 2012 2011 *Cifras expresadas en Porcentaje Estas cifras incluyen a los participantes del estudio y la estimación valorada por el Subcomité de Estimación de IAB México. 18% 11% 9% 30% 50% 34 Evolución de la facturación publicitaria Mobile 2011-2015* Por quinto año consecutivo, la inversión publicitaria en plataformas móviles presenta crecimientos a triple dígito. 7,458 8000 150% 7000 Millones de Pesos 6000 100% 5000 3,277 4000 3000 1000 0 Mobile % Crecimiento PwC 50% 1,539 2000 334 2011 334 683 2012 683 104% 2013 1,539 125% *Cifras expresadas en $MXN (en Millones) Estas cifras incluyen a los participantes del estudio y la estimación de Display, Search y Anuncios Clasificados, valorada por el Subcomité de Estimación de IAB México. 2014 3,277 113% 2015 7,458 128% 0% 35 México en contexto Internacional Participación de Internet dentro del total de Inversión en Medios en 2015* Argentina Brasil México En México, la inversión en Pauta Publicitaria ya representa el 20% dentro de la Inversión total en Medios durante 2015. España Estados Unidos Reino Unido 16% 18.4% 20% 2015 25.5% 33.1% 50.7% PwC * Cifras de Crecimiento 2013 a 2014 expresadas en Porcentaje Fuente Internet: Reporte de Inversión Publicitaria por país 2015. IAB Fuente Total Medios México: WW Ad Spend Report 2015, eMarketer. $74.43 MM MXN (Tasa de cambio Promedio DOF = $15.87) 36 Inversión en Pauta Publicitaria 4 PwC Inversión en Display 37 Clasificación de la facturación anual* 2015 2014 La participación de Display, Search & Clasificados continúa mostrando un comportamiento similar en los últimos dos años. PwC 32% 32% Search & Clasificados Search & Clasificados 68% Display *Cifras expresadas en Porcentaje Estas cifras incluyen a los participantes del estudio y la estimación de Display, Search & Anuncios Clasificados valorada por el Subcomité de Estimación de IAB México. 68% Display 38 Evolución de la facturación anual – Display* Display continúa creciendo a doble dígito durante 2015. 12,000 10,211 10,000 7,479 Millones de Pesos 8,000 4,000 2,759 40% 30% 3,799 20% 2,000 10% 0 Display Total % Crecimiento PwC 60% 50% 5,605 6,000 70% 0% 2011 2012 2013 2014 2015 2011 2,759 32% 2012 3,799 38% 2013 5,605 48% 2014 7,479 33% 2015 10,211 37% *Cifras expresadas en $MXN (en Millones) Estas cifras incluyen a los participantes del estudio y la estimación de Display, valorada por el Subcomité de Estimación de IAB México. 39 Inversión por plataforma de Display* Banner Ads & Rich Media han sido los formatos publicitarios con mayor inversión en los últimos años, sin embargo muestran un ajuste que es compensado por formatos de Video y Social Media. $4,500 -14% $4,000 71% Millones de Pesos $3,500 122% $3,000 $2,500 $2,000 $1,500 $1,000 $500 $0 Banners & Rich Media Social Media 2014 PwC Video 2015 *Cifras expresadas en $MXN (en Millones) Estas cifras incluyen a los participantes del estudio y la estimación de Banner Ads & Rich Media, Social Media, Video, valorada por el Subcomité de Estimación de IAB México. Categoría Video contiene Social Video y formatos de video in-stream, in-read. 40 Otros Formatos Display* Dentro de la categoría Otros, se observa un importante crecimiento entre 2014-2015. $200 244% La categoría Otros es referente a Display en otros formatos: Anuncios en formato de Audio Digital Display en email Advergaming Patrocinios Nativos Mobile (Inn App, In Game, Publicidad en Servicios de Localización, Servicios de Patrocinio de contenidos por eventos especiales, SMS/MMS, entre otros) Millones de Pesos • • • • • $160 $120 $80 $40 $0 2014 PwC *Cifras expresadas en $MXN (en Millones) Estas cifras incluyen a los participantes del estudio y la estimación de Otros formatos display, valorada por el Subcomité de Estimación de IAB México. 2015 41 Inversión por plataforma de Display* Social Media y Video continúan ganando terreno. Otros formatos de Display comienzan a ser medidos a partir de esta edición. 2015 2014 1.5% 0.6% 19.1% 25.9% 31.2% 34.6% Video 54.5% PwC Banners & Rich Media Social Media Otros Formatos** 32.6% *Cifras expresadas en Porcentaje Estas cifras incluyen a los participantes del estudio y la estimación de Banner Ads & Rich Media, Social Media, Video, valorada por el Subcomité de Estimación de IAB México. Categoría Video contiene Social Video y formatos de video in-stream, in-read ** Categoría Otros: Es referente a Formatos Display en otros formatos: Anuncios en formato de Audio Digital, Display en email, Advergaming, Patrocinios u otros Formatos exclusivos en Mobile. 42 Contribución Mobile por Tipo de Formato Display 2014-2015* La inversión en Publicidad Digital para Video y Social Media perciben la mayor parte de sus ingresos en entornos móviles. 14% 27% PwC 2015 2015 2015 2014 2014 2014 78% Banner Ads & Rich Media Social Media Video 34% 68% 61% *Cifras expresadas en Porcentaje Estas cifras incluyen a los participantes del estudio y la estimación de Banner Ads & Rich Media, Video, valorada por el Subcomité de Estimación de IAB México. Categoría Video contiene Social Video y formatos de video in-stream, in-read 43 Inversión Mobile por plataformas de Display* La publicidad en Display para plataformas móviles resalta en los formatos de Social Media y Video. 2015 2% Banner Ads & Rich Media 35% 17% Social Media Video 46% PwC Otros Formatos** *Cifras expresadas en Porcentaje Estas cifras incluyen a los participantes del estudio y la estimación de Banner Ads & Rich Media, Social Media, Video, valorada por el Subcomité de Estimación de IAB México. Categoría Video contiene Social Video ** Categoría Otros: Es referente a Formatos Display en otros formatos: Anuncios en formato de Audio Digital, Display en email, Advergaming, Patrocinios u otros Formatos exclusivos en Mobile (Formatos Display en juegos in APP/in Game, Patrocinio de contenidos por eventos especiales, SMS/MMS, Publicitdad en Servicios de Localización) 44 Inversión en Pauta Publicitaria 4 PwC Evolución de la Facturación Anual a *Con información de participantes vía cuestionarios en 2014 y 2015, por lo que se reportan datos exactos sin estimaciones. 45 Evolución de la facturación anual de participantes vía cuestionario, 2014-2015* El crecimiento de la inversión publicitaria en los participantes vía cuestionario es menor al observado en el total del mercado mexicano. 9% Crecimiento anual total 26% Crecimiento Mobile anual 2 014 2 015 Desktop/Laptop PwC Mobile *Cifras de crecimiento expresadas en Porcentaje Estas cifras incluyen únicamente a los participantes del estudio. No se muestran valores para garantizar la confidencialidad de la información reportada. 46 Inversión por plataforma de Display de participantes vía cuestionario* La brecha de inversión en formatos Banner Ads & Rich Media en comparación con Social Media y Video ofrecen una oportunidad de monetización para los Publishers. -14% Millones de Pesos $2,000 $1,000 33% 21% $Banners & Rich Media Social Media Video 2014 2015 PwC *Cifras expresadas en $MXN (en Millones) Estas cifras incluyen únicamente a los participantes del estudio. No se muestran valores para garantizar la confidencialidad de la información reportada. 47 Próximamente • Estudio de Inversión en Comunicación en Internet • Programmatic Advertising Indicador de Inversión en Servicios Digitales en Agencias de Comunicación PwC 48 Inversión en Pauta Publicitaria 5 PwC Conclusiones 49 Conclusiones 1 El crecimiento al 36% que registra la Inversión Publicitaria en Internet en México tiene una destacada contribución por la inversión en plataformas móviles gracias a la creciente adopción de Smartphones. 2 La publicidad en Formatos Display se sigue transformando rápidamente, destacando Social Media y Video, que a su vez poseen una creciente contribución de ingresos originados en plataformas móviles. 3 Banner Ads y Rich Media presentan una reducción en su inversión en comparación con 2014, sin embargo el porcentaje de sus ingresos móviles no corresponde al tráfico móvil de los participantes que comercializan en estos formatos. 4 La creciente inversión publicitaria en otros formatos Display, tales como formatos en Audio Digital, Advergaming, nativos Mobile, entre otros es todavía incipiente; sin embargo, reporta crecimientos a triple dígito, reflejando la oportunidad de seguir explorando nuevos formatos en Publicidad Digital. 5 PwC La Publicidad en Internet en México da un paso importante en su evolución al representar el 20% del total de la inversión en Medios, siguiendo la tendencia que presentan otros mercados internacionales. 50 Inversión en Pauta Publicitaria 5 PwC Reflexiones del Subcomité de Estimación 51 Reflexiones y Recomendaciones del Subcomité de Estimación 1 2 3 La evolución de la Publicidad Digital en México se equipara a la de otros mercados internacionales, tanto por su creciente participación en el Share de Medios, como la dinámica de crecimiento en un en torno móvil; sin embargo, no todos los jugadores están capitalizando la evolución de audiencias móviles ni la expansión en otros formatos como Video y Social Media. Esta situación es observada no sólo en México sino en otros mercados latinoamericanos, debido a la lenta adquisición de desarrollos tecnológicos que favorezcan nuevas estrategias de segmentación para hacer a una industria inclusiva que logre un crecimiento más homogéneo. Cada vez es más claro que las estrategias de comunicación deben estar enfocadas a entornos multi-dispositivo para una audiencia cada vez más inmersa en el uso de plataformas móviles. 4 El fuerte posicionamiento de las plataformas sociales en nuestro país han sido favorecidas por la nueva oferta de datos de los operadores móviles a raíz de la Reforma de Telecomunicaciones. 5 El desarrollo de plataformas programáticas está impactando la manera en cómo se comercializa la publicidad digital, la cual estaremos midiendo en un próximo reporte. PwC 52 Reflexiones y Recomendaciones del Subcomité de Estimación 6 Para los jugadores en la industria que no están creciendo a la par del mercado total, debido a su concentración de ingresos en Banner Ads & Rich Media se recomienda: 1. Fortalecer su estrategia de Programmatic Advertising, para revalorar la comercialización de Banner Ads, particularmente en un entorno móvil. 2. Aprovechar otros formatos Display, como lo son Social Media y Video, los cuales presentan una oportunidad de crecimiento importante desde el punto de vista editorial y comercial. 3. Explorar nuevos formatos Display, como lo son formatos de Audio digital, nativos Mobile, advergaming, entre otros, los cuales presentan un crecimiento destacado. PwC 53 ¡Gracias! PwC Agradecimientos especiales a … • Los 38 participantes del estudio • A comScore por el acceso a la herramienta AdMetrix y Device Essentials. PwC 55 Infografía 2015 • Datos más importantes del estudio • Descarga gratuita: http://bit.ly/IABMx-infografia-inversion PwC 56 PwC México IAB México Contactos: Contactos: Agustín Mercado Socio TLS agustin.mercado@mx.pwc.com Teléfono: (55) 5263.6061 Gabriel Richaud Director IAB México gabriel@iabmexico.com Teléfono: (55) 5281.8899 Carlos Cano Director TLS carlos.cano@mx.pwc.com Teléfono: (55) 5263.5811 Daniela Orozco Gerente Research IAB México daniela.orozco@iabmexico.com Teléfono: (55) 5281.8899 Mauricio Hurtado de Mendoza Socio Director mauricio.hurtado@mx.pwc.com Teléfono: (55) 5263.6045 © 2016 PricewaterhouseCoopers, S.C. All rights reserved. In this document, “PwC” refers to PricewaterhouseCoopers, S.C. which is a member firm of PricewaterhouseCoopers International Limited, each member firm of which is a separate legal entity. Definiciones Publicidad en Display Tipo de publicidad digital que muestra anuncios que se contratan en espacios de sitios web y otros medios publicitarios digitales en Internet en cualquier tipo de dispositivo. Pueden ser: • • • • Gráficos estáticos y/o animados en formatos de imagen (Banner Ads & Rich Media) Video Social media Otros Formatos Display: Audio Digital, E-mail Marketing, entre otros Publicidad en Search Tipo de publicidad digital que muestra anuncios, regularmente en formato de texto, relacionados con palabras clave o frases que utilizan los usuarios en sus búsquedas en Internet en cualquier tipo de dispositivo. Publicidad en Clasificados Tipo de publicidad digital para cualquier tipo de dispositivo en propiedades digitales dedicadas a transmitir anuncios de distintos tipos de productos y/o servicios como: bienes raíces, tecnología y automóviles. PwC Fuente: Glosario IAB México 58 PwC Disclaimer No realizamos una auditoría sobre la información mostrada en este estudio, la cual fue preparada y es responsabilidad de la compañía; por lo tanto, no expresamos una opinión sobre el mismo. El presente estudio es para uso exclusivo de IAB México y no deberá ser utilizado por otras personas que no acordaron los procedimientos y no tomaron la responsabilidad por la suficiencia de los mismos para sus propósitos. © 2016 PricewaterhouseCoopers, S.C. All rights reserved. In this document, “PwC” refers to PricewaterhouseCoopers, S.C. which is a member firm of PricewaterhouseCoopers International Limited, each member firm of which is a separate legal entity.