BBVA Fusión Corto Plazo II, FI

Anuncio

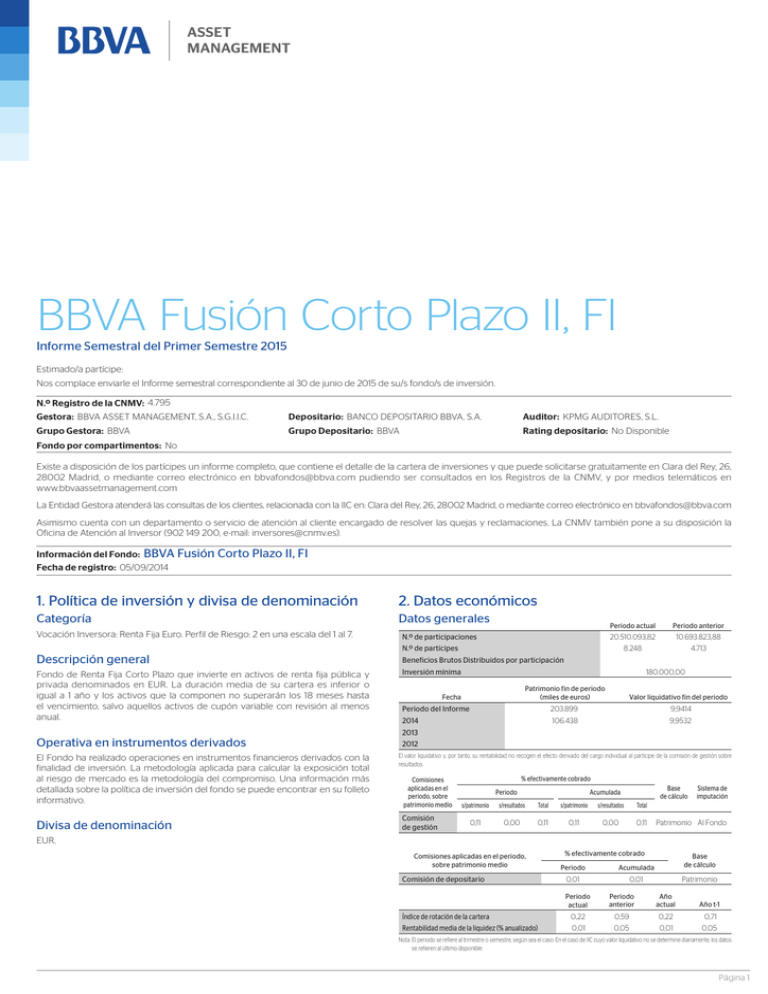

ASSET MANAGEMENT BBVA Fusión Corto Plazo II, FI Informe Semestral del Primer Semestre 2015 Estimado/a partícipe: Nos complace enviarle el Informe semestral correspondiente al 30 de junio de 2015 de su/s fondo/s de inversión. N.º Registro de la CNMV: 4.795 Gestora: BBVA ASSET MANAGEMENT, S.A., S.G.I.I.C. Depositario: BANCO DEPOSITARIO BBVA, S.A. Auditor: KPMG AUDITORES, S.L. Grupo Gestora: BBVA Grupo Depositario: BBVA Rating depositario: No Disponible Fondo por compartimentos: No Existe a disposición de los partícipes un informe completo, que contiene el detalle de la cartera de inversiones y que puede solicitarse gratuitamente en Clara del Rey, 26, 28002 Madrid, o mediante correo electrónico en bbvafondos@bbva.com pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en www.bbvaassetmanagement.com La Entidad Gestora atenderá las consultas de los clientes, relacionada con la IIC en: Clara del Rey, 26, 28002 Madrid, o mediante correo electrónico en bbvafondos@bbva.com Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: inversores@cnmv.es). Información del Fondo: BBVA Fusión Corto Plazo II, FI Fecha de registro: 05/09/2014 1. Política de inversión y divisa de denominación 2. Datos económicos Categoría Datos generales Vocación Inversora: Renta Fija Euro. Perfil de Riesgo: 2 en una escala del 1 al 7. Descripción general Fondo de Renta Fija Corto Plazo que invierte en activos de renta fija pública y privada denominados en EUR. La duración media de su cartera es inferior o igual a 1 año y los activos que la componen no superarán los 18 meses hasta el vencimiento, salvo aquellos activos de cupón variable con revisión al menos anual. Operativa en instrumentos derivados El Fondo ha realizado operaciones en instrumentos financieros derivados con la finalidad de inversión. La metodología aplicada para calcular la exposición total al riesgo de mercado es la metodología del compromiso. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación EUR. N.º de participaciones Periodo actual Periodo anterior 20.510.093,82 10.693.823,88 8.248 4.713 N.º de partícipes Beneficios Brutos Distribuidos por participación Inversión mínima 180.000,00 Patrimonio fin de periodo (miles de euros) Fecha Valor liquidativo fin del periodo Periodo del Informe 203.899 9,9414 2014 106.438 9,9532 2013 2012 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. Comisiones aplicadas en el periodo, sobre patrimonio medio Comisión de gestión % efectivamente cobrado Periodo Base de cálculo Acumulada s/patrimonio s/resultados Total s/patrimonio s/resultados Total 0,11 0,00 0,11 0,11 0,00 0,11 Sistema de imputación Patrimonio Al Fondo El sistema de imputación de la comisión sobre los resultados es al fondo. Comisiones aplicadas en el periodo, sobre patrimonio medio Comisión de depositario % efectivamente cobrado Periodo Acumulada Base de cálculo 0,01 0,01 Patrimonio Periodo actual Periodo anterior Año actual Índice de rotación de la cartera 0,22 0,59 0,22 0,71 Rentabilidad media de la liquidez (% anualizado) 0,01 0,05 0,01 0,05 Año t-1 Nota: El periodo se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, los datos se refieren al último disponible. Página 1 BBVA Fusión Corto Plazo II, FI Informe Semestral del Primer Semestre 2015 Comportamiento Rentabilidad semestral de los últimos 5 años A) Individual. Divisa: EUR Rentabilidad (% sin anualizar) Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Rentabilidad IIC -0,12 -0,20 0,08 Anual Año t-1 Año t-2 Año t-3 Año t-5 -0,42 jun -15 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. 0,06% 0,04% 0,02% 0,00% -0,02% -0,04% -0,06% -0,08% -0,10% -0,12% -0,14% BBVA FUSIÓN CORTO PLAZO II, FI BofAML Euro Treasury Bill Index(EGB0) Rentabilidades extremas (1) Trimestre actual Último año % Fecha % Fecha Rentabilidad mínima (%) -0,06 29/06/2015 -0,06 29/06/2015 Rentabilidad máxima (%) 0,03 22/06/2015 0,03 22/06/2015 Últimos 3 años % Fecha (I) Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el periodo. B) Comparativa Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Vocación inversora Medidas de riesgo (%) Monetario a Corto Plazo Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Anual Año t-1 Año t-2 Monetario Año t-3 Año t-5 Volatilidad de: (ii) Valor liquidativo Renta Fija Euro Renta Fija Internacional Renta Fija Mixta Euro 0,17 0,22 0,09 0,82 IBEX 35 16,45 16,23 16,60 20,71 Letra Tesoro 1 año 0,22 0,23 0,22 0,29 Renta Variable Mixta Euro 0,04 0,05 0,06 Renta Variable Mixta Internacional Índice de referencia Patrimonio gestionado* (miles de euros) Renta Fija Mixta Internacional (II) Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad, mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los periodos con política de inversión homogénea. Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Ratio total de gastos 0,12 0,10 0,11 0,02 0,08 Año t-1 Año t-2 Año t-3 Año t-5 0,33 0 0 0,00 220.350 9.027 -0,20 7.089.301 167.724 -1,19 264.920 8.837 7,98 328.851 18.114 2,02 1.473.594 38.046 -0,04 0 0 0,00 115.356 0,56 362.015 23.556 7,39 Renta Variable Internacional 2.377.233 123.363 7,71 IIC de Gestión Pasiva (1) 7.925.706 190.926 0,68 -0,29 Renta Variable Euro Garantizado de Rendimiento Fijo 2.931.932 73.735 Garantizado de Rendimiento Variable 1.272.554 50.818 3,23 103.035 2.268 6,02 -0,39 Retorno Absoluto 207.873 3.983 Global 338.993 19.251 1,21 29.117.984 845.004 0,93 Total fondos Anual Rentabilidad media** 4.221.627 De Garantía Parcial Ratio de gastos (% s/patrimonio medio) N.º de partícipes* ** Medias. ** Rentabilidad media ponderada por patrimonio medio de cada FI en el periodo. (1) Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación) y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. Distribución del patrimonio al cierre del periodo (importes en miles de euros) -15 ju n ar -15 m p14 di c-1 4 BBVA FUSIÓN CORTO PLAZO II, FI BofA ML Euro Treasury Bill Index(EGB0) BofA ML Euro Treasury Bill Index(EGB0) 100,10 100,08 100,06 100,04 100,02 100,00 99,98 99,96 99,94 99,92 10,01 10,00 9,99 9,98 9,97 9,96 9,95 9,94 9,93 9,92 9,91 se BBVA FUSION CORTO PLAZO II, FI Evolución del valor liquidativo últimos 5 años Fin periodo actual Distribución del patrimonio (+) INVERSIONES FINANCIERAS Importe % sobre patrimonio Fin periodo anterior Importe % sobre patrimonio 198.487 97,35 101.938 * Cartera interior 51.096 25,06 32.113 30,17 * Cartera exterior 145.996 71,60 68.742 64,58 * Intereses de la cartera de inversión 1.395 0,68 1.083 1,02 * Inversiones dudosas, morosas o en litigio 6.530 3,20 4.704 4,42 -1.118 -0,55 -204 -0,19 203.899 100,00 106.438 100,00 (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO 95,77 Notas: El periodo se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. Página 2 BBVA Fusión Corto Plazo II, FI Informe Semestral del Primer Semestre 2015 ASSET MANAGEMENT Estado de variación patrimonial % sobre patrimonio medio % variación Variación Variación Variación respecto fin periodo del periodo del periodo acumulada anterior anual anterior actual PATRIMONIO FIN Periodo ANTERIOR (miles de EUR) Suscripciones/reembolsos (neto) – Beneficios brutos distribuidos Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos Resultados en renta fija (realizadas o no) Resultados en renta variable (realizadas o no) Resultados en depósitos (realizadas o no) Resultado en derivados (realizadas o no) Resultado en IIC (realizadas o no) Otros resultados Otros rendimientos (-) Gastos repercutidos – Comisión de gestión – Comisión de depositario – Gastos por servicios exteriores – Otros gastos de gestión corriente – Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO FIN Periodo ACTUAL (miles de EUR) 106.438 24,97 42,67 106.438 24,97 -20,23 -0,09 0,03 0,84 -0,34 -0,01 0,38 -0,09 0,03 0,84 65,63 344,39 202,22 -0,77 -0,37 -0,77 -179,17 -0,04 -0,02 -0,04 -119,30 -0,12 -0,11 -0,01 -100,00 117,16 49,32 52,68 -1,46 -595,45 -8,96 -0,12 -0,11 -0,01 -0,33 -0,31 -0,02 203.899 106.438 203.899 Inversiones financieras a valor estimado de realización (en miles de euros) y en porcentaje sobre el patrimonio, al cierre del periodo Periodo actual Periodo anterior CARTERA INTERIOR TOTAL DEUDA PÚBLICA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MÁS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS INTERIOR CARTERA EXTERIOR TOTAL DEUDA PÚBLICA COTIZADA MÁS DE 1 AÑO TOTAL DEUDA PÚBLICA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MÁS DE 1 AÑO TOTAL RENTA FIJA PRIVADA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Instrumento Importe Objetivo de la nominal inversión comprometido Tipo de Interés Futuro EURO$ 3M UNDERLYING 2500 10.466 Inversión Tipo de Interés Futuro EURO$ 3M UNDERLYING 2500 10.444 Inversión Total Otros Subyacentes 20.910 TOTAL OBLIGACIONES 20.910 4. Hechos relevantes SÍ Valor de Divisa mercado EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR 15.217 2.050 33.829 51.096 51.096 51.096 3.315 37.994 104.687 145.996 145.996 145.996 197.092 % Valor de mercado % 7,46 1,01 16,59 25,06 25,06 25,06 23.076 6.002 3.034 32.112 32.112 32.112 21,68 5,64 2,85 30,17 30,17 30,17 1,63 18,63 X b. Reanudación de suscripciones/reembolsos. X c. Reembolso de patrimonio significativo. X d. Endeudamiento superior al 5% del patrimonio. X e. Sustitución de la sociedad gestora. X f. Sustitución de la entidad depositaria. X g. Cambio de control de la sociedad gestora. X 51,34 71,60 71,60 71,60 96,66 Notas: El periodo se refiere al final del trimestre o semestre, según sea el caso. Los productos estructurados suponen un 0,00% de la cartera de inversiones financieras del fondo o compartimento. Distribución de las inversiones financieras, al cierre del periodo: Porcentaje respecto al patrimonio total 14,09 16,38 34,11 64,59 64,59 64,59 94,75 X i. Autorización del proceso de fusión. X j. Otros hechos relevantes. X 5. Anexo explicativo de hechos relevantes Con fecha 27/03/2015, se procede a actualización de oficio por la CNMV de el folleto y el DFI del fondo como consecuencia del cambio en el consejo de administración de la sociedad gestora BBVA ASSET MANAGEMENT, S.A., SGIIC. 6. Operaciones vinculadas y otras informaciones SÍ a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%). X X d.Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente. e.Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. NO X b. Modificaciones de escasa relevancia en el Reglamento. c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV). 15.001 17.436 36.306 68.743 68.743 68.743 100.855 NO a. Suspensión temporal de suscripciones/reembolsos. h. Cambio en elementos esenciales del folleto informativo. 3. Inversiones financieras Descripción de la inversión y emisor Operativa en derivados. Resumen de las posiciones abiertas al cierre del periodo (importes en miles de euros) X X f.Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g.Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. X h. Otras informaciones u operaciones vinculadas. X DURACIÓN 12 - 18 meses 2,65% < 3 m 9,89% 3 6 meses 6,36% 9 12 meses 27,99% 6 9 meses 39,09% 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones El fondo ha adquirido instrumentos financieros en los que BBVA ha actuado como colocador/asegurador/emisor por un importe de 22.716.350,40 euros, lo que supone un 3,35% sobre el patrimonio medio del fondo. BBVA Asset Management cuenta con un procedimiento simplificado de aprobación de otras operaciones vinculadas no incluidas en los apartados anteriores. Página 3 BBVA Fusión Corto Plazo II, FI Informe Semestral del Primer Semestre 2015 8. Información y advertencias a instancia de la CNMV Sin advertencias. 9. Anexo explicativo del informe periódico El final de Trimestre se ha caracterizado por el aumento de la volatilidad en los mercados financieros pese a que los datos macro parecen arrojar algo más de visibilidad sobre la recuperación de EE.UU. y Europa. Además, la incertidumbre sobre la normalización monetaria de la Fed también parece disiparse tras la reunión del 17 de junio. El principal foco de atención de los mercados, sin embargo, ha estado en Grecia, cuya situación ha ido complicándose para terminar con la ruptura de las negociaciones con sus acreedores, convocatoria de referéndum del gobierno sobre las condiciones exigidas por las instituciones (recomendando su rechazo), decisión de los acreedores de no prorrogar el actual programa de asistencia financiera que expiraba el 30 de junio, congelación del límite máximo de los préstamos de emergencia del BCE a los bancos griegos (ELA), cierre de los bancos y controles de capital ante la fuga de depósitos, e impago al FMI el 30 de junio (1,6 mm euros). El mercado de renta fija a corto plazo ha mostrado un comportamiento muy estable durante el año. El BCE comenzó el QE dando soporte al mercado y provocando la compresión de “Spreads” en la periferia. La mejoría en los datos de actividad así como cierto repunte en las expectativas de inflación ha pesado sobre los bonos en el tramo final del semestre. No obstante los tipos a corto plazo (fixings) continúan firmemente anclados en niveles mínimos e incluso negativos. La curva de Futuros de Euribors se mantiene muy plana en los próximos años. Durante este periodo fuimos reduciendo el peso de las carteras en letras de Gobiernos ya que llegaron a cotizar en negativo tanto España como Italia. Al final del periodo, con la mejoría antes comentada y la ampliación de “Spreads” provocada por Grecia hemos vuelto a ver la curva con rentabilidades positivas y con cierta pendiente para poder posicionarnos. Hemos incorporado bonos ligados a la inflación europea con la visión de que el QE funcione y continúe la mejora cíclica en gran parte de las economías europeas. El escenario de deflación se descarta en este momento y seguiremos como evoluciona la inflación que ha empezado a repuntar desde niveles negativos (0,2%-0,3% actualmente). La aportación de estos bonos en el periodo ha sido positiva. Hemos sido muy activos en strips (bonos segregables), agencias (FADE, ICO y FROB) Y EN comunidades Autónomas que nos han ofrecido pick ups de entre 10 y 15 p.b sobre la curva de Gobiernos. El mayor peso de las carteras continúa en crédito. Hemos sido muy activos en plazos de 9-15 meses en emisores de toda Europa y en diferentes sectores (financiero, eléctricas, consumo). Los bonos continúan ofreciendo una prima interesante dada la situación del mercado con tipos en torno a 0% y en ciertos casos claramente con rentabilidades negativas. El patrimonio del fondo ha aumentado un 91,57% en el periodo y el número de partícipes ha aumentado 75,01%. El impacto de los gastos soportados por el fondo ha sido de un 0,12% y la liquidez del fondo se ha remunerado a un tipo medio del 0,01%. Por otro lado, la rentabilidad del fondo en el periodo ha sido del -0,12%, inferior a la de la media de la gestora, situada en el 0,93%. Los fondos de la misma categoría gestionados por BBVA AM tuvieron una rentabilidad media ponderada del -1,19% y la rentabilidad del índice de referencia ha sido de un 0,04%. Por último, la volatilidad del fondo ha sido del 0,17%, superior a la del índice de referencia del fondo que ha sido de un 0,05%. A la fecha de referencia (30/06/2015) el fondo mantiene una cartera de activos de renta fija con una vida media de 0,42 años y con una TIR media bruta (esto es sin descontar los gastos y comisiones imputables al FI) a precios de mercado entre el 0,30% y el 0,35%. A lo largo del periodo se han realizado operaciones de derivados con la finalidad de cobertura, cuyo grado de cobertura ha sido de 0,99. También se han realizado operaciones de derivados con la finalidad de inversión, cuyo grado de apalancamiento medio ha sido de 4,58. “Todos los datos contenidos en este informe están tomados a la fecha de referencia de emisión del mismo y en cumplimiento con la normativa vigente aplicable a los informes periódicos. Este informe no constituye una oferta para comprar participaciones del fondo. El folleto informativo está a disposición del público en la página www.bbvaassetmanagement.com y en la CNMV.” Página 4 DATOS FUNDAMENTALES PARA EL INVERSOR El presente documento recoge los datos fundamentales sobre este fondo que el inversor debe conocer. No se trata de material de promoción comercial. La ley exige que se facilite esta información para ayudarle a comprender la naturaleza del fondo y los riesgos que comporta invertir en él. Es aconsejable que lea el documento para poder tomar una decisión fundada sobre la conveniencia o no de invertir en él. BBVA FUSION CORTO PLAZO II, FI (Código ISIN: ES0159154006) Nº Registro del Fondo en la CNMV: 4795 La Gestora del fondo es BBVA ASSET MANAGEMENT, S.A., SGIIC (Grupo: BBVA) Objetivos y Política de Inversión El fondo pertenece a la categoría: Fondo de Inversión. RENTA FIJA EURO. Objetivo de gestión: La gestión toma como referencia la rentabilidad del índice BofA Merrill Lynch Euro Treasury Bill. Política de inversión: Se invierte, directa o indirectamente a través de IIC (máximo 10%), el 100% de la exposición total en activos de renta fija pública y/o privada (incluyendo instrumentos del mercado monetario cotizados o no, que sean líquidos, y hasta un 20% en depósitos) de emisores y mercados OCDE. Los activos no superarán los 18 meses hasta el vencimiento, salvo aquellos activos de cupón variable referenciado a índices monetarios y con revisión al menos anual. Como máximo, el 40% de los activos tendrán un plazo remanente de amortización superior a un año. En todo caso, la duración media de la cartera será inferior a 1 año. Respecto a la calidad crediticia de las emisiones, como mínimo un 95% de la exposición total tendrá al menos calidad crediticia media (rating mínimo BBB-), con un maximo del 25% en rating BBB-, y hasta un 5% podrá tener baja calidad (inferior a BBB-). Para emisiones no calificadas se atenderá al rating del emisor. Las entidades de los depósitos tendrán alta calidad crediticia (rating mínimo A). Las emisiones y entidades de los depósitos tendrán el rating mínimo aquí descrito o, si fuera inferior, el que tenga el Reino de España en cada momento. La exposición máxima al riesgo divisa será del 5%. Las IIC en que se invierte son IIC financieras de renta fija, que sean activo apto, armonizadas o no, pertenecientes o no al grupo de la Gestora. La exposición máxima a riesgo de mercado por derivados es el patrimonio neto. Se podrá invertir más del 35% en valores de un Estado de la UE, una Comunidad Autónoma, una Entidad Local, los Organismos Internacionales de los que España sea miembro y Estados con solvencia no inferior a la de España. Se podrá operar con derivados negociados en mercados organizados de derivados con la finalidad de cobertura y de inversión y no negociados en mercados organizados de derivados con la finalidad de cobertura y de inversión. Se podrá invertir hasta un máximo conjunto del 10% en activos que podrían introducir un mayor riesgo que el resto de las inversiones, entre otros, por su liquidez, tipo de emisor o grado de protección al inversor. Esta participación es de acumulación, es decir, los rendimientos obtenidos son reinvertidos. El partícipe podrá suscribir y reembolsar sus participaciones con una frecuencia diaria. Si usted quiere suscribir o reembolsar participaciones el valor liquidativo aplicable será el del mismo día de la fecha de solicitud. No obstante, las órdenes cursadas a partir de las 15:00 horas o en un día inhábil se tramitarán junto con las realizadas al día siguiente hábil. Los comercializadores podrán fijar horas de corte anteriores a la indicada. Recomendación: Este fondo puede no ser adecuado para inversores que prevean retirar su dinero en un plazo de antes de 1 año. Colectivo de inversores a los que se dirige: Partícipes de los fondos absorbidos por el presente fondo. Perfil de Riesgo y Remuneración <-- Potencialmente menor rendimiento <-- Menor riesgo Potencialmente mayor rendimiento --> Mayor riesgo --> La categoría "1" no significa que la inversión esté libre de riesgo. 1 3 4 5 6 7 2 Este dato es indicativo del riesgo del fondo y está calculado en base a datos simulados que, no obstante, pueden no constituir una indicación fiable del futuro perfil de riesgo del fondo. Además, no hay garantías de que la categoría indicada vaya a permanecer inalterable y puede variar a lo largo del tiempo. ¿Por qué en esta categoría? se invierte en renta fija pública y/o privada de la OCDE, con la calidad crediticia descrita anteriormente, siendo la duración media de la cartera inferior a un año. Gastos Estos gastos se destinan a sufragar los costes de funcionamiento del fondo, incluidos comercialización y distribución. Dichos gastos reducen el potencial de crecimiento de la inversión. Los presentes datos fundamentales para el inversor son exactos a 20/11/2015 Gastos no recurrentes percibidos con anterioridad o posterioridad a la inversión Comisiones de suscripción 5% Este es el máximo a detraer de su inversión. Consulte a su distribuidor/asesor el importe efectivamente aplicado. Gastos detraídos del fondo a lo largo de un año Gastos corrientes 0,52% Los gastos corrientes son los soportados por el fondo en el ejercicio 2015. No obstante, este importe podrá variar de un año a otro. Datos actualizados según el último informe anual disponible. La información detallada puede encontrarla en el folleto disponible en la web de la gestora y en la CNMV. Rentabilidad Histórica Datos actualizados según el informe anual disponible. Información Práctica El depositario del fondo es BANCO DEPOSITARIO BBVA, S.A. (Grupo: BBVA) Fiscalidad: La tributación de los rendimientos obtenidos por los partícipes dependerá de la legislación fiscal aplicable a su situación personal. Los rendimientos de los fondos de inversión tributan al 1% en el Impuesto sobre Sociedades. Información adicional: Este documento debe ser entregado, previo a la suscripción, con el último informe semestral publicado. Estos documentos, el folleto, que contiene el reglamento de gestión y los últimos informes trimestral y anual, pueden solicitarse gratuitamente y ser consultados por medios telemáticos en la Sociedad Gestora o en las entidades comercializadoras y en los registros de la CNMV (disponibles en castellano). El valor liquidativo del fondo se puede consultar en el Boletín de Cotización de la Bolsa de Madrid. La gestora y el depositario únicamente incurrirán en responsabilidad por las declaraciones contenidas en el presente documento que resulten engañosas, inexactas o incoherentes frente a las correspondientes partes del folleto del fondo. El fondo es idéntico a BBVA FUSION CORTO PLAZO, FI. Hay fondos gestionados por esta gestora con misma política de inversión que este y diferentes caracteristicas ESTE FONDO PUEDE INVERTIR UN PORCENTAJE DEL 5% EN EMISIONES DE RENTA FIJA DE BAJA CALIDAD CREDITICIA ESTO ES, CON ALTO RIESGO DE CRÉDITO. Este fondo está autorizado en España el 05/09/2014 y está regulado por la CNMV. Los presentes datos fundamentales para el inversor son exactos a 20/11/2015