Se puede aceptar tributariamente en el 2013 un gasto del ejercicio

Anuncio

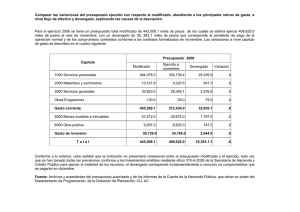

I Actualidad y Aplicación Práctica ¿Se puede aceptar tributariamente en el 2013 un gasto del ejercicio gravable 2012? Ficha Técnica Autor : Dr. Mario Alva Matteucci* Título : ¿Se puede aceptar tributariamente en el 2013 un gasto del ejercicio gravable 2012? Fuente : Actualidad Empresarial, Nº 271 - Segunda Quincena de Enero 2013 1. Introducción El fin del año constituye para muchas empresas un punto de referencia para revisar su participación en el mercado, el desempeño de sus trabajadores, verificar si se alcanzaron las metas trazadas al inicio de año, entre otras situaciones. Sin embargo, el fin de año, en términos tributarios, marca el fin de un ejercicio gravable (31 de diciembre) y el inicio de otro ejercicio (a partir del 1 de enero), el cual también permite identificar el momento de la asunción de gastos necesarios para el mantenimiento de la fuente productora de renta, a efectos de poder determinar la renta neta de tercera categoría. En tal sentido y considerando que las empresas requieren contar con los respectivos comprobantes de pago que sustenten la fehaciencia de las operaciones, estas exigen a los proveedores de los servicios y/o venta de bienes que cumplan con entregar de manera oportuna y antes del cierre del ejercicio sus respectivos comprobantes de pago, de tal manera que no existan dificultades para poder elaborar los balances de cierre de fin de año. No obstante, existen casos en los cuales las empresas, pese a contar con ciertas previsiones en la recepción de los comprobantes, algunos proveedores no cumplen con entregar los mismos en un ejercicio, sino que su entrega se realiza en el ejercicio siguiente; lo cual genera dificultades sobre todo en el tema del registro de los comprobantes en la contabilidad y asignarlos a un determinado ejercicio a efectos de no tener alguna contingencia. Pese a ello, algunos contribuyentes procuran trasladar los gastos de un ejercicio anterior hacia otro o a periodos futuros, generando de algún modo contingencias frente al fisco por el incumplimiento del principio del devengo y de las reglas establecidas en el artículo 57º de la Ley del Impuesto a la Renta. Dicho artículo contiene algunas reglas de excepción que serán materia de análisis más adelante. El presente informe pretende dar luces acerca del tema de la deducción de los gastos de ejercicios anteriores. 2. La aplicación del principio de causalidad Debemos tener presente que, a efectos de que un gasto puede ser considerado deducible en la determinación de la renta neta de tercera categoría, el mismo debe cumplir con lo dispuesto en el artículo 37º de la Ley del Impuesto a la Renta, el cual recoge el denominado “principio de causalidad”. De este modo y siguiendo al maestro GARCÍA MULLÍN, podemos afirmar que en “en forma genérica, se puede afirmar que todas las deducciones están en principio regidas por el principio de causalidad, o sea que solo son admisibles aquellas que guarden una relación causal directa con la generación de la renta o con el mantenimiento de la fuente en condiciones de productividad”1. Lo anteriormente indicado permite apreciar que existen algunos conceptos que no serán aceptados tributariamente al no acreditarse una relación causal o en todo caso no existir gastos necesarios y/o no se encuentran vinculados. Ello también dependerá de analizar caso por caso. Sobre este mismo punto FERNÁNDEZ ORIGGI precisa que “(…) el análisis caso por caso de las deducciones tributarias puede suponer la aplicación de criterios adicionales legales y jurisprudenciales que ayuden a aclarar el origen y aplicación del desembolso a la generación de rentas gravadas. La aplicación de criterios adicionales no debe extenderse a aquellos casos en los que, por su tipicidad, los desembolsos de1 GARCÍA MULLÍN, Juan Roque. Manual del Impuesto a la Renta. Santo Domingo, 1980, p. 122. muestren su relación de causalidad con la producción de renta, sino aquellos casos en los que dicha relación no haya quedado demostrada”2. Dentro de la doctrina nacional, en palabras de PICÓN GONZALES se considera a la causalidad como “(…) la relación existente entre un hecho (egreso, gasto o costo) y su efecto deseado o finalidad (generación de rentas gravadas o el mantenimiento de la fuente). Debe tenerse presente que este principio no se considerará incumplido con la falta de consecución del efecto buscado con el gasto o costo, es decir, se considerará que un gasto cumplirá con el principio de causalidad, aun cuando no se logre la generación de la renta”3. La propia Sunat al emitir el Oficio Nº 015-2000-K0000 de fecha 07.02.00, en respuesta a una consulta formulada por la Asociación de Exportadores - ADEX, indicó que “(…) como regla general se consideran deducibles, para determinar la renta de tercera categoría, los gastos necesarios para producir y mantener la fuente, en tanto la deducción no esté expresamente prohibida. Además, se deben tener en cuenta los límites o reglas que por cada concepto hubiera dispuesto la LIR, cuyo análisis dependerá de cada caso en concreto”. 3. ¿Resulta aplicable el principio del devengo al presente caso? Consideramos necesario precisar que el devengado es un concepto contable y no tributario, siendo pertinente citar a los siguientes fundamentos: 2 FERNÁNDEZ ORIGGI, Ítalo. Las deducciones del Impuesto a la Renta. Lima, Editorial Palestra, 2005, p. 57. 3 PICÓN GONZALES, Jorge Luis. “Deducciones del Impuesto a la Renta Empresarial: ¿Quién se llevó mi gasto? La ley, la SUNAT o lo perdí yo…”. Dogma ediciones. Lima, 2007. Página 29. NIC 1 Revelación de políticas contables El reconocimiento de los ingresos, costos y gastos se gana o se incurren o no cuando estos se cobran o se pagan. Párrafo 22 Marco conceptual para la presentación de los estados financieros Los efectos de las transacciones y otros hechos se reconocen cuando ocurren. * Profesor de la Pontificia Universidad Católica del Perú y de la Universidad Nacional Mayor de San Marcos. I-18 Instituto Pacífico N° 271 Segunda Quincena - Enero 2013 Área Tributaria 3.1. Aporte de la doctrina Al consultar la doctrina, nos percatamos que ENRIQUE REIG menciona sobre el concepto del devengado lo siguiente: “(…) rédito devengado es todo aquel sobre el cual se ha adquirido el derecho de percibirlo por haberse producido los hechos necesarios para que se genere. Correlativamente en cuanto a los gastos, se devengan cuando se causan los hechos en función de los cuales, terceros adquieren su derecho a cobro”4. En esta misma línea se pronuncia TOYAMA MIYAGUSUKU al precisar que “(…) en el criterio de lo devengado, lo que interesa es que se haya obtenido el derecho a percibir la renta –o que un tercero haya obtenido el derecho a cobrar una renta y nosotros estemos obligados a cancelarla, y no que se haya percibido o se haya puesto a disposición del beneficiario la citada renta– o que el deudor haya desembolsado efectivamente el monto devengado”5. En idéntico sentido MEDRANO CORNEJO expresa que ”(…) según este método, los ingresos son computables en el ejercicio en que se adquiere el derecho a recibirlos (…) asumiendo como premisa que la renta se ha adquirido cuando la operación de la cual deriva el ingreso se encuentra legalmente concluida, sin que sea indispensable que el deudor haya cumplido con el pago, sino tan solo que desde el punto de vista jurídico el acto o negocio se encuentra perfeccionado (…)”6. Los contribuyentes que generan rentas empresariales deben reconocer que tanto los ingresos como los gastos se consideran producidos en el ejercicio gravable en el cual estos se han devengado. Siendo ello así, si una empresa contrata los servicios de fumigación de una oficina, en aplicación del principio del devengo, dicho gasto también corresponderá al mismo periodo, no pudiendo ser trasladado al próximo ejercicio gravable, salvo que se cumpla con la salvedad establecida en el último párrafo del artículo 57º de la Ley del Impuesto a la Renta. Finalmente, dentro de este método “(…) interesa establecer un criterio de vinculación entre la renta correspondiente al ejercicio y los gastos que son propios de ese mismo período, de lo cual se des4 REIG, Enrique. El Impuesto a los réditos. Estudio teórico-práctico del gravamen argentino dentro de la categoría general del impuesto. 5.a ed., Buenos Aires, Contabilidad Moderna, 1970, p. 212. 5 TOYAMA MIYAGUSUKU, Jorge. “Tributación Laboral: El criterio de lo devengado y las rentas de quinta categoría”. Ponencia Individual de las VII Jornadas Nacionales de Tributación. Esta información puede consultarse en la siguiente página web: <http://www.ifaperu.org/ publicaciones/21_03_CT27_JTM.pdf>. 6 Humberto Medrano fue citado en el trabajo titulado “Aspecto Temporal del Impuesto a la Renta”, el cual se encuentra publicado en el Blog del abogado Carlos Armando Barrantes Martínez y se puede consultar en la siguiente página web: <http://blog.pucp. edu.pe/item/35268>. N° 271 Segunda Quincena - Enero 2013 prende que lo importante es adoptar el mismo criterio, tanto para egresos como para ingresos”7. En la doctrina española MARTÍN FERNANDEZ precisa con respecto al principio del devengo lo siguiente: “Como puede observarse, la normativa mercantil también consagra el criterio de devengo, como opuesto al de caja. Esto es, los ingresos y gastos se imputan al ejercicio al que afectan y no al de su cobro y pago, respectivamente. Ahora bien, debe resaltarse que el principio del devengo tiene una dimensión más amplia, que no solo se opone a la contabilización en función de los flujos monetarios. Nos estamos refiriendo a los casos en que un ingreso o gasto, aunque devengados en un ejercicio, no corresponden totalmente al mismo. El ejemplo paradigmático es el de una póliza de seguros anual cuyo vencimiento se produce a mitad de ejercicio. En esta situación la norma contable obliga a registrar el gasto por todo su importe en el momento del vencimiento de la póliza. Ahora bien, a final de ejercicio dicho gasto debe regularizarse, de manera que solo quede imputada la parte proporcional correspondiente, trasladándose el resto al año siguiente”8. 3.2. Criterio jurisprudencial El Tribunal Fiscal al emitir la RTF Nº 4663-979 consignó determinada información sobre el devengado en los considerandos de la misma conforme se transcriben a continuación: “Que, de acuerdo con la doctrina especializada, el concepto del devengado reúne las siguientes características: (i) se requiere que se hayan producido los hechos substanciales generadores del crédito; (ii) que el derecho del ingreso o compromiso no esté sujeto a condición que pueda hacerlo inexistente y, (iii) no requiere actual exigibilidad o determinación o fijación en término preciso para el pago, ya que puede ser obligación a plazo y de monto no determinado; Que desde el punto de vista jurídico, la aceptación del rédito devengado como sistema para imputarlo al ejercicio fiscal, por oposición al del rédito percibido, significa admitir que un rédito devengado importa sólo la disponibilidad jurídica; pero no una disponibilidad económica o efectiva del ingreso. Existe pues un derecho del beneficiario que se incorpora a su patrimonio, que como 7 MEDRANO CORNEJO, Humberto. “El método de lo percibido y la entrega de títulos valores”. Artículo publicado en el libro Derecho Tributario – Temas. Lima, 1991, p. 318. 8 MARTÍN FERNÁNDEZ, Javier. “La aplicación del principio del devengo en el impuesto sobre sociedades”. Artículo publicado en la siguiente página web: <http://www.fiscal-impuestos.com/files-fiscal/ Tributacion%20107.pdf>. 9 La presente RTF no es de observancia obligatoria, pero refleja en parte un criterio del Tribunal Fiscal. I tal puede valuarse en moneda. Hay una realización potencial, pero no una realización efectiva, porque todavía no hay disponibilidad para beneficiarlo”. 4. ¿Cómo se regula la aplicación de los gastos de ejercicios anteriores en el impuesto a la renta? El texto del primer párrafo del artículo 57º de la Ley del Impuesto a la Renta determina que el ejercicio gravable comienza el 1 de enero de cada año y finaliza el 31 de diciembre, debiendo coincidir en todos los casos el ejercicio comercial con el ejercicio gravable, sin excepción. Al renglón seguido se menciona en el literal a) del segundo párrafo del artículo 57º que las rentas de tercera categoría se considerarán producidas en el ejercicio en que se devenguen. Ello implica necesariamente que las rentas de tercera categoría, es decir, aquellas rentas empresariales (que incluyen tanto los ingresos como los gastos a efectos de la determinación de la renta neta de tercera categoría) siguen la aplicación del principio del devengo. En este orden de ideas, podemos apreciar que, teóricamente y en aplicación del principio del devengo, no es posible que los contribuyentes puedan trasladar los gastos de un ejercicio a otro. Cabe agregar que de manera excepcional ello sí fue aceptado hasta el 31 de diciembre de 2003 con algunas restricciones que la misma norma del Impuesto a la Renta consideraba10. Sin embargo, a partir del 1 de enero de 2004, en aplicación de las modificaciones efectuadas al texto de la Ley del Impuesto a la Renta, producto de la publicación del Decreto Legislativo Nº 945, el texto del artículo 57º de la Ley del Impuesto a la Renta fue modificado restringiéndose la posibilidad de trasladar gastos de ejercicios anteriores, al incorporarse mayores requisitos. Pero nos preguntamos ¿cuáles son esos requisitos que el artículo 57º de la mencionada ley establece para aceptar un gasto que corresponde a un ejercicio anterior de manera excepcional? Las condiciones en mención son las siguientes: Primera condición: Casos en los que por razones ajenas al contribuyente no 10 El último párrafo del artículo 57º de la Ley del Impuesto a la Renta antes de su modificación por el Decreto Legislativo Nº 945 estableció el cumplimiento de dos condiciones: La primera de ellas precisaba que el gasto se encuentre provisionado contablemente en el ejercicio en el cual se traslada. La segunda condición aludía a que el pago de dicho gasto se realice en el ejercicio en que se provisionó contablemente. Considerando que el registro contable se realizaba en un ejercicio posterior a aquel en que se devengó, se consideraba también que el gasto debía ser cancelado en el mismo ejercicio que se provisionó. Actualidad Empresarial I-19 I Actualidad y Aplicación Práctica hubiera sido posible conocer un gasto de la tercera categoría oportunamente En realidad, para poder verificar el cumplimiento de esta condición resulta difícil de lograrlo, ello debido a que el contribuyente tendrá que reunir las suficientes pruebas que además deben tener el carácter de fehaciente y sobre todo estar respaldada con documentos. A todas luces, observamos que resultaría una quimera el hecho de que se produzca esta situación, ello se debe a que el cierre del ejercicio gravable es el 31 de diciembre de cada año y la posterior conciliación de los estados financieros se realiza en los próximos tres meses. Es decir que el contribuyente tiene en la práctica dicho plazo a efectos de poder efectuar una conciliación de sus estados fi nancieros, elaborar el balance respectivo y determinar de este modo su obligación de pago de tributos al determinar la renta neta de tercera categoría a efectos del impuesto a la renta. Es interesante revisar el comentario que sobre este punto realizó PICÓN GONZALES al precisar que “(…) esta imposibilidad a que se refiere la norma descarta los errores de la propia empresa. En efecto, no se considera como de imposible conocimiento aquellos gastos contenidos en una factura, que habiendo sido entregada por el propietario y recibida por la empresa, se hubiera extraviado en algún punto del camino al departamento de contabilidad. En tal sentido, se encontrarían dentro de esta condición, principalmente, aquellos gastos cuya liquidación por el proveedor no se hubiera realizado, o alguna otra situación en la que la empresa no hubiera conocido el monto que estaría obligada a pagar, a pesar de haberse devengado dentro del ejercicio”11. Segunda condición: La Sunat corrobora que la imputación del gasto en el ejercicio en que se conozca no implica la obtención de algún beneficio fiscal A nivel legislativo, esta regla constituyó una innovación a partir del ejercicio 2004, lo cual califica como un mecanismo de control por parte de la Administración Tributaria, en ejercicio de sus facultades de fiscalización, determinadas claramente en el artículo 62º del Código Tributario. Dentro de este nivel de acción y considerando que el fisco tiene la facultad discrecional12 en su actuar dentro del proceso 11 PICÓN GONZALES, Jorge. Deducciones del Impuesto a la Renta Empresarial: ¿Quién se llevó mi gasto? La Ley, la SUNAT o lo perdí yo… Dogma ediciones, Lima, 2007, p. 93. 12 Para Andrés Valle dentro del proceso de fiscalización tributaria la discrecionalidad implica: (i) Seleccionar a los deudores tributarios que serán fiscalizados; (ii) Definir los tributos y periodos que serán materia de revisión; (iii) Determinar los puntos críticos que serán revisados; y I-20 Instituto Pacífico de fiscalización, motivo por el cual podrá programar desde una simple compulsa13 hasta un proceso de fiscalización de tipo integral. Tercera condición: Debe efectuarse la provisión contable y además que el gasto sea pagado de manera íntegra antes del cierre El cumplimiento de este requisito podría entrar en contradicción con el primero de los mencionados, toda vez que resultaría ilógico que el contribuyente efectúe la provisión contable y el correspondiente pago de la obligación que vincula el gasto cuando en la práctica este no conozca el gasto de manera oportuna. De lo anteriormente descrito, apreciamos que el cumplimiento de los tres requisitos señalados anteriormente resultaría de difícil verificación, lo cual nos permite observar que en puridad no se aceptaría el traslado de los gastos de un ejercicio a otro; situación que sí era práctica común en nuestro medio hasta el ejercicio 2003, inclusive hasta dicha época ello era parte de una estrategia inclusive de planeamiento tributario. 5. ¿Qué consecuencias se pueden presentar en caso de haberse trasladado gastos de un ejercicio a otro sin el cumplimiento de los requisitos señalados en el artículo 57º de la LIR? Al tratarse de requisitos de tipo obligatorios y no opcionales (los señalados en el artículo 57º de la Ley del Impuesto a la Renta), a efectos de que se pueda aceptar el gasto de un ejercicio anterior (como hemos explicado de manera excepcional), bastará solamente que se incumpla con uno solo de los requisitos y de manera inmediata se deniegue la deducción del mismo. La consecuencia inmediata que se presentaría es que el gasto sería reparable, lo cual implica que el contribuyente deberá efectuar la rectificatoria de la Declaración Jurada Anual del Impuesto a la Renta, en caso de haber efectuado la deducción del gasto en mención. En tal sentido, se habría configurado la infracción tipificada en el numeral 1) del artículo 178º del Código (iv) Fijar el tipo de de actuación que se llevará a cabo (simple requerimiento a fiscalización integral). Esta información puede consultarse en la siguiente página web: <http://www.snmpe.org.pe/Simposium_tributacion/PDF/1%20d%C3%ADa/La%20Facultad%20de%20 Fiscalizaci%C3%B3n_%20Andres%20Valle.pdf>. 13 La compulsa constituye el nivel mínimo de fiscalización que realiza la Administración Tributaria y consiste en una verificación de la información que figura en los libros contables y declaraciones tributarias corroborado con los comprobantes de pago. Dicho procedimiento se utiliza normalmente para comparar o cotejar datos. En el glosario de términos tributarios elaborado por la Sunat se define a la COMPULSA DEL IGV como aquel programa de control que verifica el cumplimiento de las obligaciones formales y sustanciales del impuesto general a las ventas (IGV). Verifica y controla: a) La declaración jurada de facturas; b) Correcta emisión de toda factura; c) Su debido registro en los libros contables; d) La veraz declaración de los montos imponibles; e) El cumplimiento del pago del IGV. Esta información puede consultarse en la siguiente página web: <http:// www.ocefuni.org/glos_tribut_a-g.doc>. Tributario, precisamente por haber declarado cifras o datos falsos que influyan en la determinación de la obligación tributaria. La sanción equivale al 50 % del tributo omitido, permitiéndose la aplicación del régimen de incentivos consagrado en el artículo 179º del Código Tributario, existiendo tres porcentajes de rebaja sobre la multa: 95 %, 85 %, 70 %, 60 % y 40 % respectivamente según corresponda. De manera adicional, en caso de que la operación de reparo (del gasto) tenga vinculación con el impuesto general a las ventas, es decir, que exista un IGV respecto del cual se ha utilizado el crédito fiscal que no correspondía respecto a una operación de un ejercicio anterior, deberá rectificarse la declaración jurada del periodo en el cual se consideró el IGV, toda vez que se habría tomado un crédito fiscal indebido, además de la multa señalada anteriormente. 6. ¿Se puede deducir el gasto en el año 2012 si se recepciona una factura en enero de 2013? Por un tema de oportunidad existen situaciones en las cuales las facturas son entregadas a destiempo o en otro ejercicio gravable, lo cual genera ciertas dudas en los contribuyentes, sobre todo en la deducción del gasto en el ejercicio gravable. En este sentido, si por ejemplo en una determinada empresa se celebra una reunión de todos los trabajadores por fin de año y se contrata a una orquesta para que amenice la cena bailable que se lleva a cabo el día 31 de diciembre de 2012 y la orquesta entrega la factura que sustenta el gasto el día 12 de enero de 2013. ¿Se podrá deducir el gasto en el período 2012 o el 2013? Considerando que de conformidad con lo dispuesto en el artículo 57º de la Ley del Impuesto a la Renta y en aplicación del principio del devengo, el servicio que prestó la orquesta se produjo en el mes de diciembre de 2012 y no en el mes de enero de 2013. En tal sentido, el gasto por el servicio ofrecido a la empresa pertenece al año 2012. Para poder utilizarse en el año 2012 el gasto de la factura emitida en el 2013 respecto al servicio de la orquesta, la empresa deberá cumplir con deducir el gasto vía la Declaración Jurada Anual del Impuesto a la Renta del Ejercicio 2012, con lo cual quedaría habilitado el gasto y de manera correlativa, cuando la empresa cumpla con presentar la Declaración Jurada Anual del Impuesto a la Renta del Ejercicio 2013 en el año 2014, deberá reparar dicha factura, debiendo tributar el 30 % sobre la misma en dicho periodo. N° 271 Segunda Quincena - Enero 2013