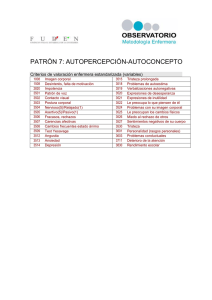

Los Resultados del 1T03 Estarán Presionados por la

Anuncio

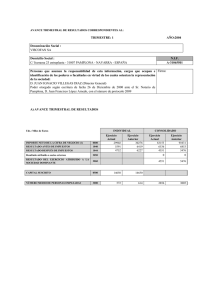

Latin American Equity Research México – Análisis Ciudad de México, Abril 16 2003 KIMBERLY CLARK DE M EXICO M ANTENER PRECIO OBJETIVO : P$32.56 Los Resultados del 1T03 Estarán Presionados por la Debilidad del Tipo de Cambio y Mayores Costos Kimberly Clark de México (KCM) reportará resultados del 1T03 el 24 de abril. En general, esperamos que dichos resultados sean modestos, presionados por la debilidad de la moneda, la caída en los precios reales y mayores costos de materia prima. Las ventas deberán crecer 4% en pesos reales (implicando una caída de 8.1% en dólares) año a año. Mientras que esperamos que los volúmenes se incrementen casi 6%, creemos que los precios reales estarán todavía 2% debajo de los de hace un año. En nuestra opinión, dos factores principales presionarán los márgenes. Primero, la debilidad del peso que impactará el margen bruto, debido a que el 40% de los costos de la compañía está ligado al dólar, mientras que solo 7% de las ventas son en dólares. Segundo, el precio promedio de la pulpa NBSK en el 1T03 fue US$476 por toneladas métrica, 6% superior al precio del mismo trimestre de hace un año. Como hemos dicho en otras ocasiones, no creemos que la compañía pueda transferir este incremento en los costos al precio final del producto. Esta situación deberá traducirse en una contracción del margen EBITDA de 110 puntos base año a año a 35.7% en el 1T03. Por estos motivos, calculamos que el EBITDA mostrará un modesto crecimiento de 1% año a año en pesos constantes (un decremento de 10.8% en dólares). El costo integral de financiamiento se verá afectado por pérdidas cambiarias que esperamos asciendan a US$12 millones, comparadas con una ganancia de US$5 millones en el 1T02. Aunque la tasa de impuestos deberá reducirse 100 puntos base año a año de acuerdo con nuestras estimaciones, la utilidad neta podría caer casi 14% año a año en pesos constantes (23.8% en dólares). Como resultado, nuestra utilidad estimada por ADR para el 1T03 es US$0.22 comparada con US$0.28 del 1T02. KCM continúa siendo una sólida compañía en términos de generación de flujo de efectivo libre, saludable Balance General y generosa política de dividendos, con un importante programa de recompra de acciones. No obstante, también creemos que si nuestros resultados estimados para el 1T03 se confirman, serán poco alentadores para los inversionistas. Por ello, y aún con todo lo positivo de la acción (básicamente relacionado a la generación de flujo de efectivo) creemos que la falta de crecimiento continúa siendo un fuerte lastre para la valuación de KCM, restringiendo la potencial expansión de los múltiplos. Tenemos recomendación de Mantener en la acción. Joaquín Ley