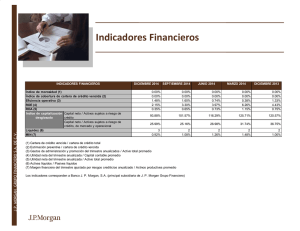

la utilidad neta de bladex para el año 2015 totalizó $104.0 millones

Anuncio