Área de Riesgos El lunes de la semana anterior se

Anuncio

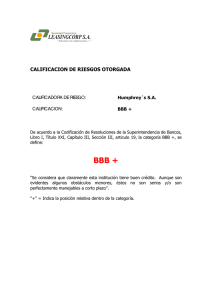

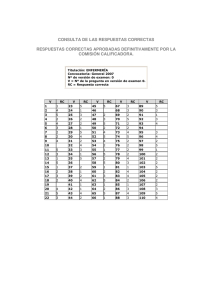

___________________________________________________________________________ COMENTARIO ECONÓMICO 10 - 14 de Junio Junio 17 de 2013 Liliana Vargas Chavarro liliana.vargas@accion.com.co MERCADO INTERNACIONAL El lunes de la semana anterior se conoció que la calificadora de riesgos Standar and Poor’s mantuvo la calificación soberana de EEUU en AA+ y elevó su perspectiva de negativa a estable, citando una mejora en la perspectiva económica y fiscal. En el segundo semestre del 2012, la calificadora había bajado la calificación soberana de EEUU desde el máximo nivel de AAA hasta AA+ con el argumento de que el estancamiento político había puesto en riesgo el aumento del techo de la deuda. De otro lado la calificadora mantuvo la calificación de España en BBB- con perspectiva negativa. La agencia resalta el compromiso del gobierno con reformas fiscales y estructurales, aunque advierte el riesgo de que el contexto económico de la zona euro pueda afectar la estabilización de los costos de financiación de España. En octubre del año anterior la agencia había bajado la calificación de España desde BBB+ a BBB-, el grado de inversión más bajo. El lunes también se conoció que el Banco central de Japón mantuvo estable su política monetaria el martes y se abstuvo de adoptar nuevas medidas para frenar cualquier alza futura en los rendimientos de los bonos. Muchos analistas concuerdan con que este es un mensaje claro de que el objetivo principal del banco central es la inflación, con lo que la estabilidad de las tasas en el largo plazo tendría una importancia secundaria. Finalmente el jueves el Banco Mundial dio a conocer sus proyecciones de crecimiento global para el 2013 en su reporte de Prospectos Económicos Globales. Área de Riesgos El Banco ahora estima un crecimiento económico mundial de 2.2% para el 2013, levemente por debajo del crecimiento del año pasado de 2.3% y por debajo del 2.4% que había estimado en ene-13. El reporte argumenta que la economía debería expandirse a un ritmo más lento este año que el anterior, debido a una recesión más profunda de lo esperado en Europa y a una reciente desaceleración en algunos mercados emergentes. Finalmente Standar & Poor’s revisó el Outlook de Brasil a negativo desde estable, mientras que afirmó calificación actual en BBB. Según la agencia, la persistente lentitud del crecimiento económico, los retrasos para implementar políticas que impulsen la inversión privada y la elevada carga fiscal del gobierno explicaron la decisión. La agencia agregó que Brasil podría recuperar un Outlook estable si el Gobierno adopta políticas que generen mayor confianza en el sector privado e incentiven la inversión. MERCADO LOCAL En Colombia la semana anterior la Contraloría General de la Repúblico, manifestó en los primeros cinco meses del año la realización de obras con recursos de las regalías alcanza tan solo el 14%. La investigación de la contraloría se centró en el Fondo de Ahorro y Estabilización y el Fondo de Ciencia y Tecnología. De este modo, la contraloría ha hecho un llamado al Departamento Nacional de Planeación, para que acelere la ejecución, argumentando que el 83.7% de los recursos ___________________________________________________________________________ girados a las regiones se encuentra invertido en productos financieros, al mismo tiempo que no se han contratado proyectos de importancia a nivel nacional. Por su parte, el DNP afirma que es usual que el año inicie con una menor ejecución, y que en todo caso, la aceleración se observara en los próximos meses, debido a la necesidad del gobierno de contratar el presupuesto antes de que este se congele como resultado del periodo previo a elecciones. De esta forma, el riesgo político continuaría estando presente en el panorama de crecimiento económico, si bien, el desarrollo ‘atípico’ del gasto en un año preelectoral mantiene nuestra expectativa de una mayor ejecución en los próximos meses. El Ministerio de Hacienda y crédito Público, a través de su Marco Fiscal de Mediano Plazo 2013, confirmó la disminución en la colocación de TES en $ 1.5 Billones, pasando de $ 21.5 Bill a $ 23 Bill. TRM IGBC Jul.24 Área de Riesgos 07/06/2013 14/06/2013 1,907.76 1,895.01 13,366.56 13,143.92 6.08% 6.26%