Apuntes sobre exoneraciones fiscales en

Anuncio

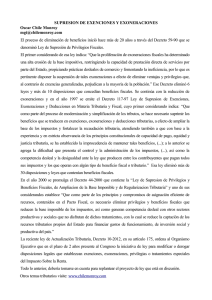

apuntes sobre exoneraciones fiscales en Nicaragua Contenido Resumen Ejecutivo Pág. 5 1. Introducción Pág. 9 Pág. 11 1.1 Características y alcance del trabajo 2. Marco conceptual Pág. 13 3. Las exoneraciones a nivel centroamericano Pág. 15 4. En Nicaragua: ¿Quién paga impuestos y quién no? Pág. 19 Pág. 22 Pág. 26 4.1 El Gasto Tributario 4.2 ¿Quiénes no pagan impuestos? Conclusiones Pág. 33 Recomendaciones Pág. 35 Bibliografía Pág. 37 A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 5 Resumen Ejecutivo El sistema tributario nicaragüense tiene demasiadas exoneraciones o tratamientos especiales que hacen que la base de contribuyentes sea estrecha. Unido a esto y a que las recaudaciones en el país dependen más de impuestos indirectos -que gravan el consumo- que de los tributos directos -como el IR que grava el capital-, el sistema se cataloga como regresivo a pesar de que se evidencian notables avances en los últimos años. Es válido también destacar, sin embargo, que un Impuesto sobre la Renta (IR) mal formulado o aplicado convierte de la misma manera a los sistemas tributarios en regresivos. En 2008, amparado en artículos constitucionales, en leyes ordinarias y en decretos, el Estado exoneró 415.6 millones de dólares (8,736 millones de córdobas), cifra que equivale al 6.6% del Producto Interno Bruto del País, según cifras oficiales y cálculos realizados por el IEEPP. Lo exonerado durante 20081, sobrepasa al presupuesto del Ministerio de Salud (Minsa) que para este año no llega a los seis mil millones de córdobas. El gasto tributario de 2008 sobrepasa ampliamente el presupuesto de educación y es aún mayor que el déficit presupuestario de 2010 que es de 8 mil 830 millones 775 mil 024 córdobas. De aquí se deduce que el sistema tributario otorga excesivas exoneraciones o tratos preferenciales y no se mide con exactitud el beneficio que esas acciones le dejan al país. www.ieepp.org Dirección y Coordinación: Claudia Pineda Gadea En opinión de muchos expertos no es correcto que el país destine excesivos privilegios mientras corre, año con año, en busca de ayuda internacional o a endeudarse para financiar el presupuesto. Elaboración e Investigación: Ismael López Ocampo Las exoneraciones, exenciones o tratamientos preferenciales han sido otorgadas por el Estado para incentivar a algún sector de la economía y para atraer inversión (nacional o internacional), en el caso de las inversiones turísticas, zonas francas y energéticas. Revisión: Simeón Rizo Briceño Armando Navarrete Mena Uno de los principales señalamientos en contra de los incentivos hacia estos sectores se centra en varios aspectos: Diseño Gráfico: Lenin Membreño Gudiel CONTACTO Instituto de Estudios Estratégicos y Políticas Públicas Lomas de San Juan, del Gimnasio Hércules, 4c. al sur, 1 c. al Este, caso No. 152 Apartado Postal: LM202 Managua, Nicaragua Teléfono: (505) 2278 6535 Fax: (505) 2255 5181 El IEEPP es el único responsable por el contenido y las opiniones expresadas en esta publicación, los cuales, no necesariamente reflejan las opiniones ni los puntos de vistas de quienes auspician esta publicación. 1.Las inversiones de zona franca, en el caso específico de las maquilas, no le dejan valor agregado al país, más que el empleo formal. Y la exoneración del IR que reciben dichos inversionistas, en realidad es un subsidio que Nicaragua otorga a sus países de procedencia, que casi siempre son naciones donde impera un sistema de renta mundial, donde cobran IR a sus empresas independientemente de donde hayan obtenido sus ganancias. 1Se estudió 2008 y no 2009 porque fue para ese año que contamos con todas las estadísticas disponibles, sin embargo, dado que el PIB se mantuvo estático y que las recaudaciones apenas subieron este año 1.3% en comparación con 2008, lo exonerado no debe variar mucho. 6 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s 2.No existe un control exhaustivo por parte del Estado de las exoneraciones que otorga y por tanto no se puede medir el beneficio que le han dejado al país. 3.Las exoneraciones deberían tener su límite en el tiempo. En Nicaragua lo tienen pero hay exenciones donde las empresas pueden seguir recibiendo privilegios después del tiempo estipulado. 4.Las zonas francas y turismo son de los sectores más dinámicos de la economía, lo que los convierte en un potencial recaudatorio. Si se exoneran esos sectores, la carga impositiva recae en sectores que no son dinámicos, es decir en los más débiles. 5.El 6.6% del PIB (U$415.6) como gasto tributario que Nicaragua otorgó en 2008 es una cifra demasiado grande para una economía tan pequeña como la nicaragüense. A parte de estos sectores, en Nicaragua pueden calificarse las exoneraciones sociales: son aquellas cuyo objetivo es beneficiar a los sectores más pobres, a los de menores ingresos. Sin embargo, se termina beneficiando también a sectores más pudientes. Dos ejemplos: 1.En Nicaragua están exonerados de IVA aquellos clientes que consumen menos de 300 kw/h al mes, sin embargo, en ese rango están incluidos sectores del país que con sus ingresos podrían pagar el 15% del IVA en su factura. Y quienes consumen entre 300 y 1000 kw/h al mes sólo pagan 8% de IVA. 2.La mayoría de productos de la canasta básica están exonerados de IVA, sin embargo, está acción cuyo objetivo es beneficiar la dieta de los más pobres termina beneficiando a otros sectores. Ejemplo: el aceite de oliva no paga impuestos igual que el aceite normal que se vende en los mercados y supermercados. Pero también obtienen beneficios fiscales el cuerpo diplomático, transportistas, universidades, ONG, organismos internacionales y el Estado y como parte de éste, tienen beneficios la Policía y el Ejército para importar y vender mercadería en dos supermercados y una tienda, libre de impuestos. ¿Pero quién puede asegurar que en la tienda o superes de la Policía y el Ejército no compran mercadería libre de impuestos personas que no son, no fueron, ni tienen a un familiar militar o policía? ¿O quién asegura que los neumáticos o los repuestos que ingresaron al país exonerados de impuestos para el sector transporte no se revendan en el mercado negro? De aquí se desprende que los críticos de las exoneraciones argumenten que éstas crean competencias desleales y mercados paralelos que benefician a otros sectores y no a los más pobres. A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 7 Una de las recomendaciones de estudios de organismos financieros internaciones ha girado en torno a que el Estado puede seguir con sus intentos de beneficiar a los pobres pero vía gasto. Es decir, cobrar la totalidad de los impuestos y luego destinarla a los sectores vulnerables. Por ejemplo, a militares y policías quitarles el incentivo de comprar mercadería y otros productos libres de impuestos, pero como compensación aumentarles el salario. Lo mismo hacer con los otros sectores que reciben tratamientos especiales. Esto para que los sectores de más alto ingresos paguen sus impuestos en correspondencia con sus ganancias. A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 9 1. Introducción Este trabajo ha sido motivado por el debate que originó la propuesta de reforma tributaria que el gobierno planteó en concertación durante 2009. En el centro del debate se encuentra el tema de las exoneraciones y tratos preferenciales tributarios como una cantera potencial para incrementar los ingresos del gobierno, reduciéndolos o eliminándolos. Esto se traduce en una alternativa más atractiva que algunos sectores apoyan, frente a las opciones que tiene el gobierno de aumentar o crear nuevos impuestos, con los mismos fines. Con este trabajo el Instituto de Estudios Estratégicos y Políticas Públicas (IEEPP) no pretende agotar el tema ni abarcar todos los ángulos que ofrece una eventual política de desmantelamiento de las exoneraciones en el país. Primero, porque al igual que otros investigadores que abordaron este tópico, nos encontramos con información limitada para el estudio; segundo, porque es a través del debate técnico que se podrá generar una posición concertada que beneficie al país, y tercero porque, además del aspecto técnico, también tiene un costo político, que habría que ver si el gobierno está dispuesto a enfrentarlo en un año preelectoral. A nivel internacional se ha demostrado que el objetivo principal por el cual nacieron las exoneraciones, que es atraer inversión extrajera directa, no obedece precisamente a estos tratamientos tributarios diferenciados2. Son otros determinantes que definen las decisiones de inversión en el mercado. En muchos países el abuso de las exoneraciones ha creado incentivos perversos en contra de los objetivos de mediano y largo plazo perseguidos por la política fiscal, que en esencia es el crecimiento económico sostenible, la estabilidad y la reducción de la pobreza. Sin embargo, es más fácil enunciar estos principios que lograrlos en la práctica. Por el contrario, la experiencia de muchos países en desarrollo demuestra que la subsistencia de muchos negocios descansa en el otorgamiento prolongado de incentivos fiscales. En América Latina, contrario a lo esperado, esto ha contribuido a concentrar la riqueza en grupos privilegiados en contra del principio distributivo y de equidad que persigue la política fiscal. Por otra parte, la no claridad del beneficio neto de estos incentivos, pone en duda la efectividad del mecanismo de “exoneración” de impuesto. Por esta razón, ya muchos países iniciaron un proceso de desmantelamiento de estos beneficios fiscales con miras a fortalecer el presupuesto público generando mayores flujos de ingresos para el gobierno. 2 Wisecarver, Daniel y otros (2005), La Reforma del Impuesto sobre la Renta en Centroamérica en Cumplimiento al Mandato de la OMC. San Salvador, El Salvador. Escuela Superior de Economía y Negocios, ESEN. 10 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 11 1.1Características y alcance del trabajo Los programas que apoya el Fondo Monetario Internacional (FMI) han ido en esta línea, pues este enfoque permite reducir la dependencia del endeudamiento para financiar las brechas fiscales, genera una mayor capacidad distributiva por la vía del gasto, y reduce los efectos perversos que sobre la economía de mercado tienen muchas de las exoneraciones otorgadas. El alcance de este trabajo ha sido limitado principalmente por la poca información disponible sobre el tema. Todos los estudios, investigaciones y análisis que sobre exoneraciones han llevado a cabo organismos internacionales, consultores particulares, y estudiosos del aspecto fiscal, se han encontrado con este problema. Desde 1990 Nicaragua ha estado inmersa en lograr la sostenibilidad de las finanzas públicas. En el recorrido ha ido quemando etapas de gran importancia para este objetivo. Primero se partió por reducir el tamaño del Estado, segundo por arreglar el tamaño de su deuda externa, y tercero se avanzó hacia un sistema tributario más coherente con los objetivos señalados. Detrás de esto se ha contado con el apoyo de la comunidad internacional, y hasta ahora con el apoyo político para llevar a cabo las reformas tributarias. Tomando en cuenta estas limitaciones el IEEPP pretende brindar una visión sobre la situación del gasto tributario en Nicaragua, identificando a la vez áreas a mejorar y procesos a continuar. Hablar sobre exoneraciones fiscales en un país que tiene grandes brechas presupuestarias que se han agravado frente a la crisis económica mundial es de vital importancia en estos momentos. En 2004 Nicaragua logró el punto de culminación de la iniciativa HIPC3 y con ello la condonación de la deuda externa, la cual fue acompañada por políticas disciplinarias del gasto. Paralelamente entre 2000 y 2008 se centró la atención en la política tributaria, teniendo como objetivo principal el aumento de la recaudación. En este periodo se llevaron a cabo varias reformas tributarias que hicieron crecer los ingresos pasando de 13.8% del PIB en 1999 a 17.8% del PIB en 20084. Sin embargo, a pesar de que el déficit fiscal se redujo de 9.8% en 2001 a 4.1% en 20085, los préstamos y donaciones externas sigue siendo determinantes para financiar el presupuesto. De esta manera Nicaragua que no puede financiar su presupuesto y que tiene un PIB pequeño de 6,365.4 millones de dólares debería limitar las exoneraciones. En este mismo sentido, el tamaño del sector informal y el valor agregado generado por los pequeños negocios, es importante a la hora de considerar la base tributaria del país y la política de tratamientos preferenciales de impuestos. Frente a estas consideraciones es importante continuar estudiando el tema de las exoneraciones en el sistema tributario nicaragüense. Con el riesgo de ser repetitivos, con otros trabajos relacionados, el IEEPP desea plantear un documento que motive la continuación del debate, que facilite el intercambio de esfuerzos entre el gobierno, expertos, sector privado, sociedad civil y comunidad internacional para lograr un clima de concertación más propicio en la discusión de una reforma tributaria más estructural y más equitativa. 3Iniciativa Para Países Pobres Altamente Endeudados (por sus siglas en inglés), mediante la cual Nicaragua, Honduras y Bolivia en América Latina, lograron que le perdonaran parte de su deuda externa, a cambio de ordenarse financieramente, entre otros requisitos. 4Según información oficial disponibles en instancias públicas como el MHCP y BCN. 5 Ibíd. La manera en que han surgido la mayoría de las exoneraciones otorgadas tiene su base en la proliferación de leyes que tratan de beneficiar a algún sector. Esto dificulta el registro, ordenamiento, administración y evaluación de las mismas. En la medida que estas leyes tienen un carácter global o confuso, se dificulta la identificación del beneficiario y el factor de discrecionalidad crece. Esto se complica aún más si se considera que muchas otras exoneraciones provienen de la reciprocidad de convenios internacionales y de compromisos sociales, religiosos y políticos. La falta de información detallada de quién se beneficia con estos tratamientos preferenciales está asociada también al déficit tecnológico que reflejan aún las cuentas fiscales, especialmente en lo que se refiere a la administración sistematizada de los impuestos y exoneraciones. En materia de registro de los sectores exonerados y de los sectores que pagan impuestos, aún no existe una estadística cruzada que refleje el beneficio neto de los sectores que conforman la base tributaria del país. El gobierno con el apoyo de organismos internacionales se encuentra inmerso en un proyecto para modernizar el registro estadístico de los impuestos y sus temas correlacionados, como las exoneraciones. No obstante, el IEEPP desea enfatizar con este trabajo que las opciones para incrementar los ingresos del gobierno en un entorno de crisis mundial, pasa necesariamente por la revisión del gasto tributario. Para ello, el trabajo que se presenta ha requerido de una metodología que integran los puntos relevantes de otros estudios, las estadísticas disponibles, y la construcción de indicadores, y un análisis referencial con las experiencias de otros países. A la par de lo anterior, el IEEPP recibió el beneficio de contar con las opiniones de expertos. En este sentido se encontró un consenso de la necesidad de revisar a fondo la política, el marco legal, los objetivos y criterios para otorgar exoneraciones, exenciones, y cualquier otro tratamiento preferencial tributario. 12 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 13 2. Marco conceptual Así mismo, se solicitó información a las instituciones del gobierno, parte de la cual ya había sido publicada, otra en proceso preliminar, y otra información que no fue respondida. Todas las solicitudes que hizo el IEEPP a las instituciones del Estado, se hicieron amparadas en la Ley de Acceso a la Información Pública. Las exoneraciones o incentivos fiscales que el Estado otorga son impuestos a los que renuncia para así incentivar a determinado sector de la economía. Significa que el Estado no cobra los impuestos correspondientes, o una parte de ellos a determinados sectores con el objetivo de atraer inversiones internas y externas que favorezcan el desarrollo de los mismos. El IEEPP agradece a todos aquellos profesionales que respondieran a nuestras inquietudes, a las instituciones del gobierno que brindaron información y aquellos organismos que nos facilitaron antecedentes sobre el tema. Sin esta colaboración este trabajo no hubiera sido posible. Se espera que el “trade off” entre estos incentivos al sector privado y el beneficio esperado por el gobierno se refleja en generación de empleo, aumento de exportaciones, y crecimiento del PIB, con lo cual el gobierno a la vez amplia la base económica de los impuestos, y puede lograr compensar el costo incurrido. A esta dinámica del no pago de impuesto por la vía legal, se le conoce como “gasto tributario”6. Con el reto de continuar contribuyendo al debate profesional sobre asuntos fiscales, el IEEPP presenta este pequeño aporte para alimentar el proceso de concertación nacional sobre el tema de los impuestos y sus tratamientos diferenciados. Los incentivos fiscales surgieron con mayor auge en la década del 60 y 70 para atraer Inversión Extranjera Directa (IED). Sin embargo, varios estudios han señalado que los tratamientos especiales o incentivos no es lo único que toman en cuenta los inversionistas para invertir en un país7, pues la estabilidad política, respeto a la propiedad intelectual, mano de obra calificada, cercanía de mercados, acceso a materias primas, entre otros componentes, es tomado en cuenta cuando deciden llevar a cabo su inversión8. En 1961, cuando se comenzaba a hablar de incentivos, H.J Robinson9 reveló que las autoridades gubernamentales consideraban indispensable los incentivos fiscales para atraer IED, mientras que ejecutivos de empresas multinacionales no lo consideraban así. Robinson concluyó que empresas que inician operaciones prefieren privilegios fiscales que reduzcan sus costos de operación o valoran más incentivos relacionados con la depreciación de sus activos, en vez incentivos que les grave con tasa cero su utilidad10. En muchos casos, los incentivos fiscales generan distorsiones importantes en la economía. Crean inequidad porque el impuesto que les es exonerado a unos, terminan pagándolo otros, contribuyendo así a tener un sistema tributario regresivo, injusto e insostenible. Asimismo, frente a la dificultad de someter a rendición de cuenta a los beneficiarios de las exoneraciones ni al rigor de la reglas de transparencias, se tiende a crear mercados paralelos y competencias desleales en el mercado, que al final terminan beneficiando a terceros para quienes no están destinados. 6Gasto tributario ha sido un término utilizado globalmente por economistas y expertos fiscales, bajo la premisa de que los impuestos que el Estado no cobra, en realidad es asumido como un gasto, un aporte del fisco para que el sector beneficiado con la exoneración se desarrolle y beneficie al país en general. 7En la Reforma del Impuesto sobre la Renta en Centroamérica en Cumplimiento al Mandato de la OMC”, Daniel Wisecarver y otros, citan por lo menos tres estudios que resaltan dicha tendencia. 8 Ver. “Foreign Direct Investment in Developing Countries: What Economists (Donot) Know and What Policymakers Should (Not) Do”. Centre for International Trade, Economics & Environment. 2002. 9El estudio de Robinson “The Motivation and Flow of Private Foreign Investment”, ha sido citado en el estudio “La Reforma del Impuesto sobre la Renta en Centroamérica en Cumplimiento al Mandato de la OMC” de Daniel Wisecarvers y otros de la Escuela Superior de Economía y Negocios de San Salvador, El Salvador. 10Ibíd. 14 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 15 3. Las exoneraciones a nivel centroamericano Por su parte, los defensores del sistema aducen que los incentivos fiscales y tratamientos especiales inciden en la competitividad de la economía, crean puestos de trabajo, aumentan las exportaciones y aportan a otras instancias del Estado como el INSS, INATEC, etcétera. Sin embargo, como ya se ha señalado, unos países son más competitivos que otros, no porque tengan exoneraciones sino porque gozan de mejores niveles tecnológicos, tienen mejor infraestructura vial, portuaria, de comunicación, y un sistema moderno de administración de recursos11. Contrario a lo que se cree, la competitividad no está directamente asociada a ningún tipo de exoneración y más bien dichos incentivos pueden esconder debilidades sectoriales, y el pobre desarrollo empresarial de un país. Por lo anterior, desde hace muchos años la tendencia mundial gira alrededor del desmantelamientos de estos sistemas y de las aperturas de las economías para impulsar el desarrollo económico12. No obstante, en países de menos desarrollo permanecen con mayor resistencia estos mecanismos de incentivos. Las experiencias de algunos muestran que ese es un objetivo que no puede lograrse en el corto plazo y que conlleva un proceso de largo alcance que trae consigo costos políticos frente al arraigo de los beneficios tributarios. Los incentivos fiscales han sido una constante a lo largo de la historia de Centroamérica. Fueron pensados originalmente para desarrollar actividades cuyo costo de inversión era elevado y donde el Estado no tenía experiencia ni recursos para iniciarlos13. Sin embargo, es a raíz del Tratado General de Integración Económica Centroamericano en los sesenta, que se promulgaron leyes que crearon incentivos especiales a la industria pesada, textil y farmacéutica, denominadas industrias de integración. El modelo de industrialización, en base a la sustitución de importaciones, prevalecía como la política regional a seguir en esa época. La legislación para desarrollar las industrias consistió, entre otras cosas, en la protección del mercado interno para bienes manufacturados en el exterior y mediante incentivos a la creación de industrias para que sus productos sustituyeran a los que anteriormente se importaban14. Una de las medidas fue cerrar las fronteras a productos manufacturados para que la naciente industria pudiera abastecer el consumo local, mientras se establecía y adquiría experiencia y comenzaba a exportar. Este modelo fue impulsado en el marco de las políticas de la CEPAL. Este modelo sucumbió frente a la globalización de las economías del mundo que requería de la mayor apertura hacia el exterior, contrario a lo que se practicó en los sesenta. La filosof ía de que las nacientes industrias locales requerían de ciertos periodos prolongados para aprender a utilizar tecnología y adquirir habilidades para competir con los productos importados se fue desmantelando con facilidad en muchos países, pero con resistencia en aquellos menos desarrollados15. En esta época moderna, diversos estudios16, han coincidido en que Centroamérica requiere avanzar en reformas tributarias que conduzcan a un menor proteccionismo de parte del Estado a sus sectores económicos. La crisis financiera mundial profundizó este sentimiento, y casi todos los países del área entraron a revisar sus sistemas impositivos, pasando necesariamente por la discusión del desmantelamiento de los beneficios tributarios. Actualmente las recaudaciones tributarias a nivel regional se aproximan a un nivel de 13.5% del PIB, mientras que los gastos públicos promedian hasta 18%17. En términos generales la carga tributaria en Centroamérica depende más de impuestos indirectos (ISC, IVA) que del impuesto a la renta, en este sentido el sistema se califica como regresivo18. 13 Vallecillo, René: Estudio y Análisis del Sacrificio Fiscal en Nicaragua, 2004. 14Ibíd. 15ICEFI: La Política Fiscal en la Encrucijada, 2007. 11 Wisecarver, Daniel y otros (2005), La reforma del Impuesto sobre la Renta en Centroamérica en Cumplimiento al mandato de la OMC. 16Entre estos estudios se encuentran: “Equidad Fiscal en América Latina”, y Recaudar Para Crecer”, ambos editados por el BID, entre otros estudios. 12 Jiménez, Juan Pablo y Podestá, Andrea (sf), Inversión, incentivos fiscales y gastos tributarios en América Latina. Comisión Económica para América Latina, CEPAL. 18ICEFI: La Política Fiscal en la encrucijada, 2007. 17 Datos manejados por el Instituto Centroamericano de Estudios Fiscales, ICEFI, que hace monitoreos sobre recaudaciones y gastos públicos en el área. 16 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s Esta tendencia se mostró pronunciada entre 1990 y 2002 cuando las tasas de IR, tanto de las empresas como de las personas naturales, se redujeron de 40 a 30% en promedio. En ese periodo la recaudación total por impuestos directos representó a nivel de la región el 24% de las recaudaciones totales, mientras que la recaudación indirecta representó el 76%. Para atraer inversión y generar empleos, la región se enfrascó en una guerra de incentivos fiscales, que en la mayoría de los casos incentivaron la inversión en maquilas, que en otro tipo de inversión con alto valor agregado, como sí lo logró Costa Rica19. En términos generales es cierto que las zonas francas han tenido su impacto en las exportaciones y en la generación de empleos, pero a cambio los Estados han tenido que sacrificar su potencial de recaudación tributaria. Según el Banco Interamericano de Desarrollo20, este procedimiento complicó aún más el control de los impuestos y propició altos niveles de evasión de los mismos. Pero adicionalmente, el régimen tributario se convirtió en un refugio para el capital nacional que buscó protección en las zonas francas, a veces en asociación con grupos extranjeros. Está claro que en países con altos niveles de desempleo, la industria maquila resulta atractiva. Sin embargo, estas no han demostrado ser la panacea del desarrollo sostenido, por el contrario cuando las condiciones del país receptor cambian emigran fácilmente hacia otras naciones con mejores perspectivas para sus negocios de bajos costos. Hoy el debate en Centroamérica se centra en cómo desmantelar los incentivos que han perdurado por décadas, con el menor costo posible. La discusión en el área ha aceptado el hecho de que mientras mayores sean los incentivos fiscales, mayor será la carga tributaria para aquellos sectores no exonerados, para así obtener el mismo monto de recaudación. En otras palabras, lo que los estados perdonan por un lado lo cobrarán por otro. En síntesis eso significa que el sistema tributario será más regresivo, menos equitativo y más injusto. Una muestra del camino a recorrer, está representado por la cantidad de exoneraciones existentes en el área y por la variedad de sectores afectados. Esto obliga a establecer procesos de concertación para reducir los costos políticos. 19Costa Rica tiene fábricas maquiladoras, pero también tiene mucha inversión, bajo la figura de “zonas francas”, de fábricas de chip o microchip para productos de alto valor tecnológico. 20BID: “Recaudar para Crecer.- Bases para la Reforma Tributaria en Centroamérica”, 2005. A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 17 Sin embargo, no existen reformas tributarias sin costo alguno. Pensando en el futuro, el área tendrá que sacrificar la subsistencia de algunos sectores, para dar paso a otros de mayor potencial y con sostenibilidad en el largo plazo. Los países más rezagados deberán pensar en invertir en infraestructura, energía eléctrica, programas tecnológicos, entrenamiento de mano de obra, y otras reformas estructurales que aumentan la competitividad de la economía. De esta manera los incentivos fiscales serán secundarios para atraer la inversión extranjera directa. Los efectos de la crisis financiera internacional, ha puesto a prueba los sistemas tributarios de Centroamérica. La brusca caída de los ingresos fiscales durante 2009 puso de manifiesto la necesidad de revisar el gasto tributario, como una alternativa para aumentar los ingresos sin recurrir a nuevos impuestos, por las mismas condiciones que impone la crisis. Esto ha planteado un verdadero desafío para los países del área. El ICEFI resume en su libro “La Política Fiscal en la Encrucijada”, el norte a seguir: a.Aumentar la recaudación tributaria: esto significa incluir a aquellos sectores más dinámicos de la economía que no pagan impuestos. b.Fortalecer la tributación directa: especialmente el impuesto a la renta, tomando en cuenta que su nivel es muy bajo cuando se compara con otros países. c. Asegurar que los sistemas tributarios se perciban como justos, y que no faciliten la competencia desleal o la evasión. A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 19 4. En Nicaragua: ¿Quién paga impuestos y quién no? La base tributaria de Nicaragua descansó durante 2009, en 58,394 contribuyentes y casi el 60% de los impuestos totales se recaudaron en dos sectores: Industria y Comercio, según estadísticas de la DGI. En 2009 de cada 100 córdobas que el país percibió en concepto de ingresos tributarios, 64.6 córdobas vinieron de impuestos indirectos21, que gravan el consumo, y 35.6 del IR, considerado un impuesto directo que grava el capital. Esto nos da una idea del grado regresivo del sistema tributario nicaragüense. Las estadísticas muestran que se grava con mayor grado el consumo por ser el de más fácil aplicación, administración y seguimiento. En menor grado se grava la generación de riqueza como los activos y la renta, porque resulta más difícil determinar y medir con propiedad la riqueza que generan las empresas y las personas, a excepción del impuesto del IR que se aplica a los asalariados. Problemas de registros, catastro, valoración de activos, contables y prácticas de evasión de impuestos, dificultan la aplicación de los impuestos directos. Esto también genera un problema de inequidad porque no siempre el que genera más riquezas paga más impuesto. En cambio, los sectores de menores ingresos destinan la mayor parte de sus disponibilidades al consumo, dejando poco margen para el ahorro, contrario de lo que pasa con los sectores de mayor poder adquisitivo, los cuales destinan menos proporción de sus ingresos al consumo, generando mayor capacidad de ahorro. Según Jerónimo Roca22, la distribución del ingreso en Nicaragua es todavía uno de los peores de América Latina a pesar de que los impuestos directos, es decir, el que grava la renta tanto empresarial como personal, se multiplicaron por tres, en porcentajes del PIB entre 1994 y 2006, pasando de 1.6 al 6.9%. El IEEPP tomando como referencia el nuevo PIB encontró que estos porcentajes variaron de 2.2% del PIB en 1999 a 5.7% en 2008. Esto muestra los efectos de las reformas tributarias introducidas durante el periodo. Lo que demuestra que el país ha venido haciendo un esfuerzo por recomponer su estructura tributaria. Sin embargo, como contraparte, los ingresos por IVA pasaron de representar, en el mismo periodo, 3% a casi el 7% del PIB23 (El IEEPP encontró 5.7% del PIB en 1999 y 7.3% en 2008). 21 Ministerio de Hacienda y Crédito Público: Informe de Liquidación del Presupuesto General de la República 2009. 22BID: Equidad Fiscal en América Latina (capítulo Nicaragua). 23Ibíd. 20 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s Es decir, mientras se hacía un esfuerzo por hacer al sistema menos regresivo, el consumo continuaba siendo la principal fuente de los ingresos del gobierno. Esta tendencia no sólo está soportada por el aumento del tamaño de la economía, sino también por medidas que ampliaron la base tributaria del consumo, (gravámenes de varios productos que antes no pagaban IVA o ISC y ahora sí). El IR, como ya se señaló, es el único impuesto progresivo porque grava la riqueza. Y en Nicaragua se mira un avance en ese sentido. En 2009 el 35.5%, de los ingresos tributarios del país fueron por ese tributo, incrementándose más que en 2008 cuando representó el 32.3% de las recaudaciones por concepto de impuesto. Sin embargo, una buena parte de lo recaudado por el IR provino de las retenciones ejecutadas por empleadores a los trabajadores. Y aquí hay un punto que llama la atención: una empresa aporta el 30% de sus ganancias anuales, pero el trabajador puede aportar hasta el mismo porcentaje de su salario mensual24 que no necesariamente es su ganancia. Por otra parte, a las personas jurídicas se les permite deducir sus costos de operación (recibos de servicios básicos, nómina salarial, donaciones) y hasta un porcentaje alto de su IR si distribuyen ganancias entre sus trabajadores. Este mismo mecanismo también se les aplica a aquellos profesionales que tributan bajo la figura de “servicios profesionales”, a quienes se les permite deducir algunos de los costos en los que incurren para realizar sus labores. Por ejemplo, combustibles, compras de libros, fotocopias etcétera. A las empresas también se les permite que cuando han pagado impuestos y distribuyen utilidades entre los socios, éstos tributen el 10% de sus ganancias. Esto sin embargo, se aplica a partir de enero de 2010 cuando entraron en vigencias las reformas tributarias impulsadas por el gobierno el año pasado. Esto significa que, hasta antes de 2010, si la empresa tenía 10 socios y ganó 10 millones de dólares en un año fiscal, cada socio como persona natural podría recibir un millón y no declarar nada al fisco. En cambio, al trabajador que gana más de 75 mil córdobas, se le quita de una sola vez un porcentaje de su salario sin permitírsele hacer deducciones como gastos médicos, combustibles, teléfono, pago de colegiatura de sus hijos, recibos de servicios básicos, etcétera. Se ha llegado a proponer que al asalariado pueda deducírsele a cuenta de IR gastos médicos y educativos como un mecanismo extra para librarle su carga impositiva, como se hace en El Salvador donde se les permite a las personas naturales deducir hasta 5 mil dólares por gastos médicos y otros 5 mil más por colegiatura de hijos no mayores de 25 años. O en Costa Rica donde al trabajador se le aplica una tasa de IR dependiendo del número de familiares bajo su tutela. Por esta razón el IR, considerado como el único impuesto progresivo, amenaza con convertirse en regresivo por gravar más a los asalariados que a las empresas. Pero aparte de los asalariados y consumidores, la base tributaria nicaragüense descansa en unos pocos sectores. La siguiente pirámide de la tributación nicaragüense, demuestra la concentración sectorial de los ingresos tributarios en la industria y el comercio, y en menor proporción el sistema financiero. No todos los ingresos tributarios están registrados de forma sectorial, en los estudios del FMI (2000), de Artana (2005) y del gobierno (2009), propuesta de ley de concertación tributaria, se incorporaron tablas de los impuestos por sectores de forma parcial, con las cuales hemos ilustrado este trabajo. PIRÁMIDE GLOBAL DE LA TRIBUTACIÓN EN NICARAGUA Millones de Córdobas/Contribuyentes INDICADOR PER CAPITA C$257.629 Mill. CS$ No Cont. 114 259 339 589 79 751 2,244 94 Transporte Servicio 1,325 1,549 1,705 4,824 Financiero 2,054 3,726 Comercio 3,893 43,253 Industria 4,922 1,718 TOTAL 15,044 58,394 15,044 / 58,394 Minería Construcción Agricultura Electricidad 16,000 14,000 12,000 10,000 8,000 6,000 4,000 2,000 BASE TRIBUTARIA 0 Fuente: MHCP 24 Dependiendo de cuánto sea su salario puede aportar desde el 10% hasta el 30% del mismo. 21 A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 22 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s 23 A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 4.1. El Gasto Tributario El sistema tributario nicaragüense refleja varios problemas estructurales que impiden que la economía tenga mayor rendimiento en términos de ingresos tributarios. Entre estas deficiencias, resalta la pronunciada variedad de exenciones, exoneraciones y tratamientos especiales en el cobro de los tributos; la concentración de los impuestos en unos cuantos sectores, y un fuerte índice de evasión fiscal. Diversos estudios de organismos y expertos internacionales, instituciones académicas, etcétera, han explicado la necesidad de revisar el sistema nicaragüense. En 2002 cuando se discutía el artículo cuarto del reglamento del FMI –que manda a los países a estabilizar su deuda y a mantener una política cambiaria estable-, este organismo calificó el sistema tributario nicaragüense de la siguiente manera: “El sistema es ineficiente e inequitativo con un amplio sistema de exenciones y exoneraciones y tratos especiales, que hacen que el sistema sea dif ícil de administrar y poco transparente25”. Esta opinión se basó en un estudio que con anterioridad (2000) había realizado el FMI para medir el sacrificio fiscal que generaba dichos tratamiento preferenciales. Este estudio reflejó que la pérdida fiscal por tributos indirectos era equivalente al 55% de las recaudaciones totales de 199926 y representaba el 10.5% del PIB. Otros estudios27 se centraron en las exenciones y exoneraciones que otorga la DGI y la DGA, calculando que para el periodo 2002-2004, las exoneraciones otorgadas por ambas instituciones anduvo por el orden de los 13,840 millones de córdobas (C$8,666 millones de la DGI y C$5,174 de la DGA), equivalente al 49% de las recaudaciones tributarias de ese periodo, que a su vez representaron el 7.2% del PIB. En el caso de la DGI, el sacrificio fiscal se calculó para cada impuesto (IR, IVA, ISC), sumando los créditos tributarios a los sectores, devoluciones, tasa cero, operaciones exoneradas, etcétera. Para el caso de la DGA, se consideró el valor CIF de las importaciones exentas y se les aplicó DAI, ISC e IVA. En 2005 el economista argentino Daniel Artana elaboró un estudio28 considerado el más completo sobre el gasto tributario, utilizando una metodología acorde con las prácticas internacionales, que contempló el beneficio del gasto tributario a determinado sector y el ingreso que el Estado obtendría si eliminaba los beneficios. 25FMI: Staff Report for the 2002 Article IV Consultation and Requests for a Three-Year Arrangement Under the Poverty Reduction and Growth Facility and for Interim Assistance Under the Enhanced Initiative for Heavily Indebted Poor Countries. Pág. 10. 26Banco Central de Nicaragua, Informe Anual 2004. Capítulo IV: Finanzas Públicas. Pág. 110. 27 Dichos estudios han sido citados por el Informe Anual de 2004 del BCN, ver página 111. 28Informe sobre Efectos de las Reformas Tributarias 2003, Exoneraciones y Proyecciones Fiscales 2006-2010. El estudio concluyó que si en Nicaragua no hubiese evasión fiscal y se gravaran a la vez todas las exenciones, el sistema impositivo local pudiese recaudar alrededor del 11% del PIB. Se estimó que de ese potencial, el 60% se pierde por evasiones y el resto por la aplicación de exoneraciones y exenciones. Esto llevó a definir que como porcentaje del PIB el gasto tributario andaba por el 4%. El gasto tributario actual calculado por el IEEPP Una estimación gruesa elaborada por el IEEPP, muestra que el nivel de gasto tributario del sistema nicaragüense pudo haber ascendido en 2008 hasta eL 6.6% del PIB, equivalente a 415.6 millones de dólares., entre impuestos directos e indirectos. La tabla adjunta muestra que el sacrificio fiscal por pérdida de ingresos del gobierno era del 41% en 1999, es decir, que por cada córdoba de potencial recaudatorio que la economía brindaba, se exoneraban 41 centavos. Sin embargo, dado la implementación de las diferentes reformas tributarias que el gobierno impulsó durante el periodo, este sacrificio se redujo a 27 centavos en 2008. Según cifras oficiales del Ministerio de Hacienda el gasto tributario en 2002 era de 6.27% del PIB, lo que significa que como porcentaje del PIB no es tan significativo la diferencia con el cálculo del IEEPP y que ha disminuido en comparación con 2005 y 2006 (de 2007 no hay información). Sin embargo, esto tendría mucho que ver con que el PIB se ha mantenido estancado en los últimos años. Pero sí, hay una diferencia en torno a los montos. Por ejemplo, en 2002 fueron 252.61 millones de dólares los exonerados y en 2006, 403.47 millones, según información oficial. Para 2008, los cálculos del IEEPP son de 415.6 millones de dólares. Exoneraciones totales Años Total C$ Total US$ % PIB 2002 2003 2004 2005 2006 2008* 3,600 3,822 4,793 5,850 7,089 8,050.96 252.61 253.01 300.74 349.6 403.47 415.6 6.27 6.17 6.69 7.12 7.51 6.6 Fuente: Equidad Fiscal en Nicaragua. Ovidio Reyes. MHCP. Julio 2009. *: Calculos elaborado por IEEPP. 24 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s De acuerdo con el FMI, en 1999 el gasto tributario asociado al consumo y a las importaciones ascendía a 10.5% del PIB (US$235.5 millones) entre exoneraciones otorgadas por IGV, IEC, DAI y ATP. La recaudación potencial fue calculada en 29.9% del PIB. Estas estimaciones se redujeron a 7.8% del PIB (US$291.0 millones) en cuanto a potencial recaudatorio se refiere al ser ajustadas con el nuevo PIB. El IEEPP ha calculado que para 2008 las exoneraciones indirectas comparadas con los cálculos de 1999, ascendieron a 6.2% del PIB (US$393.0 millones), lo que refleja que en el transcurso de periodo el gasto tributario en lo que a ese impuesto se refiere, se redujo en 1.6 puntos porcentuales del PIB. 25 A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua Exoneraciones totales de la DGA 3,000.0 2,500.0 2,409.3 2,000.0 1,757.5 1,500.0 TOTAL 1,105.9 1,000.0 881.0 500.0 - 1,164.6 993.4 521.7 2002 2003 2004 2005 2006 2007 2008 Fuente: Ovidio Reyes. MHCP. Junio 2009 El supuesto básico de estas estimaciones es que el potencial de recaudación aumenta a la par que aumenta el tamaño de la economía. Dado que durante el periodo 1999-2008, la economía estuvo creciendo a una tasa promedio anual de casi 4.0%, y que el cambio de base del cálculo del PIB demostró que había una subvaloración del producto, se procedió ajustar el potencial de recaudación por línea de impuesto calculado por el FMI29 para 1999, en el trabajo que presentó en marzo 2000. Posteriormente, la recaudación potencial para 2008 se calculó utilizando la tasa de crecimiento acumulado del PIB real durante el periodo 1999-2008. La información brindada por el MHCP en sus presentaciones del proyecto de Ley de Concertación Tributaria, demuestra que las exoneraciones otorgadas por la DGA durante 2008 representaron el 2% del PIB. De este total, el 50% fueron otorgados al sector producción de bienes y servicios. En la gráfica siguiente se muestra la tendencia de las exoneraciones otorgadas por la DGA, las cuales se duplicaron entre 2006 y 2008, en términos nominales. 29FMI.- Nicaragua: Tratamientos Especiales en la Tributación al Consumo y a las Importaciones, Lorenzo Figliuoli, Erik Haindl y Osvaldo Schenone, Marzo 2000. Esto significaría que si la DGA otorgó el 2% de todas las exoneraciones de 2008, la DGI –que es la institución por ley encargada de cobrar tributos- exoneró en impuestos el 4.6% del PIB en el mismo periodo. Si se toma en cuenta que el consumo agregado en términos reales aumentó en 40.2% entre 1999 y 2008, producto del boom crediticio y remesas familiares, y las recaudaciones efectivas del IVA y el ISC en términos del PIB lo hicieron en menor forma, mostraría que las exoneraciones que recaudó la DGI estarían aún por debajo del potencial recaudatorio que ha generado la economía, como lo muestran los cálculos del IEEPP. La tabla siguiente muestra que el sacrificio fiscal por pérdida de ingresos del gobierno era del 41% en 1999, es decir, que por cada córdoba de potencial recaudatorio que la economía brindaba, se exoneraban 41 centavos. Sin embargo, dado la implementación de las diferentes reformas tributarias que el gobierno impulsó durante el periodo, este sacrificio se redujo a 27 centavos en 2008. 26 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s NICARAGUA: CALCULO DEL GASTO TRIBUTARIO 1999-2008 1999 *1 2008 *2 Recaudacion Efectiva Exoneraciones Recaudacion Potencial Total Gasto Tributario 6116.3 4235.9 10352.2 21674.5 8050.5 29725 40.9 27.1 (En Millones de US$) 517.9 358.7 876.6 1119 415.6 1534.6 40.9 27.1 CONCEPTO Recaudacion Efectiva Exoneraciones % Sacrificio Fiscal Recaudacion Potencial 1999 2008 MILLONES DE CORDOBAS Total Sin IR 5130.4 3437.3 8567.7 14671.1 7617.7 22288.8 40.1 34.2 (En Millones de US$) 434.4 291.1 725.5 757.4 393.3 1150.7 40.1 34.2 Impuesto al Valor Agregado (IVA)*3 2622.6 1918.5 4541.1 8948.8 2738.9 11687.7 42.2 23.4 Impuesto Selectivo al Consumo (ISC)*4 1955.4 969.3 2924.7 4518.3 3752.2 8270.5 33.1 45.4 Derechos Arancelarios a la Importacion (DAI) 447.8 355 802.8 1093.4 928.6 2022 44.2 45.9 Impuestos Sobre la Renta (IR)*5 985.9 798.6 1784.5 7003.4 432.8 7436.2 44.8 5.8 Otros*6 104.6 194.4 299 110.6 198 308.6 65 64.2 Total 13.8 9.6 23.4 17.6 6.6 24.2 41 27.2 Total sin IR 11.6 7.8 19.4 11.9 6.2 18.1 40.1 34.4 Impuesto al Valor Agregados (IVA)*3 5.9 4.3 10.3 7.3 2.2 9.5 42.2 23.4 Impuesto Selectivo al Consumo (ISC)*4 4.4 2.2 6.6 3.7 3 6.7 33.1 45.4 Derechos Arancelarios a la Importacion (DAI) 1.0 0.8 1.8 0.9 0.8 1.6 44.2 45.9 44.8 5.8 65 70.1 EN POR CIENTO DEL PIB Impuesto Sobre la Renta (IR)*5 2.2 1.8 4 5.7 0.4 6 Otros*6 0.2 0.4 0.7 0.1 0.2 0.3 INFORMACION SOPORTE PIB nominal, serie 1994 44197.8 PIB nominal, serie 1980 26500.3 PIB real,serie 1994 26008.9 PIB real,serie 1980 24018.2 Tipo de Cambio promedio 1.668 Factor 123307.3 179 1.083 Factor 34986.8 34.5 A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 1.Sector Agropecuario: El sector agropecuario no paga en Nicaragua DAI, ISC, IVA y tiene una tasa especial de IR en el caso de los productores que tranzan en la Bolsa Agropecuaria (BAGSA). Sin embargo, ese régimen especial donde a cada productor se le retiene entre 1.530 y 2% de sus transacciones, es bien cuestionado31. Sólo en 2008 en BAGSA se transaron alrededor de 870 millones de dólares32 y no se sabe quiénes o qué empresas o productor transaron sus productos en dicho centro. BAGSA fue pensada para que ahí tranzaran pequeños productores, con poco conocimiento contable y sin la costumbre de declarar impuestos33. Los críticos argumentan que el sistema se ha ido desvirtuado y que ahora tranzan ahí los grandes productores, que por ley deberían pagar el 30% de sus ganancias anuales34. Pero las críticas de los tratamientos especiales para el sector agropecuario no terminan ahí. El sector agropecuario sólo aporta el 2%35 de las recaudaciones totales del país cuando representa aproximadamente el 27% del del PIB. 2.Sector Turismo: Cuando Artana comenzó a revisar las estadísticas del sistema de exoneraciones en Nicaragua y se encontró con que el Estado aportaba hasta el 60% de la inversión turística no dudó en calificar al Estado nicaragüense como el “socio tonto” del turismo. Significa que el dueño original del proyecto paga el 40% del costo de su inversión y luego se queda con el 100% de las acciones. El Estado por su parte, aporta el 60% a cambio de que la inversión genere empleos y contribuya a elevar el PIB, lo que en consecuencia, hace que la Ley de Inversión Turística sea catalogada como una de las más generosas de Centroamérica. La Ley 306 del Turismo fue aprobada en 1999, con un perfil amplio que contempla incentivos fiscales para las empresas de transporte acuático, aéreo y terrestre, así como hoteles, restaurantes, discotecas, casinos y otros. 11.8 Promedio Anual 19.37 3.8 64 *1 El potencial de recaudacion de 1999 en terminos del PIB calculado por el FMI, se ajusto con el factr de expacion del nuevo PIB real de 1.083. Esto hizo variar las exoneraciones calculadas por el FMI en terminos nominales. Ver FMI: Tratamientos especiales en la tributacion al Consumo *2 La Recaudacion potencial de 2008 se calculo, ajustando el potencial de 1999, por el factor de expancion 1.345 que resulto del crecimiento del PIB real en el periodo 1999-2008, con excepcion del IR y otros. Se supone el potencial de recaudacion aumenta a la par del crecimiento de la economia *3 antes impuesto General a la venta (IGV) *4 Antes Impuesto Especial al Consumo (IEC) *5 el potencial de recaudacion del IR se calculo partiendo del nivel de recaudacion ajustandolo con el nuevo PIB y suponiendo que la relacion entre recaudacion efectiva y recaudacion potencial es la misma que reflejan las otras lineas en su conjunto. *6 Incluye: ATP, timbres, y 35% a Honduras 4.2 ¿Quiénes no pagan impuestos? En Nicaragua los sectores que no pagan impuestos por ley son muchos y están diversificados. Aún cuando no se tiene un cálculo sectorial de las exoneraciones, es bien sabido que múltiples leyes para favorecer y estimular el crecimiento de algunos sectores, han determinado un listado de instituciones, bienes y servicios exonerados. No obstante de la falta de información, puede mencionarse que los sectores que destacan con los beneficios tributarios son el sector agropecuario, turismo y zonas francas. 27 Hasta diciembre pasado, el Estado nicaragüense había aprobado 473.9 millones dólares en inversión libre de impuestos, según un reporte de INTUR solicitado por el IEEPP. Cabe mencionar que el incentivo fiscal a este sector ha atraído más a inversionistas nacionales que a la inversión extranjera directa. Al cierre de 200836, el 80% de los proyectos que había aprobado el INTUR desde 1999 eran de capital nacional con un monto de inversión de 290.5 millones de dólares. En cambio, sólo se cuentan 89 proyectos de origen extranjero con inversiones por el orden de 162.2 millones de dólares. Por otra parte, el promedio por proyecto de un nacional es de US$816 mil y el promedio por proyecto de un extranjero de US$1.8 millón. 30Antes de la reforma que entró en vigencia en enero de este año, en BAGSA se pagaban entre 1 y 2%. 31Lo han cuestionado tributaristas como Julio Francisco Báez y economistas como Adolfo Acevedo, por considerar que el sistema ha sido desvirtuado, pues no existe un control sobre qué productores son los que tranzan en BAGSA. 32Estadísticas manejadas por Julio Francisco Báez, publicadas por Eloísa Ibarra en www. correoparaciegos.com 33 Vallecillo, René, entrevista con el IEEPP. 34Acevedo, Adolfo. entrevista con el IEEPP. 35 Ver boletín de 2008 del BCN. Pág. 37. 36 Ver Anuario Estadístico del INTUR de 2008, disponible en www.intur.gob.ni 28 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s Pro-Nicaragua, una agencia de promoción de inversiones, valora que “los salarios promedio que pagan las franquicias internacionales de servicios de alojamiento, alimentos y bebidas en Nicaragua les permiten contar con altos márgenes de ganancia en el corto plazo y al mismo tiempo ofrecer un excelente servicio al cliente gracias a la fuerza laboral calificada y los costos laborales competitivos37”. El INTUR maneja que son 8 mil los empleados directos en el sector turismo a los que habría que agregarle los tres empleos adicionales que se crean por cada indirecto. ¿Qué les ofrece Nicaragua a los inversionistas? Nicaragua le ofrece a quienes quieran realizar inversiones turísticas en el país, exoneración por 10 años de hasta el 80% del IR. Este beneficio puede ampliarse hasta en 90% si el proyecto está situado en las llamadas Zonas Especiales de Desarrollo y en 100% si clasifica y está aprobado bajo el régimen de Paradores, unos pequeños hoteles que estarían ubicados a orillas de carreteras donde el turista pueda detenerse a descansar una noche y luego continuar su viaje. En términos generales, si al finalizar el régimen especial de 10 años, un inversionista decide reinvertir por lo menos el 35% del valor de la inversión aprobada originalmente, podría recibir todos los beneficios por 10 años más. Para jubilados extranjeros que quieran asentarse en el país, el sistema nicaragüense también es bien generoso: hay exoneración de pagos de impuestos por ganancias fuera del país (es decir por el pago de su pensión), importar menaje de casa hasta por 10 mil dólares, un vehículo libre de impuestos cada 5 años, entre otros beneficios. 3.Sector Zona Franca. El boom de las zonas francas comenzó desde los noventa siendo el sector de más rápido de desarrollo38 bajo un escudo fiscal de protección que incluye exoneraciones de IR, DAI, ISC, entre otros. Según un cálculo realizado por el economista Daniel Artana, por cada inversión de zona franca el Estado de Nicaragua aporta, con todos los beneficios que otorga, hasta el 38% de la inversión. En 2006 el sector llegó a totalizar casi los 1 mil millones de dólares en exportaciones, cuando históricamente sólo exportaban 500 millones. Esto se tradujo en mayor número de empleos y en la apertura de importantes fábricas. A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 29 Los defensores de ese régimen aducen que el máximo beneficio que dejan las empresas de zonas francas al país es la generación de empleos. Una empresa promedio de 3,000 trabajadores tiene una planilla al mes de 8.4 millones de córdobas. Son más de 8 millones que generan 2% a INATEC, y 6.25 al INSS, aparte de lo que aporta la patronal. Y además son más de ocho millones que se inyectan a la economía y que incentivan el consumo. Actualmente, las empresas de zonas francas generan 73 mil puestos de trabajo y el salario promedio mensual anda por los 3 mil córdobas39 (142 dólares aproximadamente). Uno de los cuestionamientos más recurrente a las empresas de zonas francas es que están exoneradas del pago de IR40. Es decir que no aportan al fisco por sus ganancias en el país. Para algunos críticos los inversionistas de zonas francas son ganadores de renta que el Estado termina subsidiando vía exoneración del IR. Pues el subsidio que el Estado otorga, en realidad beneficia al fisco del país de origen de dicha empresa, donde se rigen por un sistema de renta mundial, que significa que ellos cobran IR a sus empresas independientemente de donde hayan obtenido sus ganancias. Eso significa que si en Nicaragua les perdonan ese tributo en sus países de origen no. Otros por su parte, piensan que las zonas francas no podrían operar sin privilegios fiscales. Los defensores del régimen41 alegan que esos privilegios fueron creados no por Nicaragua si no por un conjunto de países que hoy son la OMC, que vieron a los incentivos como un mecanismo para desarrollar a países pobres. Y a propósito de la OMC, esta organización ha prohibido las exoneraciones a las exportaciones que gozan las zonas francas -porque las considera un subsidio encubierto- a partir de 2010 para aquellos países cuyos ingresos per cápita es menor a 1,000 dólares al año42. Actualmente, Guatemala, El Salvador y Costa Rica han pedido una prórroga para seguir aplicando exoneraciones de importaciones hasta el 2015. Pero esto, contrario a ser un problema para las empresas de zona franca, lo están viendo como unan buena noticia, pues dicen que esos 1,000 dólares de ingresos per cápita de 1995 son 1,800 dólares de ahora. Es decir, que Nicaragua podrá seguir aplicando las exoneraciones hasta que no llegue a esa meta. Y cuando lo haga podrá pedir prórroga. Eso significa que puede llegar un momento en que el único país que aplique subsidios a las importaciones sea Nicaragua y por eso, atraer esa inversión que está en los otros países. Sobre todo porque los salarios que pagan las empresas de zona francas en Nicaragua son los más bajos del área. 37Pro-Nicaragua. Nicaragua la decisión correcta. Pág. 13 38Basta ver que sus exportaciones crecieron rápidamente hasta el punto de rondar los 1000 millones de dólares. 39 Datos dados a conocer por Dean García, Director ejecutivo de ANITEC, en una entrevista con el IEEPP. 40Esta exoneración de IR lo han cuestionado expertos internacionales y locales como Adolfo Acevedo, Néstor Avendaño, entre otros. 37Pro-Nicaragua. Nicaragua la decisión correcta. Pág. 13 38Basta ver que sus exportaciones crecieron rápidamente hasta el punto de rondar los 1000 millones de dólares. 41Entre los que destacan funcionarios de las empresas de zonas francas o de las asociaciones como Dean García, director ejecutivo de la Asociación Nicaragüense de Empresas Textileras, ANITEC. 42En Centroamérica sólo Honduras y Nicaragua aplican para seguir otorgando beneficios a las exportaciones de Zona Franca, pues esos 1000 dólares de ingresos per cápita de 1995, significan casi 2 mil dólares de ahora. 30 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s Sin embargo, aparte de la inversión extranjera, la inversión de capital nacional se ha incrementado. Actualmente el 40% de las empresas que operan bajo el régimen de zona franca son de origen nacional. Y sus inversiones, no necesariamente son en textiles. Están invirtiendo en el sector agrícola y en el área de tabacos. 4.Sector social: Hasta los más acérrimos críticos de las exoneraciones fiscales43 opinan que las únicas exoneraciones que deben mantenerse son las sociales, la que benefician a los pobres, o a la sociedad en su conjunto. Este es el caso de las exoneraciones a los medicamentos, equipo médico, útiles escolares y material educativo, servicios públicos, y los bienes de la canasta básica, entre otros. A pesar del consenso de beneficiar al sector social con exoneraciones, se cuestiona la manera en que se hace, porque al final muchos mecanismos utilizados terminan beneficiando a los sectores que no son objetivo de la política de protección44. Un ejemplo de esto son las exoneraciones a la canasta básica, como sucede en Nicaragua con 53 productos considerados de primera necesidad. Sin embargo, este tipo de protección beneficia a los que tienen mayor poder adquisitivo y que sí podrían pagar impuestos. Frente a esto se ha generado una tendencia regional a gravar gran parte de estos productos, es decir cobrar los impuestos correspondientes y luego tratar de retribuirlos a través de beneficios sociales a la población de menos recursos. En El Salvador se gravan todos los productos de la canasta básica. En Nicaragua ya se inició el proceso de concertación, sobre el tema. Otro ejemplo es la exoneración total por IVA en la factura de energía eléctrica para los clientes que consumen menos de 300 kw/h al mes y parcial (sólo pagan el 8% en concepto de IVA) para quienes consumen entre 300 y 1000 kw/h al mes. Estos rangos son muy generosos, pues gran parte de las familias con ingresos medios están cubiertos por esta medida. Las exoneraciones al sector transporte es otro ejemplo a destacar. La intención de incentivar el buen servicio del transporte de pasajeros y beneficiar principalmente, a la población de escasos recursos, que utiliza este servicio en todo el país, sólo ha quedado como una aspiración continua, a pesar de las fuertes exoneraciones que se le otorgan al sector a través de sus cooperativas. Muchos de los bienes exonerados a este sector han terminado generando mercados paralelos en neumáticos, repuestos, etc., mientras el servicio no mejora. 43Entre estos críticos sobresalen Julio Francisco Báez, Néstor Avendaño, entre otros. 44FMI: “Nicaragua; Tratamientos Especiales en la Tributación al Consumo y a las Importaciones”, 2000. A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 31 5.El Estado no paga impuesto: El Estado está exonerado por todas sus compras internas y sus importaciones. Si se considera que el Estado es un importador neto de bienes y servicios, la pérdida de ingresos es importante. Esta práctica es generalizada en todos los países, dado que se considera que lo que se recaudaría cobrando los impuestos tendría que asignarse al gasto para mantener en términos reales sus niveles. No obstante, dentro del mismo Estado puede justificarse el sacrificio fiscal para las instituciones que están ligadas al sector social. Pero al igual que en el sector privado, en el Estado se crean beneficios paralelos que terminan beneficiando a terceros que deberían pagar sus impuestos. Este es el caso de las tiendas o supermercados libres de impuestos que manejan la Policía Nacional y el Ejército. Ambas instituciones, también importan mercadería libre de impuestos para sus establecimientos, así como neumáticos, repuestos y combustibles para sus equipos. No está en discusión la existencia de estos establecimientos, sino el riesgo de crear mercados paralelos que beneficien a otros. Algunos críticos a estas prácticas, sugieren que es mejor ir por la vía del mejoramiento salarial que por mecanismos compensatorios, siempre riesgosos de que se salgan de su objetivo original. 6.Otros beneficiarios: Como se dijo el listado es largo, pero cuando se discute una reforma tributaria siempre salta la pregunta a quién quitarle las exoneraciones. En este caso los sectores levantan su bandera de defensa y en casi todos los casos se tornan emblemáticas las exoneraciones y los sectores lo reclaman como un derecho, y no como un beneficio temporal que el gobierno otorga. En este contexto, donde es fácil tomar bandera política contra el gobierno (o viceversa), sectores que no pagan impuestos como los diplomáticos45, medios de comunicación, iglesias, organismos no gubernamentales, universidades, cooperativas, Cruz Roja, Bomberos, pequeñas empresas, academias, y una diversidad de sectores, ofrecen una resistencia amparados en leyes, decretos, o convenios internacionales, que termina generando un costo político en contra de la estabilidad del país. Esto termina confirmando que cuando un beneficio se arraiga, su desmantelamiento se torna difícil. 45En enero de 2010, la DGI cambió la forma de otorgar los beneficios a los diplomáticos: cambió el famoso cárnet diplomático y lo sustituyó por un mecanismo de devolución. Esto en el caso de las exoneraciones por IVA. 32 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 33 Conclusiones La necesidad del gobierno central de obtener mayores recursos para financiar el presupuesto es un componente importante para que durante 2010 se discuta una concertación tributaria profunda y consensuada, que permita hacer un análisis de cuáles son aquellas exoneraciones o tratos tributarios preferenciales que le están haciendo bien al país y a cuáles habrá que ponerles un alto. La reforma tributaria es una necesidad del país. Dicha reforma tendrá que encaminarse por derogar beneficios tributarios y ampliar así la base de contribuyentes (actualmente de 58 mil) y por ende los ingresos. El gasto tributario calculado por el IEEPP en 415.6 millones de dólares (8,736 millones de córdobas) durante 2008, es una cifra muy alta para una economía tan pequeña como la nicaragüense. Como porcentaje del PIB el gasto tributario (calculado en 6.6% del PIB) de 2008 sobrepasa ampliamente los presupuestos de salud y educación, y es aún mayor que el déficit presupuestario de 2010 que es de 8 mil 830 millones 775 mil 024 córdobas. Por la abundancia de tratos preferenciales, Nicaragua sin embargo, cuenta con un potencial de recaudación al cual apelar sin necesidad de crear o incrementar tributos. Dicho potencial de recaudación puede servir para cerrar la brecha fiscal ante el retiro de la cooperación internacional y para reducir la posibilidad de que el país siga endeudándose para financiar sus gastos. La pérdida de ingreso por la carga del gasto tributario no se justifica cuando esta pérdida es sustituida por endeudamiento interno y externo, mucho menos en tiempos de recesión económica que afecta a los sectores más vulnerables del país. Otra de las características del sistema tributario es que aparte de tener múltiples beneficios para un sinnúmero de sectores también tiene un rezago importante en materia tecnológica, mecanismos de medición y seguimiento. El hecho de no poder cuantificar el beneficio neto que las exoneraciones le dejan al país -más allá de exportaciones y número de empleos- reflejan más que poca voluntad política para dar a conocer la información, un obsoleto sistema de registro y de codificación apropiada de los beneficiarios de los incentivos fiscales. Si se quiere avanzar para desmantelar el sistema de exoneraciones se tendrá que ponerles un alto en el camino a un sinnúmero de leyes que las establecen. 34 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua Recomendaciones El alto deberá ser para que en torno a las exoneraciones, exenciones o tratos preferenciales, los poderes del Estado se coordinen ya sea para derogarlas o bien establecer límites en el tiempo. Y aquí tendrá que participar también, por supuesto, el sector privado, beneficiario de dicho régimen. Las exoneraciones fiscales o tratos preferenciales crean distorsiones en la economía, mercados paralelos y competencia desleal. ¿Quién puede asegurar que en la tienda o superes de la Policía y el Ejército no compran mercadería libre de impuestos personas que no son, no fueron no tienen a un familiar militar o policía? ¿O quien asegura que la llanta o los repuestos que entraron al país exonerados de impuestos no alimenten el mercado negro? 1. Discutir una reforma tributaria integral, que no sea un parche a la Ley de Equidad Fiscal. Las anteriores propuestas que el Ejecutivo ha presentado a la Asamblea Nacional, han sido interpretadas de manera diferente por los diputados, surgiendo híbridos que terminan complicando el esquema de incentivos. Muchos intereses son afectados con este tipo de iniciativas, y el sector privado negocia con el gobierno, pero también cabildea en la Asamblea para buscar un escudo protector. Para esto se recomienda antes de hacer la propuesta formal, contar con capital político en el Parlamento para tener éxito en una reforma tributaria de largo alcance. 2.Ponerle un límite en el tiempo a las exoneraciones. Es decir que gradualmente se vayan reduciendo o eliminando. Para las que ya están enraizadas, podría aplicarse un calendario de reducción hasta su total eliminación. Para los nuevos otorgamientos, podría establecerse un periodo determinado no mayor de cinco años. 3.Buscar ayuda técnica en la comunidad internacional, sobre todo en lo relativo al cálculo del potencial recaudatorio de los sectores que componen la base económica del país y medir y registrar los incentivos fiscales, será importante a la hora de medir la efectividad de los mismos. 4.Una vez que hayan cumplido el primer tiempo de exoneraciones, mantenerles las mismas, siempre y cuando los inversionistas se comprometan a aumentar su capital de inversión y la capacidad productiva y de la misma manera el número de empleos. 5.Levantar un registro para ver cuántas empresas de zona franca provienen de países donde aplican el sistema de renta mundial, que significa que dichas naciones cobran IR a sus empresas independientemente de dónde hayan obtenido sus ganancias. Esto para que Nicaragua analice eliminar los subsidios sobre la renta, porque de todos modos el impuesto que estas empresas no paguen aquí, sí los pagaran en sus países de origen. 6.Eliminar gradualmente las exoneraciones y cobrar todos los impuestos en su totalidad e inyectar ayuda luego a través del gasto. 35 36 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua Bibliografía nArtana, Daniel (2005), Informe sobre Efectos de las Reformas Tributarias 2003, Exoneraciones y Proyecciones Fiscales 2006-2010. Managua, Nicaragua, Presidencia de la República. nAgosin, Manuel R. y otros (2004), Recaudar para Crecer: Bases para la reforma tributaria en Centroamérica. Washington, D.C. Banco Interamericano de Desarrollo, BID. nAgosin, Manuel R. y otros (2004), Panorama Tributario de los Países Centroamericanos y opciones de reforma. Washington, DC. Banco Interamericano de Desarrollo, BID. nBalladares Saballos, Reynaldo y otros (2009), Análisis Jurídico del Sistema Tributario: Propuesta para su reforma en Nicaragua. Managua, Nicaragua, Universidad Centroamericana, UCA. nBáez Argüello, Gabriela (2006), Hacia una Reforma Tributaria Integral en Nicaragua (Monografía). Managua, Nicaragua, Universidad Centroamericana, UCA. nBáez Díaz, María Antonieta (2008), La Administración Tributaria en Nicaragua (tesis monográfica), Managua, Nicaragua, Universidad Centroamericana, UCA. nCentrángolo, Óscar y Gómez-Sabaini, Juan Carlos (2007), La tributación directa en América Latina y los desafíos a la imposición sobre la renta. Santiago de Chile, Chile. Comisión Económica para América Latina, CEPAL. nCullman, Nikken y Vásquez William (2007), Incentivos Fiscales y su relación con la inversión extranjera directa en Guatemala y Nicaragua, ICEFI. nCubero, Rodrigo y Vladkova Hollar, Ivanna, (doc s.d) Cap.: Equidad y Política fiscal: Efectos de los impuestos y el gasto social en la distribución del ingreso, SD. nCEPAL, (2008-2009) Indicadores sociales básicos de la subregión norte de América Latina y el Caribe. nCabrera, Maynor (2009), La tributación directa en América Latina, equidad y desafíos: el caso de Guatemala, CEPAL. nRoca, Jerónimo (2007), Equidad Fiscal en América Latina: Capítulo Nicaragua. Banco Interamericano de Desarrollo. nFuentes, Juan Alberto (2006), Retos de la Política Fiscal en Centroamérica. México. Comisión Económica para América Latina, CEPAL. n Wisecarver, Daniel y otros (2005), La Reforma del Impuesto sobre la Renta en Centroamérica en Cumplimiento al Mandato de la OMC. San Salvador, El Salvador. Escuela Superior de Economía y Negocios, ESEN. 37 38 I n s t i t u t o d e E s t u d i o s E s t r at é g i c o s y P o l í t i c a s P ú b l i c a s n Vallecillo, René (2004), Estudio y Análisis del Sacrificio Fiscal en Nicaragua. Managua, Nicaragua. Ministerio de Hacienda y Crédito Público, MHCP. n Jiménez, Juan Pablo y Podestá, Andrea (sf), Inversión, incentivos fiscales y gastos tributarios en América Latina. Comisión Económica para América Latina, CEPAL. nRodas Martini, Pablo (2009), El turismo ante el desafío de la crisis, Banco Interamericano de Integración Económica, BCIE. nRodas Martino, Pablo (2009), El nuevo y gran desafío de la maquila centroamericana, Banco Centroamericano de Integración Económica, BCIE. nBCIE, Seguimiento a las principales estadísticas fiscales de Centroamérica y República Dominicana, septiembre de 2008. n Medal, José Luis (2004), Los Efectos Recaudatorios de la Ley de Equidad Fiscal, Managua, Nicaragua, Ucresep. nFunides (2010), Aportes a la discusión sobre la reforma tributaria en Centroamérica, Managua, Nicaragua. Documentos oficiales nBCN, Informe Anual de 2004. nBCN, Memoria Anual de 2008, Capítulo IV: Finanzas Públicas. nPro Nicaragua, Tourism, 2009 (documento para promover el turismo). n MHCP, Boletín No. 5, Septiembre de 2009. nINTUR, Boletín de Estadísticas de Turismo No. 19, 2008. Entrevistas nAcevedo, Adolfo, economista. Diciembre de 2009. nGarcía, Dean, director ejecutivo de ANITEC. Diciembre de 2009. n Vallecillo, René, economista. Diciembre de 2009. nOmar Oporta, director jurídico de INTUR. Diciembre de 2009. A p u n t e s s o b r e e x o n e r a c i o n e s f i s c a l e s e n N i c a r a g ua 39 Con el auspicio de la Real Embajada de Dinamarca y Embajada de Finlandia