oportunidades en agroindustria

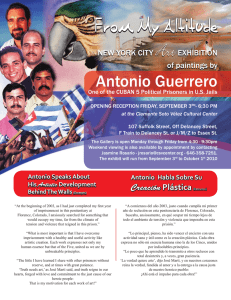

Anuncio