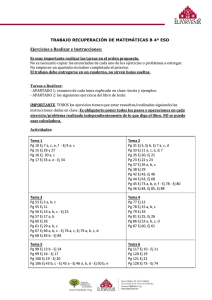

Ley 16/2012

Anuncio