-------- Mensaje original -------- De: ALVAREZ PIZZO

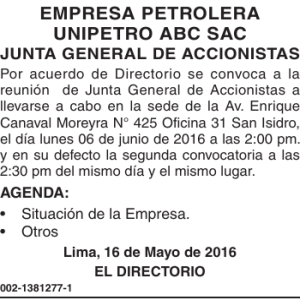

Anuncio

-------- Mensaje original -------De: ALVAREZ PIZZO IGNACIO G Fecha: 07/09/2016 16:21 (GMT-03:00) A: Medina Manson Agustin CC: Oria Jorge Asunto: RV: Grupo Clarín S.A - A.G.E 28/09/2016 Estimado Agustín, te escribo a fin de solicitar cierta información que será necesaria para prestar asistencia para la A.G.E que se menciona en el asunto, General: 1. Copia firmada del Acta de Directorio que convoca a Asamblea Extraordinaria de de Accionistas; 2. Composición actual del Directorio (titulares y suplentes) con las fechas en que fueron designados e informar la vigencia de sus mandatos; 3. Detalle de la composición accionaria a la fecha; Sobre los puntos: Punto 2. Se solicita el Estado Financiero Individual Especial al 30 de junio de 2016 aprobado y suscripto por el Directorio, los Síndicos y el Auditor Externo, como así también cualquier otra información de soporte que pueda acompañar el punto. Punto 3. Se solicita Balance Especial Consolidado de Fusión y de Escisión al 30 de junio de 2016, aprobado y suscripto por el Directorio, los Síndicos y el Auditor Externo, como así también cualquier otra información de soporte que pueda acompañar el punto. Punto 4. Se solicita copia del Compromiso Previo de Fusión suscripto por la Sociedad el 16 de agosto de 2016 con Southtel Holdings S.A., Vistone S.A., Compañía Latinoamericana de Cable S.A. y CV B Holding S.A, así como cualquier otra información de soporte que pueda acompañar el punto. Adicionalmente se solicitan los Estados Financieros Individuales y Consolidados de las firmas participantes de la reorganización societaria para los ejercicios 2014 y 2015. Punto 5. i). Consideración de la propuesta de escisión parcial de la Sociedad. Se solicita detalle de la propuesta de escisión parcial de la Sociedad toda la documentación relacionada a dicha reorganización, que pueda acompañar al punto. ii).Constitución de una nueva sociedad anónima con el patrimonio a escindir .Informar composición accionaria de la nueva sociedad a constituirse con sus porcentajes, distinguiendo en caso de existir clases de acciones. iii). Aprobación de su Estatuto Social. Propuesta e información referida a esta parte del punto. iv). Autorización para realizar actos relativos al objeto social durante el período fundacional de la nueva sociedad anónima. Propuesta e información referida a esta parte del punto. v). Solicitud de ingreso al régimen de oferta pública y listado en la Bolsa de Comercio de Buenos Aires y en cualquier bolsa y/o mercado de valores local o del exterior de las acciones de la nueva sociedad anónima. Propuesta e información referida a esta parte del punto. vi). Aprobación de la “relación de canje”. Explicación detallada de la relación de canje a la cual se hace referencia. Copia de la documentación respaldatoria que correspondiere y propuesta a realizar. Punto 6. Se solicita propuesta de miembros titulares y suplentes del Directorio de la sociedad escisionaria. Punto 7. Se solicita propuesta de los miembros titulares y suplentes de la Comisión Fiscalizadora de la sociedad escisionaria. Punto 8. Se solicita propuesta e información del auditor externo de la sociedad escisionaria. Punto 9. i). Reducción del capital social de la Sociedad como consecuencia de la escisión parcial. Propuesta e información referida a esta parte del punto; como así también explicación del procedimiento de cómo se llevara a cabo. ii). Solicitud de reducción del monto de capital autorizado a efectuar oferta pública ante la Comisión Nacional de Valores y cotización en la Bolsa de Comercio de Buenos Aires como consecuencia de la escisión parcial de la Sociedad. Propuesta e información referida a esta parte del punto en lo que respecta a la reducción del monto del capital, al régimen de oferta pública y cotización de títulos valores. iii). Reforma del Estatuto Social como consecuencia de la escisión parcial. Se solicita informar el texto propuesto que reemplazará al actual Estatuto Social de GRUPO CLARIN S.A., según la modificación que será sometida a consideración en la presente asamblea, así como cualquier información referida a este punto. Quedando a tu disposición, aguardo tu respuesta. Saludos, Ignacio Alvarez Pizzo Abogado Subdirección Ejecutiva de Operación del FGS. Tucumán 500 – 2º Piso – CABA. (+5411) 4015-2834 Buenos Aires, 15 de septiembre de 2016. Señor Accionista de Grupo Clarín S.A. Administración Nacional de la Seguridad Social (ANSES) Presente At: Ignacio Alvarez Pizzo De mi consideración, Agustín Medina Manson en mi carácter de Responsable de las Relaciones con el Mercado de Grupo Clarín S.A. (en adelante, indistintamente, la “Sociedad”, “Grupo Clarín” o la “Compañía”) me dirijo a Ud. en respuesta a vuestro pedido de informes cursado mediante correo electrónico recibido el día 7 de septiembre de 2016. Con arreglo a las disposiciones de lo establecido en la Ley General de Sociedades 19.550, respondemos el pedido de informes del siguiente modo: General 1) Copia firmada del Acta de Directorio que convoca a Asamblea Extraordinaria de Accionistas. La referida acta con la debida identificación de los firmantes ha sido puesta a disposición del público en general en la Autopista de Información Financiera (en adelante “AIF”) con fecha 16.8.2016, bajo el ID 4-412511-D. No obstante ello, adjuntamos a la presente copia de la misma. 2) Composición actual del Directorio (titulares y suplentes) con las fechas en que fueron designados e informar la vigencia de sus mandatos. Conforme acta de asamblea de fecha 25.4.2016 (ID 4-386653-D) y acta de directorio de fecha 3.5.2016 (ID 4-387471-D) la composición actual del Directorio de la Sociedad es la siguiente: Presidente: Jorge Carlos Rendo; Vicepresidente: Alejandro Alberto Urricelqui; Directores titulares: Pablo César Casey, Horacio Eduardo Quirós, Héctor Mario Aranda, Ignacio Rolando Driollet, Lorenzo Calcagno, Alberto César Menzani, Gonzalo Blaquier y Sebastián Salaber. Directores Suplentes: Martín Gonzalo Etchevers, Hernán Pablo Verdaguer, Juan Ignacio Giglio, Francisco Iván Acevedo, Sebastián Bardengo, Carlos Rebay, Luis Germán Fernández, Gervasio Colombres y Francisco Saravia. 1 Todos los directores titulares y suplentes arriba mencionados duran un ejercicio en su cargo. 3) Detalle de la composición accionaria a la fecha. Conforme surge de los Estados Financieros Anuales de la Sociedad, su capital social asciende a la suma de $287.418.584 representado por 75.980.304 acciones ordinarias Clase “A” nominativas no endosables, de $1 valor nominal cada una y con derecho a 5 votos por acción; 186.281.411 acciones ordinarias escriturales Clase “B”, de $1 valor nominal cada una y con derecho a un voto por acción; y 25.156.869 acciones ordinarias Clase “C”, nominativas no endosables, de $1 valor nominal cada una y con derecho a un voto por acción. La Sociedad lleva el registro de las acciones Clase A y acciones Clase C. Según dicho registro, GC Dominio S.A. es titular de 75.980.304 acciones ordinarias Clase “A” nominativas no endosables, de $1 valor nominal cada una y con derecho a 5 votos por acción, representativas del 26.4% del capital social y 64.2% de los votos de la Sociedad y GS Unidos, LLC es titular de 25.156.869 acciones ordinarias Clase “C”, nominativas no endosables, de $1 valor nominal cada una y con derecho a un voto por acción, representativas del 8.75 % del capital social y 4.3% de los votos de la Sociedad. El Registro de las acciones Clase “B” es llevado por Caja de Valores S.A. Sobre los puntos: Punto 2. Se solicita el Estado Financiero Individual Especial al 30 de junio de 2016 aprobado y suscripto por el Directorio, los síndicos y el Auditor Externo, como así también cualquier otra información de soporte que pueda acompañar el punto. El Estado Financiero Individual Especial al 30 de junio de 2016 constituye un anexo al Prospecto de Fusión Escisión que ha sido puesto a disposición del público en general a través de la AIF -con fecha 14.09.2016-, bajo el ID 4-419447-D (el “Prospecto”). Punto 3. Se solicita Balance Especial Consolidado de Fusión y de Escisión al 30 de junio de 2016, aprobado y suscripto por el Directorio, los Síndicos y el Auditor Externo, como así también cualquier otra información de soporte que pueda acompañar el punto. El Balance Especial Consolidado de Fusión y de Escisión al 30 de junio de 2016 constituye un anexo al Prospecto que ha sido puesto a disposición del público en general a través de la AIF -con fecha 14.09.2016-, bajo el ID 4-419447-D. 2 Punto 4. Se solicita copia del Compromiso Previo de Fusión suscripto por la Sociedad el 16 de agosto de 2016 con Southtel Holdings S.A., Vistone S.A., Compañía Latinoamericana de Cable S.A. y CVB Holding S.A. asi como cualquier otra información de soporte que pueda acompañar el punto. Adicionalmente se solicitan los Estados Financieros Individuales y Consolidados de las firmas participantes de la reorganización societaria para los ejercicios 2014 y 2015. El compromiso previo de fusión suscripto entre la Sociedad y Southtel Holdings S.A., Vistone S.A., Compañía Latinoamericana de Cable S.A. y CV B Holding S.A. se encuentra transcripto en el acta de directorio de fecha 16 de agosto de 2016 que se encuentra a disposición de los accionistas en la AIF (ID 4-412506-D). Los Estados Financieros Individuales y Consolidados de las firmas participantes de la reorganización, cerrados al 30 de junio de 2016, constituyen un anexo al Prospecto que ha sido puesto a disposición del público en general a través de la AIF -con fecha 14.09.2016-, bajo el ID 4-419447-D. En ese sentido, se entiende que Estados Financieros Individuales y Consolidados solicitados en este punto, son los referidos al proceso de reorganización societaria –fusióniniciado por la Sociedad y Southtel Holdings S.A., Vistone S.A., Compañía Latinoamericana de Cable S.A. y CV B Holding S.A., cerrados al 30 de junio de 2016 –y no los referidos a los ejercicios 2014 y 2015, toda vez que los mismos no forman parte del proceso de reorganización- Punto 5. i) Consideración de la propuesta de escisión parcial de la Sociedad. Se solicita detalle de la propuesta de escisión parcial de la Sociedad toda la documentación relacionada a dicha reorganización, que pueda acompañar al punto. La propuesta de escisión parcial del Directorio se encuentra plasmada en el acta de directorio de fecha 16.8.2016 publicada en la AIF (ID 4-412506-D). En dicha acta se describen los términos y condiciones de la escisión a ser propuesta a los Sres. Accionistas. Además de ello, la misma se encuentra descripta en el Prospecto que ha sido puesto a disposición del público en general a través de la AIF -con fecha 14.09.2016-, bajo el ID 4-419447-D. ii) Constitución de una nueva sociedad anónima con el patrimonio a escindir. Informar composición accionaria de la nueva sociedad a constituirse con sus porcentajes, distinguiendo en caso de existir clases de acciones. La nueva sociedad anónima a constituirse con el patrimonio escindido de Grupo Clarín S.A. será una sociedad anónima denominada Cablevisión Holding S.A. cuyo capital social, tal 3 como surge del proyecto de estatuto social agregado como anexo al prospecto mencionado precedentemente, estará representado por tres clases de acciones, Clase A, Clase B y Clase C con los mismos derechos que las clases de acciones de la Sociedad. Los accionistas de la Sociedad recibirán, conforme a una relación que el Directorio ha dado en llamar “relación de canje” que se encuentra contenida en el Prospecto, acciones de la nueva sociedad como consecuencia de la escisión de la misma. En consecuencia, los accionistas de la Sociedad serán accionistas de la nueva sociedad a constituirse manteniendo los mismos porcentajes de participación que actualmente tienen en la Sociedad. iii) Aprobación de su Estatuto Social. Propuesta e información referida a esta parte del punto. Tal como fuera mencionado al dar respuesta al apartado anterior, el proyecto de estatuto social de la sociedad escisionaria se encuentra agregado como anexo al Prospecto que ha sido puesto a disposición del público en general a través de la AIF -con fecha 14.09.2016-, bajo el ID 4-419447-D. iv) Autorización para realizar actos relativos al objeto social durante el período fundacional de la nueva sociedad anónima. Propuesta e información referida a esta parte del punto. El Directorio procurará obtener de los accionistas de la Sociedad la autorización para que el Directorio de la sociedad escisionaria -una vez constituida y previa inscripción de la misma ante la Inspección General de Justicia- se encuentre autorizado a realizar todos los actos tendientes al cumplimiento de su objeto social y en especial para requerir ante las bolsas y/o mercados locales o del exterior que corresponda, el listado de sus acciones. v). Solicitud de ingreso al régimen de oferta pública y listado en la Bolsa de Comercio de Buenos Aires y en cualquier bolsa y/o mercado de valores local o del exterior de las acciones de la nueva sociedad anónima. Propuesta e información referida a esta parte del punto. De conformidad a lo expuesto por el Directorio y conforme surge del Prospecto que fuera puesto a disposición del público en general a través de la AIF -con fecha 14.09.2016- bajo el ID 4-419447-D, la Sociedad, una vez que la Asamblea de Accionistas apruebe la constitución de la nueva sociedad escisionaria, iniciará ante la CNV el trámite de ingreso de la sociedad escisionaria al régimen de la oferta pública y listado en la Bolsa de Comercio de Buenos Aires. La Sociedad Escisionaria podrá también solicitar el listado y negociación de sus acciones Clase B con respecto a una o más bolsas y/o mercados de valores adicionales, sean locales o del exterior. 4 vi) Aprobación de la “relación de canje”. Explicación detallada de la relación de canje a la cual se hace referencia. Copia de la documentación respaldatoria que correspondiere y propuesta a realizar. Como fuera expuesto precedentemente, los accionistas de la Sociedad recibirán conforme a lo que el Directorio ha llamado “relación de canje” un número de acciones de la sociedad escisionaria equivalentes a su participación en la Sociedad. Dicha relación de canje figura en el acta de directorio que se encuentra publicada en la AIF (ID 4-412506-D) y en el Prospecto que se encuentra publicado en la AIF (ID 4-419447-D). En consecuencia, los accionistas de la Sociedad verán reducida su participación accionaria en la Sociedad pero recibirán, como contrapartida de dicha reducción, un número de acciones de la sociedad escisionaria. Punto 6. Se solicita propuesta de miembros titulares y suplentes del Directorio de la sociedad escisionaria. La Sociedad no ha recibido a la fecha, propuesta alguna de ningún accionista respecto de la elección de los miembros titulares y suplentes del Directorio de la sociedad escisionaria. Punto 7. Se solicita propuesta de los miembros titulares y suplentes de la Comisión Fiscalizadora de la sociedad escisionaria. La Sociedad no ha recibido a la fecha, propuesta alguna de ningún accionista con relación a los miembros titulares y suplentes de la Comisión Fiscalizadora de la sociedad escisionaria. Punto 8. Se solicita propuesta e información del auditor externo de la sociedad escisionaria. La Sociedad no ha recibido a la fecha, propuesta alguna de ningún accionista con relación auditor externo de la sociedad escisionaria. Punto 9. i) Reducción del capital social de la Sociedad como consecuencia de la escisión parcial. Propuesta e información referida a esta parte del punto, como así también explicación del procedimiento de cómo se llevará a cabo. Como consecuencia de la escisión parcial de la Sociedad y tal como figura en el acta de directorio de fecha 16.8.2016 que aprobase los términos y condiciones de la misma, y en el Prospecto subido a la AIF bajo el ID 4-419447-D, su capital social se verá reducido en la suma de $180.642.580, es decir, de la suma de $287.418.584 a la suma de $106.776.004, y procederá a cancelar 47.753.621 acciones Clase A, 117.077.867 acciones Clase B y 15.811.092 acciones Clase C. 5 Por su parte, la sociedad escisionaria será constituida con un capital social inicial de $180.642.580, representado por 47.753.621 acciones ordinarias nominativas no endosables Clase A de valor nominal $1 cada una y con derecho a cinco (5) votos por acción, 117.077.867 acciones escriturales Clase B de valor nominal $1 cada una y con derecho a un (1) voto por acción, y 15.811.092 acciones ordinarias nominativas no endosables Clase C de valor nominal $1 cada una y con derecho a un (1) voto por acción. La Sociedad ha iniciado ante la CNV el proceso de conformidad administrativa de la escisión de modo que, obtenida que sea la misma, se proceda a inscribir ante la IGJ la escisión de la Sociedad y la constitución de la sociedad escisionaria. Además de ello, y de conformidad a lo expuesto por el Directorio, la Sociedad, una vez que la Asamblea de Accionistas apruebe la constitución de la nueva sociedad escisionaria, iniciará ante la CNV el trámite de ingreso de la sociedad escisionaria al régimen de la oferta pública. Consecuentemente, una vez que la CNV autorice dicho ingreso y la Bolsa de Comercio de Buenos Aires haya autorizado, a través del Merval, el listado de sus acciones, la Sociedad procederá a dar efecto a la reducción del capital social procediendo a la cancelación de las acciones representativas del capital reducido y a la emisión y entrega de las acciones representativas del capital social de la sociedad escisionaria las que serán entregadas a los accionistas de la misma de conformidad a la relación de canje. ii) Solicitud de reducción del monto del capital autorizado a efectuar oferta pública ante la Comisión Nacional de Valores y cotización en la Bolsa de Comercio de Buenos Aires como consecuencia de la escisión parcial de la Sociedad. Propuesta e información referida a esta parte del punto en lo que respecta a la reducción del monto del capital al régimen de oferta pública y cotización de títulos valores. Como fuera expuesto precedentemente, el capital social de la Sociedad se verá reducido como consecuencia de la escisión parcial de la misma. En consecuencia, una vez conformada la escisión por la CNV e inscripta la misma ante la IGJ, la CNV procederá a reducir el monto del capital autorizado a efectuar oferta pública y la Bolsa de Comercio procederá a reducir el monto del capital autorizado a cotización. iii) Reforma del Estatuto Social como consecuencia de la escisión parcial. Se solicita informar el texto propuesto que reemplazará al actual Estatuto Social de GRUPO CLARIN S.A. según la modificación que será sometida a consideración en la presente asamblea, así como cualquier información referida a este punto. El Directorio en su reunión de fecha 16.8.2016 ha propuesto modificar el estatuto social de la Sociedad como consecuencia de la escisión y de otras razones complementarias. El cuadro 6 comparativo de las reformas que el Directorio propusiera también se encuentra agregado como anexo al Prospecto subido a la AIF bajo el ID 4-419447-D. Dejamos constancia que la presente respuesta, junto con su requerimiento, será puesta a disposición del público en general en la AIF y en la Bolsa de Comercio de Buenos Aires. Quedamos a su disposición para cualquier aclaración que estime pertinente. Sin otro particular, saludo a Ud. atentamente. ___________________ Agustín Medina Manson 7