Argumentos a favor de la renta variable estadounidense

Anuncio

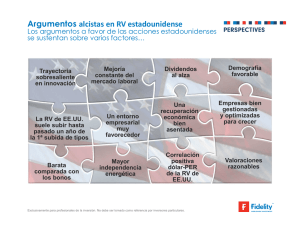

Argumentos a favor de la renta variable estadounidense Septiembre 2016 For investment professional use only and not for general public distribution La bolsa estadounidense ha superado ampliamente al conjunto del mercado... La bolsa estadounidense ha batido a los mercados desarrollados y a los emergentes durante la última década Sólo desde 2013, el índice S&P 500 ha ganado un 30% más que la renta variable mundial (representada por el índice MSCI AC World) por rentabilidad total Evolución de la bolsa estadounidense frente a la renta variable mundial 200 180 160 140 120 100 80 60 40 20 0 Dec 06 Dec 07 Dec 08 Dec 09 Dec 10 S&P 500 (TR) Fuente: DataStream, agosto de 2016. 1 | The case for US equities Dec 11 Dec 12 MSCI AC World (TR) Dec 13 Dec 14 Dec 15 ... con una volatilidad más baja En el periodo posterior a la crisis, las acciones estadounidenses han registrado una volatilidad en forma de pérdidas de valor más baja (y en descenso) que otros mercados desarrollados Ello se debe en parte a que EE.UU. se caracteriza por un entorno político relativamente seguro comparado con Europa, que se ha visto golpeada en varias ocasiones por problemas de deuda pública y otras incertidumbres relacionadas con la viabilidad del proyecto europeo Pérdidas de valor de la bolsa estadounidense frente a la RV mundial y británica 0 -5 -10 -15 -20 -25 May 09 May 10 Pérdida de valor FTSE 100 en $ Fuente: DataStream, agosto de 2016. 2 | The case for US equities May 11 May 12 May 13 Pérdida de valor S&P 500 COMPOSITE en $ May 14 May 15 May 16 Pérdida de valor MSCI WORLD EX US en $ Argumentos a favor de la renta variable estadounidense El mercado bursátil de EE.UU. es el más importante por tamaño y ha superado al resto de forma constante con menos volatilidad La política monetaria estadounidense sigue siendo muy expansiva para estimular el crecimiento El consumo estadounidense es el responsable de aproximadamente el 70% del PIB y sigue encontrando apoyo en la fortaleza del mercado laboral y la vivienda Las valoraciones de las acciones estadounidenses están por encima de las medias históricas, pero se encuentran relativamente baratas frente a los bonos A pesar de las revisiones estacionales a la baja, los beneficios de las empresas estadounidenses no han dejado de crecer Los balances de las empresas de EE.UU. están saneados y tienen sustanciosas reservas de liquidez Tras décadas de falta de inversión en infraestructuras, el gasto probablemente aumente, lo que podría impulsar el crecimiento Los motores estructurales de EE.UU. no han perdido fuerza: – – – – 3 énfasis en la innovación entorno empresarial muy favorable independencia energética gracias a la producción de hidrocarburos de esquisto perfil demográfico relativamente sólido | The case for US equities Obstáculos para la bolsa estadounidense Se mantiene la volatilidad bursátil en torno a las próximas elecciones presidenciales en EE.UU. La fortaleza del dólar, con la consiguiente probabilidad de incrementos moderados de los tipos de interés en el futuro Los márgenes de las empresas estadounidenses rondan máximos de 40 años en algunos sectores Las tensiones del mercado laboral de EE.UU. elevan la presión de los salarios sobre los beneficios empresariales Los bajos precios del petróleo amenazan la inversión y los beneficios en el sector energético estadounidense La cobertura informativa negativa sobre los precios de los medicamentos en EE.UU. está generando volatilidad en el sector sanitario En el cómputo general, los factores favorables parecen pesar más que los desfavorables. Además, algunas áreas del mercado verán cómo se reducen la presión sobre los márgenes y otros obstáculos. Por consiguiente, algunas empresas se comportarán mejor que otras, de ahí la importancia de realizar una selección de valores ascendente basada en los fundamentales Fuente: Fidelity International 4 | The case for US equities Comentarios del equipo de inversión “El mercado estadounidense encuentra apoyo actualmente en varios factores estructurales positivos y en la relativa fortaleza de su economía. En el plano estructural, el país se beneficia de su excelente entorno empresarial, concretamente de un marco educativo, jurídico y financiero que estimula enormemente la innovación y que convierte a EE.UU. en el líder mundial en sectores de alto valor añadido. A diferencia de la mayoría de economías desarrolladas, como Europa y especialmente Japón, EE.UU. tiene una balanza demográfica relativamente buena, lo que sustenta las perspectivas económicas a largo plazo. Además, EE.UU. se encamina actualmente hacia una mayor independencia energética gracias a la revolución de la energía del esquisto”. Ángel Agudo, gestor del FF America Fund “Ha quedado demostrada la incapacidad de la política monetaria para generar crecimiento, por lo que el gasto público cobrará mayor importancia de ahora en adelante. Este hecho es aún más evidente en EE.UU., donde el gasto en infraestructuras como porcentaje del PIB se encuentra en mínimos de 60 años. Dado que los dos candidatos presidenciales están a favor de un mayor gasto público para modernizar las vetustas infraestructuras estadounidenses, ese podría ser el motor de la siguiente fase de crecimiento en EE.UU.” Aditya Khowala, gestor del FAST US Fund y el FF American Growth Fund “Existe un consenso cada vez mayor entre los inversores de que los bajos rendimientos de los bonos están bien asentados y que nos encontramos claramente en un entorno prolongado de tipos bajos. Desde esta óptica, creo que están apareciendo señales de un descenso estructural del coste del capital que, en general, apoya las perspectivas en torno a los precios de las acciones. En un contexto en el que amplias franjas del mercado de deuda pública cotizan en negativo, el uso de las 'normas' de valoración bursátil pierde utilidad. De hecho, las valoraciones de las acciones pueden subir a medida que los inversores se replanteen el valor que asignan a la capacidad de las empresas para generar efectivo e incrementar el dividendo. Eso significa que las estrategias de bolsa orientadas a las rentas mantienen su atractivo, al igual que las acciones de los mercados desarrollados, que siguen encontrando apoyo en la innovación de los sectores de tecnología y salud. El líder en estos sectores de fuerte crecimiento es, con diferencia, EE.UU., pero otras áreas y mercados también se beneficiarán de la reevaluación del coste del capital”. Dominic Rossi, director de inversiones del área de renta variable 5 | The case for US equities Información legal Este documento es para uso exclusivo de inversores profesionales y no está permitida su distribución a inversores particulares. La presente información no está dirigida a personas residentes en los Estados Unidos.Las rentabilidades pasadas no son garantía de rentabilidades futuras. El valor de un fondo y de cualquier ganancia derivada de él puede bajar o subir. Por lo tanto, puede no recuperar su inversión inicial. El uso de instrumentos financieros derivados puede incrementar los beneficios o pérdidas del fondo. Si su fondo invierte en mercados extranjeros, las variaciones en los tipos de cambio pueden afectar al valor de su inversión. Fidelity/FIL es FIL Limited y sus respectivas subsidiarias y compañías afiliadas. Las referencias a determinados valores no deben interpretarse como una recomendación de compra o venta de los mismos. Fidelity Funds, Fidelity Funds II, Fidelity Active Strategy Fund y Fidelity Alpha Funds son sociedades de inversión colectiva de capital variable constituidas en Luxemburgo. Las entidades distribuidora y depositaria de Fidelity Funds, Fidelity Funds II, Fidelity Active Strategy Fund y Fidelity Alpha Funds son, respectivamente, FIL (Luxembourg), S.A. y Brown Brothers Harriman (Luxembourg) S.C.A. Fidelity Institutional Liquidity Fund Plc es una sociedad de inversión colectiva de capital variable constituida de acuerdo a las Leyes de Irlanda. El depositario de la sociedad es J.P. Morgan Bank (Ireland) plc. Fidelity Funds, Fidelity Funds II, Fidelity Active Strategy Fund, Fidelity Alpha Funds y Fidelity Institutional Liquidity Fund están inscritas para su comercialización en España en el Registro de Organismos Extranjeros de Inversión Colectiva de la Comisión Nacional del Mercado de Valores (CNMV) con los números 124, 317, 649, 1298 y 403 respectivamente, donde puede obtenerse información detallada sobre sus entidades comercializadoras en España. Fidelity, Fidelity International, el logo de Fidelity International y el símbolo F son marcas registradas de FIL Limited. Emitido por FIL (Luxembourg), S.A. CSS2132 6 | The case for US equities