El dinero busca refugio de nuevo

Anuncio

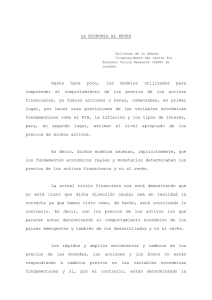

18 EL PAÍS, lunes 10 de febrero de 2014 ECONOMÍA Operadores de la Bolsa de Nueva York a finales de enero, tras el desplome de divisas de países emergentes. / jin lee (bloomberg) El dinero busca refugio de nuevo A El oro se revaloriza un 5% en lo que va de año, tras caer un 30% en 2013 A Bonos alemanes y estadounidenses pagan intereses más bajos al ganar valor AMANDA MARS Madrid Nada como el oro refleja el sentimiento del miedo entre los inversores. Las subidas de precio del metal precioso suelen mostrar capitales nerviosos en busca un cuartel de invierno para pasar el vaivén de otros mercados y este arranque de año ha dado un vuelco sorprendente: si 2013 fue para el oro un año para olvidar, con una caída de cercana al 30%, la peor en más de tres décadas, este ejercicio ha arrancado con una ganancia acumulada de cerca de 5%, hasta los 1.262 dólares por onza. La armonía se ha roto en este arranque de año: las grandes bolsas comenzaron 2014 con subidas y los refugios más tradicionales, los bonos alemanes y estadounidenses, tenían que aumentar sus intereses para venderse en el mercado, pero el guión dio un giro a mediados de enero con las turbulencias de los mercados emergentes como detonante. Cuanta menos rentabilidad ofrecen unos títulos de deuda, significa que más precio pagan los compradores por ellos y el interés del bund germano, que acabó 2013 por encima del 1,9%, empezó a caer con especial intensidad desde hace tres semanas hasta tocar esta pasada semana el 1,63%, su nivel más bajo desde agosto. El viernes cerró en el 1,65%, más bajo que la jornada anterior, ayudados por la decisión del Constitucional alemán de dejar en manos del Tribunal de Justicia Europeo las querellas contra los programas de compra ilimitada de deuda soberana por parte del Banco Central Europeo. Los bonos a 10 Los bonos y el oro se revalorizan TIPO DE INTERÉS DEL BONO ESTADOUNIDENSE TIPO DE INTERÉS DEL BONO ALEMÁN En % En % COTIZACIÓN DEL ORO En dólares 1.267,3 1.270 1,95 3,00 1.260 1,90 1.250 2,90 1,85 1.240 1.230 1,80 2,80 Las turbulencias en los mercados emergentes disparan la incertidumbre 1.220 1,75 2,70 1.210 2,68 claro hace un par de semanas en el Foro de Davos, en palabras como las de Larry Fink, presidente de BlackRock. “Lo que hemos visto estos días es un indicativo de lo que va a ser el año. Pero la volatilidad no tiene que terminar necesariamente mal”, dijo el responsable de la mayor gestora de activos del mundo. La sacudida de los emergentes ha generado impresión de peligro y los gurús del dinero creen que tiene sentido diversificar sus carteras, amén de todas las plusvalías que se habían generado en la renta variable y en los activos considerados de mayor riesgo. “Muchos inversores que estaban muy apalancados han encontrado en el susto de los emergentes una buena excusa para hacer caja y cambiar su portafolio”, añade Campuzano. En el mismo sentido, Juan Luis García Alejo, de Inversis, advierte de que “las Bolsas han caído sobre todo porque habían subido mucho y en muy poco tiempo, llevábamos tres meses y medio con ganancias intensas y constantes, en los primeros 20 días de enero se había descontado prácticamente todos los multiplicadores de 2014”. Wall Street ha perdido tras acabar el año pasado en su récord histórico. La cotización de la deuda de países periféricos del euro como España e Italia, en cambio, se ha visto beneficiado por el apetito por el riesgo de 2013 y también han aguantado el cambio de humor de este con subidas. Los bonos españoles acabaron el viernes con una rentabilidad del 3,57%, un nivel precrisis, el mínimo desde 2006, y el interés de los títulos italianos, en el 3,68%, también se encuentran en el nivel previo de la Gran Recesión. El motivo, para García Alejo, es que “los inversores ven que las cuentas del país mejoran y que el BCE está detrás despuesto a respaldar a estos países, así que pueden proseguir el cami- 1,70 1.200 2,60 1,66 1,65 2,50 1.190 1.180 1,60 DIC. 2013 ENERO 2014 FEB DIC. 2013 ENERO 2014 FEB ENERO 2014 FEB EL PAÍS Fuente: Bloomberg. años de EE UU también pagaron esta semana su interés más bajo de los últimos tres meses (2,60%), pese al freno de las compras de títulos por parte de la Reserva Federal, debido en buena parte a unos datos de creación de empleo que resultaron decepcionantes. La comunidad inversora, en definitiva, ha cambiado de signo y frenado su apetito por el riesgo en este arranque de 2014. A esos arrebatos habituales del mercado —como el vértigo que siempre acaban por generar las ganancias acumuladas en Bolsa, que animan a muchos a vender y hacer caja— se suman los peligros de las econo- DIC. 2013 El paraguas del BCE pone a cubierto la deuda de España o Italia mías emergentes y las dudas de esta lenta recuperación. Enero comenzó con rumores de que la creación de empleo en EE UU decepcionaría, acabó con el dato de que la actividad industrial de China había bajado al mínimo en seis meses y, en medio, el desplome del peso argentino contaminó a otras monedas emergentes como la lira turca o el rand sudafricano. El mar de fondo: la desaceleración de las economías en desarrollo. “Lo que pasa, al final, es que siempre el mercado impone sus tres principales leyes: la primera, que los mercados siempre tiene razón; la segunda es que las crisis vienen cuando nadie las espera y la tercera es que, cuando llevas dos años de éxito, es mejor que tomes vacaciones porque se te acaban olvidando las dos primeras”, explica José Luis Martínez Campuzano, estratega de Citi. Los bancos centrales, con la Reserva Federal como máximo exponente, empiezan a preparar su repliegue después de años de expansión monetaria sin precedentes y asumen que la estabilidad de medio plazo va hacer necesario el trance de dosis de inestabilidad a corto. La baja volatilidad de 2013 y el apetito por el riesgo que alimentó será difícilmente repetible este año. Es un mensaje que quedó no de vuelta [a unos tipos de intereses previos a la crisis] y no se ven afectados por las recientes convulsiones del mercado”. La Fed no movió una coma de su plan de retirada de estímulos en la reunión de hace dos semanas pese a la sacudida de las divisas emergentes, como Argentina y Turquía. El temor no tiene por qué transformarse en crisis si la Reserva Federal prosigue con su repliegue de forma progresiva y China no se está desacelerando de forma brusca. Pero tal y como recuerda una de esas grandes leyes del mercado: las crisis vienen cuando nadie las espera.