El problema del Racionamiento al crédito en el sistema bancario

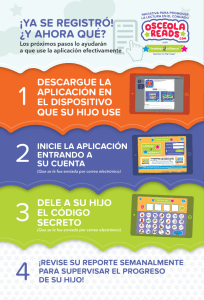

Anuncio