TASA - funcionesfinancierasexel

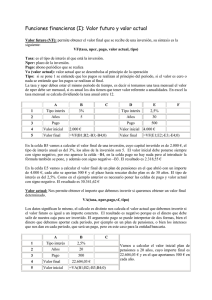

Anuncio

Funciones financieras. Introducción Algunas de las funciones financieras tales como Pago se vieron en Manuales anteriores1 Las funciones financieras NPER, PAGO2, PAGOINT, PAGOPRIN, VA, VNA Y VF tienen en común los argumentos: tasa nper pago va : Porcentaje de interés : Plazo de la inversión o préstamo : Dividendo o cuota mensual3 : Valor actual que se percibe o desembolsa al principio de la operación, también se denomina Capital o monto del préstamo. vf : Valor futuro que se percibe o desembolsa al final de la operación. Si se omite se supone que el valor futuro es 0. Tipo : Indica el tipo de la operación. Si toma el valor: 0 ó se omite. Indica que los pagos se efectuarán al final del período (mes, trimestre, semestre o año, etc.) 1: Indica que los pagos se realizan al principio del período. Si en la función que aparece en Excel cuando se va a ejecutar, si el argumento aparece entre paréntesis cuadrados indica que es opcional. Lo argumentos tasa y nper debe referirse al mismo período de tiempo, es decir, por ejemplo, no puede colocarse una tasa de interés anual y para período mensual. A fin de simplificar los cálculos la tasa mensual se calcula dividiendo por 12 la tasa anual. Aunque esto está incorrecto la diferencia es mínima con la fórmula de cálculo real: tasa (1 i)1 / k 1 i: Tipo de interés expresado en tanto por 1 k: Número de los nuevos períodos que hay en un año La función Pago se vio en el “Manual de Excel para Estudiantes de Ingeniería” páginas 16 a 31 del mismo autor y se volvió a insistir sobre ella el “Manual de Excel Intermedio para Estudiantes de Ingeniería” páginas 47 a 49 del mismo autor. 2 Ya vista anteriormente. 3 El pago tiene, al menos en Chile, dos nombres: Si se trata de préstamos personales o a corto plazo se llama “cuota”, si se trata de préstamos hipotecarios o a largo plazo se llama “dividendo”. Pero, en ambos casos es el abono o cuota que se paga mensualmente. 1 Por ejemplo para transformar una tasa anual de 15% en una tasa mensual, la fórmula a aplicar es: =POTENCIA((1+0.15);(1/12))-1 Lo que nos da por resultado: 1.01, en cambio, si dividimos 15/12 nos da: 1.25, por lo cual, para las siguientes fórmulas para reducir de una tasa anual a una tasa mensual, para simplificar los cálculos se dividirá la tasa anual por 12, ya que la diferencia es mínima para cantidades pequeñas. Funciones Financieras NPER Calcula el número de períodos necesarios para amortizar un préstamo, dadas las cantidades a para, la tasa de interés, el valor actual y el valor futuro (si hay). Su formato es: NPER(tasa; pago; va; vf ; tipo) El argumento pago debe ser igual o superior al producto de los argumentos tasa por va, en caso contrario NPER devuelve: #¡NUM! Ejemplo: Se desea saber en cuanto tiempo se amortiza un préstamo de $ 10.000.000 al 11% anual si se desea pagar una cantidad mensual de $ 120.000: =NPER(11%/12;-120.000;10000000) Excel devuelve 158,18 meses. PAGOINT Calcula la cantidad a pagar por intereses sobre un préstamo en un período determinado de tiempo con unos pagos y un tipo de interés constantes. Su formato es: PAGOINT(tasa; período; nper; va; vf ; tipo) Período: Período para el que se desea calcular el pago de intereses. Debe ser un número comprendido entre 1 y nper. Ejemplo: Se desea saber cual es la cantidad a pagar por concepto de intereses en el primer mes correspondiente al pago de un préstamo de $ 10.000.000, a veinte años, si la tasa de interés es del 11% anual: La fórmula es: =PAGOINT(11%/12;1;20*12;10000000) Excel entrega como resultado: -$ 91.666,67 PAGOPRIN Calcula la cantidad amortizada de un préstamo en un período determinado de tiempo, con unos pagos y un tipo de interés constante. La suma de las funciones PAGOINT y PAGOPRIN devuelve la cantidad total a pagar determinada por la función pago. Su formato es: PAGOPRIN(tasa; período; nper; va; vf ; tipo) período: Período para el que se desea calcular los pagos de intereses. Debe ser un número comprendido entre 1 y nper. Ejemplo: Se desea saber cual es la cantidad amortizada en el primer mes que corresponde al pago de un préstamo de $ 10.000.000 a 20 años y a una tasa de interés del 11% anual. =PAGOPRIN(11%/12;1;20*12;10000000) Excel entrega como resultado: $ -11.552,17 VA Determina el valor actual de una inversión en base a una serie de pagos periódicos iguales o el de un pago global. Si el valor devuelto por la función es superior al coste de la inversión, ésta es buena. Su sintaxis es: VA(tasa; nper; pago; vf ; tipo) Ejemplo: Se desea saber si es rentable invertir US$ 4.000, si se espera recibir US$ 1.000, durante los próximos 7 años. Como tasa se considera un interés bancario de 10% anual: =VA(10%;7;1000) Excel devuelve el valor –US$ 4.868,42. Esto significa que deberíamos estar dispuestos a invertir ahora US$ 4.868,42 para recibir US$ 7.000 durante los próximos 7 años. Al ser la inversión inicial de US$ 4.000, ésta es una buena inversión. Nota: Si se omite un argumento en la mitad de la fórmula para usar e argumento vf, se debe escribir un punto y coma por el argumento omitido. Ejemplo: Supongamos que en lugar de los US$ 1.000 anuales, nos proponen pagarnos los US$ 7.000 al final de los 7 años ¿Es bueno el negocio? La fórmula a utilizar es: =VA(10%;7;;7000) Excel devuelve el valor –US$ 3.592,11. Esto quiere decir que deberíamos desembolsar ahora US$ 3.592,11 para recibir US$ 7.000 al cabo de 7 años. Al ser la inversión inicial de US$ 4.000, esta no es una buena inversión. VNA Calcula el valor neto actual de una serie de flujos de caja descontados a un tipo de interés. VNA es otra función para determinar si una inversión es buena. La inversión se considera rentable cuando VNA da un número positivo. Su sintaxis es: =VNA(tasa;valor1;valor2;…) La función VNA se diferencia de la función VA, en que mientras VA considera siempre la cantidad constante, VNA permite incluir cantidades variables tanto positivas como negativas. Ejemplo: Supongamos que se desea saber si es rentable invertir US$ 250.000, si esperan una pérdida de US$ 60.000 el primer año, con ganancias en los siguientes años de US$ 100.000, US$ 150.000 y US$ 190.000, o invertirlo en letras con un interés del 12% anual. La fórmula es la siguiente: =VNA(12%;-60000;100000;150000;190000) Excel devuelve: US$ 3.663,43 Al ser un número positivo, indica que la inversión es buena. VF Determina el valor futuro de una inversión consistente en una serie periódica de pagos iguales o en una única entrega a una tasa de interés fija. Su formato es: VF (tasa; nper; pago; va; tipo) Ejemplo: Supongamos que se desea saber cual es el capital final de un plan de pensiones a 30 años, si se desembolsan todos los meses $ 10.000 a un interés del 8%. La fórmula es la siguiente: =VF(8%/12;30*12;-10000;;1) Excel devuelve la cantidad de $ 15.002.524,75 Ejemplo: Supongamos que se posee un capital acumulado de $100.000, la fórmula tendrá el siguiente aspecto: =VF(8%/12;30*12;-10000;-100000;1) Excel devuelve $ 16.096.524,75 Funciones para calcular la tasa de rendimiento Introducción Las funciones TASA, TIR Y TIRM calculan las tasas de rendimiento. Utilizan un nuevo argumento: Estimación: valor inicial para empezar los cálculos. Por defecto toma el valor 10%. TASA Tasa determina el tipo de interés de una inversión que genera unos ingresos o gastos periódicos iguales. Su sintaxis es: TASA(nper; pago; va; vf ; tipo; estimación) Excel calcula la tasa mediante un proceso iterativo hasta alcanzar el valor deseado o haya efectuado 20 iteraciones. Si tasa devuelve #¡NUM!, quiere decir que necesita más iteraciones para llegar al resultado final. En este caso en el argumento estimación será necesario especificar un valor entre 10 y 100. Ejemplo: Por ejemplo supongamos que se desea saber el tipo de interés de un préstamo de $ 10.000.000, que genera unos gastos mensuales de $ 120.000 durante 20 años. La fórmula a aplicar es: =tasa(20*12;120000;10000000) Excel da como interés mensual el 1%. Para calcular el Interés anual se multiplica por 12. TIR La tasa interna de rendimiento, TIR, es el tipo de interés que provoca que el valor neto actual de una inversión sea cero, VNA=0. En otras palabras, es el tipo de interés que provoca que el valor actual de todas las entradas sea igual a los costos reembolsados en la inversión. Una inversión será rentable cuando el Tir sea mayor que la tasa obstáculo. Su formato es: TIR(valores; estimación) valores: Matriz o una referencia a un rango de celdas numéricas. El rango debe incluir al menos u numero negativo y otro positivo. Excel ignora los valores no numéricos. Si excel devuelve el valor de error #¡NUM! Es necesario incluir el argumento estimación al igual que sucedía en Tasa. Ejemplo: Supongamos que en rango D10:D15 tenemos una serie numérica que representa por una parte la cantidad a invertir, US$ 100.000 (se debe especificar como número negativo y por otra, los beneficios que se esperan conseguir en los próximos años: US$ 25.000, US$ 33.000, US$ 40.000, US$ 50.000 y US$ 55.000. El tipo de interés a superar es del 10%. La fórmula a aplicar es: =TIR(D10:D15) Excel devuelve el valor 25%, que es superior a tasa obstáculo del 10%, por lo cual la inversión es altamente rentable. TIRM La tasa interna de rendimiento modificado, TIRM, es similar a la función TIR, con la diferencia de que TIRM tiene en cuenta el costo del dinero prestado y el hecho de considerar que se reinvierten los efectivos generados. Su sintaxis es: =TIRM(valores;tasa_financiación;tasa_reinversión) tasa_financiación: Tipo de interés a que se pide prestado el dinero tasa_reinversión: Tipo de interés al que se reinvierten los efectivos generados. Ejemplo: Supongamos que en rango D10:D15 tenemos una serie numérica que representa por una parte la cantidad a invertir, US$ 100.000 (se debe especificar como número negativo y por otra, los beneficios que se esperan conseguir en los próximos años: US$ 25.000, US$ 33.000, US$ 40.000, US$ 50.000 y US$ 55.000. El tipo de interés a superar es del 10%. Además debe considerarse una tasa de financiación del 10% y una tasa de reinversión del 12%. La fórmula a aplicar es: =TIR(D10:D15;10%;12%) Excel devuelve el valor 20% que es superior a la tasa obstáculo del 10%. Funciones para calcular depreciaciones Introducción Las depreciaciones son calculadas por la funciones: DB, DDB, DVS, SLN, y SYD, que utilizan, entre otros, los siguientes argumentos: costo: Valor inicial del activo. valor_residual: Valor del activo cuando está amortizado en su totalidad. vida: Período de tiempo en que el activo está en servicio. período: Período de vida del activo, durante el cual se desea calcular los gastos de depreciación. factor: Factor para la tasa de depreciación. Por defecto toma el valor 2. Los argumentos vida y período debe representar el mismo período de tiempo, ya sea, mensual, trimestral, semestral, anual, etc. DB Calcula la depreciación de un bien durante un determinado período a una tasa fija. Su sintaxis es: DB(costo; valor_ residual; vida; período; mes) mes: Número de meses del primer año. Si se omite, asume el valor 12. Ejemplo: Supongamos que una empresa compra una máquina por valor de US$ 10.000 con una vida útil de cinco años y un valor residual de US$ 200 La depreciación al cuarto año se calcula: =DB(10000;200;5;4) Excel devuelve US$ 518 DDB Calcula la depreciación de un activo durante un determinado período por el método de depreciación de doble disminución de saldo, que considera una tasa de depreciación superior en los períodos iniciales e inferior al final. Su sintaxis es: DDB(costo; valor_ residual; vida; período; factor) Ejemplo: Supongamos se desea calcular el valor de depreciación en el primer mes de una máquina que cuesta US$ 10.000, con una vida útil de 5 años y un valor residual de US$ 200. La fórmula a aplicar es: =DDB(10000;200;5*12;1) Excel devuelve US$ 333.33 DVS Calcula la depreciación de un activo para un período parcial o completo por el método de doble disminución del saldo u otro factor decreciente acelerado. Su sintaxis es: DVS (costo; valor_ residual; vida; comienzo; fin; factor; sin_ cambio) comienzo: Período previo al momento del comienzo fin: Período final sin_cambio: si no se especifica toma el valor 2 y aplica el método de doble disminución del saldo. Cuando produce una depreciación mayor que el factor especificado, Excel cambia el método de depreciación constante. Para evitar el cambio se debe especificar el valor 1. Ejemplo: Supongamos que se desea calcular el valor depreciado, durante el primer año de vida, de una máquina que cuesta US$ 10.000 con una vida útil de 5 años y un valor residual de US$ 200. La fórmula a aplicar es la siguiente: =DVS(10000;200;5;0;1) Excel devuelve US$ 400. SLN Calcula la depreciación de un activo para un período determinado suponiendo que la depreciación es constante y uniforme a lo largo de la vida útil. Su sintaxis es: =SLN(costo;valor_residual;vida) Ejemplo: Supongamos que se desea calcular el valor depreciado anualmente, usando depreciaciones iguales, de una máquina que cuesta US$ 10.000, y cuyo valor residual es de US$ 200 al cabo de 5 años. La fórmula es: =SLN(10000;200;5) Excel devuelve US$ 1.960 SYD Calcula la depreciación de un activo para un período determinado utilizando un método regresivo variable, al igual que el método decreciente doble, llamado depreciación de la suma de los dígitos del año. Su sintaxis es: =SYD(costo;valor_residual;vida_útil;período) Ejemplo: Supongamos que se desea calcular el valor depreciado para el segundo año de una máquina que cuesta US$ 10.000 y cuyo valor residual es de US$ 200 al cabo de 5 años, utilizando el método de la suma de los dígitos del año. La fórmula a aplicar es: =SYD(10000;200;5;2) Excel devuelve US$ 213,33 Vamos a estudiar la amplia gama de funciones financieras que nos ofrece Excel: Función Descrip Ver ción y Deta Ejemplo lle DB(costo;valor_residual;vida;periodo;mes) Devuelv e la deprecia ción de un bien para un período especific ado, método de deprecia ción de saldo fijo Devuelv e la deprecia ción de un bien para un período especific ado, DDB(costo;valor_residual;vida;periodo;factor) mediant e el método de deprecia ción por doble disminu ción de saldo Devuelv e la deprecia ción de un bien para un DVS(costo;valor_residual;vida;periodo_inicial;period período o_final;factor;sin_cambios) especific ado, incluyen do periodos parciale s Calcula el interés pagado durante un INT.PAGO.DIR(tasa;periodo;nper;va) período específi co de una inversió n NPER(tasa;pago;va;vf;tipo) PAGO(tasa;nper;va;vf;tipo) PAGOINT(tasa;periodo;nper;va;vf;tipo) PAGOPRIN(tasa;periodo;nper;va;vf;tipo) SLN(costo;valor_residual;vida) Devuelv e el número de pagos de una inversió n Devuelv e el pago de un préstam o basado en pagos y tasas de interés constant es Devuelv e el interés pagado por una inversió n durante periodo determin ado Devuelv e el pago de un capital de una inversió n determin ada Devuelv e la deprecia SYD(costo;valor_residual;vida;periodo) TASA(nper;pago;va;vf;tipo;estimar) TIR(valores;estimar) ción por método directo de un bien durante un período dado Devuelv e la deprecia ción por método de anualida des de un bien durante un período específi co Devuelv e la tasa de interés por periodo de un préstam o o una inversió n Devuelv e la tasa interna de retorno de una inversió n para una serie de valores en efectivo TIRM(valores;tasa_financiamiento;tasa_reinversión) Devuelv e la tasa interna de retorno modifica da VA(tasa;nper;pago;vf;tipo) Devuelv e el valor actual de una inversió n VF(tasa;nper;pago;vf;tipo) Devuelv e el valor futuro de una inversió n basada en pagos periódic os y constant es más una tasa de interés constant e VNA(tasa;valor1;valor2;...) Devuelv e el valor neto actual de una inversió na partir de una tasa de descuen tos y una serie de pagos futuros Función DB(costo;valor_residual;vida;periodo;mes) Devuelve la depreciación de un bien para un período especificado, usando el método de depreciación de saldo fijo. Costo = es el valor inicial del bien. Valor_residual = es el valor al final de la depreciación del bien. Vida = es el número de periodos durante el cual se deprecia el bien (también conocido como vida útil) Periodo = es el periodo para el que se desea calcular la depreciación. Mes = es el número de meses del primer año, si no se especifica, se asume que es 12 Ejemplo: Hemos comprado un coche que vale 20.000 € y suponemos que a los 5 años su valor puede estar por 9.000 €. Queremos saber cual es su depreciación a los 6 meses de haberlo adquirido. Si introducimos estos datos DB(20000;9000;5;1;6) nos debe dar como resultado 1.480 €, es decir a los seis meses de su compra el coche vale 18.520 €. Función DDB(costo;valor_residual;vida;periodo;factor) Devuelve la depreciación de un bien para un período especificado, mediante el método de depreciación por doble disminución de saldo u otro método que se especifique. El método de depreciación por doble disminución del saldo calcula la depreciación a una tasa acelerada. La depreciación es más alta durante el primer período y disminuye en períodos sucesivos. Costo = es el valor inicial del bien. Valor_residual = es el valor al final de la depreciación del bien. Periodo = es el periodo para el que se desea calcular la depreciación. Factor = es la tasa a la que disminuye el saldo. Si factor se omite, se supondrá que es 2 ( el método de depreciación por doble disminución del saldo) Ejemplo: Sigamos con el ejemplo del coche. Por tanto si introducimos estos datos DDB(20000;9000;5;1) nos debe dar como resultado 8.000 €, es decir en el primer año de su compra el coche vale 12.000€. Función DVS(costo;valor_residual;vida;periodo_inicial;periodo_final;fact or;sin_cambios) Devuelve la depreciación de un bien para un período especificado, incluyendo periodos parciales, usando el método de amortización acelerada, con una tasa doble y según el coeficiente que especifique. Las iniciales DVS corresponden a Disminución Variable del Saldo. Costo = es el costo inicial del bien. Valor_residual = es el valor final de la depreciación del bien. Vida = vida útil del bien. Periodo_inicial = es el periodo inicial para el que se desea calcular la amortización. Periodo_final = es el periodo final para el que se desea calcular la amortización. Factor = es la tasa a la que disminuye el saldo. Si el argumento factor se omite, se calculara como 2 ( el método de amortización con una tasa doble de disminución del saldo) Sin_cambios = es un valor lógico que especifica si deberá cambiar el método directo de depreciación cuando la depreciación sea mayor que el cálculo del saldo. Si el argumento sin_cambios es VERDADERO, no cambia al método directo de depreciación aun cuando ésta sea mayor que el cálculo del saldo en disminución. Si el argumento sin_cambios es FALSO o se omite, cambia al método directo de depreciación cuando la depreciación es mayor que el cálculo del saldo en disminución. Ejemplo: Si introducimos estos datos DVS(5000;500;5*12;0;1) nos debe dar como resultado 166,67 €, es decir al primer mes de su compra el objeto vale 4833,33 € (166,67€ menos que cuando se compró). Función INT.PAGO.DIR(tasa;periodo;nper;va) Calcula el interés pagado durante un período específico de una inversión. Esta función se incluye para proporcionar compatibilidad con Lotus 1-2-3. Tasa = es la tasa de interes de la inversión. Periodo = es el período cuyo interés desea averiguar y debe estar comprendido entre 1 y el parámetro nper. nper = es el número total de periodos de pagos. va = es el valor actual de la inversión. Por ejemplo: para la función INT.PAGO.DIR(8%/12;1;5*12;30000) el resultado debe ser -196,667 que es el interés pagado por el primer mes de un préstamo de 30.000 € a 5 años. Función NPER(tasa;pago;va;vf;tipo) Devuelve el número de pagos de una inversión, basada en pagos constantes y periódicos y una tasa de interés constante. Tasa = es la tasa de interés por periodo. Pago = es el pago efectuado en cada periodo, debe permanecer constante durante la vida de la anualidad (cuotas). Va = es el valor actual o la suma total de una serie de futuros pagos. Vf = es el valor futuro o saldo en efectivo que desea lograr después de efectuar el último pago. Si el argumento vf se omite, se asume que el valor es cero. Tipo = indica el vencimiento de los pagos (0 al final del periodo, 1 al inicio del periodo). Por Ejemplo: para la función NPER(6%;-599,55;100000;0;0), debemos obtener 360, que son el número de cuotas para un préstamo de 100.000 € con un interés del 6% y una cuota de 599,55 mensual. Función PAGO(tasa;nper;va;vf;tipo) Devuelve el pago de un préstamo basado en pagos y tasas de interés constantes. Esta función está más detallada en los ejercicios paso a paso que pueden ver al final de la página. Función PAGOINT(tasa;periodo;nper;va;vf;tipo) Devuelve el interés pagado por una inversión durante periodo determinado, basado en pagos constantes y periódicos y una tasa de interés constante. Esta función está más detallada en los ejercicios paso a paso que pueden ver al final de la página. Función PAGOPRIN(tasa;periodo;nper;va;vf;tipo) Devuelve el pago de un capital de una inversión determinada, basado en pagos constantes y periódicos y una tasa de interés constante. Esta función está más detallada en los ejercicios paso a paso que pueden ver al final de la página. Función SLN(costo;valor_residual;vida_útil) Devuelve la depreciación por método directo de un bien durante un periodo dado. Costo = es el costo inicial del bien Valor _residual = es el valor al final de la depreciciacion Vida_útil = es el número de periodos durante el cual se produce la depreciación del bien. Cálculo sin tener en cuenta valor residual Por ejemplo: para la función SLN(20000; 9000;5), debemos obtener 2.200 € que es la depreciación por año de vida útil del bien. Función SYD(costo;valor_residual;vida_útil;periodo) Devuelve la depreciación por método de anualidades de un bien durante un período específico. Costo = es el costo inicial del bien. Valor_residual = es el valor al final de la depreciación. Vida_útil = es el número de periodos durante el cual se produce la depreciación del bien. Periodo = es el periodo al que se quiere calcular. Por Ejemplo: para la función SYD(20000;9000;5;2), debemos obtener 2.933,33 €, que es la depreciación resultante al 2 año. Función TASA(nper;pago;va;vf;tipo;estimar) Devuelve la tasa de interés por periodo de un préstamo o una inversión. Sintaxis TASA(nper;pago;va;vf;tipo;estimar) Nper = es el número total de periodos de pago en una anualidad. Pago = es el pago que se efectúa en cada periodo y que no puede cambiar durante la vida de anualidad. Generalmente el argumento pago incluye el capital y el interés, pero no incluye ningún otro arancel o impuesto. Va = es el valor actual de la cantidad total de una serie de pagos futuros Vf = es el valor futuro o saldo en efectivo que desea lograr después de efectuar el ultimo pago. Si el argumento vf se omite, se asume que el valor es cero. Tipo = indica el vencimiento de los pagos (0 al final del periodo, 1 al inicio del periodo) Estimar = es la estimación de la tasa de interés, si el argumento estimar se omite se supone que es 10% Por Ejemplo: para la función TASA(360;-599,55;100000), debemos obtener el 0%, que es el interes mesual, para obtener el interes anual debemos multiplicar ese valor por 12 y el resultado multiplicarlo por 100 para saber el porcentaje. Función TIR(valores;estimar) Devuelve la tasa interna de retorno de una inversión para una serie de valores en efectivo. Estos flujos de caja no tienen por que ser constantes, como es el caso de una anualidad. Pero si los flujos de caja deben ocurrir en intervalos regulares, como meses o años. La tasa interna de retorno equivale a la tasa producida por un proyecto de inversión con pagos (valores negativos) e ingresos (valores positivos) que ocurren en periodos regulares. Sintaxis TIR(valores;estimar) Valores = es una matriz o referencia a celda que contengan los números para los cuales se quiere calcular la tasa interna de retorno. • El argumento valores debe contener al menos un valor positivo y uno negativo para calcular la tasa interna de retorno. De lo contrario devuelve el error #¡NUM! • TIR interpreta el orden de los flujos de caja siguiendo el orden del argumento valores. Deben introducirse valores de los pagos e ingresos en el orden correcto. Estimar = es un número que se estima que se aproxima al resultado TIR. En la mayoría de los casos no se necesita proporcionar el argumento estimar, se supone que es 0,1 (10%) Por Ejemplo: Para una tabla de inversión como la siguiente A B Ingresos C D E F Inv. Inicial 1º Año 2º Año 3º Año TIR TIR 2º Año -60000 15000 20000 35000 7% -28% 1 2 3 Celda E3=TIR(A3:D3) y celda F3=TIR(A3:C3) Función TIRM(valores;tasa_financiamiento;tasa_reinversión) Devuelve la tasa interna de retorno modificada, para una serie de flujos periódicos, considerando costo de la inversión e interés al volver a invertir el efectivo. Sintaxis TIRM(valores;tasa_financiamiento;tasa_reinversion) Valores = es una matriz o una referencia a celdas que contienen números. Estos números representan una serie de pagos (valores negativos) e ingresos (valores positivos) que se realizan en períodos regulares. El argumento valores debe contener por lo menos un valor positivo y otro negativo, para calcular la tasa interna modificada. De lo contrario TIM devuelve el valor de error #¡DIV/O! Tasa_financiamiento = es la tasa de interés que se abona por el dinero utilizado en el flujo de caja. Tasa_reinversion = es la tasa de interés obtenida de los flujos de caja a medida que se reinvierten. Por Ejemplo: Para una tabla de inversión como la siguiente A B D E F G Tasa interes Tasa Reinversión TIRM 10% 15% -8% Ingresos 1 2 C Inv. Inicial 3 -160000 1º Año 2º Año 3º Año 20000 35000 56000 Celda G3=TIR(A3:D3;E3;F3) Función VA(tasa;nper;pago;vf;tipo) Devuelve el valor actual de una inversión. El valor actual es el valor que tiene actualmente la suma de una serie de pagos que se efectúan en el futuro. Sintaxis VA(tasa;nper;pago;vf;tipo) Tasa = es la tasa de interés por periodo. Nper = es el número total de periodos en una anualidad. Pago = es el pago que se efectúa en cada periodo y que no cambia durante la vida de la anualidad. Vf = es el valor futuro o saldo en efectivo que se desea lograr después de efectuar el ultimo pago. Si el argumento vf se omite, se considera que el valor es cero. (un préstamo por ejemplo) Tipo = es el número 0 (vencimiento de los pagos al final del periodo), o 1 (vencimiento al inicio del periodo) Por Ejemplo: Nos planteamos hacer un plan de jubilación que nos page 500 € mensuales durante 15 años. El plan nos cuesta 35.000 € y el dinero pagado devenga un interés anual de 10%. Utilizaremos la función VA para calcular si merece la pena hacer el plan de jubilación. Por tanto si escribimos la función VA(10%/12;15*12;500), nos debe delvolver -46.528,72 € que sale en negativo porque es el dinero que se pagaría. Y podemos ver que realmente si merece la pena ya que el dinero invertido fue de 35.000 € y nos devuelven 46.528,72 €. Función VF(tasa;nper;pago;vf;tipo) Devuelve el valor futuro de una inversión basada en pagos periódicos y constantes más una tasa de interes constante. Observaciones Mantenga uniformidad en el uso de las unidades con las que especifica los argumentos tasa y nper. Si realiza pagos mensuales sobre un préstamo de 5 años con un interés anual del 10 por ciento, use 10%/12 para el argumento tasa y 5*12 para el argumento nper. Si realiza pagos anuales sobre el mismo préstamo, use 10 por ciento para el argumento tasa y 5 para el argumento nper. Sintaxis VF(tasa;nper;pago;va;tipo) Tasa = es la tasa de interés por periodo Nper = es el número total de pagos de una anualidad Pago = es el pago que se efectúa cada periodo y que no puede cambiar durante la vigencia de la anualidad. Va = es el valor actual de la cantidad total de una serie de pagos futuros. Si el argumento se omite, se considera 0 (cero) Tipo = indica cuando vencen los pagos(0 al final del periodo 1 al inicio del periodo). Si el argumento tipo se omite, se considera cero. Por Ejemplo: Vamos a plantearnos ahorrar dinero hasta una fecha límite y con una fecha de inicio. Con un ingreso inicial de 2.000 €, sabemos que interes devengado por la cuenta de ahorro es del 7%, vamos a ingresar cada més 100 € y vamos a esperar 12 meses (1 año) a ver que resultado nos ofrece. Utilizamos la función VF(7%/12;12;-100;-2000) y obtenemos como resultado 3.383,84 €, lo cual no está nada mal, ya que hemos ganado 183,84 € en un año sin hacer nada, simplemente ahorrando. Función VNA(tasa;valor1;valor2;...) Devuelve el valor neto actual de una inversión a partir de una tasa de descuentos y una serie de pagos futuros. Sintaxis VNA(tasa;valor 1; valor 2;.......) Tasa = es la tasa de descuento durante un periodo Valor 1; valor 2..... son de 1 a 29 argumentos que representan los pagos e ingresos. Valor 1; valor 2.. deben tener la misma duración y ocurrir al final de cada periodo. VNA usa el valor 1; valor 2; .... para interpretar el orden de los flujos de caja. Deberá introducirse los valores de pagos y de los ingresos en el orden adecuado. Los argumentos que consisten en números, celdas vacías, valores lógicos, se cuentan, los argumentos que consisten en valores de error o texto que no se pueden traducir a números se pasan por alto. Observaciones La inversión VNA comienza un periodo antes de la fecha del flujo de caja de valor 1 y termina con el ultimo flujo de caja de la lista. Él cálculo VNA se basa en flujos de caja futuros. Si el primer flujo de caja ocurre al inicio del primer periodo, el primer valor se deberá agregar al resultado VNA, que no se incluye en los argumentos valores. Por Ejemplo: Consideramos una inversión de 55.000 € y esperamos recibir ingresos en los próximos 5 años, la tasa de descuento anual es del 7%, Tenemos la siguiente tabla de ingresos: A 1 2 3 B Ingresos Inv. Inicial 1º Año -55000 5000 C D E F 2º Año 3º Año 4º Año 5º Año 8000 12000 14500 25000 Escribimos la función VNA(7%;B3:F3)+A3 y obtenemos -4.657 €, lo cual quiere decir que no hemos empezado a recibir ganancias todavía aunque las ganancias superan la inversión inicial