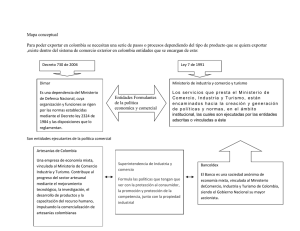

Fascículo 3 - Manufacturas

Anuncio