DESGRABACION DISERTACION EDWARD LANGE La pobre

Anuncio

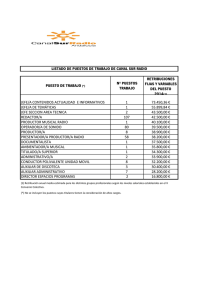

DESGRABACION DISERTACION EDWARD LANGE La pobre rentabilidad de nuestra industria, si miramos los últimos 9 meses a marzo 2009 las últimas cifras disponibles vemos que el ROE o el retorno sobre el patrimonio de la actividad de seguros patrimoniales que excluye ART y Vida ha sido de un 9,8 % para la industria en general o las top 10 un poquito menos, algo que si lo comparamos con una tasa de interés con inflación o con la evolución misma del dólar, vemos que en términos de satisfacción sin duda es bastante magro, es en términos reales una rentabilidad negativa, considerando que la inflación del período debe haber estado alrededor del 15 o 20%. Los años 2007/2008 tenemos una situación un poquito peor, 7 % lo que es la rentabilidad promedio anual y en estos 2 años hemos tenido sin duda una inflación superior al 20% de forma anual lo que significa que también el período de los últimos 2 años y 9 meses; la industria destruye valor para los accionistas, como decía el Dr. Medone, los que ponen el capital a riesgo. Si miramos los últimos 5 años, del 2005 al 2009, el 2009 es un período en términos generales de bonanza económica de nuestro país con rentabilidad promedio anual del 6,8% que sin duda es este bastante pobre y bastante desalentador de lo que es la inversión en nuestro segmento. Si miramos 10 años que es un período más o menos como para tomar decisiones de largo plazo en querer intervenir en una industria, poner un capital, desarrollar actividades en una actividad es de 1,2% anual nominal en pesos incluyo obviamente lo que es inflación así que en términos generales es una rentabilidad del sector bastante pobre, lo que no significa que no existan compañías que funcionen mejores o peores, pero en términos generales bastante mal. Obviamente esto resulta en una situación de solvencia del mercado asegurador bastante débil, éstas son las cifras de exceso de capital de las primeras 20 compañías, no ranqueadas por primas sino ranqueadas por exceso de capital, exceso de capital por sobre los capitales mínimos que indica eh los cálculos de la Superintendencia que sabemos que bajo stándares internacionales ya son algo bajos. Vemos que hay muy poco exceso de capital, la mayoría de las compañías están con excesos que pueden llegar a representar 2 o 3 siniestros importantes y ésto también considerando lo que mencionaba recién el Dr. Medone sobre la valuación de las inversiones; la valuación de las inversiones a valores prácticamente pre-crisis de forma temporaria y tampoco considerando el impacto eventual que vaya a tener la tasa activa en las reservas de siniestros judiciales de las compañías de seguros que representan aproximadamente 1000/1200 millones de pesos de patrimonio o de exceso o de capital que no debiera estar dentro de los cálculos. Si consideráramos esos impactos, la situación de los excesos de capitales sería bastante diferente a lo que estaba mostrando recién, con solamente un 20% de las top 10 compañías llegaron a los capitales mínimos, con 50% de las compañías no perdón con 5% de las compañías perdiendo un 50% más de sus patrimonios etc. así que en términos generales la situación, mi visión de como ha sido la rentabilidad del mercado de seguros es pobre concluyendo en algo que no debiera sorprendernos que es una situación de solvencia bastante sensible, baja y con una deficiencia en lo que ha sido los pagos de los dividendos que al final del día es para lo cual se esté poniendo el capital por parte de los accionistas. Por otro lado, y en una nota un poco más positiva creo que nuestro mercado tiene un potencial bastante importante, sabemos que la penetración del mercado de seguros generales en el Producto Bruto Interno es de aproximadamente 1,4 /1,5% que representa unos 18.000 millones de pesos así que es por ahí más o menos donde cerró la producción ahora el 30 de junio. Estamos ligeramente por debajo del promedio latinoamericano del PBI y estamos por debajo de Brasil, de China y muchas veces nos comparamos con los españoles. Si nos comparamos con el mercado español que es una de las economías también menos desarrolladas de Europa, ellos tienen 2,9% de penetración sobre el PBI y si nos benchmarkearamos vs. este parámetro un 2,9%, nuestros 18.000 millones de pesos podrían potencialmente pasar al doble o sea 36.000 millones de pesos, no creo que sea poco sensato y razonable. Si tomamos como punto de partida los 18.000 millones de pesos actuales y hablando exclusivamente de seguros patrimoniales, excluye ART y Vida y consideramos que tenemos un 30 o 40% de nuestras primas deficientes en automóviles que sigue siendo un mercado de unos 8000 millones de pesos, representaría unos 3000 millones de prima latente. Si consideramos que 30% de los autos en circulación no tienen seguros y pudieran tener como mínimo una RC básica tendríamos otros 3000 millones de pesos latentes; si consideramos que aproximadamente un 50/ 60% de nuestros siniestros de property salen con un infraseguro del 40/ 50% ahí mismo tenemos primas latentes por sumas aseguradas, infraaseguradas sin considerar lo que son las tasas, otros 800 a 1500 millones de pesos latentes en lo que es property. Dentro de nuestras actividades actuales, prácticamente las carteras existentes unos 6 a 8.000 millones de pesos latentes con las correspondientes comisiones obviamente que todo esto representa; ahora, con estos 6 a 8000 millones de pesos estaríamos llegando casi a 2 puntos de penetración del PBI y nos estaría faltando un punto más para llegar a 2,9 un punto adicional del PBI es aproximadamente 10.000 millones de pesos. Sería razonable lograr 10.000 millones de pesos adicionales considerando que un 50, 60% de los hogares de nuestro país no tiene seguro, que la mitad de las hectáreas cultivadas de nuestro país no tiene seguro agrícola, que estamos latentes de una gran cantidad de proyectos de infraestructura, que tenemos el seguro medioambiental en pañales, la RC Profesional médica también en desarrollo, existe en términos generales un potencial todavía bastante interesante como para decir que no es irrazonable llegar a unos 10 a 12.000 millones adicionales en moneda de hoy, no con inflación para los próximos años, así que yo veo que tenemos unos 6 a 8.000 millones de pesos latentes en los próximos 1 a 3 años que se podrían captar relativamente en el corto plazo y un restante de 10 a 12.000 millones de pesos entre 5 a 8 años. Tenemos primero que descifrar como salimos del círculo vicioso en el cual operamos antes de poder pasar a captar ese potencial latente del mercado: tenemos demasiadas compañías que generan ineficiencias estructurales de nuestro mercado y genera prácticas comerciales no sanas generando malos resultados, deficiencias de primas, falta de inversión en tecnología, en recursos humanos, en nuevos proyectos, nuevos productos, etc. Todo un círculo vicioso y no es ninguna sorpresa que estemos con los resultados que mostraba hace unos minutos considerando esta situación porque es la realidad de nuestro mercado. ¿Cómo logramos sortear la situación de resultados? ¿Cómo logramos salir un poco de nuestro círculo vicioso y pasar a un círculo virtuoso? ¿Cómo logramos sortear la situación de solvencia en la industria para lograr captar ese potencial del que hablaba hace unos minutos atrás? Veo 3 opciones: La 1º opción sería capitalizar el mercado, creo que para llegar a una capitalización adecuada en nuestro mercado las top 20 compañías con un ratio de 135 /145%, estarían faltando unos 1.200 millones de pesos de plata fresca, con esto sin duda podríamos hacer bastantes cosas para salir a captar nuevos mercados, desarrollar un poco, invertir, pero sin duda en estos momentos del mundo y con la rentabilidad que les mencionaba dudo que haya nadie que vaya a poner semejante suma como para sacar a flote la actividad en la Argentina. La opción 2 sería impulsar una consolidación de mercado, fusiones, algo que tampoco es irrazonable, sabemos que somos muchas compañías en un mercado relativamente pequeño, esto podría hacerse haciendo cumplir algunas de las normativas existentes, la 32080 o la propia Ley del seguro. Veo que como 3º opción y la opción que yo propongo y en la que estoy creyendo cada vez más, es que potenciar al productor asesor de seguros en el canal de ventas es la opción más acertada para poder sacar adelante a la industria de seguros y poder captar ese potencial del que hablaba hace unos momentos. Las opciones 1 y 2 no las descarto al menos de forma parcial pero creo que potenciar al productor asesor de seguros es la forma de avanzar. El mercado nuestro lo maneja en un 70% el productor asesor de seguros, incluye obviamente a los brokers grandes y medianos, es indispensable que valoremos y que entendamos y apreciemos que los productores son quienes tienen más posibilidad de ayudar a la industria a sortear estos problemas de crisis. El código universal de ética profesional de productores y asesores de seguros tiene como primera característica y primera práctica del productor el promover la previsión y la seguridad, también considera no adecuado buscar reducciones que conlleven a tarifas inadecuadas y considera que no es adecuado ceder la justa remuneración en competencia con sus propios colegas para conseguir negocios. Voy a leer un último punto de código universal de ética profesional de productores y asesores de seguros, dice “mantendrá una relación leal con las aseguradoras concientes de que solo con una acción coordinada pueda alcanzarse la debida ordenación del mercado de seguros”. Yo creo que las virtudes que solamente el productor y asesor de seguros tiene, como ser el conocimiento del cliente y su potencial, es quien está en el momento de la verdad, en el momento del siniestro, es quien puede filtrar el riesgo moral, quien nos puede evitar a las aseguradoras el mínimo fraude. El productor es quien tiene la capacidad para hacernos salir de la situación en la que estamos como industria y ayudarnos a captar ese potencial del que estaba hablando hace un rato, obviamente esto el productor no lo va a poder hacer solo, pareciera como que nuestro mercado muchas veces tira en direcciones opuestas. La Superintendencia saca una normativa para que las compañías de seguros podamos mejorar nuestra situación de resultados y todos nos quejamos de la Superintendencia, nos quejamos de los productores pero son quienes nos traen los negocios, les pedimos rentabilidad pero les bajamos la prima, etc. Por un lado tenemos a las aseguradoras quienes sin duda trabajamos en proyectos conjuntos para poder avanzar en ciertos aspectos como puede ser unificarnos para hacer lobby en contra de la Super o mejorar nuestra imagen como industria, algunos proyectos que han avanzado más o menos bien pero rápidamente, bajamos las primas, empezamos a generar caja, generamos otra vez los malos resultados, es el círculo vicioso que mencionaba recién. Por otro lado tenemos a los productores que tienen sus proyectos y sus intenciones, sus agrupaciones para desarrollar iniciativas conjuntas, lo vemos en el exitoso plan estratégico de AAPAS que ya cumple 10 años, pero la realidad es que con un problema de convocatoria que también tienen que sortear los productores en su actividad, por otro lado tenemos el CESVI tratando de reducir el costo de nuestros siniestros a través de sus iniciativas y el aporte a la sociedad que hace el CLEAS uno de los procesos de las aseguradoras. Tenemos este mismo tipo de eventos de hoy, los medios, las revistas, debatiendo y difundiendo la problemática de la industria de seguros. Toda una gran cantidad de participadores y players de la industria todos tirando y contribuyendo pero no necesariamente al objetivo común y en la misma dirección, con los mismos plazos, con las mismas expectativas. Creo que nos está faltando unión como industria, poder de lobby, seriedad y estructura como para encaminar proyectos comunes donde los intereses convergen, donde todos tenemos una intención ulterior tanto hacia la actividad, hacia lo que es la prevención, la seguridad, la rentabilidad, porque al final del día estamos todos acá para ganar plata. Es el desafío que tenemos como industria, trabajar en un plan que se inicie desde esta convergencia de intereses y que busque explotar este potencial que existe para los próximos años en nuestro mercado que nos permita salir de este círculo vicioso que será teórico, pero la realidad concreta son las cifras, 1,2% de rentabilidad, algo totalmente absurdo e inaceptable para una actividad. Resumiendo, tenemos una situación de rentabilidad bastante mala y una solvencia bastante pobre pero quizás una de las cosas más preocupantes es la falta de un proyecto concreto para corregir todo esto, tenemos un potencial importante, primero vamos a tener que sortear la situación actual, la crisis, los malos resultados, etc. Nuevamente considero que el rol protagónico tiene que ser del productor y asesor de seguros pero las aseguradoras y el resto de los players debemos apoyar y facilitar esto, ese es el valor agregado que le veo al productor y realmente no es menor. Tenemos que trabajar en un plan para ver como vamos a encaminar todos estos desafíos, problemas, oportunidades, etc. y de no ser así, va a ser más de lo mismo, vamos a seguir en el círculo vicioso, vicioso, con la misma imagen, con los mismos resultados, peleándonos por la misma torta como aseguradoras, etc. Propongo y convoco a que generemos un cambio, convoco a una ronda de conversaciones para quienes tienen la capacidad de impulsar todo esto, sé que es bastante más fácil no meterse en semejante desafío de generar un cambio, un plan de largo plazo que involucra a todos pero lo estamos necesitando y el no involucrarse significa aceptar la mediocridad del mercado en el que estamos y la verdad que yo en lo personal y en lo profesional estoy buscando algo bastante mejor para la industria de seguros.