Área:TRIBUTARIA - Actualidad Empresarial

Anuncio

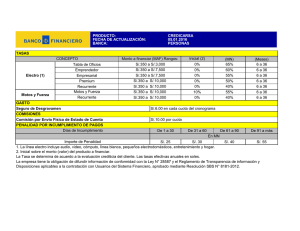

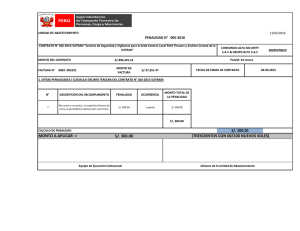

Área: TRIBUTARIA Contenido: I INFORME TRIBUTARIO: - Tratamiento Tributario de las Penalidades ...................................................................................................................................................................................... ACTUALIDAD Y APLICACIÓN PRÁCTICA: - Contribución al Servicio Nacional de Adiestramiento en Trabajo Industrial - SENATI ......................................................................................... LEGISLACIÓN COMENTADA: - Incorporación de un segundo párrafo al numeral 1) del Apéndice II del TUO de la Ley del IGV e ISC ................................................... - Modificación del Reglamento de Notas de Crédito Negociables ................................................................................................................................... - Exclusión del gas licuado de petróleo del Apéndice III del TUO de la Ley deL IGV .............................................................................................. - Precisan que Beneficios Tributarios otorgados por Ley N° 27360, sobre normas de Promoción del Sector Agrario, son aplicables inclusive a partir del Ejercicio 2001 .................................................................................................................................................................... - Ley de Inversión y Desarrollo de la Región San Martín y eliminación de Exoneraciones e Incentivos Tributarios .................................. - Inclusión del producto Guano de Aves Marinas dentro del Literal a) del Apéndice i del tuo de la Ley del IGV ................................ - Dictan normas relativas a las obligaciones correspondientes a los extranjeros que salen del País .............................................................. CASUÍSTICA: - Determinación de las retenciones de Quinta Categoría incluyendo las gratificaciones de Fiestas Patrias ........................................... ASESORÍA APLICADA ......................................................................................................................................................................................................................................... HERRAMIENTAS TRIBUTARIAS: - Conozca como realizar los cálculos de actualización de las Deudas Tributarias a través de Sunat Virtual ........................................... PROCEDIMIENTOS TRIBUTARIOS Inscripción en el Registro de Entidades Exoneradas del Impuesto a la Renta ............................... TRIBUTACIÓN MUNICIPAL: Apuntes sobre la Ejecución de los Actos Administrativos por parte del SAT ................................................ JURISPRUDENCIA AL DÍA .............................................................................................................................................................................................................................. APUNTES TRIBUTARIOS .................................................................................................................................................................................................................................. INDICADORES TRIBUTARIOS ....................................................................................................................................................................................................................... I-1 I-3 I-7 I-8 I-9 I-9 I-10 I-11 I-11 I-12 I-15 I-17 I-19 I-21 I-23 I-23 I-24 Tratamiento Tributario de las Penalidades 1. Introducción Normalmente en el desarrollo de las operaciones de las empresas existen contratos de compra-venta de bienes o prestación de servicios, en los cuales se pactan cláusulas de seguridad que tienen como objeto proteger a los contratantes de un eventual incumplimiento de la otra parte. Estas cláusulas imponen penalidades respecto del incumplimiento del contrato o para castigar en cierto modo la calidad de los productos o servicios entregados; situación que tiene implicancias tributarias que en este artículo trataremos. 2. Normatividad Impuesto General a las Ventas El artículo 1º de la Ley del Impuesto General a las Ventas señala que son operaciones gravadas: La venta en el país de bienes muebles. La prestación o utilización de servicios en el país. Los contratos de construcción. La primera venta de inmuebles que realicen los constructores de los mismos. La importación de bienes. El cobro de una penalidad no está dentro del campo de aplicación de la norma por cuanto no se genera por ninguna de las actividades gravadas enumeradas, y por ende no está afecto al IGV. Cobro de una penalidad à Concepto no gravado Impuesto a la Renta Penalidades como gasto deducible Para efectos de Impuesto a la renta, las penalidades que paga un vendedor por incumplimiento de contrato al momento de efectuar la venta de bienes o prestación de servicios, de acuerdo al artículo 37º de la Ley del impuesto a la renta, es gasto deducible en la medida que dicho pago está vinculado a la producción y mantenimiento de la fuente productora de la renta gravada generada en los contratos en los que se pactaron tales penalidades, cabe señalar que esta regla es también aplicable a las operaciones con no domiciliados en operaciones de exportación. Penalidades como ingreso gravable Respecto del Impuesto a la Renta, el artículo 1° del Decreto Legislativo N° 774 Ley del Impuesto a la Renta, señala que son operaciones gravadas: a) Las rentas que provengan del capital, del trabajo y de la aplicación conjunta de ambos factores, entendiéndose como tales aquéllas que provengan de una fuente durable y susceptible de generar ingresos periódicos como por ejemplo las regalías, resultados de la enajenación de terrenos rústicos o urbanos por el sistema de urbanización o lotización, inmuebles, comprendidos o no bajo el régimen de propiedad horizontal, cuando hubieren sido adquiridos o edificados, total o parcialmente, para efectos de la enajenación y los resultados de la venta, cambio o disposición habitual de bienes. b) Las ganancias de capital. c) Otros ingresos que provengan de terceros, establecidos por esta Ley. d) Las rentas imputadas, incluyendo las de goce o disfrute, establecidas por esta Ley. Asimismo, el artículo 3º de la Ley del Impuesto a la Renta señala que los ingresos provenientes de terceros que se encuentran gravados por esta ley, cualquiera sea su denominación, especie o forma de pago son los siguientes: a) Las indemnizaciones en favor de empresas por seguros de su personal y aquéllas que no impliquen la reparación de un daño, así como las sumas a que se refiere el inciso g) del artículo 24º. b) Las indemnizaciones destinadas a reponer, total o parcialmente, un bien del activo de la empresa, en la parte en que excedan del costo computable de ese bien, salvo que se cumplan las condiciones para alcanzar la inafectación total de esos importes que disponga el Reglamento. En general, constituye renta gravada de las empresas, cualquier ganancia o ingreso derivado de operaciones con terceros, así como el resultado por exposición a la inflación determinado conforme a la legislación vigente. Una indemnización es el resarcimiento económico del daño causado, por daño emergente o lucro cesante. El daño emergente implica un empobrecimiento o la pérdida de algo, y su indemnización está destinada a reponer ese bien. En cambio, el lucro cesante está relacionado con la ganancia dejada de percibir como consecuencia de un incumplimiento, se grava con el impuesto a la renta debido a que si esta ganancia se realizara en condiciones normales, es decir, sin considerar el incumplimiento estaría gravada con el impuesto. Bajo esta premisa, el cobro de una penalidad que tiene carácter indemnizatorio por el daño causado con el incumplimiento del contrato y tiene la calidad de lucro cesante. ACTUALIDAD EMPRESARIAL | N° 90 T R I B U T A R I O PRIMERA QUINCENA - JULIO 2005 Dr. Miguel Arancibia Cueva Director de la Cámara de Comercio de la Libertad. Decano del Colegio de Contadores Públicos de La Libertad - Docente de la U. de Trujillo y de la U. Particular Antenor Orrego I N F O R M E 1-1 I INFORME TRIBUTARIO Reglamento de comprobantes de pago El numeral 2.1 del artículo 10º del reglamento de Comprobantes de Pago señala que excepcionalmente el adquiriente o usuario podrá emitir una nota de débito como documento sustentatorio de las penalidades impuestas por incumplimiento contractual del proveedor según conste en el respectivo contrato. Obligaciones con cláusula penal en el Código Civil El artículo 1341º del Código Civil señala que el pacto por el que se acuerda que, en caso de incumplimiento, uno de los contratantes queda obligado al pago de una penalidad, tiene el efecto de limitar el resarcimiento a esta prestación y a que se devuelva la contraprestación, si la hubiere; salvo que se haya estipulado la indemnización del daño ulterior. En este último caso, el deudor deberá pagar el íntegro de la penalidad, pero ésta se computa como parte de los daños y perjuicios si fueran mayores. La penalidad sólo puede exigirse cuando el incumplimiento obedece a causa imputable al deudor, salvo pacto en contrario. También el artículo 1345° del citado Código establece que la nulidad de la cláusula penal no origina la de la obligación principal. Por lo que la naturaleza de la cláusula penal contemplada en el Código Civil, tiene carácter de obligación destinada a que las partes fijen la reparación para el caso de incumplimiento de lo pactado, situación que se pretende sea cumplida en todos sus términos con la estipulación de la cláusula penal, por tanto, esta cláusula tiene calidad de accesoria a la obligación principal. 3. Jurisprudencia del Tribunal Fiscal PRIMERA QUINCENA - JULIO 2005 RTF Nº 6973 del 28.11.03 1-2 Sólo las indemnizaciones destinadas a compensar un daño o perjuicio sufrido que implique un menoscabo del patrimonio actual de una empresa, no se encuentran gravadas con el Impuesto a la Renta, de donde se tiene que la indemnización percibida a fin de cubrir el denominado «lucro cesante» sí está gravada con el Impuesto a la Renta toda vez que está destinada a «sustituir» ingresos que en principio sí se hubieran encontrado gravados con el impuesto, implicando un acrecentamiento del patrimonio de la empresa. 4. Consultas absueltas por la Administración Tributaria INFORME N° 091-2003-SUNAT/2B0000 Se consulta si en las operaciones de compra-venta que se perfeccionan de acuerdo a los usos y costumbres aceptados en el INSTITUTO DE comercio internacional, las penalidades que el comprador domiciliado en el exterior (importador) impone al vendedor domiciliado en el país (exportador) por el incumplimiento de los términos contractuales, constituyen gasto deducible para efecto del Impuesto a la Renta. BASE LEGAL: Texto Único Ordenado de la Ley del Impuesto a la Renta, aprobado mediante Decreto Supremo N° 054-99-EF, publicado el 14.04.1999 (en adelante, TUO de la Ley del Impuesto a la Renta). Código Civil, promulgado mediante Decreto Legislativo N° 295, publicado el 25.07.1984 y normas modificatorias. ANÁLISIS: El artículo 37° del TUO de la Ley del Impuesto a la Renta, dispone que a fin de establecer la renta neta de tercera categoría se deducirá de la renta bruta los gastos necesarios para producirla y mantener su fuente, en tanto la deducción no esté expresamente prohibida por dicha Ley. En el artículo 44° del mencionado TUO señala, taxativamente, los conceptos que no son deducibles para la determinación de la renta imponible de tercera categoría, no encontrándose entre ellos las penalidades materia de consulta. Ahora bien, en virtud de lo dispuesto en el artículo 1341° del Código Civil el pacto por el que se acuerda que, en caso de incumplimiento, uno de los contratantes queda obligado al pago de una penalidad, tiene el efecto de limitar el resarcimiento a esta prestación y a que se devuelva la contraprestación, si la hubiere; salvo que se haya estipulado la indemnización del daño ulterior. En este último caso, el deudor deberá pagar el íntegro de la penalidad, pero ésta se computa como parte de los daños y perjuicios si fueran mayores. El artículo 1345° del citado Código establece que la nulidad de la cláusula penal no origina la de la obligación principal. De las normas glosadas se puede señalar lo siguiente: Para calificar determinados conceptos como deducibles se requiere acreditar una relación de causalidad directa de los gastos efectuados con la generación de la renta y el mantenimiento de su fuente, salvo que estén expresamente prohibidos para efectos de su deducibilidad. Si bien es cierto que entre los gastos deducibles que se mencionan en el artículo 37° del TUO del IR no se ha incluido a las penalidades, dicha enumeración no es taxativa sino sólo enunciativa. Ahora bien, en cuanto a la naturaleza de la cláusula penal contemplada en el Código Civil, la misma es concebida como una relación obligacional destinada a que las partes fijen la reparación para el caso de incumplimiento de la obligación, la cual se pretende sea cumplida en todos sus términos con la estipulación de la cláusula penal. De lo anterior se desprende una característica esencial de la cláusula penal: su accesoriedad a la obligación principal, en el sentido que aquélla está orientada a asegurar el cumplimiento de esta última. Dado que en el supuesto que motiva la consulta, el incumplimiento de los términos de los contratos de compra-venta realizados es el hecho que origina el pago de las penalidades, se puede concluir que dicho pago es un gasto vinculado a la producción y mantención de la fuente de la renta gravada, generada en relación con los contratos en los que esas penalidades se entienden pactadas. Por lo tanto, las penalidades a las que se refiere la presente consulta constituyen gastos deducibles para la determinación de la renta neta imponible. CONCLUSIÓN: En las operaciones de compra-venta que se perfeccionan de acuerdo a los usos y costumbres aceptados en el comercio internacional, las penalidades que el comprador domiciliado en el exterior (importador) impone al vendedor domiciliado en el país (exportador) por el incumplimiento de los términos contractuales, constituyen gasto deducible para la determinación de la renta neta imponible. OFICIO N° 057-98-I2.2000 de 06.07.98. IGV - RENTA - Penalidad por incumplimiento contractual Señor PEDRO FLORES POLO Gerente General Cámara de Comercio de Lima Presente.Ref. : Oficio GG/042-98/GL Es grato dirigirme a usted en relación al documento de la referencia, mediante el cual formula las siguientes consultas: 1. ¿Se encuentra afecta al Impuesto General a las Ventas (IGV) la penalidad cobrada por el adquirente o usuario por incumplimiento contractual del proveedor? 2. En caso de ser afirmativa la respuesta a la primera consulta ¿en la nota de débito que debe emitir el adquirente o usuario de acuerdo al numeral 2.1 del artículo INVESTIGACIÓN EL PACÍFICO AREA TRIBUTARIA I Caso Práctico 10° del Reglamento de Comprobantes de Pago debe discriminarse el IGV? 3. De ser así ¿constituye crédito fiscal para el proveedor, el IGV desagregado en la citada nota de débito? 4. ¿Dicha penalidad constituye ingreso afecto al Impuesto a la Renta para el usuario o adquirente que lo percibe? En relación a la primera consulta cabe manifestarle que el monto que percibe el adquirente o usuario por incumplimiento contractual del proveedor no se encuentra gravado con el IGV, por cuanto de acuerdo al Decreto Legislativo N° 821 - Ley del Impuesto General a las Ventas - este tributo grava las siguientes operaciones: * La venta en el país de bienes muebles. * La prestación o utilización de servicios en el país. * Los contratos de construcción. * La primera venta de inmuebles que realicen los constructores de los mismos. * La importación de bienes. En el caso planteado en su consulta el adquirente o usuario no realiza ninguna de las operaciones antes señaladas, por consiguiente el ingreso que percibe no está afecto al citado tributo. En cuanto a la segunda y tercera consulta las mismas se dan por absueltas con lo señalado en los párrafos anteriores. En relación al Impuesto a la Renta cabe señalarle que conforme al artículo 2° del Decreto Legislativo N° 774 - Ley del Impuesto a la Renta - están afectas a este tributo las indemnizaciones que no impliquen la reparación de un daño, en consecuencia si el monto que corresponde al adquirente o usuario no responde a este concepto, dicho ingreso se encontrará gravado con el citado Impuesto. 1 DEBE 16 CUENTAS POR COBRAR DIVERSAS 168 Otras cuentas por cobrar diversas 76 INGRESOS EXCEPCIONALES (*) 769 Otros Ingresos excepcionales 10,000 Por registro de la Nota de débito Nº 001-1210 por penalidad aplicada a BETA SAC, según cláusula novena del contrato Nº 003-2005-ZN (*) Este ingreso está gravado con Impuesto a la renta. El precio pactado es de S/. 200,000, la obra es entregada el 30.04.05. La empresa ALFA SAC con fecha 05.04.05 emite la Nota de Débito 001-1210 por concepto de penalidad de acuerdo a la cláusula novena del contrato Nº 0032005-ZN por incumplimiento de la empresa Beta SAC. Contabilización de la Nota de Débito para BETA SAC HABER 10,000 1 DEBE 66 CARGAS EXCEPCIONALES (*) 668 Gastos extraordinarios 46 CUENTAS POR PAGAR 469 Otras cuentas por pagar Por la contabilización de la Nota de débito Nº 001-1210 de nuestro cliente ALFA SAC por penalidad impuesta según cláusula novena del contrato Nº 003-2005-ZN 10,0000 HABER 10,000 A C T U A L I D A D (*) Este gasto es deducible para efectos de impuesto a la renta. Y A P L I C A C I Ó N PRIMERA QUINCENA - JULIO 2005 Contabilización de la Nota de Débito para ALFA SAC La empresa Alfa SAC con fecha 20.10.04 firma el Contrato Nº 003-2005-ZN con la Empresa Beta SAC para la ejecución de una obra en un plazo de 180 días calendario contados desde la fecha de inicio de la obra, de acuerdo al contrato la obra se inicia el 04.11.04, asimismo la cláusula novena estipula una penalidad por incumplimiento de 5% del precio total de la obra en caso de no entregarla en la fecha prevista. P R Á C T I C A A CTUALIDAD EMPRESARIAL | N° 9 0 1-3