ADMINISTRACION FINANCIERA Parte VI Capítulos 1 y 2. Cobertura

Anuncio

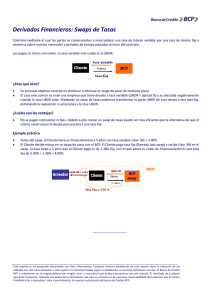

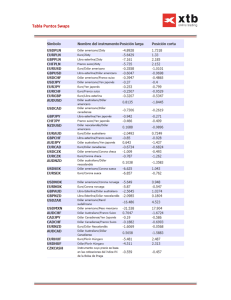

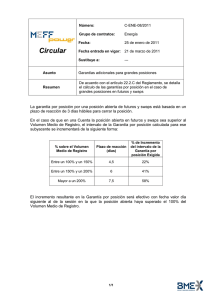

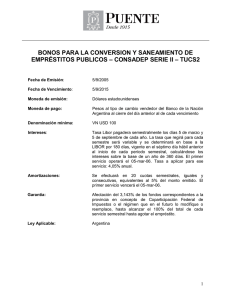

ADMINISTRACION FINANCIERA Parte VI Capítulos 1 y 2. Cobertura de riesgos financieros.- CPN. Juan Pablo Jorge Ciencias Económicas Tel. (02954) 456124/433049 jpjorge@speedy.com.ar 1 Sumario 1. Riesgos Financieros: identificación y tratamiento.2. Cobertura: Instrumentos financieros derivados.3. Operadores típicos.4. Contratos a futuro y a termino.5. Contratos de opción.6. Swaps.- 2 Riesgos Concepto de Riesgo • Riesgo del negocio • Riesgo financieros – Tasa de interés – Tipo de cambio – Precio Commodities Contexto de creciente aumento en la volatilidad global. Crece la exposición de las empresas a fuentes de riesgo financiero. 3 Riesgos financieros: identificación y tratamiento HORIZONTE DE PLANEAMIENTO PROYECCIÓN DE FLUJO DE FONDOS ANÁLISIS DE EXPOSICIÓN A RIESGOS DECISIÓN POSICIÓN ABIERTA 4 COMPENSACIÓN COBERTURA Gestión de los riesgos: Etapas Identificación del Riesgo ¿Cuales riesgos definir ? Alta dirección de la empresa: Directorio. Los define Medida del Riesgo ¿ Cuanto riesgo ? Selección de técnicas de gestión del riesgo Técnicas internas y externas, transferencia de riesgo a través de productos derivados. Implementación Control 5 Alta dirección de la empresa: Directorio. Los controla Gerencia: Los gestiona Riesgo Girasol Soja 6 Trigo Riesgos financieros: Compensación y Cobertura COMPENSACIÓN COBERTURA Ê É ESTAS ESTRATEGIAS UTILIZAN INSTRUMENTOS DERIVADOS DERIVADOS: instrumentos que sus resultados consecuentes de la toma de posición en ellos, son función del comportamiento de un bien o variable subyacente. Sus resultados subyacente. 7 derivan del comportamiento del activo Instrumentos financieros derivados • • • • FUTUROS (Futures) CONTRATOS A TERMINO ( Forwards) OPCIONES (PUT – CALL) SWAPS SUBYACENTES MAS COMUNES • Activos Reales: commodities agrícolas (trigo, maiz, soja, girasol), cacao, café, azúcar, harina y aceite de soja, petróleo crudo, oro, estaño, cobre, aluminio, por citar sólo algunos. • Activos Financieros: títulos valores (bonos, acciones), monedas. • Activos Referenciales: índices bursátiles (Merval, S&P). 8 Operadores típicos 1.- QUIENES BUSCAN COBERTURAS (HEDGERS) • La cobertura se busca realizando una operación financiera que evite o reduzca el riesgo de una determinada actividad económica. • Ej. Importador americano que debe pagar una compra realizada en libras dentro de 120 días, pretendiendo cubrir riesgo cambiario mediante el uso de un derivado. • Ej. Productor agropecuario que venderá trigo dentro de tres meses y pretende cubrirse del riesgo de variación del precio mediante un derivado. 9 Operadores típicos 2.- QUIENES ESPECULAN • Para los especuladores, los mercados a futuro posibilitan el apalancamiento financiero. • Apostando a determinado comportamiento de un activo toman posición en él.- Ej. Ud. cree que el peso se depreciará un X% en Argentina en los próximos 60 días y decide tomar posición utilizando derivados. • Los especuladores son quienes dan liquidez al mercado, aceptando el riesgo que le traspasa quien quiere cubrirse del mismo. 10 Operadores típicos 3.- QUIENES BUSCAN GANANCIAS DE ARBITRAJE El arbitrajista pretende identificar imperfecciones en la formación de precios, con lo que toman posiciones en los mercados que les produzcan un beneficio económico libre de riesgo. Ejemplo cotización de valores a diferentes precios en dos o más mercados. Ej. una acción de una empresa que cotiza a U$S 172 en New York y £100 en Londres, siendo la cotización U$S 1.75 por £. Se compran acciones en NY y se venden en Londres obteniendo una ganancia libre de riesgo, sin costos de transacción, de: U$S(175 – 172) = 3 U$S.11 Contratos a Término (forwards) y a Futuro (futures) Contrato en virtud del cual las partes acuerdan en el presente la compra o venta de determinado activo en una fecha futura a un precio establecido hoy. SE ELIMINA EL RIESGO Elementos Comunes: • Ambas partes se obligan: – a comprar en el futuro (el comprador) = Posición larga (long) – a vender en el futuro (el vendedor ) = Posición corta (short) • Operación se concierta en el presente para ser liquidada (entrega y pago) en el futuro. • Operación de resultados simétricos. Existen, además, muchas diferencias entre uno y otro contrato.- 12 Contratos a Término (forwards) y a Futuro (futures) FUTURO: Mayor liquidez, mayor rigidez y sin riesgo de crédito que el contrato a término (forward) 13 POSICIÓN VENDEDORA (CORTA) Result. Venta de un futuro (forward) (posición corta) Ganancia 0 Precio Ejercicio Pérdida 14 Precio contado al mes de vencimiento POSICIÓN COMPRADORA (LARGA) Result. Ganancia 0 Precio Ejercicio Pérdida Compra de un futuro (posición larga) 15 Precio contado al mes de vencimiento Contratos de opción DEFINICION: Es un Contrato que proporciona al tenedor de la OPCION el derecho (no la obligación) a comprar o vender un determinado activo objeto a un precio determinado en una fecha futura (Opción Europea) o hasta un plazo determinado (Opción Americana). SE ELIMINAN LOS EFECTOS NOCIVOS DEL RIESGO 16 Tipos de opción a) Respecto al tipo de derecho • OPCION CALL = Derecho a Comprar el activo subyacente en o hasta una fecha determinada a un cierto precio acordado. • OPCION PUT = Derecho a Vender el activo subyacente. b) Respecto de Tiempo de ejercicio • OPCION EUROPEA: vencimiento especificada. Sólo puede ejercerse en la fecha de • OPCION AMERICANA: Puede ejercerse en cualquier momento hasta su fecha de vencimiento 17 Tipos de opción COMPRADOR, TITULAR O TOMADOR VENDEDOR, COLOCADOR O LANZADOR 18 PARTES CALL PUT COMPRADOR (paga la prima) Derecho a Comprar Derecho a Vender VENDEDOR (cobra la prima) Obligación de vender Obligación de comprar Diferencias entre Futuros y Opciones FUTUROS COMPRADOR Y VENDEDOR 19 OPCIONES RIESGOS COMPRADOR Y VENDEDOR Resultados simétricos UTILIDAD DEPOSITAN AMBAS PARTES GARANTIA FIJAR PRECIO OBJETIVO VENDEDOR UNICAMENTE VENDEDOR: PRIMA COMPRADOR: ILIMITADA Resultados asimétricos SOLAMENTE EL VENDEDOR ASEGURAR PRECIO Terminología utilizada (contrato) • Activo Subyacente: Activo contrato de la opción. • Precio de Ejercicio (Strike Price) : Es el precio estipulado en el contrato al que se efectúa el derecho que da la opción • Prima : Es el Precio de la opción • Ejercicio : Se refiere a la decisión del Tenedor (Comprador) de requerir al emisor (o Lanzador) que cumpla con las condiciones del contrato (de comprar o vender). • Plazo : 20 Es el periodo de tiempo en el cual se puede ejercer la opción Terminología utilizada • Break Even Point : Es el Valor que debe tener el Activo Objeto para que el Tenedor de la opción no tenga utilidad ni perdidas. Paga el costo de la Prima. • In the Money : Aquella opción que produce un flujo de caja positivo si fuese ejercida inmediatamente. • At the money : Produce un flujo de caja cero si es ejercida inmediatamente. • Out of the Money : Produce un flujo de caja negativo si es ejercida. • Valor Intrínseco: 21 Máximo valor entre cero y el valor que tendría la opción si fuese ejercida. Perfil de resultados de un call (tomador) At-the-money Out-of–the money Prima pagada Breakeven Precio de ejercicio 22 In–the money Perfil de resultados de un call (tomador) P. Ejerc. (K) = 350 Precio 250 300 345 350 355 360 365 370 425 Prima Valor In. 10 0 10 0 10 0 10 0 10 5 10 10 10 15 10 20 10 75 Resultado -10 -10 -10 -10 -5 0 5 10 65 360 POSICION COMPRADA DE CALL. Esta Posición tiene un valor intrínseco si al ejercerse proporciona valor(marginal). R=max(St- K;0) 23 Perfil de resultados de un put (tomador) P. Ejerc. (K) = 350 Precio 250 300 325 340 345 350 375 400 425 Prima Valor In. 10 100 10 50 10 25 10 10 10 5 10 0 10 0 10 0 10 0 Resultado 90 40 15 0 -5 -10 -10 -10 -10 POSICION COMPRADA DE PUT. 340 Esta Posición tiene un valor intrínseco si al ejercerse proporciona valor(marginal). R=max(K- St;0) 24 Perfil de resultados de un call (lanzador) P. Ejerc. (K) = 350 Precio 250 275 325 340 350 360 400 425 450 Prima 10 10 10 10 10 10 10 10 10 Valor In. 0 0 0 0 0 10 -50 -75 -100 Resultado 10 10 10 10 10 0 -40 -65 -90 360 El beneficio del lanzador de la Opción Call lo obtiene al NO ser ejercido. Al efectuarse el ejercicio DISMINUYE su rentabilidad, teniendo un Nivel de PERDIDAS ilimitado. 25 Perfil de resultados de un put (lanzador) P. Ejerc. (K) = 350 Precio 250 330 335 340 345 350 375 400 450 Prima 10 10 10 10 10 10 10 10 10 Valor In. -100 -20 -15 -10 -5 0 0 0 0 Resultado -90 -10 -5 0 5 10 10 10 10 340 El beneficio del lanzador de la Opción PUT lo obtiene solo si es ejercido. Al efectuarse el ejercicio DISMINUYE su rentabilidad, teniendo un Nivel de PERDIDAS limitado al VALOR TOTAL (K – P). 26 Precios de contado y de futuro PRODUCTOS FINANCIEROS (Bonos, acciones): Precio de contado Tasa de interés Dividendo/Renta que devenga el activo en el período MONEDAS: Tipo de contado (moneda A/B) Tasa de interés moneda A Tasa de interés moneda B BIENES: Precio de contado Tasa de interés Costos de almacenamiento y administración stocks Rendimiento de posesión de bien objeto del contrato 27 Opciones: Prima Es el precio del derecho objeto de la opción. La prima es lo que cotiza, dados que los demás elementos están estandarizados PRIMA = Valor Intrínseco + Valor Temporal Determinantes del valor de la opción: 28 Precio de mercado del subyacente Precio de ejercicio de la opción Fecha de vencimiento Volatilidad del subyacente Tasa de interés Dividendos en efectivo Opciones: efectos en su valor a causa de un incremento en cada factor FACTORES PUT CALL PRECIO DEL ACTIVO - + PRECIO DE EJERCICIO + + + + + + + TASA DE INTERES DIVIDENDOS VENCIMIENTO VOLATILIDAD 29 Valor Intrínseco Valor Temporal SWAPS Un SWAP es un acuerdo privado entre dos agentes económicos para intercambiar flujos de fondos futuros de acuerdo a una fórmula pre acordada: SWAP = PERMUTA/CANJE SWAP DE INTERES: •acuerdo entre dos partes •para cambiar una corriente de flujos monetarios •expresados en la misma moneda •pero calculados sobre diferentes bases 30 SWAP DE DIVISAS: •acuerdo entre dos partes •para cambiar una corriente de flujos monetarios •expresados en diferentes divisas •calculados sobre bases diferentes o iguales SWAPS SWAPS DE TASA DE INTERES: “A” se compromete a pagar a “B” un flujo de pagos determinado sobre cierto capital a una cierta tasa de interés fija durante determinado período de tiempo, mientras que “B” se compromete a pagar a “A” el flujo resultante de aplicar sobre el mismo capital y por el mismo período de tiempo una tasa de interés variable o flotante. El instrumento permite, por caso, transformar un préstamo a tasa fija en otro a tasa flotante o viceversa. No hay intercambio de los principales, solamente de los intereses. 31 SWAPS SWAPS DE MONEDAS: “A” tomó un préstamo en dólares a determinada tasa fija y canjea, vía el SWAP, el flujo de fondos que implica la devolución de dicho préstamo a otro sujeto “B” quien a cambio de recibir tal flujo en dólares se compromete a entregar un flujo en euros.- Se trata de un mecanismo para canjear un préstamo en un moneda por un préstamo en otra moneda. En la práctica los flujos canjeados pueden ser ambos a tasa fija o flotante, o uno a tasa fija y el otro a tasa flotante. 32 SWAPS Tasa de interés Banco A tiene financiación al 10% fijo o Libor + 0,25% desea endeudarse a tasa flotante para calzar con las oscilaciones en los préstamos que otorgó a tasa flotante Empresa B tiene financiación a Libor más 0,75% desea endeudarse a tasa fija a efectos de conocer con seguridad su costo financiero. A tasa fija le ofrecen el 11,5% 1) El banco A emite bonos a tasa fija 10% por valor de 100 millones de dólares. Bajo las condiciones del contrato de swap, él pagará los intereses sobre el Libor de los 100 millones de dólares al banco de inversión que hace de intermediario financiero y recibirá a cambio, el 10,30% fijo. El banco deberá acudir al mercado de tasas fijas y no al de tasas flotantes porque es en dicho mercado donde obtiene la mayor ventaja con respecto a la empresa. 2) La empresa B solicitará un préstamo de 100 millones por el que pagará una tasa Libor + 0,75%. Bajo las condiciones del swap, acabará pagando el 10,40% fijo al banco de inversión, a cambio de recibir intereses flotantes sobre Libor. 33 SWAPS Tasa de interés Fijo 10,30% Banco A Bco inversión Libor 10% fijo 100 mill. 34 Fijo 10,40% Empresa B Libor Libor + 0,75% 100 mill. SWAPS Tasa de interés Ahorros para cada parte banco A Cobros por el acuerdo swap Pagos por el acuerdo swap Pagos por interés fijo de bonos Costo efectivo de endeudamiento Costo de conseguir su propia tasa flotante Ahorro conseguido a través del swap empresa B Cobros por el acuerdo swap Pagos por el acuerdo swap Pagos por interés flotante de crédito Costo efectivo de endeudamiento Costo de conseguir su propia tasa flotante Ahorro conseguido a través del swap 35 10,30% LIBOR 10,00% LIBOR - 0,30% LIBOR + 0,25% 0,55% LIBOR 10,40% LIBOR + 0,75% 11,15% 11,50% 0,35%