Creemos Que Aún Hay Valor en Asur y

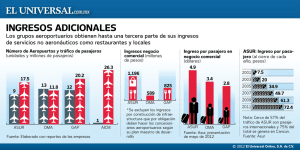

Anuncio

Latin American Equity Research Reporte de la Compañía Ciudad de México, 4 de Junio, 2007 México – Aeronáutica y Transporte ASUR COMPRA Creemos Que Aún Hay Valor en Asur y Recomendamos No Aceptar la Oferta Gonzalo Fernández* Vivian Salomón* Sector Head México: Banco Santander, S.A. (5255) 5269-1931/gofernandez@santander.com.mx Research Associate México. Banco Santander, S.A. (5255) 5257-8172/vsalomon@santander.com.mx (01/06/07) PRECIO ACTUAL: US$50.97/P$54.46 PRECIO OBJETIVO: US$57.00/P$$64.40 Lo Que Ha Cambiado Recomendación: Sin Cambio en Compra Precio Objetivo: De US$46.00 a US$57.00 EBITDA Estimado (US$): ’07 de 130 a 148 Mn ’08 de 146 a 167 Mn Introduciendo 09 US$186 Mn Estadísticas de la Compañía Bloomberg Rango 52 Semanas (US$) 2007E P/U IPC Rel al IPC (x) 2007E P/U Rel al Sector (x) Índice (US$) TCAC 3-Años (06-09E) Cap. de Mercado (US$ Mn) Float (%) Op. Diaria Prom. 3 M (US$000) Acc. en Circ. - Mn (ADR 10:1) Deuda Neta/Capital Acc. (x) Valor en Libros por ADR (US$) ASR US$30.78 - US$51.26 1.40 0.84 2,979.7 14.6% 1,529 85 11.9 300 -0.14 40.83 Estimaciones Razones de Valuación Utilidad Neta (P$ Mn) UPA Actual Utilidad Neta (US$ Mn) UPADR Actual P/U (x) P/Ventas (x) P/USPV (x) FV/EBITDA (x) FV/Ventas (x) Rend. (Yield) FEL (%) Div. por Acción (US$) Rend Div (yield) (%) 2006 2007E 2008E 2009E 528.1 647.6 806.8 882.9 1.76 2.16 2.69 2.94 48.8 1.63 31.3 7.4 17.6 11.6 6.8 1.6 0.64 1.3 57.3 1.91 26.7 6.4 13.1 9.1 5.6 4.9 0.68 1.3 69.3 2.31 22.1 5.7 12.2 7.5 4.6 6.9 0.73 1.4 73.5 2.45 20.8 5.2 10.9 6.2 4.0 7.3 0.69 1.4 Tesis de Inversión: En este reporte, estamos incrementando nuestro precio objetivo para el cierre de 2007 en Asur de US$46.00 a US$57.00 por ADR (P$64.40 por acción), por arriba del precio de la oferta pública que está sobre la mesa, y por ello recomendamos a los accionistas de Asur no aceptar la oferta, la cual expira el 19 de junio de 2007. Después de incorporar una recuperación más rápida a la esperada en el tráfico de pasajeros en Cancún y el positivo impacto de las aerolíneas de bajo costo en los aeropuertos más pequeños de Asur, tal como Veracruz, en nuestro modelo, estamos incrementando nuestro crecimiento de tráfico estimado para 2007 de 9.0% a 14.5%. Como resultado, nuestras cifras de EBITDA estimado para 2007 y 2008 se incrementan de US$130 a US$148 millones y de US$146 millones a US$167 millones, respectivamente. Nuestras razones para no aceptar la oferta en las acciones de Asur son: 1) Nuestro precio objetivo revisado para el cierre de 2007 es mayor al precio de la oferta pública, y ofrece un potencial de subida de 12% por arriba tanto del precio de la oferta como del nivel de precio actual de la acción. 2) La transformación de la industria de viajes aéreos en México aún se encuentra en las etapas iniciales de desarrollo. 3) Creemos que hay un valor potencial adicional en apalancar Asur para lograr un menor costo del capital. Nuestro precio objetivo para Asur a diferentes niveles de apalancamiento varía entre US$59.00 y US$67.00 por ADR. 4) Asur está cotizando actualmente a un FV/EBITDA de 9.1 veces para 2007, con un 30% de descuento frente a GAP y un 29% versus OMA. No recomendamos vender Asur con estos significativos descuentos. En nuestra opinión, el principal riesgo para Asur es la construcción de un segundo aeropuerto en la región de la Rivera Maya. Si a Asur se le otorga la concesión para construir este aeropuerto, tendríamos que considerar inversiones de capital adicionales estimadas de US$150 millones durante el periodo 2008-2010. En este caso, nuestro precio objetivo decrecería a US$50.00 por ADR, sólo ligeramente abajo del precio de la oferta. Si asumimos que Asur pierde este contrato frente otro operador de aeropuertos, nuestro precio objetivo sería US$50.20 por ADR. Aún considerando este riesgo, la oferta no representa un premio significativo a los accionistas. Valuación y Riesgos a Nuestra Tesis de Inversión: Nuestro precio objetivo para el cierre de 2007 esta basado en una valuación de flujo de efectivo libre descontado con una tasa de descuento de 10.2%, una tasa de crecimiento terminal de 2.0%, e implica un múltiplo FV/EBITDA objetivo de 10.3 veces para 2007. Hoy en día, el principal riesgo a nuestra tesis de inversión es la potencial construcción de un segundo aeropuerto en la Rivera Maya. Otros riesgos sería un menor crecimiento del tráfico, desastres naturales tales como huracanes, y amenazas terroristas, que podrían afectar la industria turística e incrementar los costos de operación y de seguros. Fuentes: Bloomberg, Reportes de la compañía, y Estimaciones de Santander Investment. Publicación Elaborada por el Departamento de Análisis en México. Creemos Que Aún Hay Valor en Asur y Recomendamos No Aceptar la Oferta Grupo Aeroportuario del Sureste (ASUR) tiene una concesión renovable por 50-años para operar, mantener y desarrollar nueve aeropuertos en la región sureste de México. La concesión comenzó en noviembre de 1988 e incluye la operación del Aeropuerto Internacional de Cancún, el destino turístico número uno en México, y el segundo aeropuerto en México en términos de tráfico de pasajeros. Otros aeropuertos de Asur son Cozumel, Mérida, Oaxaca, Veracruz, Huatulco, Villahermosa, Tapachula y Minatitlán. TESIS DE INVERSIÓN En este reporte estamos subiendo nuestro precio objetivo para el cierre de 2007 para Asur y manteniendo nuestra recomendación de Compra. Después de incorporar un crecimiento del tráfico, ventas comerciales y márgenes mejores a los esperados reportados en el 1T07, concluimos que hay valor adicional en Asur por arriba del precio de la oferta pública de P$56.00 por acción, la cual expira el 12 de junio. Por ello estamos manteniendo nuestra recomendación de Compra y recomendando a los accionistas de Asur no aceptar la oferta. En nuestra opinión, la transformación de la industria de viajes aéreos en México está sólo en sus etapas iniciales, con el lanzamiento de aerolíneas de bajo costo en 2006, la privatización de Aeroméxico y Mexicana, y la expansión de los aeropuertos mexicanos en general. Como resultado, el tráfico doméstico total en México se incrementó 11.8% AaA en 2006 en comparación con un promedio de 2.0% durante el periodo 1995-2005. Estudios de la Secretaría de Comunicaciones y Transportes en México concluyen que, basados en el mercado potencial representado por pasajeros de autobuses, el número potencial de viajes aéreos podría triplicarse desde el nivel actual si las aerolíneas de bajo costo logran ofrecer tarifas competitivas frente las tarifas que cobran los autobuses. Asumiendo que el tráfico se duplicara en los próximos cinco años, esto implicaría una TCAC de 15% en el tráfico de pasajeros domésticos. Como resultado, estimamos que las tasas de crecimiento de dos dígitos son sostenibles en los próximos cinco años. Asur se ha rezagado frente a otros grupos de aeropuertos en México en términos de crecimiento en el tráfico debido al impacto del huracán Wilma en 2006 aunado a que, hasta hoy en día, ninguna aerolínea de bajo costo tiene como base el aeropuerto de Cancún. Y son las aerolíneas de bajo costo las que están robando participación de mercado a las aerolíneas tradicionales en Cancún en lugar de crear tráfico adicional. No obstante, el crecimiento en el tráfico de Asur se aceleró tanto en el 4T06 como en el 1T07, incrementándose 57% y 28.2%, respectivamente. Los aeropuertos más pequeños de Asur (como el de Veracruz) están comenzando a sentir el impacto positivo que le han traído las aerolíneas de bajo costo tales como Interjet y VivaAerobus, y esperamos que otros destinos turísticos con mayor tráfico de pasajeros (como Oaxaca y Huatulco) se beneficien gradualmente por el mismo efecto. En nuestra opinión, una aerolínea de bajo costo, tarde o temprano, tendrá como base el aeropuerto de Cancún, teniendo así un impacto más significativo en Asur. También creemos que el impacto del huracán Wilma ahora es parte del pasado y que el turismo en Oaxaca se está recuperando gradualmente del impacto ocasionado por los disturbios sociales en la ciudad en 2006. Como resultado estimamos que el tráfico de pasajeros de Asur podría incrementarse 14.5% en 2007 y 7.0% en 2008. 2 Publicación Elaborada por el Departamento de Análisis en México. Figura 1. Crecimiento de Tráfico Doméstico en Asur, GAP, y OMA 2002-2006 15.5% 11.5% 7.5% 3.5% -0.5% 2002 2003 2004 2005 2006 -4.5% -8.5% ASUR GAP OMA Fuente: Reportes de la compañía. Figura 2. Tráfico de Pasajeros de los Últimos 12-Meses de Asur 2004-2006 (millones de pasajeros) 18.0 17.0 16.0 15.0 14.0 13.0 12.0 12.6 13.6 13.1 13.9 14.5 14.3 14.7 14.4 13.8 13.3 12.6 11.0 10.0 9.0 1T04 2T04 3T04 4T04 1T05 2T05 3T05 4T05 1T06 12.6 12.5 2T06 3T06 4T06 1T07 Fuente: Reportes de la compañía. Figura 3. Potencial Conversión de Pasajeros de Autobuses a Pasajeros Aéreos en México (Millones) 2,246 1,665 El mercado potencial es más del triple que el mercado actual 435 86 3.6 56.4 17.5 Cd. pequeñas Distancia Ciudades sin Mercado Total Servicios aeropuerto Potencial <300 km2 pasajeros económicos autobús Viajeros Aereos Actuales Fuente: Secretaría de Comunicaciones y Transportes en México. Adicionalmente, para el cierre de 2007, el gobierno de México habrá concluido la construcción de la Terminal 2 en el Aeropuerto de la Ciudad de México, expandiendo su Publicación Elaborada por el Departamento de Análisis en México. 3 Creemos Que Aún Hay Valor en Asur y Recomendamos No Aceptar la Oferta capacidad anual de 25 millones a 30 millones de pasajeros. Esto deberá eliminar eficazmente un cuello de botella en la industria, ya que la saturación del aeropuerto de la Ciudad de México impedía agregar frecuencias adicionales de vuelos y aerolíneas operando desde este punto. Adicionalmente, las autoridades están evaluando actualmente la factibilidad de construir un segundo aeropuertos en la Ciudad de México, así como expandir los aeropuertos cercanos tales como Toluca, Puebla y Querétaro. Aproximadamente 80% del tráfico doméstico en el país se origina en la Ciudad de México. Asur cuenta con la capacidad instalada para absorber el crecimiento esperado con la apertura de la Terminal 3 en Cancún en mayo de 2007 junto con la construcción de una segunda pista que deberá estar terminada para el cierre de 2008. Oportunidades • Asur deberá beneficiarse del incremento en el tráfico en México debido al impacto de las aerolíneas de bajo costo y la expansión de la red de aeropuertos. • Ventas comerciales adicionales debido a la apertura de la Terminal 3 en Cancún. • Expansión del margen, fuerte FEL y atractiva política de dividendos. • Cotizar con un descuento frente a OMA y GAP Riesgos • La construcción de un segundo aeropuerto en la Rivera Maya implicaría inversiones de capital adicionales para Asur o perder tráfico frente otro operador. • La negociación del Plan Maestro de Desarrollo en 2008. • Asur es altamente dependiente del tráfico en Cancún, el cual podría verse afectado por huracanes y otros desastres naturales. ESTIMACIONES Figura 4. Asur – Estimaciones, 2007E-2009E (En Millones de Dólares*) Ventas Ut. de Op. Margen de Op. EBITDA Utilidad Neta UPADR Antigua 2007E Actual Cambio Antigua 2008E Actual Cambio 2009E 220 83 37.6% 130 58 1.95 241 96 39.8% 148 58 1.90 9.7% 15.6% 2.2% 13.8% -1.4% -2.5% 241 94 39.2% 146 70 2.26 269 108 40.1% 167 69 2.31 11.8% 15.0% 2.4% 14.1% -0.8% 2.3% Introd. 291 131 45.0% 186 73 2.45 *Excepto datos por acción. Fuentes: Reportes de la compañía y Estimaciones de Santander Investment. VALUACIÓN Nuestro precio objetivo para el cierre de 2007 está basado en una valuación por flujo de efectivo libre descontado con una tasa de descuento de 10.2% y una tasa de crecimiento anual a perpetuidad de 2.0%, la cual implica un múltiplo FV/EBITDA objetivo de 10.3 veces para 2007. Nuestro precio objetivo ofrece un potencial de subida de 12%, 5.4% arriba de nuestra referencia para México en el mismo periodo. Por ello estamos manteniendo nuestra recomendación de Compra sin cambio. Al precio actual, Asur está cotizando a un FV/EBITDA de 9.1 veces para 2007, con un 30% de descuento frente a GAP y 29% frente a OMA. No recomendamos vender Asur con tan significativos descuentos. 4 Publicación Elaborada por el Departamento de Análisis en México. Figura 5. Asur – Flujo de Efectivo Libre, 2008E-2017E (En Millones de Dólares) 2008E 167 5 55 EBITDA Imp. (Ef.) Inv. de Capital Ca. Cap. Trab FEL 2009E 186 4 68 2010E 202 26 74 2011E 216 28 79 2012E 235 31 86 2013E 252 33 50 2014E 269 35 50 2015E 282 37 50 2016E 296 38 50 2017E Terminal 315 41 51 0 2 31 33 36 38 40 42 44 44 106 111 71 76 83 131 144 153 163 180 2,188 Fuente: Estimaciones de Santander Investment. Figura 6. FEL Descontado de Asur, 2008E-2017E (En Millones de Dólares) 2008E 2009E 2010E 2011E 2012E 2013E 2014E 2015E 2016E 2017E Termi 96 91 53 51 51 73 73 70 68 68 827 Valor Presente Firm Value 1,522 Deuda Neta 2007E -189 Valor Accionario 1,711 Precio Actual US$ 50.97 2007 TP ADR(10:1) 57.00 Pot. Subida 12% Fuente: Estimaciones de Santander Investment. Figura 7. Valuación Comparativa de Aeropuertos Mexicanos, 2007E-2008E Precio US$/ADR Compañía Rec. Precio Retorno/ P/U P/U FV/EBITDA FV/EBITDA Cap. Mdo. ASUR Compra 30-Mar 50.97 Objet. 57.00 Total* 12% 2007E 26.7 2008E 22.1 2007E 9.1 2008E 7.5 US$ Mn 1,529 GAP Compra 49.07 50.00 2% 25.4 22.3 13.0 11.3 2,732 OMA Compra 27.72 30.00 8% 26.7 22.4 12.9 11.3 1,386 Promedio 26.1 22.3 11.9 10.3 5,647 Asur/ GAP 4.9% -1.2% -30.3% -33.6% Asur/ OMA -0.2% -1.3% -29.5% -33.5% *Retorno Total esperado en 2007. Fuentes: Reportes de la compañía y Estimaciones de Santander Investment. VALOR DE ASUR CON APALANCAMIENTO Nuestra valuación actual para Asur incluye cero deuda, ya que así ha sido la política de la compañía hasta ahora. Sin embargo, la dirección de Asur ha comentado en repetidas ocasiones su intención de apalancar la compañía para tener un balance general más eficiente y reducir su costo de capital. La Figura 7 a continuación presenta nuestro análisis de sensibilidad para nuestro precio objetivo para el cierre de 2007 a diferentes niveles de apalancamiento, lo cual apoya nuestra visión de que no conviene vender acciones al precio actual. Publicación Elaborada por el Departamento de Análisis en México. 5 Creemos Que Aún Hay Valor en Asur y Recomendamos No Aceptar la Oferta Figura 8. Análisis de Sensibilidad a Diferentes Niveles de Apalancamiento Deuda / Capital Deuda(US$ Millones) CCPP Precio Objetivo Potencial de Subida 0.00 0 10.2% 57.0 12% 0.07 100 10.0% 58.8 16% 0.15 200 9.8% 60.5 19% 0.22 300 9.6% 62.0 22% 0.30 400 9.4% 63.4 25% 0.37 500 9.3% 64.7 27% 0.44 600 9.1% 66.0 30% 0.52 700 9.0% 67.1 32% 0.59 800 8.9% 68.2 34% Considerando un costo de la deuda antes de impuestos de 8.5%.Fuentes: Estimaciones de Santander Investment. SEGUNDO AEROPUERTO EN CANCÚN En nuestra opinión, la principal incertidumbre en relación a Asur es el potencial impacto negativo de la construcción de un segundo aeropuerto en la Rivera Maya que competiría con el aeropuerto de Cancún de Asur. Presentamos un análisis de sensibilidad de los dos potenciales resultados en relación a la construcción de este aeropuerto en la Figura 5. El Gobierno Estatal ha comentado en repetidas ocasiones que tiene intenciones de construir este aeropuerto para atender la región de rápido crecimiento de la Rivera Maya al sur de Cancún, a pesar de que miembros de la administración de Asur consideran que esta región podría atenderse adecuadamente con el aeropuerto de Cancún. El Gobierno Federal está evaluando actualmente la concesión de este aeropuerto, y Asur podría presentar una propuesta si se le autoriza operar ambos aeropuertos, o podría ser operado por un competidor. Se espera la decisión final a principios de 2008. Los dos desenlaces potenciales son los siguientes: 1. Que Asur obtenga la concesión del nuevo aeropuerto. En este caso, estimamos que Asur tendría que invertir US$150 millones para construir el nuevo aeropuerto entre 2008 y 2011. Nuestras estimaciones indican que esta inversión es poco probable que resulte en tráfico adicional y, como consecuencia, nuestro precio objetivo caería a US$50.00 por ADR, o sólo ligeramente abajo del precio de la oferta (Figuras 9 y 10 a continuación). 2. Que el nuevo aeropuerto se otorgue a un competidor. En este caso, estimamos que el tráfico de pasajeros de Asur decrecería de 7% anual a 2% anual después de concluido el nuevo aeropuerto debido a la pérdida de tráfico frente el nuevo aeropuerto en 2011. En este caso, nuestro precio objetivo para el cierre de 2007 también decrecería a US$50.00 por ADR. Figuras 11 y 12 a continuación. Figura 9. Asur - Flujo de Efectivo Libre Considerando un Segundo Aeropuerto en la Región de Cancún Construido y Operado por Asur, 2008E-2017E (En Millones de Dólares) EBITDA Imp. (Ef.) Inv. de Capital Cam Cap Trab FEL 2008E 167 5 105 2009E 186 4 118 2010E 202 26 179 2011E 223 29 196 2012E 249 32 219 2013E 270 35 50 2014E 287 37 50 2015E 302 39 50 2016E 317 41 50 2017E Terminal 337 44 51 0 2 31 34 38 41 43 45 47 47 56 61 -34 -37 -41 144 157 168 178 196 2,384 Fuente: Estimaciones de Santander Investment. Figura 10. Valuación pro FEL Descontado de Asur, Considerando un Segundo Aeropuerto en la 6 Publicación Elaborada por el Departamento de Análisis en México. Región de Cancún Construido y Operado por Asur, 2008E-2017E (En Millones de Dólares) 2008E 2009E 2010E 2011E 2012E 2013E 2014E 2015E 2016E 2017E Termi 51 50 -25 -25 -25 80 80 77 74 74 901 Valor Presente 1,312 Firm Value Deuda Neta 2007E -189 Valor Accionario 1,501 Precio Actual US$ Precio Ob CA2007 ADR(10:1) 50.97 50.00 -2% Pot. Subida Fuente: Estimaciones de Santander Investment. Figura 11. Asur – Flujo de Efectivo Libre Considerando un Segundo Aeropuerto en la Región de Cancún Construido por Otro Operador de Aeropuertos 2008E-2017E (En Millones de Dólares) EBITDA Imp. (Ef) Inv. de Capital 2008E 167 5 62 Cam Cap. Trab FEL 2009E 186 4 55 2010E 202 26 62 2011E 202 26 67 2012E 209 27 67 2013E 220 29 70 2014E 234 30 50 2015E 246 32 50 2016E 258 34 50 2017E Terminal 275 36 50 0 29 31 31 32 33 35 37 39 38 106 90 78 78 81 108 119 127 136 151 1,831 Fuente: Estimaciones de Santander Investment. Figura 12. Valuación por FEL Descontado de Asur. Considerando un Segundo Aeropuerto en la Región de Cancún, Construido por Otro Operador de Aeropuertos 2008E-2017E (En Millones de Dólares) Valor Presente Firm Value 2008E 2009E 2010E 2011E 2012E 2013E 2014E 2015E 2016E 2017E Term. 96 74 58 53 50 60 60 59 57 57 692 1,315 Deuda Neta 2007E -189 Valor Accionario 1,505 Precio Actual US$ 51.0 Pr. Obj ADR (10:1) 50.2 Pot. Subida -2% Fuente: Estimaciones de Santander Investment Figura 13. México– Proyecciones Económicas, 2006-2009E PIB Real (%) CPI Inflación (%) Tipo de Cambio US$ (Fin de Año) Tipo de Cambio US$ (Promedio) Tasa de Interés (Fin de Año) Tasa de Interés (Promedio) Balance Fiscal (% del PIB) Balance en Cuenta Corriente (% del PIB) Reservas Internacionales (US$ mil Mn) Deuda Externa Total (% del PIB) 2006 4.8% 4.1% 10.81 10.90 7.0% 7.2% 0.0% -0.3% 67.7 13.2% 2007E 4.0% 3.7% 11.30 11.14 7.3% 7.2% 0.0% -1.3% 69.5 13.0% 2008E 3.8% 3.5% 11.64 11.50 7.0% 7.1% 0.0% -0.8% 71.2 12.4% 2009E ND 3.5% 12.01 12.00 7.00% 7.06% 0.0% NA NA NA ND No disponible. Fuente: Datos históricos y pronósticos de Santander Investment. Publicación Elaborada por el Departamento de Análisis en México. 7 Creemos Que Aún Hay Valor en Asur y Recomendamos No Aceptar la Oferta LA OFERTA PÚBLICA El Sr. Fernando Chico Pardo, presidente del consejo de administración y director general temporal de Asur, entregó una propuesta indicativa al Consejo Directivo de Asur para comprar 42.65% de las acciones serie “B” de Asur a un precio de P$55.25 por acción local (US$50.85 al tipo de cambio actual). Esto implicaría una oferta pública total de aproximadamente US$610 millones. El consejo consideró que la propuesta indicativa presentada por el Sr. Fernando Chico Pardo para adquirir acciones representando 42.625% del capital accionario de Asur a este precio es justa y razonable. El Consejo tomó en cuenta la opinión y análisis del comité de auditoría y la opinión imparcial de un asesor financiero independiente, la cual concluyó que el precio establecido en la propuesta indicativa estaba justificado desde un punto de vista financiero y que era justo para los accionistas. Miembros de la administración de Asur mencionaron que el Sr. Chico Pardo ya recibió la aprobación por parte de la Secretaría de Comunicaciones y Transportes, la Comisión Federal de Competencia así como de otros reguladores relacionados a la oferta propuesta. Miembros del Consejo han comentado a Asur que varios miembros que mantienen acciones Serie “B” de Asur tienen intenciones de vender dichas acciones en la oferta pública anunciada anteriormente lanzada el 14 de mayo de 2007 por el Sr. Fernando Chico Pardo. Las condiciones de la oferta son: • Número de acciones ofertadas: Hasta 125.95 millones de acciones serie “B”. • Porcentaje del capital de Asur: 42.65% • Precio: P$55.25 por acción • Periodo de la oferta pública: Del 14 de mayo al 19 de junio de 2007 • Última fecha para ofertar: 19 de junio a las 8:30 a.m. • El periodo de la oferta pública podría extenderse Si el Sr. Chico Pardo compra con éxito 42.65% de acciones serie “B” incrementaría su participación en Asur a 50% mas una acción. Adicionalmente, al término de la oferta, ITA escindiría una compañía de reciente creación que mantiene 7.35% del capital accionario de Asur en forma de acciones serie “B” (resultantes de la conversión de acciones serie “BB” representando 7.35% del capital accionario de Asur). La propuesta indicativa también comenta que Aeropuertos Copenhagen ya acordó transferir su participación en la compañía escindida que mantiene estas acciones serie “B” de reciente creación al Sr. Chico Pardo y vender su participación actual de 2.5% en acciones “B”. Después de dicha escisión, ITA poseería acciones serie “BB” representando 7.65% del capital accionario de Asur y el Sr. Chico Pardo mantendría un total de 54.0%. Otros pre-requisitos para la oferta son las aprobaciones por parte de la Secretaría de Comunicaciones y Transportes (SCT), la Comisión Nacional Bancaria y de Seguros, la Comisión Federal de Competencia, el Consejo Directivo de Asur y la transferencia de acciones representando 42.65% del capital de Asur en la oferta. 8 Publicación Elaborada por el Departamento de Análisis en México. Figura 14. Asur – Estructura Actual de Accionistas Fuente: Reportes de la compañía. Figura 15. Asur – Estructura de Accionistas Propuesta Fuente: Reportes de la compañía. ¿POR QUÉ ESTÁ COMPRANDO EL SR. CHICO PARDO? La principal pregunta creemos que es ¿qué es lo que está viendo el Sr. Chico Pardo en Asur que nosotros no podemos identificar inmediatamente? Pareciera que está indicando que él ve valor por arriba del nivel de P$56.00 y que considera que la acción está subvaluada. En nuestra opinión, las posibilidades son las siguientes: • Un incremento en la política de dividendos. Debido a su cero apalancamiento y fuerte posición de efectivo, Asur podría emitir deuda e incrementar su pago de dividendos. Al Publicación Elaborada por el Departamento de Análisis en México. 9 Creemos Que Aún Hay Valor en Asur y Recomendamos No Aceptar la Oferta mantener el 54% de la compañía, el Sr. Chico Pardo recibiría este mismo porcentaje en dividendos, financiando con ello parcialmente su compra. Sin embargo, la actual regulación fiscal en México hace que una muy agresiva política de dividendos sea difícil de implementar. • El segundo aeropuerto en la Rivera Maya podría ser menos negativo de lo que parece a primera vista. Una de nuestras principales preocupaciones y la razón, en nuestra opinión, que justifica un descuento en la valuación de Asur, es la fuerte posibilidad de la construcción de un segundo aeropuerto cerca del de Cancún que competiría con el aeropuerto operado por Asur. El gobierno ha manifestado su intención de aceptar propuestas para la construcción y operación de este aeropuerto durante la segunda mitad de 2007, y miembros de la administración de Asur (junto con un número significativo de inversionistas) han expresado su intención de tomar parte en este proceso. En nuestra opinión, se trata de una situación perder-perder para Asur, ya que implicaría o perder tráfico en el aeropuerto de Cancún o hacer una inversión en un segundo aeropuerto que manejaría el mismo tráfico. Es posible que la interpretación del Sr. Chico Pardo en relación a este asunto sea diferente a la nuestra, y que por ello él considere que esta sería una inversión alternativa más que una negativa. En nuestra opinión, la propuesta de Asur para construir un sistema de tren ligero para unir el aeropuerto de Cancún con el aeropuerto de la Rivera Maya es una sólida medida defensiva, ya que posiblemente desalentaría a algunos turistas de volar hacia el nuevo aeropuerto, ya que el acceso a su destino final sería más rápido y sencillo. • Potencial para otros negocios. Es posible que el Sr. Chico Pardo haya identificado una potencial inversión en un negocio relacionado con el negocio de aeropuertos que nosotros no estamos considerando en nuestras estimaciones actuales, y en el cual Asur podría participar, llámese aeropuertos fuera de México, aerolíneas, hoteles u otros. Estas potenciales inversiones podría implicar valor adicional para los accionistas de Asur. SISTEMA DE TREN LIGERO EN CANCÚN Miembros de la administración de Asur anunciaron que apoyarán, junto con inversionistas locales, la construcción de un centro de exhibiciones y convenciones y un sistema de tren ligero que uniría los destinos turísticos en la Rivera Maya con el aeropuerto de Cancún. La gerencia de Asur comentó asimismo que contará con una participación minoritaria en estos proyectos y que la mayor parte de la inversión la realizaría un grupo de inversionistas locales. Asur ya financió los estudios preliminares de factibilidad para ambos proyectos. No se ha dado a conocer el monto de la inversión. En nuestra opinión se trata de una medida defensiva frente a la construcción de un segundo aeropuerto en la región. Los proyectos antes mencionados están sujetos a su autorización y permisos por parte de las autoridades gubernamentales. En una entrevista con el Sr. Fernando Chico Pardo, él comentó que la construcción del tren ligero de Asur no significa que el operador de aeropuertos quisiera dejar de involucrarse en la construcción de un segundo aeropuerto en la región de la Rivera Maya, y que Asur sigue interesado en formar parte del proyecto. En nuestra opinión la construcción de un tren ligero para unir el aeropuerto de Cancún con diferentes regiones en la Rivera Maya es una medida defensiva inteligente para desmotivar la construcción de un segundo aeropuerto en la región debido a que se trataría de un medio de transporte eficiente, rápido y económico hacia el aeropuerto de Cancún. Las autorizaciones por parte de las autoridades correspondientes para el tren ligero están pendientes, y el monto de inversión requerido por Asur sigue siendo incierto. OTROS RIESGOS 10 Publicación Elaborada por el Departamento de Análisis en México. • Debido a que Cancún está ubicado en una región de huracanes, Asur continuará expuesto a los efectos negativos ocasionados por huracanes futuros. Adicionalmente, la compañía podría verse afectada por cambios en las preferencias del turismo, competencia por parte de otros destinos turísticos, problemas en la industria de aerolíneas, y terrorismo, entre otros factores. Hoy en día, es difícil estimar la velocidad de la recuperación en el tráfico para Asur. Una recuperación más rápida o lenta en el tráfico afectaría nuestras estimaciones y valuación. El impacto de las aerolíneas de bajo costo en el tráfico también es incierto, ya que ninguna lleva mucho tiempo en operación. • Los maestros han estado realizado manifestaciones en la Ciudad de Oaxaca desde mayo de 2006, las cuales han ido intensificándose conforme va pasando el tiempo. Estas protestas han afectado significativamente el turismo en esta ciudad y el tráfico en Asur debido a la cancelación de vuelos. El aeropuerto de Oaxaca representó 3.6% del tráfico total en todo 2006. No hay certeza en relación a una potencial resolución de este conflicto ni una fecha estimada para la recuperación de la actividad turística en Oaxaca. • Asur también está expuesto a amenazas terroristas que podría incrementar las medidas de seguridad en los aeropuertos que opera. En 2006, Asur tuvo que realizar una inversión extraordinaria no recurrente de aproximadamente US$30 millones con el fin de adquirir equipo de escaneo de equipaje para cumplir con los más estrictos estándares internacionales. Los costos de los seguros también se han incrementado después del impacto del huracán Wilma en 2005. Finalmente las ventas “duty-free” se vieron afectadas por las medidas que prohíben llevar líquidos, geles, y productos de belleza a bordo de los aviones. Otras amenazas terroristas podría incrementar las medidas de seguridad, implicando costos adicionales o menores ventas para Asur. ESTIMACIONES Estamos esperando un incremento en el tráfico total de Asur de 14.5% en 2007, con un incremento en el tráfico doméstico de 8.6% y un fuerte crecimiento de 18.7% en el tráfico internacional, principalmente como resultado de la recuperación en Cancún. El tráfico internacional sigue siendo el principal motor para el tráfico de pasajeros de Asur debido a que representó alrededor de 60% del tráfico total en 2006. Estamos estimando que el tráfico de pasajeros en el aeropuerto de Cancún deberá representar el 72% del tráfico total de Asur en 2007, y que deberá incrementarse un 17% AaA. En términos de ventas estamos esperando un incremento de 17% en pesos reales para todo 2007. Las ventas aeronáuticas de Asur están compuestas por tarifas de pasajeros, tarifas de aterrizaje, tarifas de seguridad y otras tarifas cargadas a los pasajeros y aerolíneas. Las ventas aeronáuticas en 2006 representaron 71% de las ventas totales de Asur, en línea con nuestra estimación de 69% para 2007. Las ventas comerciales no están reguladas y representan el ingreso que recibe Asur por sus actividades comerciales tales como el arrendamiento de locales para tiendas, restaurantes, aerolíneas y otros arrendamientos comerciales, así como las tarifas cargadas a proveedores complementarios. Debido a la mejoría y ampliación de las áreas comerciales en los aeropuertos de Asur, y ahora con la Terminal 3 operando en el aeropuerto de Cancún, las ventas comerciales por pasajeros se espera que se incrementen a partir de 2007, pero sólo para crecer realmente en 2008. Con la Terminal 3 ahora operando en el aeropuerto de Cancún, deberá tener capacidad para atender el doble del número de vuelos y pasajeros internacionales. Estamos estimando que las ventas comerciales deberán incrementarse de US$3.63 por pasajero en 2006 a US$3.81 en 2007, y estimamos ventas comerciales por pasajero para 2008 de US$5.37. En consecuencia, las ventas comerciales representarían 25% de las ventas totales en 2007 y 34% Publicación Elaborada por el Departamento de Análisis en México. 11 Creemos Que Aún Hay Valor en Asur y Recomendamos No Aceptar la Oferta en 2008. Debido al alto apalancamiento operativo de Asur, el incremento en ventas que estamos esperando con la recuperación en el tráfico después del huracán Wilma, y con la Terminal 3 ahora en operación, pronosticamos una expansión en el margen EBITDA de 58.8% en 2006 a 61.3% en 2007. Esperamos un incremento real de 10.3% en el costo de los servicios durante 2007, debido principalmente a los costos adicionales requeridos por mayores medidas de seguridad. 12 Publicación Elaborada por el Departamento de Análisis en México. Figura 16. Asur – Resumen de Operación (Millones de pasajeros y Millones de Pesos), 20062009E 2006 2007E 2008E 2009E 13.8 15.8 16.9 18.2 Tráfico Tráfico Total 3.4% 14.5% 7.0% 7.6% Cancún 9.7 11.4 12.2 13.1 Otros Aeropuertos 4.1 4.4 4.7 5.1 Doméstico 5.8 6.3 6.9 7.4 10.3% 8.6% 9.6% 7.4% Crecimiento Crecimiento Internacional Crecimiento 8.0 9.5 10.0 10.8 -1.0% 18.7% 5.2% 7.8% Millones de Pesos Nominales P$ Ventas Totales 2,239 2,715 3,133 3,501 Crecimiento Real 4.3% 16.9% 11.5% 8.0% 1,588 1,865 1,944 1,957 4.5% 13.3% 0.7% -2.8% Aeronáuticas Crecimiento Real No Aeronáuticas 651 805 1,188 1,498 Crecimiento Real 3.8% 19.3% 42.6% 21.8% Comerciales 541 680 1,055 1,352 Otros 108 125 133 146 Comerciales por Pasajero US$ 3.63 3.81 5.37 6.20 641 674 770 645 Gastos de Administración 97 130 154 140 Cuota de Asistencia Técnica 71 96 97 86 112 134 154 140 Costo de Servicios Cuota de Concesión Depreciación y Amortización Costos y Gastos Totales 488 582 669 522 1,409 1,616 1,844 1,533 830 1,073 1,257 1,574 1,317 1,664 1,937 2,234 58.8% 61.3% 61.8% 63.8% Costos Financieros Netos 190 144 103 368 Utilidad Antes de Impuestos 845 978 1,155 1,206 Impuestos 301 330 348 323 Utilidad Neta 528 648 807 883 Utilidad de Operación EBITDA Margen EBITDA Fuentes: Reportes de la compañía y Estimaciones de Santander Investment. Publicación Elaborada por el Departamento de Análisis en México. 13 Creemos Que Aún Hay Valor en Asur y Recomendamos No Aceptar la Oferta ESTADOS FINANCIEROS Figura 17. Asur – Estado de Resultados, Balance General, y Estado de FE, 2006-2009E (Millones de Dólares) Estado de Resultados Ventas Costo de Ventas Utilidad Bruta Gastos de Oper. y Adm. Utilidad de Operación Depreciación EBITDA Costo Integral de Financiamiento Intereses Pagados Intereses Ganados REPOMO Ganancia/Pérd. Cambiaria Otras Operaciones Financieras Utilidad Antes de Impuestos Provisión de Impuestos Utilidad Después de Impuestos Subsidiarias Partidas Extraordinarias Participación Minoritaria Utilidad Neta Balance General Activo Activo Corto Plazo Efectivo y Equivalentes Cuentas por Cobrar Inventario Otros Activos Corto Plazo Activo Largo Plazo Activo Fijo Activo Diferido Otros Activos Pasivo Pasivo Corto Plazo Proveedores Préstamos a Corto Plazo Otros Pasivos Corto Plazo Préstamos a Largo Plazo Pasivo Diferido Otros Pasivos Capital Mayoritario Capital Participación Minoritaria Flujo de Efectivo Utilidad Neta Mayoritaria Partidas No Monetarias Cambios en Capital de Trabajo Incrementos de Capital/Dividendos Inversiones de Capital Flujo de Efectivo Neto Efectivo al Inicio del Periodo Efectivo al Cierre del Periodo 2006 205 NS NS 126 79 45 121 17 0 9 8 (0) 77 28 50 1 1 48 2006 1,370 145 114 22 0 9 1,225 487 738 106 21 1 20 85 1,264 1,264 2006 48 45 (6) (19) (100) (32) 146 114 % 100% NS NS 62% 38% 22% 59% 8% 0% 5% 4% 0% 0% 38% 13% 24% 1% 1% 0% 24% 100% 11% 8% 2% 0% 1% 89% 36% 54% 0% 8% 2% 0% 0% 1% 0% 6% 0% 92% 92% 0% 2007E 241 NS NS 145 96 53 148 13 0 11 7 (5) 87 29 58 58 2007E 1,467 231 190 33 0 7 1,236 540 696 115 23 1 22 92 1,352 1,352 2007E 58 53 7 (20) (62) 76 114 190 % 100% NS NS 60% 40% 22% 61% 5% 0% 4% 3% -2% 0% 36% 12% 24% 0% 0% 0% 24% 100% 16% 13% 2% 0% 0% 84% 37% 47% 0% 8% 2% 0% 0% 1% 0% 6% 0% 92% 92% 0% 2008E % 269 100% NS NS NS NS 161 60% 108 40% 58 22% 167 62% 9 3% 0% 12 4% 9 3% (12) -4% 0% 99 37% 30 11% 69 26% 0% 0% 0% 69 26% 2008E 1,550 100% 322 21% 282 18% 33 2% 0% 7 0% 1,228 79% 589 38% 638 41% 0% 97 6% 22 1% 1 0% 0% 21 1% 0% 75 5% 0% 1,453 94% 1,453 94% 0% 2008E 69 56 0 (22) (55) 91 190 282 Fuentes: Reportes de la compañía y Estimaciones de Santander Investment. 14 Publicación Elaborada por el Departamento de Análisis en México. 2009E % 291 100% NS NS NS NS 160 55% 131 45% 55 19% 186 64% 31 11% 0% 21 7% 12 4% (3) -1% 0% 100 34% 27 9% 73 25% 0% 0% 0% 73 25% 2009E 1,651 100% 414 25% 375 23% 32 2% 0% 7 0% 1,236 75% 652 40% 584 35% 0% 64 4% 5 0% 2 0% 0% 4 0% 0% 58 4% 0% 1,587 96% 1,587 96% 0% 2009E 73 64 2 (21) (68) 93 282 375 Figura 18. Asur – Estado de Resultados, Balance General, y Estado de FE, 2006-2009E (Millones de Pesos) Estado de Resultados Ventas Costo de Ventas Utilidad Bruta Gastos de Oper. y Adm. Utilidad de Operación Depreciación EBITDA Costo Integral de Financ. Intereses Pagados Intereses Ganados REPOMO Ganancia/Pérd. Cambiaria Otras Operaciones Financieras Utilidad Antes de Impuestos Provisión de Impuestos Utilidad Después de Impuestos Subsidiarias Partidas Extraordinarias Participación Minoritaria Utilidad Neta Balance General Activo Activo Corto Plazo Efectivo y Equivalentes Cuentas por Cobrar Inventario Otros Activos Corto Plazo Activo Largo Plazo Activo Fijo Activo Diferido Otros Activos Pasivo Pasivo Corto Plazo Proveedores Préstamos a Corto Plazo Otros Pasivos Corto Plazo Préstamos a Largo Plazo Pasivo Diferido Otros Pasivos Capital Mayoritario Capital Participación Minoritaria Flujo de Efectivo Utilidad Neta Mayoritaria Partidas No Monetarias Cambios en Capital de Trabajo Inc. de Capital/Dividendos Inversiones de Capital Flujo de Efectivo Neto Efectivo al Inicio del Periodo Efectivo al Cierre del Periodo 2006 2,239 NS NS 1,378 861 488 1,317 190 3 103 88 (4) 845 301 544 16 16 528 2006 14,941 1,581 1,242 237 5 96 13,361 5,315 8,046 1,156 229 6 222 928 13,785 13,785 2006 528 488 (70) (211) (1,089) (354) 1,596 1,242 100% NS NS 62% 38% 22% 59% 8% 0% 5% 4% 0% 0% 38% 13% 24% 1% 1% 0% 24% 100% 11% 8% 2% 0% 1% 89% 36% 54% 0% 8% 2% 0% 0% 1% 0% 6% 0% 92% 92% 0% 2007E 2,715 NS NS 1,635 1,080 591 1,664 144 1 119 79 (55) 978 330 648 648 2007E 16,504 2,594 2,140 372 1 81 13,910 6,080 7,830 1,292 255 7 248 1,037 15,212 15,212 2007E 648 596 74 (231) (695) 853 1,288 2,140 100% NS NS 60% 40% 22% 61% 5% 0% 4% 3% -2% 0% 36% 12% 24% 0% 0% 0% 24% 100% 16% 13% 2% 0% 0% 84% 37% 47% 0% 8% 2% 0% 0% 1% 0% 6% 0% 92% 92% 0% 2008E 3,133 NS NS 1,875 1,257 680 1,937 103 137 105 (139) 1,155 348 807 807 2008E 18,025 3,748 3,278 386 83 14,277 6,853 7,424 1,132 258 9 249 874 16,893 16,893 2008E 807 646 1 (254) (645) 1,063 2,215 3,278 100% NS NS 60% 40% 22% 62% 3% 0% 4% 3% -4% 0% 37% 11% 26% 0% 0% 0% 26% 100% 21% 18% 2% 0% 0% 79% 38% 41% 0% 6% 1% 0% 0% 1% 0% 5% 0% 94% 94% 0% 2009E 3,501 NS NS 1,927 1,574 660 2,234 368 255 147 (35) 1,206 323 883 883 2009E 19,845 4,978 4,508 384 86 14,867 7,843 7,024 767 64 19 45 702 19,078 19,078 2009E 883 773 26 (252) (818) 1,116 3,393 4,508 100% NS NS 55% 45% 19% 64% 11% 0% 7% 4% -1% 0% 34% 9% 25% 0% 0% 0% 25% 100% 25% 23% 2% 0% 0% 75% 40% 35% 0% 4% 0% 0% 0% 0% 0% 4% 0% 96% 96% 0% NS no significativo. Fuentes: Reportes de la compañía y Estimaciones de Santander Investment. Publicación Elaborada por el Departamento de Análisis en México. 15 Creemos Que Aún Hay Valor en Asur y Recomendamos No Aceptar la Oferta EVOLUCIÓN DEL PRECIO DE LA ACCIÓN Asur – Evolución Relativa a 12-Meses (En Dólares) IPC May-07 Abr-07 Mar-07 Feb-07 Ene-07 Dic-06 Nov-06 Oct-06 Sep-06 Ago-06 Jul-06 Jun-06 ASUR May-06 180 170 160 150 140 130 120 110 100 90 80 Fuentes: Bloomberg y Santander Investment. Asur – Desempeño del Precio de la Acción en los Últimos Tres-Años (En Dólares) 3,000 51 46 41 36 B $24.00 3/3/04 31 B $34.00 4/21/05 H $44.00 9/8/05 H $31.00 10/28/05 2,500 SB $29.00 11/4/04 2,000 B $46.00 10/26/06 26 21 16 6 M-04 SB: Strong Buy B: Buy H: Hold UP: Underperform S: Sell UR: Under Review 1,500 B $42.00 5/1/06 B $35.00 6/20/05 11 Analyst Recommendations and Price Objectives 1,000 500 J-04 S-04 D-04 M-05 J-05 Asur ( Eje Izq.) S-05 D-05 M-06 J-06 S-06 D-06 M-07 IPC (Eje Der. ) Fuente: Santander Investment. 16 Publicación Elaborada por el Departamento de Análisis en México. El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander, mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander o sus filiales han participado como coordinador, colocador o asegurador en una oferta pública de venta de Sare, Ica, Cemex, América Móvil, Alsea y Ara. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de América Móvil e Ica, Cemex, Sare, Alsea y Gap. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de América Móvil, Cemex, Ica, Sare, Telmex, Gissa, Alsea, Ara, Liverpool, Geo, Mexichem, Gruma, Comerci, Televisa, Kimberly Clark y Famsa. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander, sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financiero Santander ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin. 2007