Concepto de Ajustes Al finalizar el periodo contable, las cuentas

Anuncio

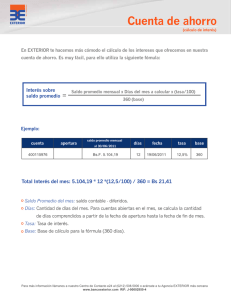

Concepto de Ajustes Al finalizar el periodo contable, las cuentas deben presentar su saldo real, por cuanto estos valores servirán de base para preparar estados financieros. Cuando los saldos de las cuentas no son reales es necesario aumentarlos, disminuirlos o corregirlos mediante un asiento contable llamado asiento de ajuste. Ajuste es el asiento contable necesario para llevar el saldo de una cuenta a su valor real. Clases De Ajustes Ajustes ordinarios Son los asientos que se realizan con frecuencia, en la empresa en cada periodo contable. Este tipo de ajustes afectan las siguientes cuentas: • Caja • Bancos • Provisiones y deudas de difícil cobro • Inventario de mercancías • Depreciación acumulada • Gastos pagados por anticipado y cargos diferidos • Ingresos recibidos por anticipado • Ingresos por cobrar • Costos y gastos por pagar • Provisiones para obligaciones laborales 1. Ocasionados por arqueo: Al verificar la existencia de valores en caja, esto es al realizar un arqueo, se debe comparar su valor con el saldo en libros. Al efectuar esta comparación se pueden presentar los siguientes casos: El valor total del arqueo de caja puede ser menor que el saldo en libros: En este caso se presenta un faltante por la diferencia, valor por el cual se debe realizar un ajuste. Ajustes a la cuenta Caja. ARQUEO DE CAJA 1.El 30 de diciembre se realizó un arqueo de caja en la caja No 1 del almacén, se encontró un faltante de $160.000, en el momento no se pudo establecer la razón del faltante. 2.El cajero de la caja No 2 había entregado $75.000 al mensajero para la compra de papelería, no había elaborado el comprobante de egreso y no existía el registro contable. 3.El cajero de la caja No 3 entrego dinero demás a un cliente, no se puedo determinar cuál cliente. Ejemplo No 1 CAJA GENERAL DEBE HABER 1,000,000 500,000 600,000 750,000 1,800,000 650,000 3,400,000 1,900,000 $1,500,000 2. Ajustes a la cuenta Bancos, ocasionados por conciliación bancaria: Para realizar este ajuste es necesario realizar una conciliación, o sea, comparar el saldo del libro de Bancos de la empresa con el saldo del extracto bancario. Extracto bancario es el documento que elaboran mensualmente los bancos para sus clientes por cuenta corriente o de ahorros, relacionando en forma parcial y total el movimiento de la cuenta por consignaciones, depósitos, giros de cheques, retiros, notas debito o crédito y los saldos. Al conciliar cada cuenta bancaria se identifica los ajustes que es necesario realizar por cada diferencia encontrada. Las diferencias mas frecuentes puede ser: • Transacciones contabilizadas por la empresa comercial y no registradas por la entidad bancaria. • Por valores que aparecen en el extracto que aun no se han registrado en la empresa. CONCILIACION BANCARIA 1. Realizada la conciliación bancaria, se encontró en el extracto bancario la siguiente información, que no ha sido contabilizada por la empresa. • Nota debito x valor de $ 120.000 correspondiente a compra de chequera no contabilizada. • GMF. (4 x mil) $395.000 • Consignación nacional efectuada por un cliente para el pago de una factura por $ 1.567.987. • Rendimiento financiero por valor de $ 55.000 de una cuenta de ahorro. 3. Ajuste por provisión cartera o estimado para deudas de difícil cobro: El valor de cartera esta constituido por los saldos que adeudan los clientes por venta de mercancías a crédito. Estos saldos deben aparecer en el balance por su valor real, teniendo en cuenta que algunas deudas no se pueden recaudar por fallecimiento de clientes, insolvencia, cambios de domicilio, incendios y otros casos fortuitos. Por lo contrario, es necesario estimar como incobrable una parte del saldo de cartera y en el Balance General, en la sección de Activos, presentar el valor bruto de Clientes. Cuentas: 139905 Provisión – 519910 Gasto Provisión. CLIENTE - JOSE ARMENTA FACTUR A No VALOR R-2233 1.000.000 - GLADIZ MARTINEZ R-2244 VENCIMIENTO EN MESES 0-3 meses 800.000 3-6 meses + DE 12 meses 1.000.000 800.000 - RAUL JIMENEZ R-3322 2.000.000 - PEDRO RAMOS R-1188 7.000.000 3.000.000 TOTAL $10.800.000 $800.000 $4.000.000 Provisión individual: Entes económicos cuyo numero de cuentas x cobrar es reducido, y corresponde al 33% de las deudas mayores a un año. 6-12 meses Existen dos formas 2.000.000 4.000.000 $2.000.000 $4.000.000 Provisión general: Entes económicos cuyo numero de cuentas es grande, y corresponde si en el ultimo día del año gravable: 3 a 6 meses – 5% 6 a 12 meses – 10% 12 y mas – 15% Puede suceder: 1. Si el cliente Raúl Jiménez nos envía una carta informando que por inconvenientes de liquidez no cancelara La deuda: 531095 – Cuentas Incobrables(DB) – 139905 Provisiones (DB) – 130505 Clientes Nacionales (CR). 2. El cliente Pedro Ramos nos cancela toda la deuda: 110505 Caja General (DB) – 130505 Clientes Nacionales (CR) 425035 Recuperaciones Provisiones (CR) - 139905 Provisiones (DB). 3. Después de 1 año el cliente Raúl Jiménez nos cancel la deuda: 110505 Caja General (DB) – 425005 Recuperaciones Deudas malas (CR). 4. Ajuate Por Inventario de Mercancías en Las Empresas con Sistema de Inventario Permanente: Al comparar el valor total del inventario físico de mercancías con el saldo en libros, pueden presentarse los siguientes casos: Inventario Físico Mayor que el valor en Libros de la cuenta de Mercancías: en este caso se presenta un sobrante y debe realizarse un ajuste por la diferencia, debitando la cuenta mercancías no fabricadas por la empresa y acreditando la cuenta costo de ventas; por que esto ocurre, generalmente por malos registros en los libros. Inventario Físico Menor Que el Valor en Libros de la Cuenta de Mercancías: en este caso se presenta un faltante y es necesario realizar el ajuste por la diferencia, acreditando la cuenta mercancías no fabricadas y debitando la cuenta según la razón que haya ocasionado el faltante, así: Ejemplo: al realizar el inventario físico de mercancías se presenta un faltante de $245.000 ocasionado por deshidratación de los artículos. La provisión protege al inventario de una empresa contra la obsolescencia, el desuso, los daños, el deterioro, diferencia contra el inventario físico como la pérdida o cualquier otro tipo de factor que influya o conduzca a que el valor del mercado sea diferente o inferior al costo de adquisición. El decreto reglamentario 2649 de 1993 ordena lo siguiente: Art. 63: Al cierre del período deben reconocerse las contingencias de pérdida del valor re expresado de los inventarios, mediante las provisiones necesarias para ajustarlos a su valor neto de realización. Cuentas: 529915 Gasto Provisión – 1499-05-10-15 Provisión. 5. Ajuste por Depreciación de propiedades , Planta y Equipo (Activos Fijos) La depreciación es el gasto en que incurre una empresa a medida que sus activos fijos tangibles se desgastan durante la vida útil. Pueden estimarse que el activo se consume totalmente durante su vida útil o puede considerarse su valor residual, cuota de rescate o salvamento teniendo en cuenta el valor que tendrá el activo al final de su vida útil. Vida útil es el lapso durante el cual se espera que la propiedad, planta y equipo contribuirán a la generación de ingresos. Para su determinación es necesario considerar la vida útil legal reglamentada por el estatuto tributario o una vida útil técnica fijada teniendo en cuenta las especificaciones de fabrica, la obsolescencia por avances tecnológicos, el deterioro por el uso y el tiempo. Cuentas: 1592 Contra 5160 o 5260. DEPRECIACION 1. No se ha efectuado la depreciación del año 2013, de un vehículo que se adquirió el 2 de enero del año 2013. , el valor histórico del activo es de $25.000.000. 2. A la fecha no se ha realizado la depreciación correspondiente al año 2013, se aplica el método de línea recta, los saldos son: Construcciones y edificaciones 142.512.800. Equipos de comunicación y computación 22.652.180 Flota y equipo de transporte 85.612.000 Maquinaria y equipo 12.620.000 De Acuerdo con la legislación colombiana, el tiempo de vida útil y porcentaje de desgaste establecido para efectos de la depreciación anual, son los siguientes: ACTIVO DEPRECIABLE construcciones y edificaciones maquinaria y equipo equipo de oficina equipo de computación flota y equipo de transporte VIDA UTIL % DEPRECIACION ANUAL 2O años 5% 10 años 10 años 5 años 5 años 10% 10% 20% 20% 6. Ajuste por amortización Activos Diferido: Los gastos diferidos representan aquellos materiales que la empresa ha comprado para consumirlo en un periodo futuro y los servicios pagados en la forma anticipada , contabilizados en la cuenta gastos pagados por anticipado. Ejemplos: papelería, arrendamientos, impuestos, intereses, publicidad, seguros y otros. En este grupo se incluyen cargos diferidos, que representan los costos y gastos en que incurre la empresa en las etapas de organización, instalación, montaje y puesta en marcha, además de los gastos de inversión y estudio de proyectos. CARGOS DIFERIDOS Cuentas: 1705 - Gastos pagados por anticipado, 1710 - Cargos diferidos Ejemplos: 1. En el proceso de montaje y puesta en marcha la empresa incurrió en gastos por valor de $40.000.000, los cuales se contabilizaron como activos diferidos en la cuenta cargos diferidos, se decidió amortizar el gasto en 10 años, realice la amortización del primer año y contabilícelo (171004) – (1110 o 1105). 2. Los cargo diferidos corresponden a papelería, la cual alcanza para 4 meses, el saldo de la cuenta a 31 de marzo es de $900.000, no se ha causado el gasto correspondiente a marzo (170595 – 111005 o 110505 Cuando se compra). (519530 o 529530 contra 179595 Cuando se ajusta). 7. Ajuste por amortización de pasivos diferidos: Los pasivos diferidos representan los ingresos recibidos por adelantado. Así como un empresa puede pagar por anticipado, también puede recibir dinero cobrado anticipadamente por servicios, arrendamientos, comisiones y otros. Cuentas: 2705 - Ingresos recibidos por anticipado, 2805 – Anticipos y avances recibidos. 8. Ajuste por ingresos por cobrar: Cuando la empresa he devengado una renta y no se ha cobrado, debe realizar un ajuste por el valor correspondiente. El valor de ingreso ya causado se convierte en un derecho de la empresa; por ello debita una cuenta de Activos denominada Ingresos Por Cobrar y acredita la cuenta respectiva de ingresos. Cuenta: 1345 – Ingresos por cobrar 9. Ajuste por Costos y Gastos por Pagar: Cuando una empresa se ha incurrido en un gasto y no se ha contabilizado, debe realizarse un ajuste por el valor correspondiente. El valor del gasto ya causado se concierte en un pasivo para la empresa. Por ello al contabilizar debita la cuenta de gastos y acredita la cuenta de costos y gastos por pagar. 10. Ajuste para obligaciones laborales: Con el fin de cuantificar el valor real de las prestaciones sociales a cargo de la empresa, al finalizar el periodo contable deben hacerse los cálculos y asientos de ajustes por este concepto. En el proceso de contabilización se utilizaran los siguientes grupos de cuentas: 1105 (Bancos) – Lo pagado. 2370 (Retenciones y aportes de nómina) – EPS – Cooperativas – Embargos. 2380 (Acreedores varios) – Fondo de pensiones, cesantías, solidaridad. 2610 (Provisiones para obligaciones laborales) – Cesantías(8,33%), Int sobre cesantías(1%), Vacaciones(4,17%), Prima de servicios(8,33%). 5105 (Gastos de personal) – Total pagado o a pagar. 11. Ajuste por diferencia en cambio: Cuando se adquiere el pasivo o el activo en moneda extrajera, se contabiliza por su valor en pesos, puesto que nuestros principios de contabilidad así lo exigen. Cuando se procede a realizar el cierre contable, ese valor en moneda extrajera se debe representar en moneda nacional a la tasa de cambio vigente para ese último día del periodo en el cual se hace el cierre. Como resultado de esa conversión, puede resultar un mayor valor o un menor valor en comparación con lo mostrado en la contabilidad. Cuentas: 421020, 530525 – Diferencia en cambio. DIFERENCIA EN CAMBIO 1. La obligación que se tiene con el banco del exterior es de U$10.000, en la fecha en que se tomó el crédito el valor del dólar era de $1.884.21, a la fecha del cierre contable se cotizaba a $2.050. 2. Se tiene una inversión en un banco del exterior de €5.000, en la fecha en que se invertido el valor del Euro se cotizaba a $2.154.41, a la fecha del cierre contable se cotizaba a $2.282.44. Asientos de cierre Estos asientos contables tienen como objetivo la cancelación de las cuentas de resultado contra la cuenta de pérdidas y ganancias [5905]. Al finalizar el año, y una vez se han realizado los ajustes pertinentes, se procede a cancelar cada una de las cunetas de ingresos, gastos y costos para determinar la utilidad del ejercicio, y esta cancelación se registra en los comprobantes de cierre. Es al momento del cierre contable las cuentas de ingresos se debitan y las cuentas de gastos y costos se acreditan contra la cuenta 5905, con el fin de cancelarlas, es decir, dejarlas en ceros. Estas cuentas para su cancelación se debitan o acreditan por el mismo valor que tienen acumulado. Ejemplo: Supongamos que en la cuenta 4135 tenemos la suma de $1.000.000 y en la cuenta 5205 la suma de $600.000: Cuenta Debito Crédito 4135 1.000.000 5205 600.000 Cancelación de cuentas, la cuenta 4135 es de saldo crédito y la cuenta 5205 de saldo debito, por lo que debitaremos la primera y acreditaremos la segunda, contra la 5205 Ganancias y perdidas. Cuenta 4135 Debito 1.000.000 Crédito 5905 1.000.000 5205 600.000 5905 600.000 Aquí vemos que la cuenta 5905 queda con un saldo crédito de $400.000 [C1.000.000D600.000], saldo que también debemos cancelar contra la cuenta del patrimonio correspondiente a resultados del ejercicio 3605 – Utilidad del ejercicio o 3610 – Perdida del ejercicio. Como en este ejemplo el saldo de la cuenta 5905 nos indica que hay una utilidad, la cuenta 5905 la cancelamos contra la cuenta 3605: Cuenta 5905 3605 Debito 400.000 Crédito 400.000