Presentación de PowerPoint

Anuncio

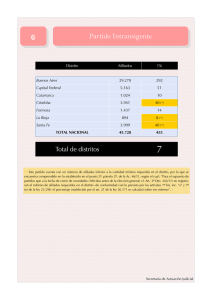

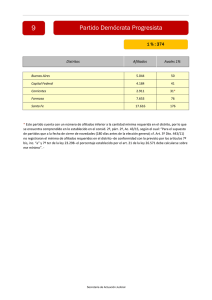

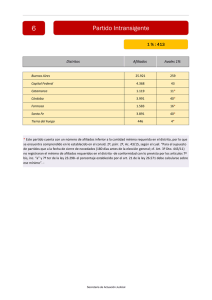

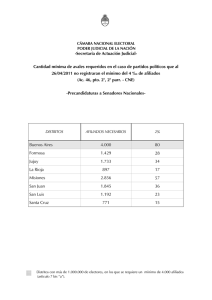

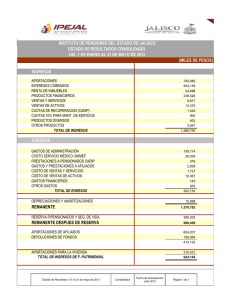

Esquema de Multifondos: Balance y Expectativas Jorge Castaño Gutiérrez Superintendente Financiero de Colombia Octavo Congreso FIAP Asofondos Cartagena de Indias, Abril 16 de 2015 Agenda 1. Evolución del esquema de Multifondos 2. Expectativas y desafíos 3 Agenda 1. Evolución del esquema de Multifondos 2. Expectativas y desafíos 4 Objetivo del Esquema El esquema de multifondos se creó e implementó (2011) con el claro objetivo de lograr que colombianos pertenecientes al Régimen de Ahorro Individual con Solidaridad (RAIS) decidieran libremente y con suficiente información el destino de sus aportes de acuerdo con su edad, apetito de riesgo y necesidades particulares, buscando incrementar la probabilidad de obtener una pensión y/o mejorar el monto de la misma. ? ? ? Fondo Conservador: Enfocado a personas próximas a la edad de jubilación, con menor apetito de riesgo que buscan preservar el capital ahorrado dada su cercanía al momento de pensionarse. Fondo Moderado: Dirigido a los afiliados que tengan una tolerancia media al riesgo. Fondo de Mayor Riesgo: Dirigido a personas con mayor apetito de riesgo, por lo general jóvenes para quienes su momento para la pensión es aun lejano . Fondo Especial de Retiro Programado: Creado para la administración de los recursos de los pensionados. 5 Afiliados Es evidente que la selección de tipo de fondo por parte de los afiliados no respondió a la expectativa de implementación del esquema, pues tan solo el 0,49% ha seleccionado tipo de fondo. Vale la pena preguntarse: ¿Los afiliados recibieron la asesoría necesaria para decidir?, ¿es un tema de fortalecimiento de la educación financiera que empodere al afiliado y lo lleve a exigir por parte de su AFP la asesoría e información suficiente para tomar la decisión que más le convenga?, ¿somos una población indiferente al riesgo? o ¿la pensión es un tema lejano por el cual hay que preocuparse cuando se acerque el momento de obtenerla? Fondo Moderado 11’977,792 95% Fondo Conservador 608,791 4.7% Fondo de Mayor Riesgo 45,098 0.3% • • • • • El 58% de los afiliados son hombres. El 59% de los afiliados tienen menos de 34 años. La edad promedio ponderada es 33 años. La base de cotización para el 85% de los cotizantes es cotiza menor o igual a 2 SMMLV. El 43% de los afiliados son cotizantes. • • • • • El 56% de los afiliados son mujeres. Más del 98% son mayores de 50 años. La edad promedio ponderada es 56 años. El 85% cotiza sobre una base menor o igual a 2 SMMLV. El 32% de los afiliados cotiza • • • • El 75% son menores a 34 años. El 75% cotizan sobre una base de hasta 3 SMMLV. La edad promedio ponderada es 34 años. El 65% de los afiliados cotiza. 6 Afiliados Fuente: SFC. Cifras a Febrero 28 de 2015 (en proceso de revisión) Cálculos propios Fuente: SFC. Cifras a Febrero 28 de 2015 (en proceso de revisión) Cálculos propios • Aun cuando la tendencia en el número de afiliados es creciente, el porcentaje de cotizantes se ha mantenido estable en los tres fondos. • La formalización del empleo permitirá que se mantenga una tendencia creciente en el número de nuevos cotizantes; sin embargo, hay espacio para trabajar en aquellos afiliados que no aportan regularmente. • La pregunta es entonces: ¿el bajo nivel de cotización responde a un tema de demanda laboral? o ¿se trata de un tema de expectativas respecto de una baja probabilidad de pensionarse por parte de los colombianos?. 7 Recursos administrados • El volumen de recursos administrados en los tres tipos fondo de acumulación asciende a $146 bn COP (cerca de 53,8 bn USD), de los cuales el 92% se encuentran en el tipo de fondo Moderado, 7% en el fondo Conservador, y 1% el fondo de Mayor Riesgo. Adicionalmente las AFPs administran $11,5 bn COP de pensionados que optaron por Retiro Programado. • El 81% de los recursos del tipo de fondo Moderado son administrados por 2 de las 4 entidades, lo que refleja un alto grado de concentración de este mercado. Fuente: SFC. Cifras a Enero 31 de 2015 (en proceso de revisión) Cálculos propios Fuente: SFC. Cifras a Febrero 28 de 2015 (en proceso de revisión) Cálculos propios 8 Portafolio de Inversiones Fuente: SFC. Cifras a Febrero 28 de 2015 (en proceso de revisión) Cálculos propios • Frente a la composición del portafolio de las AFPs, se confirma que en línea con el régimen de inversiones aplicable, el apetito de riesgo es diferencial por tipo de fondo cumpliendo el objetivo trazado por multifondos. • El Fondo Moderado tiene menor proporción de instrumentos de renta variable y activos de emisores del exterior que el Fondo de Mayor Riesgo, y el Fondo Conservador es el que menos inversiones tiene de esta clase de instrumentos. • La existencia de un régimen de inversiones para cada fondo, no exime a las entidades de realizar una adecuada gestión del portafolio, fundamental para optimizar el capital de los afiliados en procura de mejores y mayores posibilidades de pensión. 9 Traslados Fuente: SFC. Cifras a Febrero 28 de 2015 (en proceso de revisión) Cálculos propios • Se han efectuado 720 mil traslados entre y hacia las AFPs desde comienzos del 2011 hasta Febrero de 2015, lo cual representa una tasa anual de traslados 0,6% frente al total de afiliados. • Dado que el traslado entre regímenes es significativo, cobra mayor importancia la ley reciente de transparencia, con el fin de que los afiliados adopten la decisión que realmente les favorece con base en una información adecuada. 10 Pensionados por modalidad • Por medio del Régimen de Ahorro Individual 80,695 personas han obtenido su pensión, frente a los 12.6 millones de afiliados a los fondos de pensiones obligatorias. • Si bien el esquema de Multifondos se fundamentó en la etapa de acumulación, la creación de un Fondo Especial de Retiro Programado para quienes elijen esta modalidad de pensión, fue un paso importante al independizar la administración de estos recursos de los fondos de quienes buscan alcanzar una pensión. • No obstante, dado que el ciclo de vida de los pensionados por invalidez y sobre vivencia puede ser muy distinto al de los pensionados por vejez, se hace necesario establecer un régimen de inversiones para dicho tipo de fondo, que tenga en cuenta la citada diversidad, así como una metodología para determinar su rentabilidad mínima. Así mismo, se requiere revisar la norma de valoración de inversiones para reconocer las necesidades de flujos propios de este tipo de fondo. Fuente: SFC. Cifras a Febrero 28 de 2015 (en proceso de revisión) Cálculos propios 11 Pensionados por vejez • A Febrero de 2015, se registran 21,058 pensionados por vejez, lo cual representa el 26% de los pensionados por el RAIS, por sobrevivencia 46% y 27% por invalidez. • Gran parte de los pensionados por vejez han optado por Retiro Programado lo cual ha conllevado a que el número de rentas vitalicias se mantenga estable desde hace 3 años, mientras que se ha duplicado el número de retiros programados. Fuente: SFC. Cifras a Febrero 28 de 2015 (en proceso de revisión) Cálculos propios 12 Pensionados por vejez • De acuerdo con lo anterior, la reflexión obligada es: ¿Y la oferta de rentas vitalicias? • Lo cual nos conduce al siguiente panorama de riesgos: Riesgo de indexación al salario mínimo, tema que ya fue definido en el Decreto 036 de 2015 y se encuentra en proceso de reglamentación de su mecanismo operativo. Riesgo financiero por insuficiencia de instrumentos de largo plazo y tasa de interés técnico Riesgo de extralongevidad para inválidos y rentistas Riesgos legales por cambios en los beneficiarios • La limitada oferta de Rentas Vitalicias genera un riesgo sobre las AFPs, quienes ante el agotamiento del capital del pensionado en Retiro Programado deben optar por una Renta Vitalicia que el mercado no ofrece, y en tal sentido son éstas quienes terminan asumiendo el pago de las pensiones. • El hecho de que en renta vitalicia se tenga en cuenta el factor de deslizamiento pero no en las demás modalidades de pensión ni en el control de saldos, conlleva a que no sea comparable la mesada pensional entre las diferentes modalidades de pensión, y puede inducir a los afiliados a tomar decisiones equivocadas. El MHCP trabaja en un paquete de medidas que buscan corregir estas fallas de mercado. 13 Balance Luego de 4 años de implementado, el esquema de Multifondos ha venido cumpliendo con la distinción de perfil de riesgo entre los tipos de fondo. Sin embargo, es evidente la necesidad de lograr que los afiliados seleccionen el tipo de fondo que se ajuste a su ciclo de vida y la posibilidad de asumir más riesgo en busca de una mayor rentabilidad y, por ende, una mejor pensión. Así mismo, es necesario fortalecer la etapa de desacumulación respecto de la oferta de modalidades de pensión alternativas que incluye por supuesto a las rentas vitalicias. Las decisiones de traslado entre regímenes requieren ser adoptadas con base en una adecuada información. 14 Balance La normatividad debe reconocer que el efecto del deslizamiento afecta a todas las modalidades de pensión. El tipo de fondo moderado debe contar con su propio régimen de inversión y reconocer que las condiciones de los pensionados de invalidez y sobrevivencia es distinta a la de los de vejez. También es necesario avanzar en una definición sobre la metodología de valoración de sus inversiones. 15 Agenda 1. Evolución de esquema de Multifondos 2. Expectativas y desafíos 16 Expectativas y Desafíos DEBER DE ASESORÍA Ante la evidente selección por defecto del Fondo Moderado, es imperiosa la necesidad de fortalecer los mecanismos por medio de los cuales las AFPs brindan la asesoría a los afiliados, no solo para seleccionar el tipo de fondo que se ajuste a su perfil de riesgo, sino también el régimen que más le convenga. Las quejas por afiliaciones y traslados dan cuenta de algunas deficiencias en el cumplimiento del deber de información, lo que ha influido en que los afiliados tomen decisiones no siempre convenientes. Esto se traduce en una alta litigiosidad ya que al ver afectados sus intereses, se hace necesaria la intervención de la autoridad judicial para la solución de su conflicto. El deber de asesoría necesario para que el esquema se consolide va más allá de la información básica sobre las características y condiciones del SGP y los diferentes fondos, se requiere de la evaluación y conocimiento particular del cliente y de la capacidad de asumir sus deberes y exigir sus derechos como afiliado. 17 Expectativas y Desafíos PROCESOS DE AFILIACIÓN – TRASLADO Y SELECCIÓN DE FONDO El momento de afiliación o traslado al régimen de capitalización individual constituye una oportunidad ideal para fomentar la educación financiera en los afiliados al Sistema General de Pensiones, por tal razón vale la pena evaluar la pertinencia de mantener procedimientos independientes para las afiliaciones / traslados y la selección de tipo de fondo. Con la expedición de la Ley 1748 de 2014 sobre información transparente a los consumidores financieros, se busca una mayor y mejor revelación de información a los afiliados de ambos regímenes al requerir de la asesoría y evaluación de ambas partes para que proceda el traslado. 18 Expectativas y Desafíos GESTIÓN DE PORTAFOLIO Y RENTABILIDAD Si bien el esquema ha mostrado una diferenciación en materia de composición de portafolio de cada uno de los tipos de fondo, se requiere motivar al afiliado para que de acuerdo con su ciclo de vida y perfil de riesgo seleccione el tipo de fondo adecuado. La alta concentración de recursos administrados en dos AFP, requiere el fortalecimiento del gobierno corporativo y un control permanente de las negociaciones de los fondos frente a las condiciones del mercado y a las operaciones que pueden realizar con los vinculados a la administradora. En la medida en la que la masa de cada uno de los fondos crezca, el volumen de recursos para administrar demandará más instrumentos de inversión promoviendo implícitamente el desarrollo del mercado de capitales, bajo el régimen de inversiones vigente y eventualmente permitirá ofrecer mejores rentabilidades. 19 Expectativas y Desafíos MODALIDADES DE PENSIÓN Activar la oferta de Rentas Vitalicias lo cual demandará un esfuerzo en materia regulatoria, que pierde todo su efecto si no se cuenta con la concurrencia de las Compañías Aseguradoras como oferentes de las rentas. Evaluar la forma adecuada para reconocer dentro de los estados financieros de la administradora el riesgo de descapitalización de las cuentas individuales en retiro programado. Establecer un mecanismo transparente que le permita a los afiliados seleccionar la modalidad de pensión y la aseguradora que más le convenga. Expedir la normatividad que permita reconocer que el factor de deslizamiento aplica a todas las modalidades de pensión. Establecer un régimen de inversiones para el tipo de fondo de retiro programado que tenga en cuenta las diferencias entre pensionados. 20 Gracias