MASTER FILE FONDO CATÁLOGO PRESENTACIÓN

Anuncio

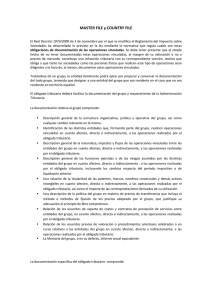

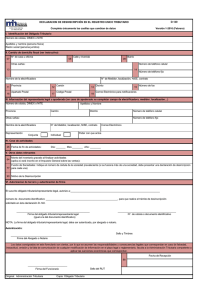

UN SERVICIO PROFESIONAL ESPECIALIZADO DE DOCUMENTACIÓN DE PRECIOS DE TRANSFERENCIA “TOTALMENTE A SU ALCANCE” Isaac T. González isaac.gonzalez@dmulchi.com 1 ¿Está teniendo en cuenta sus operaciones vinculadas? ¿Sabe lo que son? ¿Conoce las graves sanciones que su falta de documentación o error de valoración pueden suponerle? ¿Cómo está aplicando la NRV 21 del PGC y la 20 del PGCPYMES? Le ofrecemos ayudarle a cumplir con la Ley, estar preparado y evitar sanciones 2 ¿QUÉ ES UNA OPERACIÓN VINCULADA? Cualquier operación, nacional o internacional, de contenido económico entre entidades y/o personas físicas con algún grado de vinculación de carácter económico, mercantil, familiar o siempre que se trate de personas o entidades residentes en un paraíso fiscal. (Ver Anexo 1) 3 ¿QUÉ OBLIGACIONES TRIBUTARIAS CONLLEVA UNA OPERACIÓN VINCULADA? El contribuyente está obligado a valorar fiscalmente sus operaciones vinculadas a precio de mercado, es decir, a un precio que hubieran pactado partes independientes. La novedad de la Ley actualmente en vigor es que el contribuyente está además obligado a conservar y, en su caso, a presentar a la Administración Tributaria, una documentación específica en relación a sus operaciones vinculadas y a la prueba de valoración a precio de mercado. No sólo una eventual discrepancia entre el precio pactado y el precio de mercado o una documentación deficiente puede conllevar importantes consecuencias fiscales, sino que, específicamente, la falta de documentación, supone unas sanciones relevantes.* *Se excluye de las obligaciones de documentación de las operaciones vinculadas a las empresas de reducida dimensión cuando el importe total de sus operaciones vinculadas en el ejercicio no supere 100.000 Euros de valor de mercado (exceptuando paraísos fiscales). 4 ¿EN QUÉ CONSISTE LA DOCUMENTACIÓN ESPECÍFICA? La documentación requerida por la Administración Tributaria tiene que ser preparada en conformidad con la Ley (que a su vez sigue las directrices de la OCDE) ¿CÓMO PUEDO PREPARAR DICHA DOCUMENTACIÓN? La preparación de los expedientes documentales es una tarea compleja que requiere principalmente: Un profundo conocimiento de la norma española y de las directrices de la OCDE. El acceso a bases de datos internacionales fidedignas cuyo coste supone una cuantiosa inversión. 5 ¿CUÁNTO CUESTA PREPARAR DICHA DOCUMENTACIÓN? Las “big four” y los “Mega despachos” son los únicos que, hoy por hoy y con cierto grado de garantía, disponen del conocimiento necesario y de los medios económicos precisos para acometer las importantes inversiones en bases de datos fidedignas. Por este motivo quieren y pueden ofrecer sus servicios en esta materia pero a unos precios normalmente muy elevados y en particular a sus habituales clientes: multinacionales, corporaciones, grandes grupos... MasterFile ofrece, sin embargo, la posibilidad de acceder a los mismos servicios profesionales de una multinacional, a un coste más asequible, proporcionado a la realidad de las PYMES. 6 GRÁFICAMENTE, ¿QUÉ NOS EXIGE LA NORMATIVA?: Determinación de las operaciones alcanzadas por la Ley del Impuesto de Sociedades Análisis Funcional: determinación de funciones, riesgos y activos Análisis Económico: selección del método Análisis Financiero: determinación de cumplimiento de los valores de mercado INFORME DE PRECIOS DE TRANSFERENCIA 7 ¿A qué régimen sancionador se enfrenta? Concepto Valoración correcta Valoración incorrecta Documentación completa No hay infracción No hay infracción Documentación incompleta* Documentación incompleta* PYMES Sanción: -1.500 € por dato (D) -15.000 € por conjunto de datos (CD) Sanción: Menor de las cuantías: -10% del conjunto de operaciones vinculadas -1% de la cifra de negocios Sanción: -15% del ajuste con un mínimo de: - 3.000 € por dato (D) - 30.000 € por conjunto de datos (CD) *Documentación incompleta: - No tener, o tener de forma incompleta, inexacta o con datos falsos la documentación. - Que el valor normal de mercado derivado de dicha documentación difiera del declarado. 8 ¿Qué es un DATO (D) y qué es un CONJUNTO DE DATOS (CD) en relación a las SANCIONES? Sanción € Documentación relativa al obligado tributario* (tabla 1) D Nombre y apellidos o razón social o denominación completa, domicilio fiscal y número de identificación fiscal del obligado tributario y de las personas o entidades con las que se realice la operación, así como descripción detallada de su naturaleza, características e importe**. 1.500/ 3.000 € CD Análisis de comparabilidad 15.000/ 30.000 € CD Método de valoración elegido, razones que justifican su elección, forma de aplicación y la especificación del valor o intervalo de valores derivados del mismo. 15.000/ 30.000 € CD Criterios de reparto de servicios prestados conjuntamente en favor de varias personas o entidades vinculadas, así como los correspondientes acuerdos, si los hubiera, y acuerdos de reparto de costes. (&) 15.000/ 30.000 € CD Cualquier otra información de que haya dispuesto el obligado tributario para determinar la valoración de sus operaciones vinculadas, así como los pactos parasociales suscritos con otros socios 15.000/ 30.000 € CD Documentación de operaciones con paraísos fiscales salvo: - Que el obligado tributario pruebe que la realización de la operación a través de un país considerado como paraíso fiscal responde a la existencia de motivos económicos válidos - Que el obligado tributario realice operaciones equiparables con entidades vinculadas que no residan en paraíso fiscal y acredite que el valor convenido de la operación se corresponde con el valor convenido en dichas operaciones equiparables, una vez efectuadas, en su caso, las correcciones necesarias*** 15.000 / 30.000 € *Ajuste principal (bilateral) y ajuste secundario (flujos patrimoniales) patrimoniales) **En **En operaciones con paraí paraísos fiscales debe ademá además identificarse las personas que, en nombre de las entidades residentes en paraí paraíso, hayan intervenido en la operació operación y, en caso de entidades jurí jurídicas, el nombre de los administradores de las mismas (ver anexo 2) *** No cumpliendo los dos preceptos, se exige todo lo arriba señ señalado. Total… Total….76.500/153.000 € 9 (&) Puede requerir documentació documentación independiente Documentación relativa al grupo de sociedades (Tabla 2) Sanción € CD Descripción general de la estructura organizativa, jurídica y operativa del grupo, así como cualquier cambio relevante en la misma 15.000/ 30.000 € D Identificación de las distintas entidades que, formando parte del grupo, realicen operaciones vinculadas que afecten a las operaciones realizadas por el obligado tributario 1.500/ 3.000 € CD Descripción general de la naturaleza, importes y flujos de las operaciones vinculadas entre las entidades del grupo en cuanto afecten a las operaciones realizadas por el obligado tributario 15.000/ 30.000 € CD Descripción general de las funciones ejercidas y de los riesgos asumidos por las distintas entidades del grupo en cuanto afecten, directa o indirectamente, a las operaciones realizadas por el obligado tributario, incluyendo los cambios respecto del periodo impositivo o de la liquidación anterior 15.000/ 30.000 € D Una relación de la titularidad de las patentes, marcas, nombres comerciales y demás activos intangibles en cuanto afecten a las operaciones realizadas por el obligado tributario, así como el importe de las contraprestaciones derivadas de su utilización 1.500/ 3.000 € CD Una descripción de la política del grupo en materia de precios de transferencia que incluya el método o métodos de fijación de los precios adoptados por el grupo, que justifique su adecuación al principio de libre competencia 15.000/ 30.000 € D Relación de los acuerdos de reparto de costes y contratos de prestación de servicios entre entidades del grupo, en cuanto afecten a las operaciones realizadas por el obligado tributario. 1.500/ 3.000 € D Relación de los acuerdos previos de valoración o procedimientos amistosos celebrados o en curso relativos a las entidades del grupo cuando afecten a las operaciones realizadas por el obligado tributario 1.500/ 3.000 € CD La memoria del grupo o, en su defecto, informe anual equivalente. 15.000/ 30.000 € 10 ¿Ha estimado su posible sanción “DIRECTA”? Total…158.000/315.000 € VEAMOS UN EJEMPLO SENCILLO: La sociedad “S” recibe un préstamo de una persona física que ostenta una participación del 15% en ella. Se pacta a un interés superior al del mercado que excede, en los intereses que la sociedad pague al socio, en 15.000 € sobre los normales del mercado. La sociedad manifiesta no tener la documentación de la operación vinculada y, como vemos, va a ser necesario ajuste valorativo. SANCIÓN: - La infracción es la prevista en el art. 16.10 .1º - A esta infracción le corresponde una multa porcentual del 15% de la corrección valorativa, con un mínimo del doble de la sanción. Sanción fija* por falta de documentación del obligado tributario.....33.000 € Sanción porcentual……………………15% de 15.000 €……………2.250 € Pero el mínimo a aplicar es el DOBLE de la sanción fija…...........66.000 € SANCI SANCIÓ SANCIÓN PROCEDENTE:… PROCEDENTE:…. 66.000 € *Al ser persona física consideramos las obligaciones mínimas de documentación de datos (D) y conjunto de datos (CD). 11 VEAMOS OTRO EJEMPLO: La sociedad limitada “L” ha deducido gastos en concepto de servicios de ingeniería prestados de otra entidad de su Grupo mercantil. La contraprestación pactada por tales servicios asciende a 150.000 €. La sociedad “L” es objeto de inspección y en el mismo se le requiere que acredite la utilidad obtenida con dichos servicios y que aporte la documentación correspondiente a dicha operación vinculada. La entidad justifica que dichos servicios le han producido una utilidad (Art. 16.5 LIS) y aporta la documentación a la inspección, si bien falta el análisis de comparabilidad que debería haber efectuado. La Administración Tributaria una vez examinada la documentación aportada y la obrante en su poder, concluye que los servicios y el correspondiente gasto se sobrevalora en 42.000 €. SANCIÓN: - La infracción es la prevista en el art. 16.10 .1º - Motivación: aporte de documentación incompleta, siendo necesaria corrección valorativa (ver ejemplo anterior) 12 ¿ES ALTO EL RIESGO DE SANCIÓN? Hasta hace pocos años no existía la obligación de documentar las operaciones vinculadas (la carga de la prueba la tenía la Administración Tributaria) y las comprobaciones/ajustes de precios no eran muy frecuentes. Considerando los cambios, la complejidad de la materia y la novedad de la norma, la Administración Tributaria ha dejado al contribuyente un plazo razonable para su adaptación. A partir del ejercicio 2009 y en la campaña 2010, Hacienda intensificará sus actuaciones en esta materia. En un momento de crisis económica hay que esperar que, la sola recaudación de sanciones por falta de documentación, puede suponer para la Hacienda Pública un objetivo extremadamente interesante y de fácil alcance (más que los relativos ajustes) 13 Lea atentamente lo que el diario “Cinco Días” publicó el 20/01/2010: 14 Lea atentamente las áreas prioritarias 2010, BOE 19/01/2010: (punto 1º: Áreas de riesgo fiscal preferente: actuaciones de control intensivo letra k, sobre el Plan General de Control Tributario para el año en curso): “k) Se van a potenciar las actuaciones de control en materia de fiscalidad internacional. Especialmente relevante será el control de las operaciones en las que han existido precios de transferencia… mediante la mera realización de operaciones entre sociedades de un mismo grupo empresarial o vinculadas… Igualmente resultará relevante en este ámbito el control de las transacciones con paraísos fiscales,… … en desarrollo de la actualización del Plan de Prevención del Fraude, se fomentará la participación de los órganos de inspección de la Agencia Tributaria en la realización de controles multilaterales… junto con los órganos de inspección de otros países de la Unión Europea… en la lucha contra el fraude que se aprovecha de la existencia de jurisdicciones fiscales distintas, especialmente en materia de… operaciones vinculadas.” 15 RESUMIENDO Las operaciones vinculadas son frecuentes y no son una característica exclusiva de los grandes grupos y multinacionales. Las sanciones en caso de no disponer de la documentación adecuada pueden alcanzar unos importes muy elevados y, normalmente, inesperados para el contribuyente. La Hacienda Pública puede encontrar en estas sanciones un fácil recurso de recaudación. Es previsible que dirijan sus comprobaciones en particular a las PYMES, pues es de suponer que las grandes empresas ya estarán preparadas. La elaboración de la documentación requiere conocimientos específicos, experiencia e importantes inversiones. No espere la próxima inspección. Prepárese: contrate MasterFile. 16 ¿QUÉ OFRECE MASTERFILE? MasterFile, a través de recursos profesionales especializados, le ofrece todo lo necesario para cumplir con las obligaciones documentales vigentes en materia de precios de transferencia y, de esta forma, evitar posibles sanciones. MasterFile le garantiza profesionalidad, fiabilidad y confidencialidad a un coste muy competitivo. ¿CÓMO CONTRATAR MASTERFILE? Contactando nuestro Despacho recibirá una “Check List” que le permitirá reunir la información básica necesaria para que le podamos presentar un presupuesto personalizado, perfectamente adaptado a sus necesidades reales y, naturalmente, sin compromiso. Datos de contacto: www.dmulchi.com Isaac T. González Isaac.gonzalez@dmulchi.com Tel. +34.917.8101.97 17 ANEXO 1 • El art.16 de la LIS considera que hay vinculación cuando se realicen operaciones entre: a) Una entidad y sus socios o partícipes (con al menos un 5% de participación (1% en sociedades cotizadas)) b) Una entidad y sus consejeros o administradores (También los de hecho) c) Una entidad y sus cónyuges o personas unidas por relaciones de parentesco, en línea directa o colateral, por consanguinidad o afinidad hasta el tercer grado de los socios o partícipes, consejeros o administradores. d) Dos entidades que pertenezcan a un grupo. (Art.. 42 CC) e) Una entidad y los socios o partícipes de otra entidad, cuando ambas entidades pertenezcan a un grupo. f) Una entidad y los consejeros o administradores de otra entidad, cuando ambas entidades pertenezcan a un grupo. g) Una entidad y los cónyuges o personas unidas por relaciones de parentesco, en línea directa o colateral, por consanguinidad o afinidad hasta el tercer grado de los socios o partícipes de otra entidad cuando ambas sociedades pertenezcan a un grupo. h) Una entidad y otra entidad participada por la primera indirectamente en, al menos el 25 por 100 del capital social o de los fondos propios. i) Dos entidades en las cuales los mismos socios, partícipes o sus cónyuges, o personas unidas por relaciones de parentesco, en línea directa o colateral, por consanguinidad o afinidad hasta el tercer grado, participen, directa o indirectamente, en, al menos, el 25 por 100 del capital social o de los fondos propios. j) Una entidad residente en territorio español y sus establecimientos permanentes en el extranjero. k) Una entidad no residente en territorio español y sus establecimientos permanentes en el mencionado territorio. l) Dos entidades que formen parte de un grupo que tribute en el régimen de los grupos de sociedades cooperativas. 18 ANEXO 2 Listado de países o territorios calificados como Paraísos Fiscales según la normativa interna española (Real Decreto 1080/1991, de 5 de julio) actualizado a Enero de 2010. 1.-Principado de Andorra. 2.-Antillas neerlandesas. (*) 3.-Aruba. (*) 4.-Emirato del Estado de Bahrein. 5.-Sultanato de Brunei. 6.-República de Chipre. 7.-Gibraltar. 8.-Hong-Kong. 9.-Anguila. 10.-Antigua y Barbuda. 11.-Las Bahamas. 12.-Barbados. 13.-Bermuda. 14.-Islas Caimanes. 15.-Islas Cook. 16.-República de Dominica. 17.-Granada. 18.-Fiji. 19.-Islas de Guernesey y de Jersey (Islas del Canal). 20.-Jamaica. 21.-Islas Malvinas. 22.-Isla de Man. 23.-Islas Marianas. 24.-Mauricio. 25.-Montserrat. 26.-República de Nauru. 27.-Islas Salomón. 28.-San Vicente y las Granadinas. 29.-Santa Lucía. 30.-República de Trinidad y Tobago. 31.-Islas Turks y Caicos. 32.-República de Vanuatu. 33.-Islas Vírgenes Británicas. 34.-Islas Vírgenes de Estados Unidos de América. 35.-Reino Hachemita de Jordania. 36.-República libanesa. 37.-República de Liberia. 38.-Principado de Liechtenstein. 39.-Gran Ducado de Luxemburgo, por lo que respecta a las rentas percibidas por las sociedades a que se refiere el párrafo 1 del protocolo anexo al convenio, para evitar la doble imposición, de 3 de junio de 1986. 40.-Macao. 41.-Principado de Mónaco. 42.-Sultanato de Omán. 43.-República de Panamá. 44.-República de San Marino. 45.-República de Seychelles. 46.-República de Singapur. (*) El pasado 27 de enero de 2010 dejaron de tener la consideración de paraísos fiscales, si bien toda operación realizada con anterioridad deberá considerarse como realizada con un paraíso fiscal. 19