Efecto del Impuesto Empresarial de Tasa Única (IETU)

Anuncio

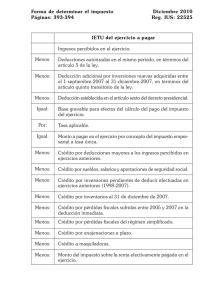

Comité de Práctica Profesional Efecto del Impuesto Empresarial de Tasa Única (IETU) A partir de 2008 se encuentra en vigor la Ley del Impuesto Empresarial de Tasa Única; asimismo, el Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera, A.C. (CINIF), emitió el 21 de diciembre de 2007, la interpretación a dichas normas INIF 8, cuyos aspectos más importantes se señalan a continuación: • El IETU debe ser tratado como un impuesto a la utilidad, debido a que se determina sobre el remanente entre ingresos y deducciones de una entidad con base a flujo de efectivo, en consecuencia ésta al preparar información financiera debe aplicar las disposiciones establecidas en la NIF D-4 (“Impuestos a la utilidad”) que entra en vigor a partir del 1º. de enero de 2008, excepto por el IETU diferido que deberá reconocerse al 31 de diciembre de 2007 y que deberá determinarse de conformidad con las disposiciones establecidas en el Boletín D-4 (“Tratamiento contable del impuesto sobre la renta, del impuesto al activo y de la participación de los trabajadores en la utilidad”), vigente hasta el 31 de diciembre de 2007. • En el ejercicio que se cause IETU, se debe reconocer como un gasto por impuesto causado en el estado de resultados, dentro del rubro de impuestos a la utilidad y como un pasivo a corto plazo, adicionalmente dentro de las notas a los estados financieros se revelará el importe del Impuesto sobre la Renta (ISR) acreditado contra el mismo. • La entidad debe determinar el pasivo o activo del IETU diferido con base en la NIF D-4 (excepto al 31 de diciembre de 2007 que se aplicará el Boletín D-4), conforme al método de activos y pasivos que consiste en comparar el valor contable y fiscal de los activos y pasivos de la entidad, aplicando la tasa que se estima se causará a la fecha de la reversión de las partidas que generan dichos impuestos diferidos. • La entidad debe determinar primero si esencialmente la base gravable da origen al pago de IETU o de ISR, por lo que a partir de la fecha de publicación de la Ley del IETU debe llevar a cabo proyecciones financieras para identificar cual será la base preponderante entre estos dos impuestos. El CINIF considera que las proyecciones financieras deben hacerse por cuatro años; asimismo, se recomienda realizar adicionalmente cálculos retrospectivos para conocer cual hubiera sido el comportamiento de pago de dichos impuestos. • Las entidades que esencialmente sólo pagan ISR deben reconocer únicamente ISR diferido, es decir no deben reconocer IETU diferido. • Las entidades que esencialmente sólo pagan IETU deben reconocer únicamente IETU diferido, es decir no deben reconocer ISR diferido. Boletín Técnico 2008 -1 • Las entidades que con base en las proyecciones financieras realizadas no pueden definir si esencialmente pagarán IETU o ISR a la fecha de cada cierre del periodo contable, deberán determinar tanto el IETU como el ISR diferido y reconocer el que represente el pasivo mayor o en su caso el activo menor de ambos. • La entidad debe revelar la tasa efectiva de impuesto y una conciliación entre ésta y la tasa del impuesto causado, en los términos establecidos en la NIF D-4. • En virtud de haberse publicado la Ley del IETU el 1° de Octubre de 2007, si a partir de esa fecha, la entidad identifica una obligación (en dado caso un beneficio) que será exigida por la Ley a partir del periodo 2008, debe reconocerla desde 2007. Esto quiere decir que, a pesar de que la Ley del IETU tiene vigencia a partir del 1º de enero de 2008, por sustancia económica, la entidad debe reconocer un pasivo o un activo por IETU diferido desde el periodo 2007, aunque se prevea su realización a partir de 2008. La emisión de la propia Ley se considera el evento que genera el devengamiento de un pasivo o de un activo por IETU diferido. • Las entidades que esencialmente pagarán IETU deberán reconocer los efectos del IETU diferido en los estados financieros correspondientes a las fechas comprendidas entre el 1º. de octubre y 31 de diciembre de 2007, sobre las diferencias temporales (aplicando el método de activos y pasivos) existentes a la fecha de dichos estados financieros. Por lo tanto las entidades que hayan determinado esencialmente que pagarán IETU en el futuro deben reconocer a la fecha de los estados financieros el pasivo o activo diferido de IETU, substituyendo el pasivo o activo previamente reconocido por ISR diferido. Los ajustes que se generen deben reconocerse en el estado de resultados por el periodo correspondiente de 2007 dentro del rubro de impuestos a la utilidad, o en su caso dentro del capital contable si es que está relacionado con otras partidas integrales. • El impuesto al activo (IMPAC) que esté pendiente de recuperar se reconocerá como un impuesto por recuperar dentro de los estados financieros de 2007; sin embargo, en el caso de existir saldo de IMPAC irrecuperable deberá de darse de baja de los activos de la entidad y reconocerse como un gasto en el estados de resultados del mismo periodo. © 2008 Castillo Miranda y Compañía, S.C. es miembro de Horwath International Association, una asociación Suiza. Cada firma miembro de Horwath es una entidad legal separada e independiente. Este boletín es elaborado por el Comité de Práctica Profesional de Horwath Castillo Miranda. Horwath Castillo Miranda ha realizado su máximo esfuerzo para asegurar la exactitud y confiabilidad de la información que contienen este boletín técnico; sin embargo, no representa asesoría particular. Dicho boletín debe usarse sólo como referencia, por lo que no asumimos responsabilidad alguna sobre cualquier daño o perjuicio derivado de una interpretación inadecuada al contenido del mismo. Si desea obtener mayor información, por favor contacte a nuestros especialistas. Fundada en 1943, Horwath Castillo Miranda es una de las principales firmas de contadores públicos y consultores de negocios en México. Horwath Castillo Miranda provee soluciones de negocio innovadoras en las áreas de auditoría, impuestos, finanzas corporativas, consultoría de riesgos, consultoría en hotelería y turismo, control financiero (outsourcing) y tecnología. Nuestra Presencia en México México Guadalajara Monterrey Paseo de la Reforma 505-31 06500 México, D.F. Tel. +52 (55) 8503-4200 Fax +52 (55) 8503-4277 Carlos Garza y Rodríguez mexico@horwath.com.mx Mar Báltico 2240-301 44610 Guadalajara, Jal. Tel. +52 (33) 3817-3747 Fax +52 (33) 3817-0164 Carlos Rivas Ramos guadalajara@horwath.com.mx Av. Lázaro Cárdenas 2400 Pte. B-42 66270 San Pedro Garza García, N.L. Tel. +52 (81) 8262-0800 Fax +52 (81) 8363-0050 José Luis Jasso González monterrey@horwath.com.mx Aguascalientes Cancún Ciudad Juárez Fray Pedro de Gante 112 20120 Aguascalientes, Ags. Tel. +52 (449) 914-8619 Fax +52 (449) 914-8619 Alejandro Ibarra Romo aguascalientes@horwath.com.mx Cereza 37-401 77500 Cancún, Q. Roo Tel. +52 (998) 884-0112 Fax +52 (998) 887-5239 Luis Fernando Méndez cancun@horwath.com.mx Av. de la Raza 5385-204 32350 Ciudad Juárez, Chih. Tel. +52 (656) 611-5080 Fax +52 (656) 616-6205 José Martínez Espinoza cdjuarez@horwath.com.mx Hermosillo Mérida Mexicali Paseo Valle Verde 19-A 83200 Hermosillo, Son. Tel. +52 (662) 218-1007 Fax +52 (662) 260-2176 Humberto García Borbón hermosillo@horwath.com.mx Calle 60 474 97000 Mérida, Yuc. Tel. +52 (999) 923-8011 Fax +52 (999) 923-8011 Manlio Díaz Millet merida@horwath.com.mx Reforma 1507 21100 Mexicali, B.C. Tel. +52 (686) 551-9624 Fax +52 (686) 551-9824 Ramón Espinoza Jiménez mexicali@horwath.com.mx Querétaro Tijuana Circuito del Mesón 168 76039 Querétaro, Qro. Tel. +52 (442) 183-0990 Fax +52 (442) 183-0990 Aurelio Ramírez Orduña queretaro@horwath.com.mx Germán Gedovius 10411-204 22320 Tijuana, B.C. Tel. +52 (664) 634-6110 Fax +52 (664) 634-6114 Javier Almada Varona tijuana@horwath.com.mx www.horwath.com.mx