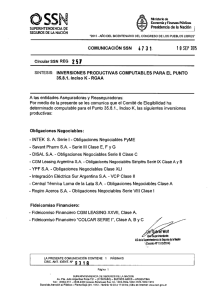

Programa Global de Emisión de Obligaciones Negociables por un

Anuncio