CASETA Y PERRO Luis Bravo Cuatrecasasblog.com 27/02/2013

Anuncio

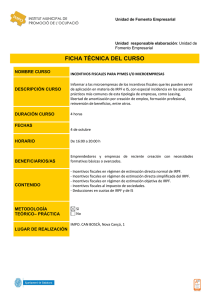

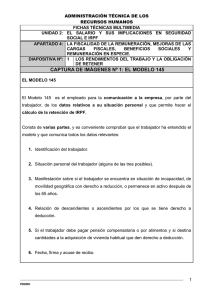

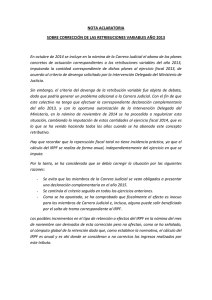

CASETA Y PERRO Luis Bravo Cuatrecasasblog.com 27/02/2013 Para empezar quiero aclarar que ni soy el inventor de la expresión que titula esta entrada, ni me agrada su uso. Pero por ser una metáfora bastante extendida en el argot profesional, es imposible sustraernos a su efecto evocador. Evocador de qué, se preguntarán los profanos en la materia. Aclarémoslo: la castiza expresión “caseta y perro” se emplea de forma coloquial y, supuestamente, sin ánimo de ofensa, para denominar a los dos requisitos que la normativa del IRPF (artículo 27.2 de la Ley 35/2006) exige para poder presumir que el arrendamiento de inmuebles constituye una actividad económica. En efecto, la mencionada presunción exige, en primer lugar, la existencia de un local exclusivamente destinado al ejercicio de la actividad y, en segundo, la de una persona que, con contrato laboral a jornada completa, la desarrolle. Ya sabemos a qué alude la metáfora. Cómo han devenido ambos requisitos de marcado carácter técnico en una expresión tan coloquial (por no decir otra cosa), es algo que merece una explicación. El actual artículo 27 de la Ley 25/2006 reguladora del IRPF es el heredero muchos otros anteriores 1, siendo nota común en todos ellos el definir los rendimientos de las actividades económicas o, si se quiere y usando una expresión más antigua, de las actividades empresariales y profesionales. La definición siempre ha sido muy vaga 2, lo que ha dado lugar a infinidad de problemas, pues el poder calificar a una determinada actividad como empresarial o profesional implica unas consecuencias que exceden a las del gravamen por IRPF de sus rentas. A modo de mero ejemplo, podemos señalar la aplicación de los beneficios fiscales previstos en el Impuesto sobre el Patrimonio y en el Impuesto sobre Sucesiones para la empresa familiar, que tienen como primer requisito que el negocio o sociedad en cuestión realice una actividad económica en los términos en los que los define la normativa del IRPF. Pues bien, en este difícil cometido de dilucidar cuándo una actividad goza o no a efectos tributarios de tan especial cualificación, el legislador del año 19913 1 Comenzando por el artículo 18 de la Ley 44/1978, de 8 de septiembre, que fue la primera norma reguladora del Impuesto sobre la Renta de las Personas Físicas, que regulaba los rendimientos de las actividades profesionales y empresariales. 2 Actualmente se define como “…la ordenación por cuenta propia de medios de producción y de recursos humanos o de uno de ambos, con la finalidad de intervenir en la producción o distribución de bienes y servicios.”, siendo esta definición muy similar a la vigente a lo largo de la vida del IRPF. 3 En concreto, en el artículo 40.2 de la Ley 18/1991 de 6 de junio, del IRPF. intentó aportar un poco de seguridad jurídica incluyendo una presunción respecto del arrendamiento y compraventa de inmuebles como actividad empresarial siempre que se contase para su desarrollo con los aludidos elementos de local y empleado. Esta novedad inmediatamente generó un amplio debate de la doctrina (tanto científica, como administrativa), respecto del carácter de la presunción (si era destruible, o no, por prueba en contrario) y si, aún no cumpliéndose esos requisitos, era posible acreditar la existencia de una actividad por otros medios. En estos más de veinte años ha llovido bastante al respecto, con multitud de cambios normativos y regímenes aplicables (transparencia fiscal, sociedades patrimoniales, etc.). Pero el problema de la definición exacta de ambos requisitos y de las consecuencias de su cumplimiento o incumplimiento ha sido una constante, por lo que es fácil atribuir la causa de la banalización metafórica, casi despectiva, de la expresión “caseta y perro” a un más que entendible aburrimiento de los distintos agentes involucrados en la cuestión. Recientemente se han publicado dos Resoluciones del Tribunal Económico Administrativo Central, de fecha 20 de diciembre de 20124, que abordan el cumplimiento de estos requisitos. Y, aunque lo hacen desde distintas 5 perspectivas , basan sus fallos en una doctrina anterior recogida en la Sentencia del Tribunal Supremo de 2 de febrero de 2012 y la Resolución del TEAC de 2 4 de julio también de 2012, para afirmar que los requisitos de local y empleado “facilitan un instrumento para delimitar la actividad empresarial de venta y/o arrendamiento de bienes inmuebles respecto de las que no tiene tal carácter, lo que no impide que por otros medios distintos de los señalados se llegue (a) la conclusión de existencia de actividad económica y no mera tenencia de bienes…”. En definitiva, admiten otros medios de prueba (aunque no los aclaran o ejemplifican), pero defienden el principio de seguridad jurídica que otorga el cumplir ambos requisitos. Es de agradecer la cristalización de este criterio, largamente defendido por la doctrina, y su acogimiento por los Tribunales Económico-Administrativos, por cuanto que clarificará el horizonte tributario de multitud de patrimonios inmobiliarios gestionados desde estructuras en las que los medios humanos y materiales asignados suelen ser relativamente modestos. Esperemos que esta línea jurisprudencial siga avanzando y consolidándose, de tal forma que finalmente podamos desterrar del argot la fea expresión “caseta y perro”. 4 5 Resoluciones Nº 00/266/2011 y Nº 00/1697/2011, ambas de la Vocalía Segunda. En efecto, una analiza la posible aplicación del régimen de transparencia fiscal a una actividad inmobiliaria, mientras que la otra dilucida sobre la aplicación del régimen de sociedades patrimoniales, sustitutivo del régimen de trasparencia fiscal.