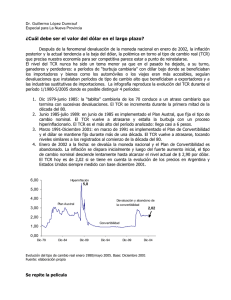

Análisis del Tipo de Cambio en la Práctica

Anuncio