el desarrollo economico argentino a fines del siglo xx

Anuncio

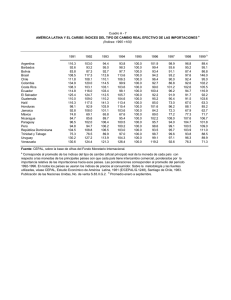

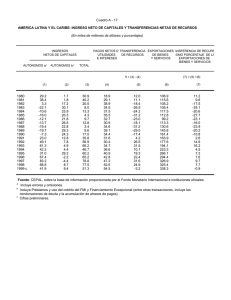

TEXT El desarrollo economico Argentino a fines del siglo xx1 USO NC CO R D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z OS EN AGE N DA I N T E R N AC I O N A L N º 3 La crisis argentina demostró que las fuerzas de mercado solas son impotentes para lograr la inserción internacional POR David Matesanz Gómez* Y Ángeles Sánchez Díez** * Departamento de Economía Aplicada, Universidad de Oviedo **Departamento de Estructura Económica y Economía del Desarrollo Universidad Autónoma de Madrid Introducción A lo largo de las décadas, las relaciones económicas internacionales y, particularmente, la inserción internacional en los mercados mundiales han sido causa y efecto del diseño de diversos modelos de desarrollo económico en América Latina. En el caso de Argentina, desde principios de siglo el país ha transitado desde las opciones aperturistas de la integración económica y financiera mundial, en el denominado modelo agroexportador, a otras opciones más cerradas e interventoras, la conocida industrialización sustitutiva de importaciones (ISI). Hacia finales del siglo se ha venido imponiendo desde la Comisión Económica para América Latina y el Caribe (CEPAL) una nueva dimensión de la inserción internacional de los países latinoamericanos, denominada regionalismo abierto, y a la cual Argentina se ha adherido, especialmente con la estrategia de integración regional llevada a cabo con el Mercado Común del Sur (MERCOSUR). A su vez, en el marco del denominado “Consenso de Washington” (C-W) (Williamson, 1990), durante la década de los noventa Argentina ha ido implementando medidas económicas pro-mercado tendientes a integrar plenamente la economía en las corrientes comerciales, financieras y tecnológicas mundiales. El Plan de Convertibilidad de 1991 es el corte radical que marca el inicio en la implementación de estas recetas de política. Como no podía ser de otra manera, paralelamente se articulaban diferentes modelos de desarrollo nacional que asignaban distintas funciones al mercado nacional/regional (interno), a los agentes productivos y, de forma especial, al Estado y a las políticas que desde él se implementaban. Indudablemente, estos factores, aparte de aquellos propios de orden 100 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X político, social, cultural e histórico, han ido configurando la especialización comercial, inversora y financiera de las economías. En este artículo se recogen algunas ideas preliminares sobre la situación y los efectos que para el desarrollo económico de Argentina han tenido los temas anteriormente mencionados (comercio, inversión y flujos financieros). En muchos casos este análisis pone de manifiesto los desequilibrios existentes en su estructura productiva que sitúan a la economía ante una importante encrucijada para el milenio recién inaugurado. La articulación de la economía argentina hacia el futuro es especialmente importante en este momento una vez que parece claro el fracaso, en su visión de largo plazo, de las estrategias de desarrollo centradas en las recetas liberales del C-W. La nueva estrategia que se implemente tiene que tener en cuenta los éxitos y fracasos de esta década, marcada por la postura neoliberal, con el fin de definir hacia el futuro el camino a seguir. El resto del trabajo se estructura como sigue: el punto dos muestra una visión histórica de las implicaciones y relaciones que los modelos de desarrollo seguidos por Argentina a lo largo del último siglo han tenido en la inserción internacional del país. El siguiente punto describe la evolución que el patrón de especialización comercial ha mostrado en los últimos lustros de la década y su influencia en los desequilibrios externos del país. El punto cuatro analiza la dinámica y el papel que los elevados flujos de Inversión Extranjera Directa (IED) han tenido para la economía a lo largo de, principalmente, la última década. El quinto apartado realiza una revisión similar del papel que la intensa llegada de capitales financieros ha tenido para la economía argentina. El siguiente apartado analiza el papel que las instituciones financieras internacionales han jugado en algunos aspectos de la política económica de Argentina y su articulación con los mercados internacionales. Para terminar, se presentan brevemente las conclusiones más importantes. Los modelos de desarrollo del último siglo y las relaciones económicas internacionales en Argentina Durante el siglo que terminó, Argentina, y en general América Latina, han pasado por tres etapas diferentes en cuanto a la estrategia de desarrollo económico global implementada, la cual tenía una visión diferente del papel del país en el mundo. Sin un claro momento de ruptura entre ellos, se pueden definir los siguientes modelos; el agroexportador (1880-1930); la etapa de sustitución de importaciones (1930-1975) y, posteriormente a la crisis de la deuda, la apertura de la economía a partir, sobre todo, del Plan de Convertibilidad (1991-2003). El modelo agroexportador fue un modelo de desarrollo hacia “afuera” que estuvo centrado en la producción de granos y carnes. Durante este periodo, de economía abierta y regulación automática del patrón oro, el país se fue convirtiendo en un exportador dinámico de productos primarios y en un importador de bienes manufacturados y de capital, producto de las grandes ventajas otorgadas por la presencia de abundantes recursos naturales. En esta etapa, las exportaciones eran el motor del crecimiento del país y la economía estaba caracterizada por la existencia de una situación social y económica 101 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z dual, en la cual el mercado nacional estaba poco desarrollado y la estructura productiva orientada hacia el exterior afirmando lo que Faletto2 denominó economía de enclave. A su vez, la dualidad en la sociedad se manifestaba por la existencia de dos clases sociales separadas por un abismo; las masas no educadas y con carencias básicas y las elites latifundistas con patrones de consumo altamente sofisticados. A pesar de esta dualidad, el elevado dinamismo de la economía argentina durante este periodo convirtió al país en uno de los más desarrollados del mundo atrayendo importantes flujos de población, de Europa principalmente, que serían importantes durante las primeras fases de la ISI, en términos de mano de obra con una cierta cualificación y en términos del incremento del mercado que implicaron. Aunque durante esta etapa comienza un incipiente proceso de industrialización, centrado principalmente en el sector agroindustrial, que tendía a dinamizar el mercado interno y reducir los desequilibrios sociales, a finales de la década del treinta confluyen tres elementos que indujeron la posterior etapa de industrialización sustitutiva de importaciones (ISI); el fin de la expansión de la frontera agrícola, la crisis internacional del 29 y las relaciones conflictivas entre Argentina, Estados Unidos y el Reino Unido, principales mercados de exportación para los productos pampeanos (Kosacoff, 2000). Estas circunstancias redujeron las exportaciones y limitaLa crisis económica del ron, por tanto, las importaciones contribu‘30 favoreció el cierre de yendo al cierre de la economía. A las circunstancias internacionales del treinla economía y el desarrollo ta contribuyó posteriormente la influencia de de políticas sustitutivas las ideas de la CEPAL3 durante las décadas 50, 60 y 70 en Latinoamérica, cuya manifestación de políticas nacionales fue la orientación hacia un modelo de desarrollo “hacia dentro”, instrumentado a través de una estrategia de ISI4. El objetivo de las políticas era la industrialización como condición necesaria para mejorar sus niveles de desarrollo. La estrategia propuesta era producir en el interior de las naciones los productos que se importaban comenzando por las producciones de bienes con menor valor añadido, y en la medida que el sistema productivo lo fuera permitiendo, ir sustituyendo las importaciones de los bienes de mayor complejidad. Dada la restricción que constituían los pequeños mercados nacionales en la gran mayoría de los países, se potenciaron las zonas de integración5 para ampliar los mercados y obtener las economías de escala que la política de sustitución de importaciones requería. En última instancia, se buscaba cambiar las pautas de inserción internacional de las economías latinoamericanas, consideradas periféricas y dependientes. El proceso de sustitución de importaciones evolucionó en Argentina desde un modelo de desarrollo industrial basado en los sectores manufactureros de menor complejidad centrados en la satisfacción de una demanda urbana interna creciente (sobre todo bienes de consumo, electrodomésticos, maquinaria sencilla y la industria asociada a la construc102 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X ción), hacia sectores más complejos basados en la industria petroquímica, el complejo metal-mecánico y automotriz y la industria de bienes de capital en la última fase de la ISI. A medida que se profundizaba en la sustitución, la creciente intervención estatal introdujo una amplia gama de políticas industriales y comerciales con el objetivo de superar las recurrentes crisis de balanza de pagos que el modelo sustitutivo provocaba por un creciente sesgo antiexportador en su estructura productiva. La dinámica productiva produjo que, a mediados de la década de los setenta, el sector industrial se convirtiera en el motor de la economía en cuanto a creación de empleo y acumulación de capital. Las exportaciones de bienes no tradicionales crecieron hasta representar el 25% del total, cuando a comienzos de los sesenta éstas eran casi inexistentes, y las restricciones al crecimiento económico que tradicionalmente imponía la balanza de pagos comenzaban a atenuarse. Sin embargo, a mediados de la década de los setenta se produce el primer intento de abrir la economía al comercio internacional y dejar que el mercado sea el asignador de los recursos productivos, en vez del fuerte intervencionismo estatal previo, con el objetivo de incrementar la eficiencia global de la economía. El primer intento aperturista se produjo durante la dictadura militar de 1976-19836. Esta estrategia económica, denominada de apertura financiera externa con endeudamiento forzado (Ferrer, 1981), no logró el objetivo planteado y provocó una pesada carga para la balanza de pagos y un elevado incremento de la deuda externa que desembocaría en la Crisis de la Deuda de los ochenta y, con ella, en lo que se denominó la década pérdida para América Latina7. Más allá de los evidentes problemas e inconsistencias que el periodo de la ISI produjo en Argentina8, lo cierto es que el periodo posterior a la apertura, llevado a cabo por la dictadura militar, y los problemas de la economía mundial en aquel momento produjeron una década de ajuste económico de consecuencias negativas para toda la economía real y constantes y elevados desordenes monetarios y financieros que configuraron los ochenta como una etapa recesiva en prácticamente todos los aspectos económicos y, a la vez, de transición entre el modelo de la ISI y la posterior implementación del Plan de Convertibilidad. A la etapa recesiva y de continuo ajuste de la economía argentina en los ochenta, se le unieron una serie de factores internos y externos que presionaron a la política económica hacia una estrategia de mayor presencia de las fuerzas de mercado como directoras de la actividad económica. Entre estos factores se puede destacar la caída de la productividad de los factores9, los brillantes resultados que venían alcanzando las economías del sudeste Asiático, el cuestionamiento de la teoría keynesiana, la influencia de las corrientes neoliberales por parte de los gobiernos latinoamericanos, inspiradas en las políticas de M. Thacher y R. Reagan, la aparición de un grupo “exitoso” de economistas neoliberales más jóvenes a quienes se les pidió participación en la gestión y aplicación de las reformas y, finalmente, el ritmo de crecimiento de la economía chilena en el periodo 1985-1989 que sirvió de modelo para otras economías. Así, a finales de los ochenta surge el Consenso de Washington10, auspiciado por las insti103 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z tuciones internacionales, como recetario que contenía las medidas necesarias para sanear la economía. A corto plazo se buscaba la estabilización de la economía y el fin del populismo y, a medio y largo plazo, la adopción de una estrategia de mercado. En el plano internacional, se suponía que la plena integración de las economías en las corrientes comerciales, financieras y tecnológicas mundiales induciría una mayor eficiencia global que culminaría en una etapa de crecimiento económico duradero. Las reformas estructurales, preconizadas por el Consenso de Washington, tuvieron en Argentina un fiel seguidor a partir de la llegada al poder de Carlos Menem en 1989. Los primeros planes de su gobierno fracasaron rápidamente y llevaron a la economía a un pico hiperinflacionario, a principio de 1990. A comienzos de 1991, la amenaza de un nuevo brote hiperinflacionario, llevó al gobierno a “sobre reaccionar” (Gerchunoff y Torre, 1996) en sus decisiones de política económica y lanzó el Plan de Convertibilidad en Abril de 199111. En términos generales, el Plan de Convertibilidad suponía la señal definitiva en la adopción de las recetas neoliberales de moda. En lo monetario, se estableció la paridad del dólar con el peso y se obligó al Banco Central a mantener suficientes divisas para cubrir la base monetaria, lo que lo convertía, de hecho, en una caja de conversión cuya política monetaria era exógena. La política comercial buscó modernizar el aparato productivo, incrementado su productividad, y ligar los precios nacionales a los internacionales para lo cual se redujeron sustancialmente los aranceles y las restricciones cuantitativas de forma que la década de los noventa es el periodo de mayor apertura económica al exterior de la historia reciente de Argentina. Igualmente, comenzó un intenso proceso de privatizaciones y desregulación de la economía, de reforma del Estado y de simplificación y ampliación del esquema fiscal. Así, el Plan produjo un cambio estructural en la lógica económica previa, produciendo una inserción, drástica y sin ningún tipo de gradualismo, en las corrientes económicas globales. Los primeros años de implementación del Plan fueron un rotundo éxito: la inflación cayó rápidamente, siendo Argentina uno de los países con menor inflación del mundo a mediados de los noventa, la actividad económica creció entre 1991 y 1994 a tasas cercanas al 9%, se produjeron llegadas de capitales del exterior en ese periodo por valor acumulado superior a los 44 mil millones de dólares, se normalizó el crédito y el consumo y se incrementó fuertemente la productividad de la economía. El logro de la estabilidad hizo creer que el nuevo modelo de desarrollo serviría para lograr el crecimiento de largo plazo y la mejora sostenida de los niveles de vida de la población. Sin embargo, durante la década se fueron acumulando desequilibrios externos y, al final de la misma, fiscales que junto a los problemas que en la economía mundial provocaron las crisis financieras de finales de la década provocaron el colapso del Plan y la intensa devaluación y recesión económica de 2002, después de una caída paulatina de la actividad económica desde mediados de 199812. Este proceso de largo plazo, ha visto como los modelos de desarrollo implementados tenían distintas visiones del papel de Argentina en la economía mundial y, por tanto, 104 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X en las relaciones económicas internacionales. Desde una visión plenamente integrada a la economía mundial y con una clara división del trabajo del periodo agroexportador, a un práctico cierre de la economía durante el periodo de búsqueda de un desarrollo y modernización industrial de la etapa sustitutiva de importaciones y, con ello, una cierta desconexión de la economía mundial. En la etapa actual, el intenso proceso de inserción en las corrientes económicas mundiales ha observado éxitos y fracasos, modificando completamente la economía argentina. Esta pequeña y sintética aproximación histórica nos abre la puerta para evaluar los aspectos más importantes, las luces y las sombras, que en el último periodo de apertura económica y desregulación de la economía han tenido los factores económicos de las relaciones internacionales, esto es: la especialización comercial, la inversión extranjera directa, los flujos financieros y las relaciones con los organismos financieros internacionales. En el cuadro 1 se sintetizan, en el marco de los distintos modelos de desarrollo, algunas de las reformas más importantes llevadas a cabo por la economía Argentina en el último siglo. Especialización y competitividad internacional El comercio internacional es, sin duda, uno de los factores que ha impulsado el desarrollo económico de muchos países a lo largo de los dos últimos siglos. Sin embargo, la evidencia empírica y las aportaciones recientes de las nuevas teorías del comercio internacional, el crecimiento endógeno y la geografía económica han mostrado que el libre comercio puede implicar pérdidas para algunos de los participantes en el proceso. Incluso la Organización Mundial del Comercial (OMC), a pesar del claro enfoque en defensa del libre comercio, señala que “finalmente, para poner las cosas en perspectiva, un régimen de comercio abierto no es la panacea del crecimiento: Para realizar todo el potencial de las fuerzas productivas de la economía deben ser idóneos además otros elementos del régimen de política económica” (página 54). La experiencia histórica argentina, así como la de muchos países de América Latina, muestra que la especialización comercial ha sido uno de los elementos clave que ha implicado una importante restricción al crecimiento económico, siendo, como señala la CEPAL, la transformación productiva y la inserción internacional un requisito importante para lograr un desarrollo sostenido13. En este sentido, las políticas implementadas a lo largo de los noventa deberían haber producido una modernización en la estructura productiva que hubiera tenido su reflejo en una mejor inserción comercial y tecnológica internacional, la que favoreciera la posición competitiva del país en los mercados internacionales. Una limitación muy importante para Argentina en los noventa en cuanto al comercio exterior fue el apreciado nivel del tipo de cambio real que el peso experimentó, por unos motivos u otros, a lo largo de gran parte de la década. Este hecho, sin duda, limitó claramente la competitividad precio de los productos argentinos a favor de los extranjeros, lo que tuvo un claro reflejo en el incremento de las importaciones. Sin embargo, la compe105 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z titividad internacional tiene también un componente estructural, basado en la calidad, la tecnología y el diseño incorporado, entre otros factores, y cuyo precio no es la variable más relevante en su desempeño internacional, por lo que las pérdidas de competitividad precio podían haber sido compensadas por medio de políticas en esta dirección. La década de los noventa, en los hechos, ha mostrado como las importaciones, principalmente de bienes industriales (o intensivo tecnológicos), se incrementaron tres veces más rápido que las exportaciones, habiendo sido la apertura comercial de Argentina netamente importadora (las exportaciones crecieron entre 1990 y 2000 a una tasa anual del 7,5% mientras que las importaciones lo hicieron al 24%). El incremento de las importaciones se produjo sobre todo en los bienes intensivo tecnológicos, mientras que la canasta exportadora siguió centrada en los productos primarios y sus manufacturas (Matesanz, 2002). Así, la década de los noventa en Argentina muestra como las limitaciones competitivas de la economía han determinado que la especialización internacional del país no se haya modificado sustancialmente e, incluso, la década ha traído un incremento de las tradicionales ventajas comparativas del país en La apreciación del tipo bienes sin intensidad tecnológica (formados de cambio limitó la por productos primarios, especialmente agrícolas y energéticos -petróleo) y un aumencompetitividad de los to de las desventajas de los bienes intensivo productos argentinos tecnológicos (bienes industriales y algunas semi-manufacturas) Así, la mayor apertura y desregulación de la economía argentina en los noventa, provocaron un intenso crecimiento de las importaciones, especialmente de bienes industriales, que no se tradujo en una modificación de su especialización productiva en el comercio exterior. Es decir, la modernización que indudablemente provocan las importaciones de bienes de capital debe, a medio y largo plazo, ser compensada por un mejor desarrollo exportador para pagar genuinamente dichas importaciones, sin necesidad de endeudamiento continuo, hecho que como ya se ha mencionado no se registró. Esta especialización no ha sido capaz de generar las divisas suficientes para pagar las importaciones de tecnología para la modernización e incremento de la competitividad del conjunto del aparato productivo argentino, como se observa en la balanza comercial de la década (cuadro 3) En efecto, con un promedio de 1.200 millones de dólares corrientes de déficit, la balanza comercial ha supuesto una necesidad de endeudamiento externo, no compensada por el sector servicios, ni mucho menos por la balanza de renta14, por lo que, el deterioro comercial y de servicios de la cuenta corriente que implicaba el crecimiento de la actividad económica argentina durante los noventa incrementaba las necesidades de endeudamiento y, con ello, la vulnerabilidad externa de forma creciente por los crecientes pagos que ello implicaba15. Solamente después de la crisis argentina de enero de 2002, la combina106 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X ción de la devaluación y de la caída de la actividad económica provocó una mejora de la balanza comercial inducida, principalmente, por la intensa caída de las importaciones (cuadro 4) La especialización, por otro lado, no ha sido capaz de crear el empleo necesario, por lo que el desempleo masivo ha sido la tónica dominante de la década, desempleo que aumentaba fuertemente hasta en los primeros años de la década cuando la economía se expandía a tasas cercanas al 10% anual (cuadro 2). De igual forma, los salarios tampoco han crecido, especialmente en el sector industrial, debido a que la apreciación cambiaria abarataba el factor capital, importado principalmente, frente a la mano de obra. Por tanto, las políticas implementadas en los noventa no han conseguido modificar la inserción internacional, variable clave en el desempeño económico y las posibilidades de evolución futura. De hecho, salvando las diferentes realidades temporales, la especialización que Argentina ha mostrado en los noventa es más “parecida” a la del modelo agroexportador que aquella de mediados de los setenta. En este sentido, la atención a los efectos que sobre la especialización tienen las variables precio de la economía y las políticas de competitividad estructural se tornan centrales para redirigir la economía hacia una inserción tecnológica internacional que permita el desarrollo económico de largo plazo sin tensiones en la balanza de pagos. Desde el punto de vista geográfico del comercio, la década de los noventa ha mostrado también que los socios comerciales de Argentina con los que su inserción comercial ha resultado ser más equilibrada en términos de balanza comercial y también en términos tecnológicos han sido los países miembros del MERCOSUR (en particular Brasil). En efecto, comparando la especialización de Argentina en el mundo y en MERCOSUR se aprecia como la especialización de Argentina en el bloque regional ha mostrado una estructura de desventajas comparativas en bienes intensivo tecnológicos mucho menos polarizada que en su comercio global, lo que se ha traducido en un saldo comercial positivo con la región en la década de los noventa superior a los 7.500 millones de dólares, a la par que el comercio con el MERCOSUR se incrementaba hasta representar hacia finales de la década algo más del 25% del comercio global de Argentina, cuando en 1990 ese porcentaje era inferior al 15% (cuadro 3) Como ya señaló Perroux (1967) el hecho de que la integración, tanto mundial como subregional, esté compuesta por tres redes principales (una red de poderes, una de informaciones y una última de intercambios16), implica que, en la medida que las dos primeras no están en absoluto equilibradas, no lo estará la tercera, de tal forma que los beneficios derivados de la misma, se repartirán de forma diferente entre países y regiones. En este sentido, se observa como el MERCOSUR ha sido beneficioso para el patrón de inserción de Argentina, tanto estática como dinámicamente y tanto cuantitativa como cualitativamente. Así, la estrategia comercial externa de los noventa centrada en una línea de liberalización comercial global y otra de preferencias comerciales regionales ha mostrado en la segunda un mejor comportamiento, lo cual señala que dicho proceso de integración debería ser fortalecido como estrategia regional para lograr una mejor inserción global.17 107 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z La inversión extranjera directa La inversión extranjera ha estado históricamente presente en el sistema productivo argentino. Desde finales del siglo XIX y principios del XX, con la financiación del modelo agroexportador por multinacionales británicas y estadounidenses, hasta comienzos del siglo XXI con la presencia de las empresas españolas, centradas en el aprovechamiento de los mercados nacionales y regionales. Durante el periodo de la articulación de la industrialización sustitutiva de importaciones (ISI), los niveles de inversión extranjera se redujeron de forma importante, en gran medida por las barreras legales existentes sobre entrada y salida (repatriación) de los capitales. Aunque con importantes fluctuaciones en el periodo 1950-1990, se puede afirmar que no fueron buenos tiempos para el capital extranjero en Argentina, aunque los existentes estaban centrados en el sector industrial reforzando el modelo de la ISI (Fonseca Castro, 1992). El final de la década perdida comenzó a abrir nuevas oportunidades para los inversores extranjeros a través de los mecanismos de capitalización de la deuda externa. Con la década de los noventa comienza una importante etapa en la recepción de capitales motivada, no sólo por las condiciones de la economía internacional y latinoamericana, sino particularmente por las reformas estructurales inspiradas en el Consenso de Washington y fielmente implementadas por el ejecutivo de Menem, con el beneplácito del FMI. Particularmente, fue el programa de privatizaciones y las oportunidades de compra que éste abrió así como la liberalización de la cuenta de capital18 lo que más directamente influyó, aunque no por ello habría que desestimar el papel jugado por la estabilización de precios y la apertura comercial. Siguiendo la tendencia general de América Latina donde la IED creció rápidamente durante la década de los noventa con un retroceso a partir de 2001, Argentina sigue una tendencia paralela pasando de flujos de 4.432 millones de dólares en 1992 y 2.793 en 1993 a cifras que alcanzaron su máximo en 1999 con una llegada de 23.986 millones de dólares. La cifra de 10.418 millones en 2000 no debiera interpretarse tanto como una caída en términos absolutos de la inversión, sino como la imposibilidad de que en la economía nacional se materializara una operación de un importe tan elevado como la venta de YPF, por una cifra cercana a los 15.000 millones de dólares en 1999. Esta evolución muestra el reflejo de las reformas estructurales mencionadas con anterioridad, además de algunos impulsos importantes que se dieron en los países de origen de los inversores. Entre los primeros factores habría que destacar: el inicio del programa de privatizaciones de las telecomunicaciones en 1990, el Plan de Convertibilidad en 1991, las privatizaciones de las empresas eléctricas y de gas natural en 1992 y el comienzo de la reestructuración de los activos privados de las empresas a través del auge de las adquisiciones y las fusiones. Aunque en un primer momento las privatizaciones fueron aprovechadas particularmente por agentes nacionales19, con el paso del tiempo estas empresas fueron vendiendo sus participaciones a grupos extranjeros, de forma que se estima que entre 108 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X 1990 y 1999, el 46% de las compras de activos privados tuvieron una estrecha relación con la reestructuración de antiguas empresas públicas (CEPAL, 2002). Entre los segundos, se resaltan de forma particularmente importarte las reformas que se iniciaron en el seno de la Unión Europea hacia el mercado único, con libre circulación de mercancías, servicios y capitales, además de la formación de mercados interiores en los sectores de la energía (electricidad y gas), telecomunicaciones y la Unión Monetaria. Todo ello, aumentó la competencia entre las empresas europeas, siendo necesario que iniciaran estrategias de reposicionamiento en el mercado comunitario e internacional. Muchas de ellas articularon como estrategia la toma de posiciones fuertes en América Latina que les permitiera incrementar su tamaño. Este es el caso evidente de las multinacionales españolas localizadas en América Latina, y concretamente en Argentina20. A principios de los noventa la IED se centró en los servicios públicos (electricidad, gas y agua y transporte y telecomunicaciones), que fue perdiendo peso en pro de las manufacturas (alimentos, bebidas y tabaco, la química, caucho y plásticos y el sector automotriz y de transporte) y al final de la década el liderazgo fue tomado por el sector financiero (cuadro 5). El petróleo siempre fue un sector fundamental a la hora de la atracción de capitales, llegando a su máximo en 1999 como consecuencia de la operación más amplia que se ha conocido en Argentina de venta de activos al exterior. La IED llegó a Argentina principalmente buscando el acceso al mercado nacional y regional (MERCOSUR) (en torno al 88%) y en menor medida por la búsqueda de recursos naturales (12%) (Chudnovsky y López, 2001). La primera ola de inversiones de la década pasada, centrada en los servios públicos, permitió una modernización de las infraestructuras que durante años había estado privada de las reinversiones necesarias para su modernización y estaban altamente descapitalizadas y con un fuerte atraso tecnológico que les impedía prestar un servicio de calidad. Con frecuencia, se siguieron manteniendo situaciones de competencia monopolística u oligopolísta, o bien con altas barreras de entrada que fue uno de los atractivos para los inversores españoles acostumbrados a operar en España de esta forma. Además, en muchos casos la (escasa e inadecuada) regulación existente en Argentina permitió a las privatizadas obtener una rentabilidad muy superior a la de mercado. Las IED al sector manufacturero se han centrado en subsectores donde se registra una ventaja en términos de coste o de disponibilidad de materias primas (alimentos y petroquímica), o bien una política deliberada de fomento, como es el caso automotriz. Las inversiones en este sector se dieron en un contexto de dinamismo de la demanda interna, bajo las previsiones de auge económico. En las épocas de crisis, las empresas han incrementado sus exportaciones a la vez que han recibido financiación de las matrices. Finalmente en lo relativo al sector financiero, se ha registrado una alta concentración del sector, sobre todo alrededor de los grupos españoles (Banco Bilbao Vizcaya Argentaria y Banco Santander Central Hispano), promovido por la permisibilidad a la hora de compras por parte de los bancos extranjeros de los distintos activos nacionales, así como por una promoción de autoridad monetaria que veía en la concentración una forma de alcan109 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z zar una mayor solvencia para hacer frente a las posibles crisis del sector, sobre todo tras la crisis del Tequila. Los bancos, tras la sociedad civil, han sido uno de los agentes más golpeados por la devaluación, la pesificación y la prolongada recesión. Siguiendo también la pauta del resto de la región, las inversiones españolas han sido las que más rápidamente se han expandido, convirtiéndose en el primer inversor en el país en la década de los noventa alcanzando casi el 40% del total de los flujos y desbancado a los agentes más tradicionales como lo habían sido las empresas procedentes de los EEUU y el Reino Unido (cuadro 6) La inversión en Argentina ha respondido en un 45% a transferencias de acciones, lo cual no supone en un primer momento ampliación de capital productivo, a lo cual habría que sumarle un 14 % de las privatizaciones con el mismo efecto sobre la actividad económica. Por lo tanto, en el periodo 1992-2002, en torno al 60% de la IED fue un cambio en la propiedad de los medios de producción. Sin embargo, los aportes de capital (en torno al 32%) han sido el componente más estable a lo largo de los años (Dirección General de Cuentas Internacionales, 2003). No se puede interpretar como un hecho negativo el gran peso de las transferencias accionariales en tanto que a medio o largo plazo pueden dar origen a crecientes necesidades de inversión destinadas a la modernización de la actividad productiva, así como a la introducción de nuevas lógicas de negocio más globales y competitivas, hecho que sin duda se ha registrado en la economía argentina. Aunque son muchas las opiniones sobre el papel y los efectos de la IED en las economías nacionales, y particularmente en Argentina especialmente desde la crisis de 2002, con carácter general se puede afirmar que las voces contrarias a estos flujos han perdido peso en comparación con unas décadas atrás. Los esfuerzos internacionales y nacionales pasan en la actualidad por garantizar marcos estables para los inversores internacionales que puedan establecer vinculaciones productivas con los tejidos nacionales y de esa forma contribuir en el incremento de la eficiencia y la productividad general del sistema. Así, para el caso de Argentina no se cuestiona la mejoría en la prestación de algunos de los servicios públicos aunque si bien el debate y las fricciones más importantes están en cuanto a la fijación de las tarifas y el cumplimiento de las inversiones supuestamente asumidas. Los flujos de capital Cuando ya desde los años sesenta se comenzaron a notar las inconsistencias, en términos de desarrollo económico de largo plazo, del modelo de sustitución de importaciones seguido por los países de América Latina, muchos países comenzaron a ver la posibilidad de financiar la modernización de sus estructuras productivas, con el objetivo último de insertarse competitivamente en los mercados internacionales, en los líquidos mercados de capitales internacionales de los setenta21. El resultado de este intento aperturista fue la “Crisis de la Deuda” que trajo consigo una salida neta de recursos financieros de América Latina durante la década de los ochenta22. Esta contracción en los flujos de capital limitó el potencial de crecimiento de la región 110 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X configurando una década de estancamiento de la actividad económica (Feinberg y Bacha, 1989). El 1991, el Plan de Convertibilidad logró estabilizar monetariamente la economía argentina induciendo un elevado crecimiento de la actividad económica, que pudo ser financiado por el retorno al crédito internacional que el plan indujo. En los primeros años de implementación del Plan de Convertibilidad, se empezó a apreciar ya su funcionamiento pro-cíclico en forma de círculo, virtuoso en este periodo o vicioso después. En efecto, el hecho de que la política monetaria fuera exógena23 determinaba que la financiación del crecimiento dependiera de la estabilidad y la confianza de los inversores, nacionales e internacionales, en la propia sostenibilidad del sistema. Esta confianza se traducía en llegada de capitales –en el marco de creciente liquidez y escasa rentabilidad en los mercados de los países desarrollados- e iniciaba un circuito que alimentaba la demanda interna, la cual pudo ser sostenida inicialmente por la capacidad ociosa acumulada en los largos años de ajuste recesivo de los ochenta y también por las importaciones, trasladándose al incremento de la producción y a la mejora de las cuentas públicas, aunque a costa de empeorar la cuenta corriente rápidamente, elevando el endeudamiento y las necesidades de financiación futuras (Matesanz, 2002). Ahora bien, el círculo virtuoso de la llegada de capitales podía verse truncado cuando la confianza de los inversores en la propia vigencia del plan disminuyera. Cuando esto sucediera, la economía argentina debería ajustar la cuenta corriente mediante la caída del nivel de actividad (recordemos que la Convertibilidad implicaba un tipo de cambio nominal fijo del peso argentino con el dólar estadounidense, por lo que el ajuste vía precios era muy limitado). Este ajuste recesivo provocaría, a su vez, un rápido deterioro de las cuentas del sector público aumentando, nuevamente, la necesidad de endeudamiento y pagos futuros y, en definitiva, incrementando intensamente la vulnerabilidad financiera de la economía. Esta situación limitaría la capacidad de crecimiento de la actividad económica, a la par que pondría en tela de juicio la vigencia del propio plan de Convertibilidad. Hacia mediados de 1998, varios elementos provocaron la pérdida de confianza en la economía argentina, lo cual se tradujo en un drenaje de flujos financieros del país. Entre estos elementos se pueden citar; 1) el empeoramiento de los precios del intercambio comercial para Argentina; 2) las crecientes tasas de interés internacionales y las crisis financieras en Asia y en Rusia, que dificultan el acceso a los mercados financieros internacionales; 3) la devaluación del real brasileño y 4) las elecciones y el cambio de gobierno a finales de 1999, con las incertidumbres que esto genera en los inversores. A partir de mediados de 1998 y con más intensidad desde 1999 se empiezan ha hacer patentes los efectos del funcionamiento financiero perverso del Plan de Convertibilidad. Los cuatro shocks mencionados y otros de carácter más interno (ver Perry y Serven, 2003), provocaron la interrupción de los flujos de capital hacia el país llevando a la economía una situación de iliquidez y a una profunda recesión (ver, cuadros 2 y 7) que finalmente terminaría con el Plan de Convertibilidad y con una caída de producto durante 2002 superior al 10 por 100 y con grave deterioro de la situación social y laboral del país24. 111 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z La experiencia de la economía argentina muestra cómo la excesiva dependencia de flujos financieros genera problemas. Cuando éstos, por cualquier motivo, se cortan influyen en la liquidez y capacidad de pago de los países y, en general, en su potencial de crecimiento económico y bienestar de la sociedad. Como nos recuerdan Kaminsky, Reinhart y Végh (2003), las intensas entradas de flujos de capital en los países pueden, en muchas ocasiones, culminar en un sudden-stop, provocando que aquellos países más endeudados, y aquellos con mayores historiales de impagos, sean los que más intensamente sufran el corte en los flujos de capital25. La ciclicidad mostrada por los flujos de capital, especialmente intensa en los países en desarrollo y más dependientes de los mismos, nos señala que los daños que un sudden stop provoca se producen, en términos de crecimiento pero sobre todo en términos de desarrollo con equidad, en los periodos de alta liquidez internacional cuando el flujo de capitales financieros es mayor. En estos casos, es posible financiar “fantasías macroeconómicas” que no son sustentables y que al prolongarse en el tiempo generan efectos estructurales indeseables y muy duraderos (Lavagna, 2003). A principios de la década la entrada de flujos de capital es suficiente para financiar el crecimiento económico y los déficit externos de Argentina, a la par que incrementar las reservas disponibles, mientras que los servicios financieros comienzan a aumentar lentamente. Hacia finales de la misma, cuando los servicios financieros, principalmente intereses de la deuda externa, son más elevados los movimientos de capital se retiran rápidamente arrastrando a las reservas. En estas circunstancias, el ciclo económico está fuertemente ligado a los flujos de capital y el funcionamiento de la Convertibilidad no puede soportar la retirada sostenida de flujos de capital. La financiación de esta política económica en Argentina supuso, además, un importante crecimiento de la deuda pública resultado en buena medida endógeno al propio aumento de la prima de riesgo país que las necesidades crecientes de financiación provocaban (Frenkel, 2003). Así, los capitales externos se convirtieron en el motor de la economía argentina y cuando éstos se retiraron, el motor quebró en el momento de mayor necesidad de los mismos. La intensa llegada de capitales para el financiamiento de la economía argentina fue el éxito, a comienzos de los noventa, y el fracaso, a finales, de la estrategia de desarrollo implementada por el Plan de Convertibilidad. Las instituciones financieras internacionales y argentina Las instituciones de Bretton Woods fueron creadas con el objetivo de estabilizar el sistema financiero internacional y de proporcionar financiación para el crecimiento de los países miembros, especialmente aquellos con más problemas económicos. En concreto, el Fondo Monetario Internacional (FMI) tenía el propósito de poner recursos financieros a disposición de los miembros con el fin de corregir desajustes de balanza de pagos sin recurrir a medidas contraproducentes para la prosperidad de los países. El Banco Mundial (BM), por su parte, tenía el propósito de proveer capital de inversión para incrementar la productividad, el nivel de vida y mejorar las condiciones de trabajo. 112 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X Durante la crisis de la deuda en los años ochenta, al menos cuando ésta estalló después del default de México en 1982, el FMI y el BM actuaron pro-cíclicamente en su función de financiar los problemas transitorios de los países. En efecto, cuando los capitales privados se retiraban masivamente de América Latina en estas fechas y, por tanto, cuando más falta hacía la financiación, las instituciones redujeron sus créditos a la región, dificultando aún más la salida de crisis y, probablemente, intensificando aquella década perdida en la región. Como señalan Feinberg y Bacha (1989), la renuncia a prestar más de estas instituciones no estaba relacionada con una falta de liquidez de las mismas, sino con la postura tradicional de su staff y su directorio de que demasiada financiación inhibe el ajuste. Así, la década de los ochenta se convirtió en una década de estancamiento económico y productivo en la región, mientras una proporción importante de su riqueza se trasfería al exterior en forma del pago de intereses de la deuda. En Argentina, en 1986 el pago de intereses al exterior representaba el 7% del PIB y en algunos años de la década llegó a superar el 10% mientras el nivel de actividad real de la Pese al estancamiento de década estuvo cercano al 1% negativo26. El FMI y el BM, tradicionalmente también han los ‘80 crecientes recursos funcionado como catalizadores de los flujos fi- de la región fueron nancieros privados hacia los países en desarrollo debido, por un lado, a su relativo carácter transferidos al exterior de prestamista de última instancia y, por otro, debido a la condicionalidad que imponen a sus préstamos a los países en desarrollo en términos del logro de determinados objetivos macroeconómicos y algunas “recomendaciones” de política económica. A pesar de la alta condicionalidad a la que los países son sometidos, lo cierto es que su función catalizadora ha sido, de nuevo, procíclica de forma que el control ejercido desde la institución no ha servido, ni en los ochenta ni a comienzos del nuevo siglo, para detener la salida de capitales privados cuando estos eran más necesarios para superar las crisis (ver cuadro 7). Como ha demostrado la historia, en las actuaciones de “garante” de las buenas políticas de Argentina frente a los inversores privados, el FMI se equivocó, ya que a comienzos de los noventa, la economía del país no era tan boyante ni su potencial de crecimiento tan sostenible y a comienzos del nuevo siglo, el apoyo financiero a la pervivencia de la Convertibilidad solo sirvió para financiar el pago creciente de los servicios de la deuda y la fuga de capitales. Finalmente, el régimen cambiario colapsó y llegó el default oficial de las deudas soberanas cuando ya nadie creía en la vigencia de la política económica de los años noventa. En este sentido, parece claro que las funciones de catalizador y de prestamista de última instancia que tiene el FMI no parecen haber funcionado en el caso de Argentina. Pero, además, esta llegada y retirada de capitales que desestabilizan, en algunos momentos, las economías emergentes han sido posibles por el apoyo, también por parte de los organismos financieros internacionales, y la recomendación de la completa liberalización de 113 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z sus cuentas de capitales. Esta recomendación se basaba en la creencia de que la creciente integración de las economías emergentes en los mercados de capitales mundiales significaría la integración financiera mundial y proporcionaría a estas economías financiación para el desarrollo más barata y abundante por la reducción persistente de las primas de riesgo país que dicha integración significaría (Frenkel, 2003). La experiencia de Argentina, y de forma general de América Latina, muestra que la integración financiera global no se ha producido en la realidad. Así, las tasas de interés para estos países sólo han sido relativamente bajas (aunque con primas promedio para América Latina de 5 puntos básicos en los mejores momentos) en los periodos de alta liquidez internacional y bajos tipos de interés del dólar, mientras que cuando las tasas de interés internacionales han subido y la liquidez internacional ha disminuido, bien por la mayor necesidad de financiación de los países desarrollados (especialmente, Estados Unidos), bien por la percepción de elevado riesgo financiero de los países en desarrollo, los spreads en el coste de financiación para América Latina se han incrementado rápidamente creando situaciones de iliquidez de corto plazo e incrementando los pagos de intereses futuros. Algunas consideraciones finales. A modo de conclusión En este trabajo se ha tratado de resaltar el papel que las relaciones económicas internacionales han jugado en el nuevo modelo de desarrollo económico que se inicia en Argentina con el Plan de Convertibilidad de 1991. Después de unos primeros años de implementación realmente exitosos en términos de estabilidad y crecimiento económico, el final de la década ha traído consigo el fracaso del mismo, poniendo en tela de juicio las recetas económicas e ideológicas que lo sustentaban y, con ello, un punto de inflexión en la política económica a seguir de cara al futuro. La inserción internacional de Argentina es una de las variables claves que configurarán las posibilidades de desarrollo económico a largo plazo del país. A continuación, a modo de síntesis, se recopilan algunas de las consideraciones más importantes en cuanto al papel que la inserción internacional de Argentina ha jugado en la última década: • En primer lugar, es importante señalar que la especialización comercial es una variable importante para el desarrollo de largo plazo. Si bien el Consenso de Washington no hacía referencia explícita directa a la misma, indirectamente señalaba como un objetivo de política económica era mantener tipos de cambio competitivos durante un periodo largo de tiempo. En cualquier caso, la especialización refleja la productividad y el desarrollo de un país y, por tanto, es un resultado ex post del proceso del crecimiento económico. Sin embargo, como ha demostrado la experiencia argentina de los noventa, el intentar buscar una especialización equilibrada que mantenga la balanza por cuenta corriente en un relativo equilibrio, o al menos en una situación estable, es una necesidad para el desarrollo de América Latina debido a la histórica, y no resuelta, vulnerabilidad externa de la región. En este sentido, es cierto, como nos recuerda Rodrik (1999), que en el co114 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X mercio internacional lo importante son las importaciones, pues son éstas las que inducen la modernización productiva de los países, incrementando su productividad y, con ella, el crecimiento potencial de la economía. Sin embargo, y ante esta vulnerabilidad externa, las necesarias importaciones deberían ser pagadas, en la medida de lo posible, con divisas generadas por la propia economía, sin recurrir constantemente al endeudamiento externo. La experiencia argentina de la última década ha mostrado también que, en los términos referidos más arriba, el comercio en el interior de América Latina, en concreto el caso del MERCOSUR aquí presentado, ha mostrado una dinámica comercial más equilibrada cuantitativamente y cualitativamente para Argentina, de forma que, en este acuerdo de integración regional, y en general en el conjunto de Sudamérica (ver Matesanz, 2002), la especialización argentina ha observado una dinámica tecnológica más equilibrada, donde el comercio intraindustrial es la nota dominante, las ventajas y desventajas comparativas están menos polarizadas y, como consecuencia de ello, la balanza comercial se muestra más equilibrada, sobre todo por la canalización de exportaciones de alto contenido tecnológico a la región. Por tanto, la estrategia de la integración regional ha verificado una dinámica más coherente con el desarrollo de largo plazo del país que la integración comercial mundial27. • En referencia a la inversión productiva, tras las inversiones destinadas a la formación de economías de enclave del periodo agroexportador y la caída en los flujos durante las décadas de implementación del modelo de sustitución de importaciones y posteriormente la década pérdida, a partir de la década de los noventa comienza una nueva etapa de llegada de capitales a Argentina. Los inversores aprovechan las oportunidades abiertas por las privatizaciones, que aunque en un primer momento benefician a los grupos nacionales terminaron facilitando la expansión de las fusiones y las adquisiciones de empresas previamente privatizadas por empresas extranjeras. Por lo tanto, el gran porcentaje de capitales que llegaron en los noventa no incrementaron la capacidad productiva (no fue inversión en greenfield) aunque si bien se traduciría, con carácter general, en mejoras en la calidad de los servicios y de la eficiencia productiva, en tanto que las estructuras productivas estaban descapitalizadas como consecuencia de la ausencia de inversión de las décadas anteriores. Como contrapartida, la inadecuada regulación provocó situaciones cuasi monopólicas a la par que beneficios muy superiores a los de mercado. La nueva ola de capitales comenzó con los servicios públicos, seguidos de manufacturas y el sector financiero. Pero entre todo ello, destaca una sólo operación, la compra de YPF por parte de Repsol que ascendió a casi 15.000 millones de dólares. El boom de capitales españoles, y en cierta medida del resto de los países de la Unión Europea, se liga a las reformas internas que han tenido lugar en el seno de la Unión encaminadas a la profundización de su integración y, que tienen por resultado el incremento de la competencia entre los agentes económicos. Es por esto que se han planteado estrategias empresariales de aumento de tamaño, que particularmente en el caso de las empresas españolas, se ha articulado a través de la expansión hacia Latinoamérica. • En tercer lugar, hay que mirar con cuidado la intensa llegada de flujos de capital, espe115 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z cialmente los flujos de cartera, hacia las economías emergentes, ya que la experiencia ha demostrado que igualmente que llegan y financian expansiones importantes de la actividad económica, se retiran de los países dejando una situación de iliquidez e insolvencia. En el ínterin, puede suceder que las autoridades locales crean que cualquier estrategia puede ser financiada en los mercados y se cometan errores de política económica, como es el caso de Argentina la mantener un tipo de cambio real que implicaba un continúo crecimiento de las necesidades de financiación externa y, con ello, del crecimiento endógeno de la deuda por el creciente servicio que la misma generaba, al calor de los incrementos de las tasas de interés internacionales y de una mayor aversión al riesgo después de las crisis financieras de los noventa. Como nos indica Lavagna (2003) para el mantenimiento de programas de política económica sustentables hay que dar mayor importancia a los flujos financieros locales en detrimento de los externos, así como otorgar una clara diferencia a los flujos de inversión extranjera directa por los posibles efectos positivos que pueden tener en la estructura microeconómica de los países y por su mayor estabilidad en el tiempo. Nos señala, también, como hay que rechazar políticas que impliquen un endeudamiento constante y, dar, por ello, un papel central al equilibrio fiscal permanente ya que ante problemas de liquidez el “obligado” al ajuste es el sector público. • El último punto tiene que ver con el papel de las instituciones financieras internacionales y con alguna cuestión relacionada con los dos puntos anteriores. En primer lugar, hay que señalar que el apoyo del FMI a la liberalización de las cuentas de capital de los países en desarrollo, a pesar de las dudas de muchos de ellos, ha arrojado una experiencia negativa en muchos de ellos. Por el contrario, países que han mantenido, en contra de la opinión del Fondo, una cierta regulación en su cuenta de capital, como es el caso de Chile y Colombia durante la mayor parte de la década de los noventa, han mostrado efectos menos negativos cuando se ha producido la salida de capitales a finales de los noventa. En este sentido, la regulación de los mercados de capitales, cuando es posible, ha demostrado que una arquitectura financiera institucional con una cierta regulación es más eficiente, especialmente en los momentos de auge en el flujo de fondos financieros, a largo plazo para el desarrollo económico que la completa liberalización de dichos movimientos, especialmente cuando la integración financiera mundial está lejos de ser perfecta y completa. También hay que señalar que las instituciones financieras internacionales no han tenido éxito en su carácter de prestamistas de última instancia, ni tampoco en su carácter de catalizadores de flujos financieros privados hacia Argentina, en este caso, cuando el país más lo necesitaba. Igualmente, la experiencia Argentina ha mostrado que las recomendaciones de política por parte de los organismos internacionales pueden no ser coherentes con la realidad y la necesidad de los países a los que “supervisan” y, por ello, cometer errores en sus diagnósticos y recetas de actuación en términos de política económica. Esto, sin duda, no exime a las autoridades argentinas de los errores de política que llevaron a la crisis del país, sin embargo, si nos advierte de que el Fondo también puede equivocarse en sus análisis de largo plazo, especialmente durante los momentos de bonanza internacional. En este sentido, el coste del ajuste debe ser compartido entre 116 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X acreedores y deudores. Sin embargo, la financiación del FMI sí ha servido para prolongar por un tiempo la vigencia de la Convertibilidad, lo cual, según el análisis de Kamisky, Reinhart y Végh (2002), puede haber servido para evitar el contagio de la crisis a otros países, pues en su análisis la “sorpresa” de la crisis es un factor fundamental de contagio. La persistencia, sin embargo, en el intento de mantener la Convertibilidad sólo ha conseguido profundizar aún más los costes de salida para Argentina y financiar la fuga de capitales al exterior. • Como conclusión final podríamos señalar que el análisis anterior indica la necesidad de lograr una inserción internacional, en todos los aspectos mencionados, eficiente para lograr un desarrollo económico sostenible para Argentina y que ello precisa de la intervención pública y no solamente de fuerzas del mercado. Como nos recuerda Eric Hobsbawm28, citando a George Soros, uno de los mayores peligros con el que nos encontramos a comienzos del siglo XXI es el capitalismo sin control público ■ Notas: 1 Este artículo está basado en la Comunicación presentada por David Matesanz en la VI Reunión de Economía Mundial celebrada en Badajoz (España) en abril de 2004. Los autores agradecen al profesor José Manuel García de la Cruz, director de Tesis de ambos, su ayuda en los temas que se desarrollan en este trabajo. 2 Cardoso y Faletto (1969) 3 Una evolución de cuáles han sido los aportes de las ideas de la CEPAL al desarrollo de las economías latinoamericanas puede encontrarse en, Bielschowsky (1998) 4 Al respecto existe una amplia bibliografía entre la que destaca Sunkel y Paz (1976). 5 Algunos de los esquemas de integración que surgieron bajo esta orientación fueron la Asociación Latinoamericana de Libre Comercio (ALALC, 1960), el Mercado Común Centroamericano (MCCA, 1960), la Asociación de Libre Comercio del Caribe (CARIFTA, 1968) y el Pacto Andino (1969). 6 Es importante resaltar que la justificación del gobierno para la apertura comercial y financiera de la economía argentina descansaba en el objetivo de superar las recurrentes crisis de balanza de pagos mediante la mayor eficiencia que el aparto productivo obtendría por la presión de la competencia internacional. A su vez, la enorme liquidez del mercado financiero internacional se convertiría en el financiador de la necesaria reasignación de recursos. 7 Este término fue utilizado en los informes de la CEPAL y de la OCDE e ilustraba la magnitud del retroceso sufrido en materia de desarrollo. De forma contraria se produjeron avances –en este sentido se habla de la década de aprendizaje doloroso- relativos a aspectos políticos en tanto que recuperaron la democracia los países que se habían visto privada de ella (por ejemplo en Argentina –1983-, Uruguay –1985-, Chile y Paraguay –1989-) y se empezaron a gestar muchos de los acuerdos regionales que hoy existen . 8 Para un análisis de las luces y sombras del modelo de desarrollo en la ISI ver, entre otros, Nogués (1988) y Katz y Kosacoff (1998). 9 La productividad del trabajo cayó entre 1980 y 1990 el 2,6% en Argentina, el 1,1% en Brasil, el 0,2% en Chile, el 1% en México y el 1,9% en Venezuela, según los datos de la CEPAL (1996). 10 El origen del término se debe a Willianson (1990), para ver una revisión de dicho Consenso se puede consultar Williamson (1998) 11 En el cuadro número 2 se presentan algunos indicadores macroeconómicos escogidos desde 1991 hasta 2003. 12 En Matesanz (2002), capítulo II, se analiza con detalle las características del Plan de Convertibilidad, así como su evolución macroeconómica durante los noventa. 13 Muchos modelos han mostrado como las fases recesivas de las economías de la región han estado causadas por problemas de inserción internacional. Para Argentina ver, por ejemplo, Broun y Joy (1981) 14 En este sentido se puede poner como ejemplo el caso español, donde tradicionalmente el déficit comercial es compensado por el superávit de balanza de servicios (debido al efecto del ingreso de divisas por concepto de turismo) y en la etapa de desarrollo (décadas de los 60 y 70) también por el efecto de las remesas de emigrantes españoles en el exterior. 15 Otro factor clave en esta vulnerabilidad, no tratado en este trabajo, ha sido el papel de las cuentas del sector público. 16 Recordemos aquí que la teoría económica convencional no contempla en sus análisis las redes de poder. 17 Para un mayor detalle de la dinámica de la inserción internacional, ver Matesanz (2002) 18 Ley 21.382 de IED (1993) y Reglamento 1853/93 117 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z 19 En muchos casos estos agentes estaban integrados en conglomerados locales, participando con bancos e inversores locales, ver CEPAL (2002) 20 Para entender el por qué de la internacionalización de la economía española, se puede consultar Sánchez Díez (2003) 21 En el caso argentino, esta estrategia se impuso dictatorialmente en términos políticos y basada en el enfoque monetario de la balanza de pagos en términos económicos (ver Schvarzer, 1998). 22 Así, en Argentina, el pago neto al exterior representaba el 2% del PIB en 1980, en 1984 se había elevado al 10% (Kosacoff, 2000). 23 Recordemos que la Ley de Convertibilidad obligaba al Banco Central a mantener el divisas suficientes para cubrir la base monetaria, por lo que la expansión de la misma para financiar la actividad económica dependía de la llegada de divisas y, en este sentido, era exógena. 24 No es el objetivo de este trabajo explicar las causas de la crisis argentina, sino poner de relieve el papel de los flujos financieros en la misma. Para ampliar este tema con diferentes enfoques ver, entre muchos otros, Calvo, Izquierdo y Talvi (2002), Perry y Servén (2003) y Frenkel (2003). 25 En el cuadro 6 se aprecia la magnitud de la retirada de flujos de capital de Argentina, comparada con América Latina. 26 En este sentido, (Schvarzer, 1998) señala que la atención del servicio de la deuda era incompatible con el crecimiento económico y la estabilidad de precios. 27 Ello no quiere decir que el deficitario comercio tecnológico con otras regiones, como es el caso de la Unión Europea o Estados Unidos, sea negativo, sino que el comercio con estas regiones más cercanas, al estar más equilibrado en términos tecnológicos, ha sido beneficioso para el desarrollo en términos de generación genuina de divisas para pagar la modernización que inducen las importaciones y, también, ha sido beneficioso como destino de las exportaciones de mayor contenido tecnológico de Argentina. 28 Hobsbawm (2000) 29 Para el caso de Argentina el cambio en el modelo de desarrollo es previo a la crisis de los años 80, como consecuencia del manejo de la política económica realizada por los gobiernos de la dictadura militar. Al recuperar la democracia se realiza un ajuste en el modelo vigente desde mediados de los años 70. Con mayor dinamismo se retoman las reformas a partir de 1991. De forma detallada se pueden ver los resultados de las reformas en Argentina en Fanelli, Frenkel y Rozenwurcel (1993). Bibliografía BIELSCHOWSKY, Ricardo: “Evolución de las ideas de la CEPAL” en Revista de la CEPAL, núm. extraordinario 50 años, octubre, 1998, páginas 21-46. BROUN, Oscar y JOY, Leonard: “Un modelo de estancamiento económico. Estudio sobre el caso de la economía argentina”, Desarrollo Económico. Revista de Ciencias Sociales, Vol. 20, núm. 80, enero-marzo, 1981, páginas 583-604. (reproducción en español del mismo trabajo publicado en 1968 en The Economic Journal, núm. 312, diciembre 1968). BUSTELO, Pablo: Teorías contemporáneas del desarrollo económico, Editorial Síntesis, Madrid, 1998. CALVO, Guillermo; IZQUIERDO, Alejandro y TALVI, Ernesto: Sudden stops, the real exchange rate and fiscal sustainability: Argentina’s lessons, Background paper for the seminar “The Resurgence of Macro Crises: Causes and Implications in Latin America”, Fortaleza, marzo 2002. CARDOSO, Fernando y FALETTO, Enzo: Dependencia y desarrollo en América Latina, Siglo XXI Editores, México, 1969. CEPAL: La inversión extranjera en América Latina y el Caribe 2001, CEPAL, Santiago de Chile, 2002. ---: Quince años de desempeño: 1980-1995. CEPAL, Naciones Unidas. Santiago de Chile, 1996. ---: Reformas económicas en América Latina: una síntesis de la experiencia de once países. LC/G 1800/rev. 1-P, Naciones Unidas, Santiago de Chile, 1995. CHUDNOVSKY, Daniel y LÓPEZ, Andrés: La transnacionalización de la economía argentina, Centro para la Transformación, CENIT, Buenos Aires, 2001. DIRECCIÓN GENERAL DE CUENTAS INTERNACIONALES: La inversión extranjera directa en Argentina: 1992-2002. INDEC, Ministerio de Economía, Buenos Aires, 2003. FANELLI, José M.; FRENKEL, Roberto y ROZENWURCEL, Guillermo: “Transformación estructural, estabilización y reforma del Estado en Argentina” en Amadeo, E. J. (Comp.): Estabilización y reforma estructural en América Latina, TM Editores y Fedesarrollo, Bogotá, 1993, páginas. 115-174. FEINBERG, Richard E. y BACHA, Edmar L.: “Cuando la oferta y la demanda no se cruzan: América Latina y las instituciones de Bretton 118 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X Woods en la década de los ochenta”, en GEL: De espaldas a la prosperidad. América Latina y la economía internacional a fines de los ochenta, Grupo Editor Latinoamericano, Buenos Aires, 1989, páginas 177-208. FERRER, Aldo: “Repercusiones de la apertura financiera externa y la crisis”, en Ámbito Financiero, Buenos Aires, 22 de octubre de 1981. FONSECA CASTRO, Jorge: Especialización productiva dentro de la economía mundial, industrialización y desindustrialización. El caso de Argentina hasta 1984, Universidad Complutense de Madrid, Colección Tesis Doctorales, N° 272/92, Madrid, 1992. FRENKEL, Roberto: “Globalización y crisis financieras en América Latina”, Revista de la CEPAL, 80, agosto, 2003, páginas 41-54. GERCHUNOFF, Pablo y TORRE, Juan C.: “La política de liberalización económica en la administración de Menem”, Desarrollo Económico. Revista de Ciencias Sociales núm.143, 1996, páginas 733-769. HEYMANN, Daniel: “Políticas de reforma y comportamiento macroeconómico: la Argentina en los noventa”, Serie Reformas Económicas, núm 61, CEPAL, Naciones Unidas, Santiago de Chile, 2000. HOBSBAWM, Eric J.: “Políticas nacionales y mercados transnacionales” en CIOCCA, Pierluigi: La economía mundial en el siglo XX. Una síntesis y un debate, Editorial Crítica, Barcelona, 2000. KAMINSKY, Graciella L. REINHART, Carmen M. VÉGH, Carlos A.: The Unholy Trinity of Financial Contagion, Junio, 2003, mimeo. KATZ, Jorge y KOSACOFF, Bernardo: “Aprendizaje tecnológico, desarrollo institucional y la microeconomía de la sustitución de importaciones”, Desarrollo Económico. Revista de Ciencias Sociales, núm.148, 1998, páginas 483-503. KOSACOFF, Bernardo (ed.): Corporate Strategies under Structural Adjustment in Argentina, Macmillan Press LTD, Londres, 2000. LAVAGNA, Roberto: “Caso argentino: lecciones macroeconómicas”, en Ministerio de Economía (eds.), Lineamientos para fortalecer las fuentes del crecimiento económico, Resumen Ejecutivo, Mayo, 2003. MATESANZ, David: Patrón de Especialización Tecnológico Comercial y Crecimiento Económico. Argentina 1985-1999, Universidad Autónoma, Tesis Doctoral sin publicar, Madrid, 2002. NOGUÉS, Julio J.: “La economía política del proteccionismo y la liberalización en la Argentina”, Desarrollo Económico. Revista de Ciencias Sociales núm.110, 1988, páginas 159-183. OMC : Informe Anual, París, 1998. PERROUX, François: “¿Quién integra?¿en beneficio de quién se realiza la integración?”, Revista de la Integración, Nº1, noviembre, 1967, páginas 33-53. PERRY, Guillermo SERVÉN, Luis: The anatomy of a multiple crisis: why was Argentina special and what can we learn from it, World Bank Policy Research Working Paper 3081, Junio, 2003. RAMOS, Joseph: “Un balance de las reformas neoliberales en América Latina” en Revista de la CEPAL, núm. 62, Agosto 1997. RODRIK, Dani: The New Global Economy and Developing Countries: Making Openness Work, Overseas Development Council, Policy Essay Nº 24, Washington D. C, 1999. SANCHEZ DÍEZ, Ángeles: La importancia de la pertenencia de España a la Unión europea como elemento impulsor de la internacionalización de la economía española”, Noticias de la Unión Europea, nº: 221. Junio, 2003, páginas 33-46. SCHVARZER, Jorge: Implantación de un modelo económico. La experiencia argentina entre 1975 y 2000, A-Z Editora S. A. Buenos Aires, 1998. SUNKEL, Oswaldo y PAZ, Pedro: El subdesarrollo latinoamericano y la teoría del desarrollo, Editorial Siglo Veintiuno Editores, Madrid, 1976. WILLIAMSON, John: “The Washington Consensus revisited” en Emmerrij, Louis: Economic and social development into the XXI century, Interamerican Development Bank, Washington D. C. 1998. ---: “What the Washington Consensus Means by Policy Reform”, en WILLIAMSON, John (ed.): Latin America Adjustment: How Much has Happened The Institute for International Economics, Washington D.C, 1990. 119 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z Principales Caracteristicas de las Reformas Estructurales de Argentin Cuadro 1 Alemania Reforma Comercial 1976 - 1981: Eliminación y prohibición de restricciones cuantitativas, reducción de tasas arancelarias y de la dispersión 1981 - 1989: Reversión del proceso de reforma, establecimiento de regímenes de promoción sectoriales y regionales 1991 en adelante: Eliminación y prohibición de restricciones cuantitativas, reducción de tasas arancelarias y de la dispersión y eliminación de los regímenes promocionales. Firma del Tratado Constitutivo del MERCOSUR 1994: Arancel Externo Común para el MERCOSUR 1997- 98: Aumento de los aranceles externos Reforma financera de Mercado de Capitales 1978 - 1981: Amplia apertura de la cuenta de capital, eliminación d elas barreras a la IED, liberación de las tasas de interés y de crédito, garantía estatal para el 100% de los depósitos 1987 - 1990: Desarrollo de mecanismos de regulación, eliminación de restricciones a las operaciones en divisas A partir de 1994: Amplia desregulación, eliminación de las barreras a la IED, autonomía del Banco Central Políticas Macroeconomicas 1978 - 1981: Pautas cambiarias preanunciadas, déficit fiscal, política monetaria pasiva A partir de 1990: Plan Bonex (1990). Ley de Convertibilidad (1991), alta tasa de interés interna, ajuste fiscal más tributación, menos gasto y privatizaciones. Política monetaria pasiva. Plan Brady (1993). Modificación de la Ley de entidades financieras para dar trato igual al capital nacional y extranjero. 2002: Fin de la convertibilidad. Corralito Reforma Tributaria 1976: Ordenamiento y simplificación de la legislación tributaria, cláusulas de indexación sobre tributos, eliminación de derechos sobre exportaciones, generalización del IVA 1976 - 1981:Unificación de las alícuotas del IVA, ampliación de la base de impuesta a las ganancias 1989: Suspensión de subsidios a la promoción industrial, aumento de las tarifas públicas, generalización del IVA A partir de 1990: Caja única para empresas del Estado (1990). Supresión de los impuestos a las exportaciones. Derogación de los impuestos a los capitales y el patrimonio neto (1990). Acuerdo entre la Nación y las provincias en la transferencia de servicios (1991). Regulación de deudas con jubilados (1994). Aumento de las tasas del impuesto a las ganancias (1998) Privatizaciones y reforma de las empresas públicas A partir de 1990: Privatización de los servicios públicos sin saneamiento previo, carácter poco competitivo de las licitaciones, preservación del carácter monopólico de los mercados, desregulación del mercado del petróleo; Teléfonos, aerolíneas, petroquímicas (1990); Concesiones de ramales ferroviarios y extracción de combustibles (1991); Transporte y distribución de gas, obras sanitarias y empresas siderúrugcas (1992); YPF, centrales hidroeléctricas y térmicas, transmisión electricidad, ramales ferroviarios (1993); Centrales eléctricas, distribución de electricidad, transporte y distribución de gas (1994); Centrales eléctricas (1995); Bancos provinciales (1996); Correos, aeropuertos y mecanismos para el traspaso de centrales nucleares (1998); YPF (1999) Cuadro 2 1991-1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 Indicadores Macroeconómicos Seleccionados, Argentina, 1991-2003 PBI a precios de mercado (1) Inflación, IPC (2) Deuda externa (3) Servicios financieros (4) 8,9 -2,8 5,5 8,1 3,8 -3,3 -0,8 -4,4 -10,9 8,7 44,0 1,6 0,1 0,3 0,7 -1,8 -0,8 -1,4 35 3,5 85,7 98,5 109,8 124,7 141,9 145,3 146,6 140,2 134,1 145,6 -11.685 -4.482 -5.278 -6.171 -7.375 -7.922 -7.372 -8.242 -6.498 -7.425 120 Desempleo abierto (5) Nota (8) 16.6 17.3 13.7 12.4 13.8 14.7 18.3 17.8 15.4 Balanza comercial (6) Movimientos de capital (7) -8.137 -2.182 188 -4.019 -4.943 -.2199 1.167 6.289 17.236 16.292 34.013 4.869 10.250 15.098 17.815 13.387 8.383 -7.522 12.455 2.891 AGE N DA I N T E R N AC I O N A L N º 3 E l d e s a r r o l lo a r g e n t i n o a f i n e s d e l s ig lo X X Cuadro 3 Saldo Balanza Tecnológico Comercial, 1985-1999 MERCOSUR 1985-1990 15.329,4 -5.108,7 -1.420,6 -1.275,8 7.524,1 1985-1990 1.193,8 21,3 114,8 -135,8 1.194,1 Sin intensidad tecnológica Baja intensidad tecnológica Media intensidad tecnológica Alta intensidad tecnológica Saldo total MUNDO 1985-1990 26.381,2 4.903,1 -3.086,3 -2.727,8 25.470,2 1985-1990 81.184,5 -12.967.7 -44.811,1 -36.044,4 -12.638,8 Fuente: Matesanz (2002) sobre datos del INDEC Cuadro 4 Millones de dólares corrientes Exportaciones e Importaciones por sector Exportaciones FOB Productos primarios Manufacturas de origen agropecuario Manufacturas de origen industrial Combustibles y energía Importaciones CIF Bienes de capital Bienes intermedios Combustibles Piezas y accesorios para bienes de capital Bienes de consumo Vehículos automotores de pasajeros Otros 1992 12.399 3.500 4.864 2823 1.212 14.982 3.090 4.746 510 2.597 3.205 793 43 1995 21.162 4.816 7.529 6.504 2.313 20.200 4.746 7.220 873 3.373 3.174 775 40 2000 26.341 5.346 7.864 8.230 4.902 25.281 5.924 8.443 1.035 4.449 4.609 799 23 2001 26.543 6.052 7.460 8.306 4.725 20.320 4.181 7.343 841 3.407 3.998 535 15 2002 25.709 5.393 8.125 7.597 4.595 8.990 1.293 4.368 482 1.525 1.137 174 10 Fuente: Ministerio de Economía y de Producción de la República Argentina Cuadro 5 (Millones de dólares corrientes) Petróleo Minería Industria manufacturera Electricidad, gas y agua Comercio Transporte y comunicaciones Bancos Otros TOTAL La inversión extranjera directa en Argentina, sectores, 1992-2001 1992 1.222 4 634 2.119 82 36 191 143 4.432 1993 277 (6) 858 1.116 42 (19) 418 106 2.793 1994 502 17 1.798 124 339 245 160 452 3.637 1995 436 140 2.186 1.111 318 634 512 272 5.610 Fuente: INDEC (Las cifras entre paréntesis se refieren a datos negativos) 121 1996 1.046 682 2.776 681 523 145 747 350 6.951 1997 105 72 3.308 1.527 150 845 2.366 788 9.161 1998 1.313 11 1.147 932 699 260 1.757 1.173 7.292 1999 2000 17.830 2.689 15 48 1.950 1.487 951 446 742 51 714 3.870 746 382 1.038 1.445 23.986 10.418 2001 796 103 49 197 662 167 235 (42) 2.166 AGE N DA I N T E R N AC I O N A L N º 3 D av i d M a t e s a n z G ó m e z y A ng e l e s S á n c h e z D í e z Cuadro 6 (Millones de dólares corrientes) Europa Alemania España Francia Italia Países Bajos Reino Unido Otros E América del Norte Estados Unidos Otros AN América Central y Caribe América del Sur Chile Otros AS Otras regiones TOTAL La inversión extranjera directa en Argentina, origen, 1992-2001 1992 1.681 (18) 277 348 496 181 256 140 885 624 261 943 866 436 430 57 4.432 1993 523 91 102 79 (228) 118 272 88 1.607 1.456 151 336 390 306 84 (63) 2.793 1994 1.274 210 (172) 483 80 341 84 247 1.852 1.674 178 146 226 150 77 139 3.637 1995 906 30 271 104 163 245 28 64 2.387 2.252 134 934 1.030 707 323 353 5.610 1996 2.731 150 146 418 109 1.079 864 (33) 2.349 2.021 328 913 885 438 447 73 6.951 1997 5.279 307 1.792 168 284 1.757 745 227 2.200 2.017 183 571 1.052 515 537 59 9,161 1998 1999 2000 4.510 19.815 8.761 486 27 69 908 216.830 6.750 1.310 1.536 656 339 655 910 1.073 424 378 353 (44) (228) 41 141 226 646 2.437 885 920 1.307 947 (274) 1.130 (62) 1.630 1.697 253 391 (195) 97 277 201 96 2 114 (396) 422 116 232 7.292 23.986 10.418 2001 2.139 (100) 494 521 (60) 1.302 (997) 979 262 533 (271) (79) (114) (245) 131 (42) 2.166 Fuente: INDEC (Las cifras entre paréntesis se refieren a datos negativos) Cuadro 7 Transferencia neta de recursos, América Latina y Argentina Millones de dólares América Latina y el Caribe Argentina 1992 26.708 6.456 1993 31.327 9.416 1994 9.921 8.145 1995 19.829 447 1996 22.544 5.259 1997 35.066 9.392 1998 28.147 10.653 1999 (3.030) 5.768 2000 66 1.055 2001 (5.479) (15.749) Fuente: CEPAL (Las cifras entre paréntesis se refieren a datos negativos) Referencia cuadro 2 (1) Tasas de crecimiento anual. CEPAL (2) Tasas de variación anual entre los meses finales de cada período. 1991-1994 acumulado. FMI (3) Miles de millones de dólares. Stock al final del período, deuda pública y privada. 1991-1994, dato al final del período. CEPAL (4) Millones de dólares corrientes. Balanza de pagos. 1991-1994 dato al final del período. CEPAL (5) Dato del mes de octubre. CEPAL (6) Millones de dólares corrientes. CEPAL. 1991-1994 acumulado Matesanz (2002) (7) Millones de dólares corrientes. Balanza de pagos. CEPAL (8) En octubre de 1993 la tasa es de 9,3. En octubre de 1994, 12,2. CEPAL 122