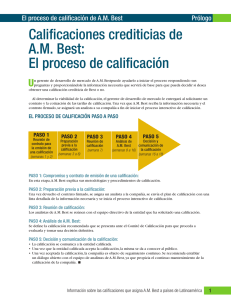

Metodología de Calificación

Anuncio