Boletín de Actualización Fiscal - Diciembre 2015

Anuncio

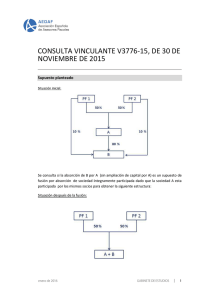

Diciembre 2015 Boletín de Actualización Fiscal Número 53 Directiva del Consejo que modifica la Directiva 2011/16/UE en lo que respecta al intercambio automático y obligatorio de información en el ámbito de la fiscalidad. Real Decreto 1021/2015, de 13 de noviembre, por el que se establece la obligación de identificar la residencia fiscal de las personas que ostenten la titularidad o el control de determinadas cuentas financieras y de informar acerca de las mismas en el ámbito de la asistencia mutua. Nota informativa de la AEAT de 12 de noviembre de 2015 en relación al nuevo Suministro Inmediato de Información del IVA. Sentencia del Tribunal Supremo de 25 octubre de 2015, recurso de casación número 3857/2013: la concurrencia de simulación no quiebra el derecho al crédito del IVA. Sentencia de la Audiencia Nacional de 15 de octubre de 2015, recurso contencioso-administrativo 82/2013: tratamiento a efectos del IS de la imputación temporal de una devolución de ingresos indebidos en concepto de IVA, como consecuencia de la declaración realizada por el TJUE de la contrariedad de la Ley española al Derecho de la Unión. Resolución del TEAC de 5 de noviembre de 2015 sobre deducibilidad de los intereses de los préstamos participativos obtenidos de una sociedad vinculada para la adquisición de entidades terceras. Resolución del TEAC de 8 de octubre de 2015 sobre deducibilidad fiscal de los intereses de los préstamos participativos obtenidos de su socio para la adquisición de acciones propias, quedando los fondos propios de la entidad que reduce capital, negativos. I. Legislación Directiva del Consejo que modifica la Directiva 2011/16/UE en lo que respecta al intercambio automático y obligatorio de información en el ámbito de la fiscalidad El 8 de diciembre de 2015 el Consejo de la Unión europea ha adoptado una Directiva destinada a mejorar la transparencia en relación con los acuerdos tributarios formulados por los Estados miembros a empresas sobre tratamiento de la fiscalidad en casos específicos. La Directiva forma parte de una serie de iniciativas encaminadas a prevenir la elusión fiscal de las empresas. Exigirá a los Estados miembros que intercambien de modo automático información relativa a los acuerdos tributarios previos con efecto transfronterizo y a los acuerdos previos sobre precios de transferencia. Los Estados miembros que reciban la información podrán solicitar más información cuando proceda. Las nuevas normas serán de aplicación a partir del 1 de enero de 2017. Mientras tanto seguirá siendo de aplicación la obligación vigente de intercambiar información entre los Estados miembros. Real Decreto 1022/2015, de 13 de noviembre, por el que se modifica el reglamento de desarrollo de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, en las materias referentes a los incentivos fiscales en la imposición indirecta, la reserva para inversiones en Canarias y la Zona Especial Canaria, aprobado por el Real Decreto 1758/2007, de 28 de diciembre Mediante el citado Real Decreto se llevan a cabo modificaciones al reglamento de desarrollo del Régimen Económico y Fiscal de Canarias, a consecuencia de las introducidas a dicho régimen en diciembre de 2014 a través del Real Decreto-Ley 15/2014, con efectos a partir del 1 de enero de 2015. Así, tal y como se mencionó en nuestro Boletín de actualización fiscal de diciembre de 2014, se introdujeron modificaciones al REF en relación a la Zona Especial Canaria (ZEC) y a la Reserva para Inversiones en Canarias (RIC), así como con respecto a las deducciones previstas en el citado régimen. Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 En base a lo anterior, las modificaciones introducidas al reglamento de desarrollo del Régimen Económico y Fiscal de Canarias son las siguientes: ZEC ► Se introduce, entre otras modificaciones procedimentales, que el Consejo Rector debe autorizar la aplicación del ZEC por una entidad con carácter previo. RIC ► Se precisa cómo materializar el RIC. ► Se adapta el articulado al nuevo Régimen Económico y Fiscal de Canarias, concretando el concepto de beneficio de los establecimientos permanentes situados en las Islas Canarias y las inversiones que contribuyen a la mejora del medio ambiente. ► Se viene a aclarar el contenido de la solicitud a presentar por las entidades financieras que emitan instrumentos financieros. ► Se introduce una nueva forma de materializar la RIC en creación de empleo, que no se vincule a la realización de inversiones iniciales. OTRAS ► Se incorporan reglas de control y seguimiento a las ayudas estatales. ► Se establece el importe de 7,5 millones de euros como límite a la deducción por inversión en territorios de África Occidental, de acuerdo con lo establecido por la Comisión Europea. Real Decreto 1021/2015, de 13 de noviembre, por el que se establece la obligación de identificar la residencia fiscal de las personas que ostenten la titularidad o el control de determinadas cuentas financieras y de informar acerca de las mismas en el ámbito de la asistencia mutua Mediante el mencionado Real Decreto se establece la obligación de que las entidades financieras identifiquen la residencia fiscal de las personas que ostenten la titularidad o el control de cuentas financieras, y la obligación de informar acerca de las mismas en el ámbito de la asistencia mutua, a consecuencia de los acuerdos Internacionales firmados por España para el intercambio automático de información. Así, se define qué entidades financieras están obligadas a informar a la Administración, el contenido de la información a suministrar y los procedimientos para ello. Página 2 de 16 Finalmente, destacar que esta obligación deberá ser proporcionada por primera vez por las entidades financieras en el año 2017 en relación al año 2016. Orden HAP/2474/2015, de 19 de noviembre, por la que se aprueba el modelo de solicitud de devolución por aplicación de la exención por reinversión en vivienda habitual en el ámbito del Impuesto sobre la Renta de no Residentes y el modelo de solicitud del régimen opcional regulado en el artículo 46 del Texto Refundido de la Ley del Impuesto sobre la Renta de no Residentes, y se determina el lugar, forma y plazo de presentación de dichas solicitudes Se aprueba el modelo de solicitud de devolución por aplicación de la exención por reinversión en vivienda habitual en el ámbito del IRNR y el modelo de solicitud del régimen opcional de tributación como contribuyente del IRPF (introducida por la Ley 26/2014 para aquellos residentes en un estado miembro del Espacio Económico Europeo con el que exista un efectivo intercambio de información tributaria) previsto en el artículo 46 del TRLIRNR. Además, mediante la mencionada orden se viene a determinar el lugar, forma y plazo de presentación de dichas solicitudes. Orden ECC/2326/2015, de 30 de octubre, por la que se modifican los anexos del Real Decreto 1432/2003, de 21 de noviembre, por el que se regula la emisión de informes motivados relativos al cumplimiento de requisitos científicos y tecnológicos, a efectos de la aplicación e interpretación de deducciones fiscales por actividades de investigación y desarrollo e innovación tecnológica, y por la que se establece la obligatoriedad de la tramitación electrónica del procedimiento de solicitud de emisión de dichos informes por el Centro para el Desarrollo Tecnológico Industrial Se establece la obligatoriedad de la tramitación electrónica de las solicitudes de informes motivados para cuya emisión es competente el Centro para el Desarrollo Tecnológico Industrial, esto es, aquellos proyectos de I+D+i que previamente hayan sido evaluados por el propio órgano como consecuencia de la solicitud de apoyo financiero. Así, mediante la modificación del el anexo I del Real Decreto 1432/2003, de 21 de noviembre, por el que se Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 regula la emisión de los mencionados informes motivados, se pretende eliminar la necesidad de aportar determinada información que ya tiene en su poder el Centro para el Desarrollo Tecnológico Industrial a consecuencia de la previa solicitud de ayuda financiera, agilizando el procedimiento. Orden HAP/2429/2015, de 10 de noviembre por la que se modifican la Orden EHA/3217/2009, de 10 de noviembre, por la que se aprueba el modelo 190 para la declaración del resumen anual de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta y la Orden EHA/3111/2009, de 5 de noviembre, por la que se aprueba el modelo 390 de declaraciónresumen anual del Impuesto sobre el Valor Añadido Mediante la mencionada Orden, se introducen cambios en los modelos 190 y 390 necesarios por las modificaciones introducidas recientemente en las normativas del IRPF y del IVA, respectivamente, siendo de aplicación para los modelos a presentar en relación al ejercicio 2015: ► Modelo 190: Se introducen cambios de diseño y contenido motivados por las modificaciones introducidas a la LIRPF por la Ley 26/2014 y las modificaciones en los tipos de retención y escalas de gravamen aplicables al 2015. ► Modelo 390: Se introducen casillas adicionales (658 y 659) para consignar las cuotas regularizadas por modificación de la base imponible cuando haya rectificación de las deducciones practicadas por el destinatario de los bienes tras la redacción dada al artículo 80.cinco.5 de la LIVA por la Ley 28/2014 por la que se modifica dicho texto legal. Adicionalmente, será necesario expresar en el modelo las cuotas a la importación que se hayan liquidado por Aduanas e ingresadas mediante autoliquidaciones mensuales. Orden HAP/2430/2015, de 12 de noviembre, de desarrollo del método de estimación objetiva del IRPF y el régimen especial simplificado del IVA para el año 2016 La presente Orden viene a desarrollar el método de estimación objetiva del IRPF y el régimen especial simplificado del IVA para el ejercicio 2016, tras el régimen Página 3 de 16 transitorio introducido por la Ley de Presupuestos Generales comentado en nuestro Boletín de Actualización Fiscal de noviembre. Como es sabido, si bien las modificaciones introducidas por la Ley 26/2014 y la Ley 28/2014 redujeron el ámbito de aplicación para el método de estimación objetiva del IRPF y el régimen simplificado del IVA, respectivamente, mediante el régimen transitorio aprobado por la Ley de Presupuestos Generales se elevaron las cuantías para su aplicación para los ejercicios 2016 y 2017. Resolución de 3 de noviembre de 2015, por el que se fija el calendario de días inhábiles para 2016, a efectos del cómputo de plazos en el ámbito de la Administración General del Estado Mediante la mencionada Resolución, la Secretaría de estado de Administraciones Públicas aprueba el calendario los días inhábiles a efectos del cómputo de plazos, con sujeción al calendario laboral oficial. Nota informativa de la AEAT de 12 de noviembre de 2015 en relación al nuevo Suministro Inmediato de Información del IVA En la citada Nota informativa, relacionada con el proyecto de Real Decreto para la modernización, mejora e impulso del uso de medios electrónicos en la gestión del IVA, el cual se encuentra actualmente pendiente de dictamen por el Consejo de Estado, la AEAT analiza, entre otras, cuestiones relativas a los sujetos pasivos del IVA a quienes les afecta el Suministro Inmediato de Información del IVA, las líneas básicas de funcionamiento, entrada en vigor del nuevo Suministro Inmediato de Información del IVA, etc. En espera de la versión definitiva del Real Decreto, nos remitimos a nuestra alerta Informativa publicada en noviembre 2015 en relación al proyecto de llevanza de libros de facturación IVA por medios electrónicos. II. Jurisprudencia Comentamos a continuación las sentencias más relevantes desde la perspectiva de la fiscalidad de las empresas. Tribunales Nacionales Tribunal Supremo. Sentencia de 25 octubre de 2015, recurso de casación número 3857/2013: la concurrencia de simulación no quiebra el derecho al crédito del IVA El TS siguiendo la jurisprudencia emanada del TJUE reitera que los requisitos formales para la deducción del IVA han Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 de ponerse cuidadosamente en relación con el principio de neutralidad del impuesto, sin que quepa vulnerar dicho principio en atención a un defecto formal. Asimismo, esta Sentencia confirma el criterio fijado por la AN, según el cual la actuación inspectora no se debe limitar a declarar aquello que era gravoso y obviar lo que era justo, pues la Inspección debe actuar para comprobar y en su caso restablecer el orden jurídico tributario. Y ello incluso en supuestos, como el de autos, en el que se concluye que la estructura operativa del grupo fue constitutiva de simulación relativa por persona interpuesta con el objeto de obtener una menor tributación a efectos del IRNR. Así, el Alto Tribunal confirma que en este caso procede la devolución del IVA derivado de la anulación de las cuotas de IVA repercutidas por la compañía recurrente a la interpuesta, pues de lo contrario, se produciría una quiebra del principio de neutralidad, naciendo con ello un enriquecimiento injusto de la administración. Audiencia Nacional. Sentencia de 8 de junio de 2015, recurso número 182/2012: existencia en España de establecimiento permanente mediante la aplicación conjunta de la cláusula del agente dependiente y lugar fijo de negocios, a un asentamiento complejo mediante la aplicación del principio de substancia sobre forma El pasado 8 de junio la Audiencia Nacional, en sentencia que resuelve el recurso 182/2012, determinó la existencia en España de un establecimiento permanente de Dell Irlanda, entidad residente fiscal irlandesa, mediante la aplicación conjunta de las cláusulas de agente dependiente y lugar fijo de negocios contenidas, respectivamente, en los artículos 5.4 y 5.1 del Convenio para evitar la doble imposición entre España e Irlanda. Este pronunciamiento sigue la senda marcada por el Tribunal Supremo en el Caso Roche Vitaminas, donde aplica el principio de substancia sobre forma a un caso de reestructuración empresarial que involucra un asentamiento complejo de negocios en España. Dell Irlanda venía operando en España a través de una sociedad filial española que distribuía sus productos. El grupo acomete una reestructuración de su modelo de negocio, actuando en España a partir de entonces de la siguiente manera: ► Los productos, que son manufacturados en Irlanda, son vendidos en España por Dell España a través de un contrato de comisión en el que la entidad española actúa en su propio nombre y por cuenta de la irlandesa. Página 4 de 16 ► ► ► Las funciones de Dell Irlanda son la venta de ordenadores y la dirección y control de la distribución de sus productos a través de distribuidores locales con quienes les une un contrato de comisión; no obstante, por la vía de los hechos, las actuaciones de estos distribuidores locales (p.ej. Dell España) exceden de las propias del contrato de comisión. Por ejemplo, Dell España prestaba servicios de logística, servicios postventa, gestión de la página web de Dell Irlanda en el mercado español, control y gestión de cobros, solvencia y créditos. Por otro lado, si bien la matriz irlandesa no dispone de manera inmediata de locales en España, sí lo hace de manera indirecta ya que sus productos son almacenados en España en virtud de los servicios logísticos que presta a la irlandesa. Asimismo, se remarca en los hechos probados de la sentencia que existe una dependencia económica de Dell España respecto a su matriz Dell Irlanda ya que la primera sigue las instrucciones de la irlandesa en cuanto a fijación de precios, comisiones y aceptación de condiciones de las ventas; es supervisada y debe rendir informes periódicos y; por otra parte, Dell Irlanda ostenta el control sobre la propiedad intelectual. La AN confirma la decisión del TEAC de 15 de marzo de 2012 concluyendo que las actividades de Dell España constituyen un establecimiento permanente de Dell Irlanda a través de la consideración conjunta de las cláusulas de agente dependiente y lugar fijo de negocios conforme el siguiente razonamiento: ► Afirma la Audiencia la existencia de lugar fijo de negocios señalando que la entidad no residente puede, efectivamente, hacer uso del local directamente por medio de su personal, pero también puede utilizar el local por medio de otra entidad que desarrolla, por su encargo y bajo su dependencia (como es el caso), actividades económicas que constituyen el núcleo esencial del objeto social. Según la Audiencia las actividades de Dell Irlanda se han realizado en España a través de Dell España, en sus instalaciones y con personal de Dell España lo que implica puesta a disposición. comisionista sino que entiende incluidas la facultad del comisionista para vincular a su mandante frente a un tercero incluso cuando el comisionista no tenga conferida esta facultad por su mandante. Por otra parte no cabe defender el rol de Dell España como agente independiente por cuanto ésta trabaja con carácter exclusivo para Dell Irlanda, quien controla su actividad. En relación con la existencia de establecimiento permanente por la vía del lugar fijo de negocios, entiende la Audiencia Nacional que tener un lugar a disposición de las actividades de la sociedad extranjera en el país de acogida debe entenderse en el sentido de permitir el uso de ese lugar por otra entidad que lleva a cabo la actividad principal de la no residente bajo su supervisión. Audiencia Nacional. Sentencia de 22 de octubre de 2015, recurso número 463/2012: determinación de la naturaleza de los juros sobre capital propio a efectos de la aplicación de la exención prevista en los artículos 20 bis de la Ley 43/1995 y 21 del TRLIS El principal motivo de impugnación analizado por la Sala se refiere a la determinación de la naturaleza de los juros sobre capital propio a efectos de la aplicación de la exención de dividendos de fuente extranjera recogida en el artículo 21 del TRLIS. La referida exención será aplicable si los juros sobre capital propio tuvieran la calificación de “dividendos”, pero no lo sería por el contrario si fueran calificados como “intereses”, como sostiene la Administración tributaria. Pues bien, la Sala establece que la cuestión objeto de discusión ya fue resuelta en su sentencia de 27 de febrero de 2014 -recurso núm. 232/2011- (ver, para más información sobre esta sentencia nuestro Boletín núm. 35 de marzo de 2014), y, posteriormente, ratificada en su sentencia de 9 de julio de 2015 –recurso núm. 282/2012(ver, Boletín núm. 50 de los meses de agosto y septiembre de 2015), cuyos razonamientos transcribe de forma literal. Por tanto, concluye razonando en el mismo sentido que las sentencias citadas. De este modo, considera aplicable a los juros sobre capital propio la exención establecida en el TRLIS para los dividendos de fuente extranjera. El art. 5.5 del Convenio, relativo a la figura del agente dependiente, cuando refiere que cuando una persona (distinta de un agente que goce de un estatuto independiente, …) actúe por cuenta de una empresa debe interpretarse en el sentido de que no necesariamente se requiere una representación directa entre el principal y el Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 Página 5 de 16 Audiencia Nacional. Sentencia 144/2015 de 15 de octubre de 2015, recurso contenciosoadministrativo 82/2013: tratamiento a efectos del IS de la imputación temporal de una devolución de ingresos indebidos en concepto de IVA, como consecuencia de la declaración realizada por el TJUE de la contrariedad de la Ley española al Derecho de la Unión La Sentencia examina el tratamiento fiscal a efectos del IS de una devolución de ingresos indebidos, por el concepto de IVA, derivada de la contravención de la normativa española al Derecho de la Unión, declarada por el TJUE. El presente pleito trae causa de la Sentencia del TSJ de Galicia de 19 de junio de 2007, por la que ese Tribunal acuerda la devolución de ingresos indebidos respecto del IVA de los ejercicios 1997 y 1998 solicitada por el contribuyente en aplicación de la normativa interna (arts. 102 y 104 de la Ley 37/1992) que incluía en el denominador del cálculo de la prorrata los ingresos percibidos en concepto de subvenciones. Dicho fallo del TSJ se sustenta en la Sentencia del TJUE de 6 de diciembre de 2005, que declara contrarios al Derecho de la Unión los artículos citados. Consecuencia de dicha devolución, el contribuyente consideró que el ingreso extraordinario procedente de la misma debía imputarse fiscalmente en los ejercicios en que se produjo la deducción como gasto fiscal de dicho gravamen, esto es, en los ejercicios 1998 y 1999. Por el contrario, la Inspección de los Tributos, en aplicación de la Instrucción de la DGT 10/2005, considera que el ingreso extraordinario debía imputarse en el ejercicio en que se ha reconocido el derecho a la devolución. En su fallo, la Audiencia Nacional, tras recopilar la jurisprudencia existente en la materia, distingue entre (i) devoluciones acordadas por liquidaciones contrarias a la Ley, cuya imputación fiscal en el IS debe realizarse en el ejercicio en que se acuerda la devolución, y (ii) devoluciones acordadas como consecuencia de la declaración de inconstitucionalidad de una norma, cuya imputación debe realizarse en el ejercicio en que se produjo la deducción como gasto fiscal de dicho gravamen, y ello dado que dicha declaración de inconstitucionalidad tiene efectos “ex tunc”. En consecuencia, señala la AN que ésta última doctrina eficacia ex tunc de las sentencias del Tribunal Constitucional declarativas de inconstitucionalidad de una Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 norma que conlleven una devolución de ingresos indebidoses asimismo aplicable respecto de las devoluciones acordadas en virtud de normas declaradas contrarias al Derecho de la Unión por el TJUE, por lo que procede estimar el recurso interpuesto por el contribuyente y, en consecuencia, acordar la imputación fiscal de las devoluciones a los ejercicios 1998 y 1999. III. Consultas de la DGT Destacamos las siguientes consultas evacuadas por la DGT en materia de Impuesto sobre Sociedades: Consulta V2978-15, de 8 de octubre. La exención prevista en el artículo 21 LIS resultará de aplicación si el porcentaje de participación a nivel de grupo fiscal es superior al 5% y pese a que la participación individual no sea significativa La entidad A encabeza un grupo de consolidación fiscal como sociedad dominante. Entre las sociedades dependientes se encuentran la sociedad B y la sociedad C, participadas a su vez por F que posee el 3,43% de B y el 3,24% de C. F está participada en un 20% por la consultante A y en un 80% por otra entidad del grupo. B, C y F forman parte del mismo grupo fiscal. Se pretenden amortizar las acciones que F posee en B y C mediante una operación de reducción de capital. Como consecuencia de esta reducción de capital está previsto que F reciba un importe en metálico por la amortización de estas acciones. La reducción de fondos propios de B será superior al importe resultante de multiplicar el % de participación de F en B por el total de los fondos propios de B, siendo el importe de las reservas dispuestas superiores al que proporcionalmente corresponde, en función de su valor teórico, a las acciones de B amortizadas. Se plantea si de llevarse a cabo la reducción de capital en B es posible considerar como incremento de beneficios no distribuidos generados por dicha entidad durante el tiempo de tenencia de la participación la totalidad de las reservas dispuestas en la reducción de capital. La DGT parte de la consideración de que se trata de una reducción de capital con devolución de aportaciones, por lo que la misma reducirá el valor a efectos fiscales de la partición del socio, hasta 0, integrándose el exceso en la base imponible del socio. Dicha reducción debe entenderse asimilada a la renta derivada de la transmisión de participaciones, en la medida en que se equipara a las plusvalías latentes que posee la Página 6 de 16 entidad, por lo que el exceso del importe percibido sobre el valor de la participación podrá dar lugar a la aplicación la exención del artículo 21 LIS si en el momento de la transmisión se cumple el requisito de participación significativa (al menos 5% o valor de adquisición superior a 20 millones de euros). Aunque el porcentaje de participación es del 3,43% (inferior al 5%), al ser el porcentaje de participación a nivel grupo superior al 5%, concluye la DGT que a la entidad F le será de aplicación la exención prevista en el artículo 21 LIS, con independencia de que la participación sea superior a 20 millones y siempre que la participación se hubiese mantenido de manera ininterrumpida durante un año. Consulta V3158-15, de 20 de octubre. Calificación de un gasto contabilizado por ruptura de swap y posibilidad de considerar no aplicables las limitaciones a la deducibilidad de los gastos financieros y a la compensación de bases imponibles negativas durante la fase de liquidación La entidad consultante es una sociedad residente en territorio español y es propietaria de un complejo inmobiliario. Para la financiación de la adquisición del complejo inmobiliario, la consultante suscribió un préstamo puente con interés variable y asimismo, para cubrir la posible variación de los tipos de interés contrató un swap. La entidad consultante, se encuentra en situación de concurso voluntario de acreedores dictándose el auto de apertura de la fase de liquidación el 4 de marzo de 2014. Por la complejidad del asunto, se prevé que el Juzgado de lo Mercantil tarde algunos meses en resolver. De esta manera, la efectiva extinción jurídica de la entidad consultante se producirá, como pronto, durante el ejercicio 2016. Con carácter previo, en 2014 se contabiliza un gasto extraordinario derivado de la ruptura del swap de cobertura. La consulta versa sobre i) calificación del gasto contabilizado por la ruptura del swap de cobertura a efectos de la limitación de la deducibilidad de los gastos financieros y ii) la posibilidad de considerar no aplicables al caso expuesto las limitaciones a la deducibilidad de los gastos financieros y a la compensación de bases imponibles negativas contenidas en los artículos 16 y 26 de la LIS. Respecto a la primera pregunta, la DGT establece que el gasto registrado contablemente se origina no como consecuencia del endeudamiento empresarial sino precisamente por lo contrario, por la finalización Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 anticipada del instrumento de cobertura contratado, que se desvincula de la partida cubierta. En este caso, por tanto, no nos encontramos ante gastos generados con ocasión del curso normal u ordinario de las operaciones de la entidad, sino que se trata de un gasto de carácter extraordinario o excepcional, que se origina por la finalización anticipada del instrumento de cobertura, derivándose, no del endeudamiento empresarial, sino de la cancelación del mismo, dentro del procedimiento concursal en el que se encuentra inmersa la entidad. Por todo ello, en este caso particular, el gasto referido no debe tenerse en cuenta a los efectos de tributación y a la deducibilidad de los gastos financieros. Respecto a la segunda pregunta, la DGT establece que se debe aplicar las excepciones a la aplicación de las limitaciones a la deducibilidad de los gastos financieros y a la compensación de BINS, no solo en el periodo impositivo en el que se produzca la extinción de la entidad sino, en su caso, en los periodos impositivos a los que pueda extenderse el período de liquidación por motivos que resultan ajenos a la voluntad de la entidad, basándose en una interpretación integradora y razonable de la norma. Consulta V2932-15, de 7 de octubre. El resultado contable derivado de una quita en un proceso concursal se corregirá, mediante la aplicación del artículo 19.14 del TRLIS, posterior 11.3 de la LIS, sin que esté previsto que sea un sistema opcional de integración en la base imponible El 27 de noviembre de 2013, la consultante se declaró en concurso voluntario de acreedores. El día 6 de noviembre de 2014 se aprobó el convenio y adquirió plena eficacia en el año 2014 con la sentencia de su aprobación. La sociedad contabilizará el ingreso total derivado de la quita en el ejercicio 2014, según el criterio del BOICAC. La sociedad se plantea la posibilidad de no aplicar el artículo 19.14 del TRLIS e imputar fiscalmente la totalidad del ingreso en el ejercicio 2014. De esta forma el criterio fiscal y el contable resultarían idénticos y no surgiría la necesidad de realizar ajustes extracontables en ejercicios futuros. El convenio de acreedores al que se refiere la entidad consultante fue aprobado el día 6 de noviembre de 2014, es decir, en un período impositivo que concluye después del 9 de marzo de 2014, por lo que de conformidad con lo dispuesto en el Real Decreto-ley 4/2014 será de aplicación el artículo 11.13 de la LIS, previo artículo 19.14 del TRLIS. Página 7 de 16 En este sentido, la DGT considera que en aplicación de lo establecido en el artículo 10.3 de la LIS, antiguo 10.3 del TRLIS, el resultado contable se corregirá, mediante la aplicación del artículo 19.14 del TRLIS, posterior 11.3 de la LIS, sin que esté previsto que sea un sistema opcional de integración en la base imponible. Por lo tanto, no se podrá imputar la totalidad del ingreso en el ejercicio 2014, si no que se irá imputando en la base imponible del deudor a medida que proceda registrar con posterioridad gastos financieros derivados de la misma deuda y hasta el límite del citado ingreso. Consulta V3046-15, de 9 de octubre. Transmisión de un derecho de crédito por valor inferior al nominal. Limitación a la compensación de BINs pre-consolidación La entidad A es la dominante de un grupo fiscal, cuyas dependientes son B y C, participadas por A al 100%. A se encuentra participada íntegramente por 4 personas físicas, que a su vez ostentan la totalidad del capital social de la sociedad D. D ha ido concediendo desde 2010 diversos préstamos a favor de A y de B. La entidad D ha decidido desvincularse de las actividades de A y B, para lo cual transmitirá a dichas entidades los derechos de crédito que ostenta frente a cada una de ellas. El precio de transmisión se determinará en base al valor de mercado de los mismos y siempre por un valor inferior al nominal. En la medida en la que la transmisión a A y B de los derechos de crédito ostentados frente a las mismas por parte de D dé lugar a pérdidas contables en el ejercicio 2015, éstas se integrarán en la base imponible del IS de dicho período, por cuanto esta operación se equipara a una quita en el importe de los derechos de crédito. En cuanto a A y B, si, con ocasión de la extinción de estas deudas por confusión, surge un ingreso contable por la diferencia entre el valor razonable de los derechos de crédito adquiridos y el coste amortizado de los pasivos, dicho ingreso formará parte de la base imponible del grupo de consolidación fiscal. En lo que respecta a la compensación de BINs preconsolidación en el ejercicio 2015, la DGT se manifiesta en el mismo sentido que en la consulta V2085-15, de 3 de julio, concluyendo, con base en una interpretación sistemática y razonable de la LIS, que el límite del 70% de la base imponible individual, previsto en la letra e) del artículo 67 de la LIS, no resultará de aplicación durante los períodos impositivos que se inicien dentro del año 2015. Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 Consulta V3074-15, de 14 de octubre. Cálculo de la reserva de capitalización en el seno de un grupo de consolidación fiscal La consultante es la dominante de un grupo fiscal. Se plantea cómo deben calcularse (i) el incentivo fiscal del factor de agotamiento y (ii) las magnitudes de fondos propios y resultados a nivel de grupo a efectos de determinar la reserva de capitalización. En lo que respecta al factor de agotamiento, la DGT concluye que este incentivo debe calcularse a nivel de grupo, con base en el artículo 62 de la LIS. Idéntica conclusión se alcanza respecto de la reserva de capitalización. A efectos de determinar el incremento de fondos propios que establece el apartado 2 del artículo 25 de la LIS, la DGT señala que habrá de atenderse a los fondos propios de las entidades que integran el grupo en el ejercicio 2015, es decir, a la diferencia de fondos propios entre el inicio y final del período impositivo 2015 en los términos establecidos en el artículo 25 de la LIS existente en el grupo fiscal en el período impositivo 2015. Por último, la DGT concluye que las cantidades destinadas a la dotación de la reserva en concepto del incentivo fiscal del factor de agotamiento no podrán aplicarse, simultáneamente, al cumplimiento de la reserva de capitalización. Consulta V3114, de 16 de octubre. Inclusión en un grupo de consolidación fiscal a sociedad dependiente navarra a pesar de que el tipo impositivo para 2015 sea distinto La consultante es la dominante de un grupo de consolidación fiscal. Entre las compañías dependientes se encuentra una entidad navarra. El Gobierno de Navarra ha aprobado un Proyecto de Ley Foral por el que se fija el tipo general de gravamen del IS para el ejercicio 2015 en el 27%, mientras que en el territorio común es del 28% para ese mismo período. Entiende la DGT que, a la hora de determinar el cumplimiento del requisito del tipo de gravamen a que se refiere el artículo 58.4.e) de la LIS, deberá tenerse en cuenta aquel que resultaría de aplicación a la entidad navarra de encontrarse sometida a la normativa tributaria del territorio común, siendo intrascendente a estos efectos el tipo de gravamen que le corresponde en el territorio foral. Por tanto, si dicha entidad estaría sometida en el territorio común al tipo de gravamen general, de la misma manera que la dominante, se entenderá cumplido el requisito previsto en el anterior artículo de la LIS y, en Página 8 de 16 consecuencia, podrá formar parte del grupo de consolidación fiscal. Este pronunciamiento es coincidente con el criterio ya expuesto por la DGT en la consulta núm. V2401-15, de 29 de julio. Consulta V3146-15, de 19 de octubre. Inclusión en grupo fiscal de una sociedad que antes tributaba conforme al régimen especial de Sociedades de Inversión Inmobiliaria La consultante es una Sociedad de Inversión Inmobiliaria. El 31 de diciembre de 2014, un porcentaje superior al 75 % de la consultante pertenecía a la entidad dominante de un grupo fiscal. En febrero de 2015, la consultante obtiene la baja del Registro de Sociedades de Inversión Inmobiliaria. La modificación del régimen jurídico de la consultante supone un cambio en el tipo impositivo aplicable a la misma, lo que supone (i) la conclusión del período impositivo en la fecha en la que se produce dicha transformación, y (ii) el inicio de un nuevo periodo impositivo en el que la sociedad tributará con arreglo a un régimen tributario distinto. Hasta febrero de 2015 concurre en la consultante una causa de exclusión del grupo, puesto que tributa a un tipo de gravamen distinto del de la representante del grupo fiscal. Desaparecida esta causa en febrero de 2015, la consultante se integrará en el grupo fiscal con efecto inmediato, desde el momento en que surte efectos la transformación de la sociedad. Consulta V3202-15, de 21 de octubre. El traslado de domicilio a otro Estado Miembro de dominante de un grupo de consolidación fiscal no determinará la extinción del mismo, ya que desde 2015 la entidad dominante pasará a ser la sociedad matriz residente en EEUU La consultante A es una entidad holding residente en España acogida al régimen especial de ETVE. La entidad está íntegramente participada por entidades con residencia fiscal en EEUU. La consultante forma un grupo fiscal del que ha sido sociedad dominante hasta el ejercicio 2014, siendo ahora la dominante la entidad U, residente en EEUU. El grupo pretende trasladar el domicilio social y la sede de dirección efectiva de la sociedad A a otro Estado Miembro de la Unión Europea. Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 Se consulta si, al trasladar la residencia fiscal a otro Estado de la UE, seguirá existiendo un grupo de consolidación fiscal formado por las entidades dependientes residentes en España, en la media en que la entidad dominante del grupo seguiría siendo la entidad residente en EEUU. La DGT determina que en el presente caso se produce la pérdida de condición de dependiente de la entidad A, si bien, dado que la entidad U tiene la condición de dominante, el grupo fiscal seguirá existiendo, quedando el mismo formado por las entidades dependientes residentes en el territorio español. Consulta V3324-15, de 28 de octubre, Incorporación al grupo de establecimientos permanentes. Extinción de la entidad representante. Acuerdos de designación de representante La consultante X es una sociedad residente en territorio español, que participa directamente en las entidades españolas X1 (100%) y X2 (81,20%), conformando todas ellas un grupo de consolidación fiscal. X se encuentra íntegramente participada, de forma indirecta, por la entidad no residente (NR). NR cumple con los requisitos exigidos para tener la consideración de entidad dominante del grupo fiscal en España. A su vez, NR participa íntegramente, de forma directa o indirecta, en distintas sociedades no residentes que poseen un establecimiento permanente en territorio español. El grupo fiscal estaría integrado por las sociedades X, X1 y X2, y por todas aquellas otras entidades residentes en territorio español que tengan la condición de dependientes de la entidad NR (los establecimientos permanentes en territorio español de entidades no residentes participadas íntegramente por NR, directa o indirectamente). La entidad representante será X. Puesto que las entidades que se incorporan al grupo fiscal son establecimientos permanentes, el acuerdo por la opción del régimen de consolidación fiscal deberá ser adoptado por un órgano equivalente al Consejo de Administración, es decir, por el órgano que tenga asignadas las competencias de gestión y representación del establecimiento permanente. La entidad dominante no residente en España deberá designar a la representante del grupo fiscal. A estos efectos, la LIS no exige que este acuerdo sea adoptado por el Consejo de Administración u órgano equivalente, pudiendo ser adoptado éste por una persona u órgano debidamente apoderado para ello. En esta misma línea se Página 9 de 16 ha pronunciado la DGT en las consultas V3116-15, de 16 de octubre y V3206-15, de 21 de octubre. En esta última consulta la DGT señala expresamente que el acuerdo puede ser adoptado por representantes de la entidad dominante no residente debidamente apoderados para ello, ya que pueden, entre otras cuestiones, “representar a la sociedad ante cualquiera administraciones fiscales u otras, hacer y suscribir declaraciones, etc.”. Por último, para el caso de que tuviese lugar la disolución y liquidación de X, entidad representante del grupo fiscal, NR deberá designar nuevamente una entidad representante del grupo fiscal. La nueva representante deberá comunicar a la Administración tributaria el acuerdo de su designación como tal en la declaración del primer pago fraccionado que se presente desde que la disolución y liquidación de X produzca sus efectos, junto con la variación de la composición del grupo fiscal. Consulta 3017-15 de 8 de octubre. Tratamiento de los “General Partnership” del Reino Unido a los efectos tributarios españoles conforme la reciente modificación de la normativa del IS Consulta V3350-15, de 30 de Octubre. Concepto de entidad holding a efectos de la aplicación del régimen de exención regulado en el art. 21 LIS La sociedad Ñ, residente fiscal en España, es la cabecera de un grupo mercantil ex. art. 42 CCom que indirectamente posee el 73% de C, entidad española dedicada a la gestión de participaciones en entidades aseguradoras. C tiene el 64% de la sociedad holding holandesa H. Esta sociedad H es la dominante de un grupo asegurador entre cuyas filiales se encuentran dos entidades sub-holding también holandesas, H1 y H2, que canalizan las inversiones en entidades operativas residentes y no residentes. La sociedad holding holandesa H es la sociedad dominante del grupo asegurador que formula cuentas anuales consolidadas con sus entidades dependientes. No obstante, H también forma parte de un grupo de sociedades español cuya cabecera es la entidad Ñ, quien formula asimismo cuentas anuales consolidadas. Como consecuencia de la reforma de la LIS, y con efectos 1 de enero de 2016, las sociedades civiles con objeto mercantil tendrán la consideración de contribuyentes a efectos del IS. Hasta la introducción de esta modificación, todas las sociedades civiles eran consideradas entidades en atribución de rentas de manera que las rentas obtenidas por las mismas eran atribuidas a sus socios. Por el contrario, con la reforma del IS se establece una distinción entre el tratamiento tributario aplicable a las sociedades civiles con objeto mercantil, que pasarán a tener la consideración de contribuyentes del IS, y las sociedades mercantiles que no tienen objeto mercantil, que seguirán tributando bajo el régimen de atribución de rentas. La DGT en consultas anteriores ya se había pronunciado sobre la naturaleza jurídica de los “General Partnerships” del Reino Unido, entidades carentes de personalidad jurídica y como tales, con una naturaleza idéntica o análoga a las entidades en régimen de atribución de rentas españolas. Puesto que la reforma de la LIS ha ampliado el concepto de contribuyente únicamente a las sociedades civiles con personalidad jurídica propia y objeto mercantil, los “General Partnerships” seguirán teniendo la consideración de entidades en régimen de atribución de rentas a los efectos tributarios españoles. Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 La sociedad C pretende aplicar la exención del art. 21 LIS a las rentas que se deriven de la holding holandesa H. Se plantea, entre otras cuestiones, el carácter de holding de tal entidad a los efectos de la exención. En este sentido, el art. 21.1.a) considera entidad holding a aquellas filiales en las que más de un 70% de sus ingresos derivan de dividendos o ganancias de capital. La DGT considera que cuando una entidad tiene la condición de holding debe hacerse una especie de lookPágina 10 de 16 through; esto es, un análisis de las participaciones indirectamente poseídas para ver si respecto de ellas se cumple el requisito mínimo del 5% de tenencia Recuérdese que el porcentaje de ingresos debe calcularse sobre el resultado consolidado del ejercicio, en el caso en el que la entidad directamente participada sea dominante de un grupo conforme el art. 42 CCom. Aclara la DGT que el concepto que aplica es el contable, es decir, dominante será aquella entidad que cumple respecto de otra u otras los requisitos establecidos en el 42 CCom con independencia de que esta sociedad esté participada por otra entidad que igualmente cumpla los mismos requisitos para ser considerada grupo respecto de aquella. Por tanto, una entidad que, en principio, tenga la consideración holding a estos efectos puede perder dicha condición teniendo en cuenta que en el resultado consolidado los dividendos distribuidos dentro del grupo mercantil son objeto de eliminación. Esto puede convertir a una entidad holding en una que no tenga tan condición. Con base en lo anterior la DGT concluye lo siguiente: “si el resultado consolidado de la entidad H, que incluirá H1 y H2 y aquellas otras que corresponda incorporar no procede en más del 70% de dividendos o ganancias de capital, no será necesario analizar los porcentajes de participación que C tiene en H1 y H2 ni en las entidades participadas por ellas”. En este contexto, la Inspección niega la deducibilidad de los intereses pagados por MM, S.L. por considerar que los préstamos que la misma recibe de su socio único no son operaciones de mercado, puesto que no se han realizado en condiciones de libre competencia. Para ello la Inspección se basa en lo dispuesto en el artículo 16 del TRLIS (operaciones vinculadas) y en el artículo 9 del CDI con Países Bajos (empresas asociadas – operaciones realizadas en libre competencia) denegando la deducibilidad de los gastos financieros derivados de los préstamos concedidos por MIB. Las alegaciones de la Compañía se basaron, entre otras, (i) en la prescripción del derecho de la Administración a liquidar el ejercicio 2002, año en el que se conceden los préstamos para la adquisición de las participaciones, (ii) así como que la regularización se había articulado de forma improcedente vía artículo 16 TRLIS ya que no se realizó ninguna corrección valorativa. Adicionalmente, habría que recordar que los gastos financieros eran plenamente deducibles en los ejercicios inspeccionados (2007 y 2008). IV. Resoluciones del TEAC Resolución de 5 de noviembre de 2015 (R.G. 5110/2012): deducibilidad de los intereses de los préstamos participativos obtenidos de una sociedad vinculada para la adquisición de entidades terceras En 2002, BR, S.A. (entidad brasileña), adquiere el derecho de compra de las participaciones en PX y XP (sociedades argentinas) y designa a MM, S.L. como comprador final de dichas participaciones. La adquisición se financia en su totalidad con préstamos concedidos por MIB, BV, (entidad holandesa socio directo de MM) a MM, SL. En 2004 y 2006, MM, S.L. adquiere las entidades argentinas PX y XP con fondos propios. En 2011 se le notifica a MM, S.L. el inicio de actuaciones inspectoras en relación al IS correspondiente a 2007 y 2008, firmándose en 2012 Acta de Disconformidad, considerando la Inspección como improcedente la deducibilidad de los gastos financieros derivados de los préstamos obtenidos para la compra de XP y PX en sede de la entidad española. Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 En relación con la primera alegación, el TEAC toma el criterio de la sentencia del TS de fecha 5 de febrero de 2015 (Sentencia Coty) por la que se estima que la Administración puede entrar a valorar operaciones realizadas en ejercicios prescritos pero que tienen efectos en ejercicios no prescritos. En base a lo anterior el TEAC desestima la primera de las alegaciones de la recurrente. Asimismo, el TEAC afirma que procede plenamente la regularización de la operación por la vía del artículo 9 del CDI y en el artículo 16 del TRLIS. Así, y en virtud de las normas sobre precios de transferencia, el TEAC considera que la Inspección está facultada para determinar si los intereses son o no de mercado y si la operación Página 11 de 16 considerada de forma global se ha realizado en condiciones de libre competencia, es decir, analizar si la conducta del sujeto pasivo fue la que, en circunstancias comparables, habría seguido una empresa independiente. En este sentido considera que la operación supone una erosión de bases imponibles en España y no aporta ninguna ventaja económica adicional ni supone una ventaja adicional en la toma de decisiones. Esta Resolución supone una nueva tendencia en el tratamiento que la Administración concede a este tipo de operaciones, sustituyendo el clásico enfoque de los negocios anómalos regulados en la LGT (vía apreciación de simulación o conflicto en la aplicación de la norma), por esta moderna perspectiva más alineada con la doctrina “bepesiana” en la que la operación se analiza de forma holística. Resolución de 8 de octubre de 2015 (R.G. 4085/2013): deducibilidad fiscal de los intereses de los préstamos participativos obtenidos de su socio para la adquisición de acciones propias, quedando los fondos propios de la entidad que reduce capital, negativos La entidad A realiza una operación de reducción de capital con devolución de aportaciones a sus socios. El pago derivado de la compra de acciones propias se realizó, en parte, con fondos obtenidos mediante un préstamo participativo que le concede una entidad vinculada propiedad de los mismos socios de la entidad A. De esta forma, aunque los fondos propios resultan negativos en el momento de realización de la operación, la entidad A no incurre en la causa de disolución prevista en el artículo 260 de la antigua Ley de Sociedades Anónimas, ya que el préstamo participativo adquiere a estos efectos la condición de patrimonio neto. La cuestión controvertida versa sobre la deducibilidad fiscal de los gastos financieros registrados en sede de A por el citado préstamo. La Inspección deniega la deducibilidad fiscal de dichos gastos por la parte del préstamo participativo que viene a cubrir el déficit de patrimonio neto, pues considera que en el fondo, esta parte del préstamo viene a retribuir a sus socios (mediante la distribución de reservas). En esta Resolución, el TEAC considera que los intereses pagados en retribución de préstamos participativos, obtenidos de partes vinculadas, solo podrán deducirse si la cifra de fondos propios es positiva. De no ser así, se considerará que los intereses constituyen una retribución Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 de los fondos propios, y no podrán deducirse en virtud del artículo 15.a) de la LIS. El TEAC cita otros precedentes similares en los que ya se ha pronunciado previamente la Audiencia Nacional. V. BEPS Primera reunión técnica sobre BEPS del área de Asia-Pacífico Los días 11 y 12 de noviembre del 2015 la OCDE ha acogido una reunión en Indonesia, constituyéndose así como la primera reunión técnica sobre BEPS del área de Asia-Pacífico. La sesión fue organizada conjuntamente por el Director General de Tributos y el Ministro de Finanzas de Indonesia. Representantes de diecisiete jurisdicciones participaron en la sesión, incluyendo agentes encargados de las políticas fiscales y de la administración tributaria. Los partícipes acogieron con satisfacción el paquete BEPS y mostraron su interés en trabajar conjuntamente para la implementación de las recomendaciones de BEPS. Además, también se trataron temas como la escasez de recursos al que se enfrentan las administraciones tributarias. Los días 17 y 18 de noviembre del 2015 se celebró una reunión regional América Latina y Caribe de BEPS organizada por el Ministro de Finanzas de Costa Rica, en la que estaban representados dieciséis países fueron representados así como ONGs y agentes del mundo empresarial. El debate versó sobre las opciones disponibles para fijar un marco coordinado para la implementación de las recomendaciones en el contexto BEPS y sobre los medios y recursos disponibles para los países en vías de desarrollo. El 23 de noviembre del 2015, la OCDE publicó un estudio estadístico acerca de los procedimientos amistosos de resolución de conflictos (en adelante, MAP por sus siglas en inglés). Las estadísticas muestran un incremento tanto en la carga de trabajo como en el tiempo de resolución de estos casos. El comunicado indica que, en consonancia con la Acción 14 de BEPS sobre la mejora de la eficacia de MAP, los países han introducido un nuevo marco de obligaciones de información para que se incluya información adicional en futuros informes sobre las estadísticas de MAP. Modificación del Convenio para evitar la Doble Imposición entre Australia y Alemania El 12 de noviembre del 2015 se firmó la modificación del Convenio de Doble Imposición, así como de su protocolo firmado entre Australia y Alemania que incluyen algunas de las recomendaciones propuestas por la OCDE en el Página 12 de 16 marco de las Acciones 6 y 7 de BEPS tales como: (i) el preámbulo, siguiendo estas recomendaciones, incluye una aclaración relativa a que la finalidad de los tratados en materia tributaria no es la creación de oportunidades para la no tributación o tributación reducida mediante la evasión o elusión fiscal; (ii) la definición de establecimiento permanente ha sido revisada para incluir las modificaciones propuestas por la OCDE con respecto a las definiciones de agente dependiente e independiente, las reglas anti-fragmentación según las cuales las exenciones previstas para actividades auxiliares o preparatorias no se aplican a los lugares de negocios mantenidos por una entidad o a sus vinculadas en determinadas circunstancias y, una provisión adicional para evitar la fragmentación de contratos; y (iii) una norma para evitar el “treatyshopping” que previene el abuso de convenio a través del análisis del propósito principal (“principal purpose test”). Propuesta de Directiva de la Unión Europea – inclusión CbCR en estados financieros El 5 de noviembre el Parlamento publicó la “Nota sobre el Informe del Comité del Parlamento UE sobre tax rulings y mecanismos similares: potenciales implicaciones en materia de fiscalidad internacional comunitaria”. El referido Comité se muestra crítico con algunas de las acciones de la Comisión y con el propio ECOFIN, e incluso con los acuerdos adoptados por la OCDE en el marco de BEPS. De esta forma, se proponen medidas “Beyond BEPS” y también más allá del acuerdo de intercambio automático de rulings/APAs adoptado por el ECOFIN el 6 de octubre de 2015. Entre las medidas más destacadas se propone articular un modelo de CbCR más extensivo, avanzado y público (central EU register). Se propone que tal abanico de documentación incluya las declaraciones tributarias y determinadas operaciones intragrupo; también se propone que la información a revelar en los estados financieros consolidados armonizados. Puede consultar las últimas alertas fiscales y legales en nuestro Centro de Estudios EY Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 Página 13 de 16 ABREVIATURAS AEAT Agencia Estatal de Administración Tributaria AN Audiencia Nacional BEPS Base Erosion and Profit Shifting BIN Base imponible negativa BOICAC Boletín Oficial del Instituto de Contabilidad y Auditoría de Cuentas CBCR Country-by-Country Reporting CDI o Convenio Convenio para evitar la Doble Imposición CE Constitución Europea DGT Dirección General de Tributos DGRN Dirección General de los Registros y del Notariado EEE Espacio Económico Europeo EP Establecimiento Permanente ICAC Instituto de Contabilidad y Auditoría de Cuentas IRPF Impuesto sobre la Renta de las Personas Físicas IS Impuesto sobre Sociedades ISyD Impuesto sobre Sucesiones y Donaciones LGT Ley General Tributaria LIS Ley 27/2014 del Impuesto sobre Sociedades LISyD Ley del Impuesto sobre Sucesiones y Donaciones LIVA Ley del Impuesto sobre el Valor Añadido MC Modelo de Convenio OCDE Organización para la Cooperación y Desarrollo Económicos RIS Reglamento del Impuesto sobre Sociedades SOCIMI Sociedades Anónimas Cotizadas de Inversión en el Mercado Inmobiliario TEAC Tribunal Económico-Administrativo Central TGUE Tribunal General de la Unión Europea TFF Tasa sobre las Transacciones Financieras TFUE Tratado de Funcionamiento de la Unión Europea TJUE Tribunal de Justicia de la Unión Europea TRLIS Texto Refundido de la Ley del Impuesto sobre Sociedades TS Tribunal Supremo UE Unión Europea Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 Página 14 de 16 Responsables del equipo de Tributación de Empresas EY Abogados, Madrid Eduardo Sanfrutos +34 91 572 7680 eduardo.sanfrutosgambin@es.ey.com Juan Cobo de Guzmán +34 91 572 7216 juanangel.cobodeguzmanpison@es.ey.com H Maximino Linares +34 91 572 7213 maximino.linaresgil@es.ey.com Javier Seijo +34 91 572 7414 javier.seijoperez@es.ey.com EY Abogados, Barcelona Jose Luis Prada +34 93 366 3780 joseluis.pradalarrea@es.ey.com EY Abogados, Bilbao Pedro José Martínez +34 94 435 6474 pedrojose.martinezmartinez@es.ey.com H EY Abogados, Canarias Julio Méndez +34 92 838 0984 julio.mendezcalderin@es.ey.com Responsables del equipo de Tributación Internacional EY Abogados, Madrid Laura Ezquerra +34 91 572 7570 laura.ezquerramartin@es.ey.com Ramón Palacín +34 91 572 7485 ramon.palacinsotillos@es.ey.com José Luis Gonzalo +34 91 572 7334 joseluis.gonzalo@es.ey.com Alfonso Puyol +34 91 572 5010 alfonso.puyolmartinez-ferrando@es.ey.com EY Abogados, Barcelona Juan José Terraza +34 93 366 3741 juanjose.terrazatorra@es.ey.com Responsables del equipo de Fusiones y Adquisiciones EY Abogados, Madrid Rocío Reyero +34 91 572 7383 rocio.reyerofolgado@es.ey.com Araceli Sáenz de Navarrete +34 91 572 7728 araceli.saenzdenavarretecrespo@es.ey.com EY Abogados, Valencia Miguel Vicente Guillém +34 96 353 3655 miguel.guillemvilella@es.ey.com H EY Abogados, Andalucía Víctor Gómez de la Cruz +34 91 572 7680 victor.gomezdelacruz@es.ey.com Coordinador del Boletín de Actualización Fiscal EY Abogados, Madrid Teresa González +34 91 572 7810 mariateresa.gonzalezmartinez@es.ey.com EY Abogados, Pamplona Maite Yoldi +34 94 826 0903 maite.yoldielcid@es.ey.com EY Abogados, Vigo Iván González +34 986 44 3029 ivan.gonzaleziglesias@es.ey.com Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 Página 15 de 16 EY | Assurance | Tax | Transactions | Advisory Acerca de EY EY es líder mundial en servicios de auditoría, fiscalidad, asesoramiento en transacciones y consultoría. Los análisis y los servicios de calidad que ofrecemos ayudan a crear confianza en los mercados de capitales y las economías de todo el mundo. Desarrollamos líderes destacados que trabajan en equipo para cumplir los compromisos adquiridos con nuestros grupos de interés. Con ello, desempeñamos un papel esencial en la creación de un mundo laboral mejor para nuestros empleados, nuestros clientes y la sociedad. EY hace referencia a la organización internacional y podría referirse a una o varias de las empresas de Ernst & Young Global Limited y cada una de ellas es una persona jurídica independiente. Ernst & Young Global Limited es una sociedad británica de responsabilidad limitada por garantía (company limited by guarantee) y no presta servicios a clientes. Para ampliar la información sobre nuestra organización, entre en ey.com. © 2016 Ernst & Young Abogados, S.L.P. Todos los derechos reservados. ED None La información recogida en esta publicación es de carácter resumido y solo debe utilizarse a modo orientativo. En ningún caso sustituye a un análisis en detalle ni puede utilizarse como juicio profesional. Para cualquier asunto específico, se debe contactar con el asesor responsable. ey.com/es Twitter: @EY_Spain Linkedin: EY Facebook: EY Spain Careers Google+: EY España Flickr: EY Spain Boletín de Actualización Fiscal | Diciembre 2015 | Número 53 Página 16 de 16