Ley del Impuesto Empresarial a Tasa Única 2013

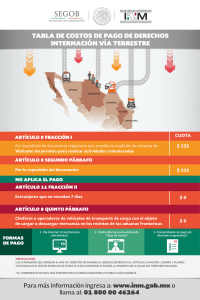

Anuncio