Propuesta de Reforma Energética del Gobierno Federal

Anuncio

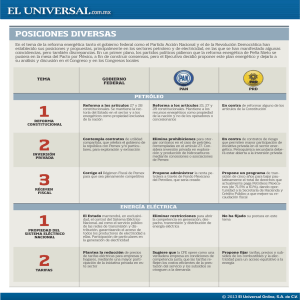

Propuesta de Reforma Energética del Gobierno Federal 20 13 15 agosto www.signumresearch.com Tel. 6237.0861/ 62 / 63 info@signumresearch.com RESUMEN EJECUTIVO • La propuesta es muy general, dejando los detalles y su alcance final a la elaboración de las leyes reglamentarias. • Se divide en dos importantes segmentos: hidrocarburos y electricidad. • Consideramos que el objetivo fundamental, incidir a la baja en los precios de los energéticos, es la mayor fortaleza. • Es importante mencionar que los mecanismos para llevarlo a cabo son poco claros y ponen en riesgo los objetivos estimados. • El punto más importante a definir son los contratos del segmento de exploración y extracción que, cabe resaltar, serán celebrados entre el Ejecutivo Federal –no Pemex- y terceros. • La propuesta se encarga enfáticamente de cancelar el otorgamiento de concesiones, e identifica que se buscará la figura de contratos. La experiencia de la industria petrolera internacional arroja dos vertientes: producción compartida y utilidad compartida. • El esquema de concesiones es más eficiente técnicamente, y trasparente. • Dos señales ofrecen un poco de luz hacia una dirección de mayor apertura y competencia económica en los rubros de petroquímica y servicios: (1) se excluye a la petroquímica básica como actividad estratégica del Estado, y (2) la nueva división corporativa para Pemex acentúa esta diferencia. • Un factor positivo es el énfasis sobre el reforzamiento de la regulación y la transparencia de los términos y procesos de ejecución de los permisos para los eslabones de la cadena de valor. • Un punto peligroso, aún no descartado, sería que el Estado absorba nuevamente el riesgo completo de los proyectos de infraestructura. • El cambio de régimen fiscal de Petróleos Mexicanos era ineludible, ante la grave crisis financiera que aqueja a la empresa. • A pesar de que tampoco se ofrece una estructura específica, la propuesta de reforma a de la industria eléctrica sí toca la procuración de un entorno de competencia, con organismos reguladores más fuertes e independientes. • Si bien aún no podemos juzgar el resultado, sí podemos identificar algunos ganadores en el juego. @Signum_Research Signum Research 2 Reforma Energética PROPUESTA DE REFORMA ENERGÉTICA DEL GOBIERNO FEDERAL El lunes pasado el Gobierno Federal presentó su propuesta de reforma energética. A continuación, presentamos un extracto de los puntos principales expuestos en el anuncio del Presidente de la República y en el documento presentado al Senado, así como una breve revisión de algunos puntos importantes de lo hasta ahora conocido. Finalmente, exponemos la estrategia de Pemex para el sector de gas publicada un día después. Es importante mencionar que la propuesta es muy general, dejando los detalles y su alcance final a la elaboración de las leyes reglamentarias. El diagnóstico del Ejecutivo Federal reconoce en cada uno de los subsectores estratégicos (petróleo, gas y electricidad) la necesidad de inversión para el aprovechamiento de los recursos naturales de México, con base al deterioro en la producción y en la infraestructura existente, que han impactado en los precios percibidos por la población y en la productividad de la economía (Ver nuestro reporte Reforma Energética). Son 5 los ejes para el diseño de la propuesta: a. Fortalecimiento del papel del Estado como rector de la industria petrolera b. Crecimiento económico c. Desarrollo incluyente d. Seguridad energética e. Transparencia sobre la administración del patrimonio energético nacional f. Sustentabilidad y protección del medio ambiente El documento presentado al Senado de la República se divide en dos importantes segmentos: hidrocarburos y electricidad. A continuación presentamos un extracto de lo más relevante. a) Hidrocarburos • Retoma la reforma del Artículo 27 constitucional del Presidente Lázaro Cárdenas, que sentó las bases para la expropiación petrolera. Con esto, el Gobierno Federal podrá celebrar contratos de utilidad compartida con el sector privado, cuando así convenga al interés nacional, manteniendo al país como único dueño de las reservas petroleras, de la renta petrolera y de Pemex. El principal objetivo es generar energía más barata. • Un nuevo Régimen Fiscal para Petróleos Mexicanos. El Estado Mexicano actuará será el dueño de la riqueza petrolera, pero con visión de largo plazo y no como un recaudador con necesidades de corto plazo. • La reestructura corporativa de PEMEX. Los retos globales exigen la reorganización de sus subsidiarias en dos divisiones: Exploración y Producción; y Transformación Industrial1. • Mejorar la transparencia y rendición de cuentas en Pemex, respecto a las obras, las adquisiciones, servicios y los contratos de utilidad compartida con particulares. Se contará con un adecuado acceso a la información sobre el patrimonio energético nacional. 1 La segunda incorporará a las actuales divisiones de Refinación, Gas y Petroquímica básica, y Petroquímica. 3 Reforma Energética • Utilizar el poder de compra del sector energético, como palanca de desarrollo de la nueva política industrial mexicana, para lo cual se establecerán reglas para las compras y proyectos de infraestructura energética de Pemex. SECTOR ELÉCTRICO • Apertura completa al sector privado para la generación de electricidad. • Control del Sistema Eléctrico Nacional por parte del Estado, que incluye el servicio público de redes de transmisión y distribución, con el fin de garantizar que todos los posibles productores tengan acceso. • Fortalecer a la Comisión Federal de Electricidad. Se dará mayor flexibilidad operativa y de organización con el fin de reducir costos operativos. • Se reforzará las facultades de rectoría y planeación de la Secretaría de Energía y la Comisión Reguladora de Energía. • Promover el uso de generación limpia, particularmente solar, eólica y gas. Con la aprobación y ejecución de la propuesta de reforma, se ofrecen los siguientes beneficios: • Reducción de los precios de los energéticos. • Tasa de restitución de petróleo superiores a 100%. • Aumento de la producción de crudo de 2.5 millones de barriles actualmente, a 3 en 2018 y más de 3.5 en 2025. • Aumento en la producción de gas de 5,700 millones pies cúbicos diarios (pp.cc.dd) actualmente, a 8,000 millones pp.cc.dd. en 2018 y 10,400 en 2025. • Creación de 500,000 empleos en el sexenio, y aproximadamente 2.5 millones en 2025. 4 Reforma Energética NUESTRA REVISIÓN La propuesta pone en la mesa la modificación de los artículos 27 y 28 para articular las medidas propuestas de reforma, la cual era totalmente necesaria con base en las restricciones realizadas desde los años 40 al régimen de producción energética en todas sus dimensiones, y que permitirán la incursión de inversión privada en toda la cadena de valor de los hidrocarburos, ante la insuficiencia de recursos financieros de Pemex, pero sobre todo por el alto riesgo que se trasmite al Estado y a las finanzas públicas de proyectos técnicamente complicados. El diagnóstico del Ejecutivo Federal es totalmente apropiado y dimensiona adecuadamente el problema nacional; finalmente los números no podrían permitir lo contrario. Consideramos que el objetivo fundamental, incidir a la baja en los precios de los energéticos, es la mayor fortaleza de la propuesta. Sin embargo, es importante mencionar que los mecanismos para llevarlo a cabo son poco claros y ponen en riesgo la meta, sobre todo en el tiempo estimado2. En este sentido, la propuesta debió haber sido más concreta, con el fin de conducir el debate en el Congreso de las leyes secundarias. a)Contratos para exploración y extracción El punto más importante es la definición de los contratos que, cabe resaltar, serán celebrados entre el Ejecutivo Federal –no Pemex- y terceros. La propuesta se encarga enfáticamente de cancelar el otorgamiento de concesiones, mecanismo común en las empresas petroleras estatales (Petrobras, Statoil, Ecopetrol, entre otras), e identifica que se buscarán “contratos eficientes para la industria petrolera para la exploración y extracción” 3. La experiencia de la industria petrolera internacional arroja dos vertientes para los contratos: producción compartida y utilidad compartida. Mediante los contratos de producción compartida de servicios la empresa inversionista asume el riesgo de exploración y de inversión. El Estado mantiene la propiedad de las reservas y de la producción, por tanto él paga los costos en especie al inversionista, y restante se reparte entre las dos partes de una forma equitativa, que ofrezca una rentabilidad razonable para todos, en consideración de que la nación es la propietaria de los recursos naturales. En los contratos de utilidad compartida la empresa inversionistas comparte el riesgo con el Estado, es decir, en caso de éxito en la exploración y extracción en un pozo se le paga por el proyecto –el monto correspondiente a la compensación por lo costos incurridos. Adicionalmente, el volumen extraído es vendido a precio de mercado por el Estado y las ganancias son repartidas, a una proporción pactada4, por lo cual el particular no recibe propiamente el petróleo sino recursos financieros. Sobre las ganancias de las empresas se cobrarían impuestos. 2 De acuerdo a declaraciones posteriores a la presentación de la propuesta de reforma, el Secretario de Energía estima que, de aprobarse, la población observaría una reducción del precio de las gasolinas al cierre del 2014. 3 El Presidente de la República y funcionarios han mencionado el esquema de contratos de utilidad compartida, pero concretamente en la propuesta mandada al Legislativo no se especifica, aunque sí menciona que la forma de compensación será efectivo o equivalentes. 4 Un punto de suma relevancia, y que no fue fijado desde la propuesta de reforma, es la tasa de ganancias que se le permitirán a las empresas privadas. 5 Reforma Energética La diferencia entre ambos es que en el de producción compartida la empresa privada tiene en sus manos la valorización o monetización de su petróleo, en los términos y condiciones de mercado más convenientes, para maximizar sus ganancias. Este factor es crucial en consideración de: (1) un entorno de bajos precios de los hidrocarburos en Norteamérica, con respaldo de un auge en la producción en EE.UU. y Canadá.; y por tanto, (2) el crecimiento de la oferta de proyectos disponibles para las grandes empresas petroleras con tecnología de avanzada; asimismo, (3) el esquema funciona bien para yacimientos de bajo riesgo, pero en aguas profundas o inclusive en tierra con geología accidentada, (como Chicontepec), los incentivos son bajos. Consideramos que el esquema de concesiones es más eficiente técnicamente y trasparente, debido a: (1) el Estado no adquiere la obligación contractual de compensar por los costos incurridos, ya que el inversionista facilita todo lo necesario para ejecutar el proyecto, (2) No absorbe todo el riesgo, y (3) no se enfrenta a la revisión y veracidad de los niveles de producción reportados por el privado; por el contrario (4) únicamente segura y regula el cobro de regalías por la propiedad de la nación de los recursos, de bonos, impuestos, y otros pagos por derechos de concesión. Es importante mencionar que el esquema de concesiones ha evolucionado en las últimas décadas, con lo que la obligatoriedad del otorgamiento de concesiones sobre los recursos naturales, una vez permitido dicho mecanismo por las leyes de los países, ya no es un punto preocupante actualmente. Este proceso se ha concretado en experiencias exitosas a nivel global. Adicionalmente, el Estado mexicano tiene un mayor poder de regulación al sector privado, mediante el aparato institucional. Sobre el punto anterior, consideramos que el reforzamiento de las competencias y capacidades de la Secretaría de Energía y la Comisión Reguladora de Energía, contempladas en la propuesta, son de gran relevancia, no sólo en el segmento de electricidad5. Estimamos que esta debiera ser la base para la estructuración de la Reforma Energética en las leyes secundarias, mediante la construcción de un marco regulatorio sólido. b) Cadena de valor de los hidrocarburos Como mencionamos con anterioridad, la propuesta permite, mediante el esquema de permisos otorgados por el Ejecutivo Federal, la incursión privada en todos los eslabones de la industria petrolera, incluyendo la producción de petrolíferos y petroquímicos, así como para los servicios (como transportación y almacenamiento). Se propone la eliminación de monopolio del Estado para explotar los recursos de hidrocarburos extraídos del suelo nacional. La indefinición es igual en este punto, ya que también traslada los términos de ejecución de los permisos a las leyes reglamentarias, a diseñar por el poder Legislativo. Sin embargo, dos señales incluidas en la propuesta ofrecen un poco de luz hacia una dirección de mayor apertura y competencia económica en estos rubros: (1) se excluye a la petroquímica básica como actividad estratégica del Estado, dejando únicamente a la exploración y extracción; asimismo, (2) una nueva división corporativa para Pemex que acentúe y diferencie entre estos tipos de actividades. 5 A menos que se tenga en mente el diseño de una nueva institución. 6 Reforma Energética Un factor positivo de la propuesta es el énfasis sobre el reforzamiento de la regulación y la transparencia de los términos y procesos de ejecución de los permisos, sin discrecionalidad del otorgamiento de la información a Pemex. Un punto peligroso, aún no descartado, sería que el Estado absorba nuevamente el riesgo completo de los proyectos de infraestructura, con un excesivo control sobre el otorgamiento de permisos que desplace como en la actualidad recursos financieros a activos riesgosos, sobre otros relacionados con el desarrollo social. c) Reestructura de Pemex El cambio de régimen fiscal de Petróleos Mexicanos era ineludible, ante la grave crisis financiera que impera. La mira del Estado hacia el largo plazo y el cambio desde un papel de completa extracción de recursos, son dos ejes relevantes propuestos que debieran permanecer sobre las leyes secundarias. No obstante, la nueva flexibilidad corporativa se logrará con, la incorporación de dos componentes, que destacan por su potencial de continuar mermando los recursos de inversión de Pemex: (1) un pago de derechos más bajo que en la actualidad, nivel que no se especifica; y (2) el remanente después del pago de derechos “podrá ser reinvertido en la empresa [Pemex] o una parte podrá ser trasferida al presupuesto como si fuera un dividendo que podría emplearse para gasto en escuelas, hospitales, infraestructura de agua o carreteras”. La falta de claridad en los puntos anteriores no asegurá, hasta el momento, una posición operativa de Pemex en favor de los objetivos propuestos. Adicionalmente, debe contemplarse que el reforzamiento del poder Ejecutivo en sus competencias sobre el sector merma, de igual forma, en la práctica el papel de Pemex en la industria. Este podría ser un factor positivo si el espacio se llena con un perfil que mejore la eficiencia operativa de la paraestatal. La reforma trata la trasparencia en las reglas de otorgamiento de los permisos, así como la ejecución de los mismos y la prestación de servicios, lo cual apunta a mayor claridad de la relación con los prestadores de servicios y los términos de los contratos. El objetivo es que los mexicanos estén informados de la administración de los recursos energéticos. Sin embargo, no se aborda una mayor claridad y disposición de información sobre la administración de Pemex, la relación con su estructura sindical, así como la composición de los pasivos laborales que pesan de forma importante sobre la posición financiera de la empresa. 7 Reforma Energética d) Sector eléctrico A pesar de que tampoco se ofrece una estructura específica, la propuesta gira sobre la estructura actual de la industria, en la cual ya hay productores particulares -aunque limitados-. La propuesta pretende un entorno de competencia, con organismos reguladores más fuertes e independientes. El Estado mantendrá el control del sistema de abastecimiento y trasmisión (las redes con las cuales se realizan estas operaciones), con el fin de asegurar que la infraestructura necesaria se realice para atender de manera eficiente las necesidades de la población. Se incorpora la figura de un operador estatal independiente que, a la par de un planeador central, (1) seleccione los proyectos de infraestructura a realizarse para optimizar el uso del sistema; (2) reciba las solicitudes de todos los proyectos de generación; asimismo, (3) asegure que los recursos más baratos se despachen primero, minimizando las barreras a la participación de todos los generadores, así como la equidad y apertura del sistema, con el fin incidir en una mejor calidad de suministro para los consumidores, así como en los menores precios posibles. En general, se busca que a través de menores pérdidas técnicas, y el uso de las mejores tecnologías de generación, se minimicen los costos operativos y que este factor se transfiera a los consumidores en menores tarifas. También se pretende diversificar la matriz de generación de electricidad para hacerla más flexible y limpia. ESTRATEGIA EN GAS NATURAL El día posterior al anuncio de la propuesta de Reforma Energética, el Presidente de la República anunció la estrategia en el segmento de gas natural de Pemex. Está planeada en 3 etapas, y está parcialmente ligada a la aprobación de la Reforma Energética; algunas acciones de corto plazo fueron iniciadas en los primeros meses de 2013. La estrategia permite atender las necesidades inmediatas, pero no es por sí misma la solución a largo plazo. La estrategia integral se inserta en el aumento de la producción por parte de Pemex. En el corto plazo, sustituye temporalmente el gas natural por combustóleo en los procesos de Pemex Refinación, y aumentando las importaciones desde EE.UU., donde el precio es el menor a nivel global; en el largo plazo se incluyen proyectos de exploración, como parte de la Reforma Energética. CORTO PLAZO: • Incrementar la importación de gas natural licuado por los puertos de Manzanillo y Altamira, a través de la programación de al menos un buque por mes con capacidad de 3,000 millones de pp.cc., al cierre de 2014. • Cabe mencionar que esta medida inició desde marzo, con gas traído de Nigeria y Europa a un precio de US$20 por cada millón de pp.cc. Los costos han sido repartidos de manera proporcional a su consumo: Pemex y la CFE pagan el 85%, la industria 13% y el resto los consumidores residenciales y comerciales. 8 Reforma Energética MEDIANO PLAZO: • Aumentar la capacidad de transporte de los gasoductos que conectan el norte de la República Mexicana y los complejos productivos del sur de EE.UU., a través de la frontera de Tamaulipas. • Se concretará el acuerdo de inversión para la construcción de la estación de compresión Altamira, con una capacidad adicional de 500 millones de pp.cc. • En 2014, el Gobierno Federal asignará P$30,000 millones de pesos a Pemex para aumentar la producción en 772 millones de pp.cc.dd. LARGO PLAZO: • Desarrollar cuatro gasoductos (Ramones fase I, Ramones fase II, Agua Dulce-Frontera y Tucson-Sásabe) que suman en conjunto más de 1,000 kilómetros, con una inversión estimada en más de P$40,000 millones de pesos, y construir la estación de compresión Soto La Marina. • Con los gasoductos adicionales al proyecto de Los Ramones (en sus dos partes) se logrará un crecimiento en la producción de 6,500 millones pp.cc., es decir, +85% más capacidad de transporte en el Sistema Nacional de Gasoductos. 9 Reforma Energética CONCLUSIONES La propuesta de reforma energética del Gobierno Federal es escueta respecto a factores específicos, por tanto consideramos que aún no puede ser evaluado su impacto en la economía nacional. Sin embargo, este factor es el que merma nuestras expectativas sobre el resultado final, ante un complicado debate legislativo que tiene grandes posibilidades de acotar la transformación del sector energético nacional. En consideración del entorno actual de la industria de hidrocarburos global, la reforma llega tarde. Elemento que esperábamos fuera atendido mediante propuestas de mecanismos específicos que dieran mayor certeza y dirigieran el debate en el Congreso. Lo que observamos es una gran indefinición, particularmente en el tipo de contratos para el impulso de la extracción y exploración de crudo que, de no diseñarse de manera apropiada, podrían no tener impacto en los inversionistas privados, limitando el impacto de la reforma en el crecimiento y productividad de la economía. Actualmente, la escasez no es de proyectos sino de talento y tecnología, por lo que en sentido estricto el mecanismo de incentivos del Estado mexicano competirá con aquellos ofrecidos por empresas petroleras globales. Incluyendo Ecopetrol y Petrobras, que cuentan con concesiones e instrumentos más atractivos. Identificamos, un papel preponderante del Estado que podría mermar las funciones de Pemex en la selección de estrategias operativas, aunque no extinguela posibilidad de dar paso a la construcción de una industria energética en el largo plazo. Será necesaria la construcción de un marco legal fuerte, así como de instituciones sólidas. Si bien aún no podemos considerar que el resultado es totalmente negativo, sí podemos identificar algunos ganadores en el juego. Consideramos que la industria de servicios, donde habrá mayores acuerdos legislativos, podría experimentar una explosión, así como en aquellas de provisión de insumos para el desarrollo de infraestructura. En la BMV, identificamos a IEnova, que ya cuenta con la licitación de la primera fase del proyecto Los Ramones, y posee una experiencia amplia a través de su controladora Sempra Energy. En el segmento de materiales tenemos a Industrias CH, que tiene una importante capacidad y calidad para la provisión de tubería especializada, como la utilizada en la perforación o en el desarrollo de gasoductos, así como de proveer de acero a otros productores de tubería. En la cadena de valor de hidrocarburos, no es claro que las oportunidades sean importantes para las empresas públicas mexicanas con segmentos de negocios relacionados. Aquí hablamos de Grupo México y Grupo Carso (a través de CICSA), que actualmente proveen de servicios de perforación y arrendamiento de plataformas a Pemex. 10 Reforma Energética Si la atracción de inversión se concreta, las empresas inversionistas traerán infraestructura y tecnología propia para aprovechar su experiencia, e incidir en sus costos de exploración y extracción. Tal vez se vislumbre un escenario favorable para las empresas nacionales si Pemex se mantiene cono desarrollador preponderante, con mayores recursos de inversión. Se ha hablado de impactos positivos en otras empresas con experiencia en segmentos particulares, como Alfa (a través de Alpek, en petroquímica, y Newpek, en perforación), Mexichem, ICA y KUO (todas en petroquímica). No obstante, su experiencia es en segmentos muy específicos, que podrían ofrecer un esquema poco atractivo frente a empresas internacionales integradas; sobre todo en una industria de reciente apertura, como la mexicana. El beneficio que consideramos será la incidencia de una mejor disposición de materia prima, a precios mejores, que beneficie su competitividad y estructura de costos. Finalmente, consideramos que el mayor beneficio potencial, de concretarse la propuesta del Gobierno Federal, será para las grandes empresas trasnacionales, que cuentan con eficiencia en procesos integrados, así como aquellas especializadas en aguas profundas y recursos shale. Tal es el caso de Chevron, BP, Exxon, Repsol, entre otras; algunas de ellas ya gozan de relaciones comerciales con Pemex en el Golfo de México. ANALISTA Julio C. Martínez / Analista Búrsatil Senior 11 Reforma Energética Héctor Romero Director General hector.romero@signumresearch.com Analistas Carlos Ugalde Gerente de Análisis / Grupos Financieros e Instituciones de Seguros carlos.ugalde@signumresearch.com Cristina Morales Analista Bursátil Sr. / Comercio Especializado, Autoservicios, Alimentos y Bebidas cristina.morales@signumresearch.com Julio C. Martínez Analista Bursátil Sr. / Minería, Acero, Conglomerados Industriales y Energía julio.martinez@signumresearch.com Jorge González Analista Técnico Sr. Armando Rodríguez Analista Bursátil Jr. / FIBRAS y Sector Inmobiliario armando.rodriguez@signumresearch.com E M E * 15/08/13 CLAVE DEL REPORTE 1 2 3 4 5 (1) ENFOQUE S = Sectorial E = Económico Rf = Renta fija Nt = Nota técnica M = Mercado Em= Empresa (2) Geografía M = México E = Estados Unidos L = Latino América G = Global (3) Temporalidad P = Periódico E = Especial (4) Grado de dificultad * = Básico ** = Intermedio *** = Avanzado (5) Fecha de publicación DD/MM/AA Javier Romo javier.romo@signumresearch.com Homero Ruíz homero.ruiz@signumresearch.com Diseño Julieta Martínez julieta.montano@signumresearch.com www.signumresearch.com Tel. 6237.0861/ 62 / 63 info@signumresearch.com Este documento y la información, opiniones, pronósticos y recomendaciones expresadas en él, fue preparado por Signum Research como una referencia para sus clientes y en ningún momento deberá interpretarse como una oferta, invitación o petición de compra, venta o suscripción de ningún título o instrumento ni a tomar o abandonar inversión alguna. La información contenida en este documento está sujeta a cambios sin notificación previa. Signum Research no asume la responsabilidad de notificar sobre dichos cambios o cualquier otro tipo de actualización del contenido. Los contenidos de este reporte están basados en información pública, disponible a los participantes de los mercados financieros, que se ha obtenido de fuentes que se consideran fidedignas pero sin garantía alguna, ni expresan de manera explícita o implícita su exactitud o integridad. Signum Research no acepta responsabilidad por ningún tipo de pérdidas, directas o indirectas, que pudieran generarse por el uso de la información contenida en el presente documento. Los documentos referidos, así como todo el contenido de www.signumresearch.com no podrán ser reproducidos parcial o totalmente sin la autorización explícita de Signum Research S.A. de C.V.