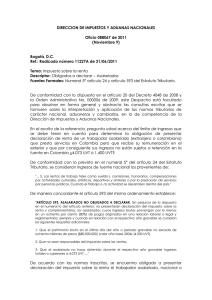

"NO Califico como empleado según los terminos del artículo 329 del

Anuncio

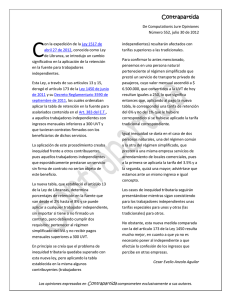

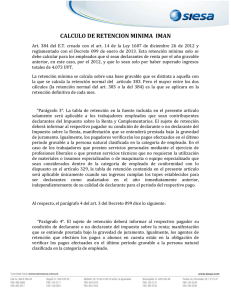

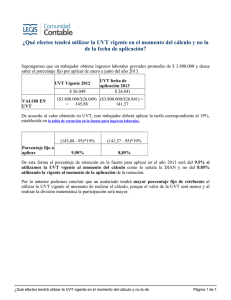

PASO A PASO PARA ESTABLECER LA RETENCION EN LA FUENTE A PERSONAS NATURALES A PARTIR DE 2013 1 Cuando llegue un documento de cobro, llámese factura de venta, cuenta de cobro o documento equivalente y que corresponda a personas naturales, lo primero que se debe hacer es ubicarlo a que categoría corresponde: empleado, trabajador por cuenta propia u otro. En el siguiente enlace encuentra un cuadro sinóptico que le ayudará a este proceso: Cuadro descriptivo empleados, trabajadores por cta ppia y otras personas naturales 2 En dicho cuadro se encuentra el término "residencia"; en el enlace siguente encontrá la explicación al respecto; no obstante, debe ser el beneficiario del pago quien informe al agente retenedor si no tiene la calidad de residente, ya que el agente retenedor no tiene los medios para saberlo. Residencia para efectos tributarios Siempre solicite el RUT actualizado, recomendable que cada año pida la renovación de este documento con nueva vigencia. Con el RUT deberá: 1. Identificar el tipo de actividad a la cual se dedica para establecer si su actividad corresponde a trabajador por cuenta propia o nó. 3 4 2. Compare que el concepto cobrado sea concordante con la actividad económica. 3. Identifique si en las responsabilidades está la de ser declarante de renta, con el objeto de establecer si debe calcular la retención del art. 384 4. Compruebe el régimen de iva al que pertenece para saber si es procedente efectuar retención en la fuente de iva en operaciones con régimen simplificado El beneficiario del pago deberá informar al agente de retención en cada una de sus operaciones, bien sea en documento adjunto o en el cuerpo de la factura o documento de cobro un texto que indique si es o no empleado de conformidad con el artículo 329 del E.T. A continuación doy ejemplos al respecto: "Califico como empleado según los terminos del artículo 329 del E.T, dado que mis rentas del año corresponden en un 80% o mas a mis honorarios o servicios " "NO Califico como empleado según los terminos del artículo 329 del E.T, dado que mis rentas del año NO corresponden en un 80% o mas a mis honorarios o servicios " 5 6 Con todo lo anterior ya puede ubicar que tipo de retención debe practicar, entonces en los enlaces siguientes encontrará el detalle de cómo se aplican cada una de ellas Artículo 383 del Estatuto Tributario Artículo 384 del Estatuto Tributario Tabla de retenciones en la fuente Como la Ley permite que la base gravable sea depurada para los empleados, en el siguiente enlace se presenta una descripción detallada de cada rubro a depurar con indicación normativa, los límites establecidos para cada una, para que casos aplica y las recomendaciones de documentos a solicitar para que el beneficiario pueda acceder a disminuir su base gravable. Procedimiento para depurar la base segun art. 383 y 384, con normatividad y limitaciones Asesorías y Auditorias en Gestión Financiera, Tributaria, Contable; Revisorías Fiscales Carrera 68 No. 10 B-101 Oficina 201 Teléfono: (572) 3311055 Celular 315-5598016 Página web: www.pomasesores.com E-mail: gerencia@pomasesores.com Santiago de Cali--Colombia RETEFUENTE APLICABLE REQUISITOS DECLARANTES ART. 383 o 386 Se debe calcular las dos formas establecidas en los ART. 383 Y 384 y se le practica el mayor valor resultante Contrato laboral o legal y reglamentario Residente colombiano Ingresos iguales o superiores al 80% provengan de una relacion laboral RELACION LABORAL EMPLEADOS (ART. 329) NO DECLARANTES TRABAJADORES INDEPENDIENTES QUE CUMPLEN REQUISITOS PARA SER EMPLEADOS Honorarios, comisiones y servicios personales Profesiones liberales o prestadores de servicios técnicos SIN utilizar materiales, insumos o maquinaria especializados No se tiene en cuenta el régimen de iva al que pertenezca Residente colombiano Ingresos iguales o superiores al 80% provengan de honorarios, comisiones o servicios Actividades deportivas y otras actividades de esparcimiento Agropecuario, silvicultura y pesca Comercio al por mayor Comercio al por menor TRABAJADOR POR CUENTA PROPIA (ART. 329 Y 340) TRABAJADORES POR CUENTA PROPIA: PERSONAS NATURALES, RESIDENTES Y QUE UN 80% O MAS DE SUS INGRESOS PROVENGAN DE LAS SIGUIENTES ACTIVIDADES: TRABAJADORES INDEPENDIENTES QUE TRABAJADORES POR CUENTA PROPIA QUE OTRAS PERSONAS NATURALES Comercio de vehículos automotores, accesorios y productos conexos Construcción Electricidad, gas y vapor Fabricación de productos minerales y otros Fabricación de sustancias químicas Industria de la madera, corcho y papel Manufactura alimentos Manufactura textiles, prendas de vestir y cuero Minería Servicio de transporte, almacenamiento y comunicaciones Servicios de hoteles, restaurantes y similares Servicios financieros Utilicen materiales, insumos o maquinaria especializada, o Que sea un colombiano no residente, o Que sus ingresos provenientes de honorarios, comisiones o servicios sean inferiores al 80% del total de sus ingresos Ingresos del año sean superiores a 27.000 UVT ($724.707.000 año 2013) ART. 392, 396, 401 y conforme al valor de la UVT para cada año. VER TABLA DE RETENCION 2013 ART. 392 ART. 392, 396, 401 y conforme al valor de la UVT para cada año. VER TABLA DE RETENCIÓN 2013 NOTARIOS SUCESIONES ILIQUIDAS DONACIONES Y ASIGNACIONES MODALES ART. 406 AL 418 EXTRANJERO NO RESIDENTE PENSIONADOS Asesorías y Auditorias en Gestión Financiera, Tributaria, Contable; Revisorías Fiscales Carrera 68 No. 10 B-101 Oficina 201 Teléfono: (572) 3311055 Celular 315-5598016 Página web: www.pomasesores.com E-mail: gerencia@pomasesores.com Santiago de Cali--Colombia RESIDENCIA PARA EFECTOS TRIBUTARIOS El artículo 10 del estatuto tributario modificado por el artículo 2 de la ley 1607 de 2012 establece los siguientes requisitos y condiciones respecto a la residencia para efectos tributarios: Residencia para efectos tributarios. Se consideran residentes en Colombia para efectos tributarios las personas naturales que cumplan con cualquiera de las siguientes condiciones: 1. Permanecer continua o discontinuamente en el país por más de ciento ochenta y tres (183) días calendario incluyendo días de entrada y salida del país, durante un período cualquiera de trescientos sesenta y cinco (365) días calendario consecutivos, en el entendido que, cuando la permanencia continua o discontinua en el país recaiga sobre más de un año o período gravable, se considerará que la persona es residente a partir del segundo año o período gravable. 2. Encontrarse, por su relación con el servicio exterior del Estado colombiano o con personas que se encuentran en el servicio exterior del Estado colombiano, y en virtud de las convenciones de Viena sobre relaciones diplomáticas y consulares, exentos de tributación en el país en el que se encuentran en misión respecto de toda o parte de sus rentas y ganancias ocasionales durante el respectivo año o período gravable. 3. Ser nacionales y que durante el respectivo año o período gravable: a) Su cónyuge o compañero permanente no separado legalmente o los hijos dependientes menores de edad, tengan residencia fiscal en el país; o, b) El cincuenta por ciento (50%) o más de sus ingresos sean de fuente nacional; o, c) El cincuenta por ciento (50%) o más de sus bienes sean administrados en el país; o, d) El cincuenta por ciento (50%) o más de sus activos se entiendan poseídos en el país; o. e) Habiendo sido requeridos por la administración tributaria para ello, no acrediten su condición de residentes en el exterior para efectos tributarios; o, f) Tengan residencia fiscal en una jurisdicción calificada por el Gobierno Nacional como paraíso fiscal. PAR.—Las personas naturales nacionales que, de acuerdo con las disposiciones de este artículo acrediten su condición de residentes en el exterior para efectos tributarios, deberán hacerlo ante la Dirección de Impuestos y Aduanas Nacionales mediante certificado de residencia fiscal o documento que haga sus veces, expedido por el país o jurisdicción del cual se hayan convertido en residentes Asesorías y Auditorias en Gestión Financiera, Tributaria, Contable; Revisorías Fiscales Carrera 68 No. 10 B-101 Oficina 201 Teléfono: (572) 3311055 Celular 315-5598016 Página web: www.pomasesores.com E-mail: gerencia@pomasesores.com Santiago de Cali--Colombia ESTATUTO TRIBUTARIO ART. 383 ART. 383 TARIFA: La retención en la fuente aplicable a los pagos gravables, efectuados por las personas naturales o jurídicas, las sociedades de hecho, las comunidades organizadas y las sucesiones ilíquidas, originados en la relación laboral, o legal y reglamentaria; efectuados a las personas naturales pertenecientes a la categoría de empleados de conformidad con lo establecido en el artículo 329 de este Estatuto; o los pagos recibidos por concepto de pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos laborales de conformidad con lo establecido en el artículo 206 de este Estatuto, será la que resulte de aplicar a dichos pagos la siguiente tabla de retención en la fuente: TABLA DE RETENCIÓN EN LA FUENTE PARA INGRESOS LABORALES GRAVADOS TARIFA RANGOS EN UVT IMPUESTO MARGINAL DESDE HASTA 0 >0 95 0% >95 150 19% (Ingreso laboral gravado expresado en UVT menos 95 >150 360 28% (Ingreso laboral gravado expresado en UVT menos 150 En (Ingreso laboral gravado expresado en UVT menos 360 >360 33% adelante UVT)*33% más 69 UVT PARÁGRAFO. Para efectos de la aplicación del Procedimiento 2 a que se refiere el artículo 386 de este Estatuto, el valor del impuesto en UVT determinado de conformidad con la tabla incluida en este artículo, se divide por el ingreso laboral total gravado convertido a UVT, con lo cual se obtiene la tarifa de retención aplicable al ingreso mensual. Asesorías y Auditorias en Gestión Financiera, Tributaria, Contable; Revisorías Fiscales Carrera 68 No. 10 B-101 Oficina 201 Teléfono: (572) 3311055 Celular 315-5598016 Página web: www.pomasesores.com E-mail: gerencia@pomasesores.com Santiago de Cali--Colombia ESTATUTO TRIBUTARIO ART. 384 ARTICULO 384. TARIFA MÍNIMA DE RETENCIÓN EN LA FUENTE PARA EMPLEADOS . <Artículo adicionado por el artículo 14 de la Ley 1607 de 2012. El nuevo texto es el siguiente:> No obstante el cálculo de retención en la fuente efectuado de conformidad con lo dispuesto en el artículo 383 de este Estatuto, los pagos mensuales o mensualizados (PM) efectuados por las personas naturales o jurídicas, las sociedades de hecho, las comunidades organizadas y las sucesiones ilíquidas, a las personas naturales pertenecientes a la categoría de empleados, será como mínimo la que resulte de aplicar la siguiente tabla a la base de retención en la fuente determinada al restar los aportes al sistema general de seguridad social a cargo del empleado del total del pago mensual o abono en cuenta: Pago mensual o mensualizado (PM) desde (en UVT) 0 128.96 132.36 135.75 139.14 142.54 145.93 149.32 152.72 156.11 159.51 162.9 166.29 169.69 176.47 183.26 190.05 196.84 203.62 196.84 203.62 210.41 217.2 230.77 237.56 244.35 Hasta Impuesto en UVT 128.96 0 132.36 0.09 135.75 0.09 139.14 0.09 142.54 0.09 145.93 0.1 149.32 0.2 152.72 0.2 156.11 0.21 159.51 0.4 162.9 0.41 166.29 0.41 169.69 0.7 176.47 0.73 183.26 1.15 190.05 1.19 196.84 1.65 203.62 2.14 196.84 1.65 203.62 2.14 210.41 2.21 217.2 2.96 230.77 3.87 237.56 4.63 244.35 5.06 257.92 5.96 Pago mensual o mensualizado (PM) desde (en UVT) 424.22 441.19 458.16 475.12 492.09 509.06 526.03 543 559.97 576.94 593.9 610.87 627.84 644.81 661.78 678.75 695.72 712.69 729.65 746.62 763.59 780.56 797.53 814.5 831.47 848.44 Hasta Impuesto en UVT 441.19 23.84 458.16 26.07 475.12 28.39 492.09 30.8 509.06 33.29 526.03 35.87 543 38.54 559.97 41.29 576.94 44.11 593.9 47.02 610.87 50 627.84 53.06 644.81 56.2 661.78 59.4 678.75 62.68 695.72 66.02 712.69 69.43 729.65 72.9 746.62 76.43 763.59 80.03 780.56 83.68 797.53 87.39 814.5 91.15 831.47 94.96 848.44 98.81 865.4 102.72 257.92 264.71 271.5 278.29 285.07 291.86 298.65 305.44 312.22 319.01 325.8 332.59 339.37 356.34 373.31 390.28 407.25 264.71 6.44 271.5 6.93 278.29 7.44 285.07 7.96 291.86 8.5 298.65 9.05 305.44 9.62 312.22 10.21 319.01 10.81 325.8 11.43 332.59 12.07 339.37 12.71 356.34 14.06 373.31 15.83 390.28 17.69 407.25 19.65 424.22 21.69 865.4 882.37 899.34 916.31 933.28 950.25 967.22 984.19 1001.15 1018.12 1035.09 1052.06 1069.03 1086 1102.97 1119.93 Mas de 1136,92 882.37 106.67 899.34 110.65 916.31 114.68 933.28 118.74 950.25 122.84 967.22 126.96 984.19 131.11 1,001.15 135.29 1,018.12 139.49 1,035.09 143.71 1,052.06 147.94 1,069.03 152.19 1,086.00 156.45 1,102.97 160.72 1,119.93 164.99 1,136.92 169.26 27%*PM – 135,17 PARÁGRAFO 1o. Para efectos de este artículo el término “pagos mensualizados” se refiere a la operación de tomar el monto total del valor del contrato menos los respectivos aportes obligatorios a salud y pensiones, y dividirlo por el número de meses de vigencia del mismo. Ese valor mensual corresponde a la base de retención en la fuente que debe ubicarse en la tabla. En el caso en el cual los pagos correspondientes al contrato no sean efectuados mensualmente, el pagador deberá efectuar la retención en la fuente de acuerdo con el cálculo mencionado en este parágrafo, independientemente de la periodicidad pactada para los pagos del contrato; cuando realice el pago deberá retener el equivalente a la suma total de la retención mensualizada. PARÁGRAFO 2o. Las personas naturales pertenecientes a la categoría de trabajadores empleados podrán solicitar la aplicación de una tarifa de retención en la fuente superior a la determinada de conformidad con el presente artículo, para la cual deberá indicarla por escrito al respectivo pagador. El incremento en la tarifa de retención en la fuente será aplicable a partir del mes siguiente a la presentación de la solicitud. PARÁGRAFO 3o. La tabla de retención en la fuente incluida en el presente artículo solamente será aplicable a los trabajadores empleados que sean contribuyentes declarantes del Impuesto sobre la Renta y Complementarios. El sujeto de retención deberá informar al respectivo pagador su condición de declarante o no declarante del Impuesto sobre la Renta, manifestación que se entenderá prestada bajo la gravedad de juramento. Igualmente, los pagadores verificarán los pagos efectuados en el último periodo gravable a la persona natural clasificada en la categoría de empleado. En el caso de los trabajadores que presten servicios personales mediante el ejercicio de profesiones liberales o que presten servicios técnicos que no requieran la utilización de materiales o insumos especializados o de maquinaria o equipo especializado que sean considerados dentro de la categoría de empleado de conformidad con lo dispuesto en el artículo 329, la tabla de retención contenida en el presente artículo será aplicable únicamente cuando sus ingresos cumplan los topes establecidos para ser declarantes como asalariados en el año inmediatamente anterior, independientemente de su calidad de declarante para el periodo del respectivo pago. PARÁGRAFO TRANSITORIO. La retención en la fuente de que trata el presente artículo se aplicará a partir del 1o de abril de 2013, de acuerdo con la reglamentación expedida por el Gobierno Nacional. Asesorías y Auditorias en Gestión Financiera, Tributaria, Contable; Revisorías Fiscales Carrera 68 No. 10 B-101 Oficina 201 Teléfono: (572) 3311055 Celular 315-5598016 Página web: www.pomasesores.com E-mail: gerencia@pomasesores.com DESCRIPCION CONCEPTO S A L A R I O S H O N O R A R I O S Y C O N S U L T O R I A A R R E N D A M I E N Y T O S S E R V I C I O S C O M P R A S O T R O S Aplicable a los pagos gravables, efectuados por las personas naturales o jurídicas, las sociedades de hecho, las comunidades organizadas y las sucesiones ilíquidas, originados en la relación laboral o legal y reglamentaria. Los pagos mensuales o mensualizados (PM) efectuados por las personas naturales o jurídicas, las sociedades de hecho, las comunidades organizadas y las sucesiones ilíquidas, a las personas naturales pertenecientes a la categoría de empleados. Opera a partir del 1 de Abril de 2013 26,841 UVT AÑO 2013 TABLA DE RETENCION EN LA FUENTE 2013 A partir de UVT A partir de pesos Tarifas 95 2,550,000 Tabla art. 383 128.96 3,461,000 Tabla art. 384 Indemnizaciones salariales empleado sueldo superior a 10 SMMLV (Art. 401-3 E.T.) N/A 1 20% Honorarios y Comisiones (Cuando el beneficiario del pago sea una persona jurídica o asimilada. Dcto 260. 2001 Art. 1) N/A 1 11% Honorarios y Comisiones cuando el beneficiario del pago sea una persona natural (Art. 392 Inc 3), sera del 11% Para contratos que se firmen en el año gravable o que la suma de los ingresos con el agente retenedor superen 3.300 uvt ($88.575.300 Uvt año 2013). N/A 1 10% Por servicios de licenciamiento o derecho de uso de software. Los pagos o abonos en cuenta que se realicen a contribuyentes con residencia o domicilio en Colombia obligados a presentar declaración del Impuesto sobre la renta y complementarios en el país. (Dcto 2521 de 2011), para no declarantes la tarifa se aplica segun lo establecido en el numeral 5 N/A 1 3.5% Por actividades de análisis, diseño, desarrollo, implementación, mantenimiento, ajustes, pruebas, suministro y documentación, fases necesarias en la elaboración de programas de informática, sean o no personalizados, así como el diseño de páginas web y consultoría en programas de informática, para no declarantes la tarifa aplica segun lo establecido en el numeral 5 N/A 1 3.5% Contratos de administración delegada (Cuando el beneficiario sea una persona jurídica o asimilada ) Dto 260 de 2001, Art. 2. N/A 1 11% Contratos de administración delegada P.N. No declarantes (La tarifa sera del 11% si cumple con los mismos requisitos del numeral 5) N/A 1 10% Contratos de consultoría en ingeniería de proyectos de infraestructura y edificaciones, que realicen las PN o PJ pública o privado, las sociedades de hecho, y demás entidades a favor de PN o PJ y entidades contribuyentes obligadas a presentar declaración de Renta. Dcto 1141 de 2010. N/A 1 6% Contratos de consultoría en ingeniería de proyectos de infraestructura y edificaciones, a favor de PN No obligadas a presentar declaración de Renta. La retencion para PN o Uniones temporales Sera del 6% en los siguientes casos: a) Cuando del contrato se desprenda que los ingresos que obtendrá la PN directamente o como miembro del consorcio o unión temporal superan en el año gravable (3.300) UVT. b) Cuando de los pagos o abonos en cuenta realizados durante el ejercicio gravable por los ingresos superan en el año gravable el valor equivalente a tres mil trescientas (3.300) UVT. (Dcto. 1141 de 2010) N/A 1 10% Prestación de servicios de sísmica para el sector hidrocarburos. Pagos o abonos en cuenta que realicen las personas jurídicas, las sociedades de hecho y las demás entidades y personas naturales a PN, PJ o asimiladas obligados a declarar renta. (Dcto 1140 de 2010) Para No declarantes de renta la tarifa es del 10% N/A 1 6% Servicios en general personas jurídicas y asimiladas y PN declarantes de renta 4 107,000 4% Servicios en general PN no declrantes de renta (Art. 392 Inc 4) 4 107,000 6% Servicios de transporte nacional de carga (terrestre, aéreo o marítimo) 4 107,000 1% Servicios de Transporte nacional de pasajeros (terrestre) 27 725,000 3.5% Servicio de transporte nacional de pasajeros (aéreo y marítimo) Servicios prestados por Empresas Temporales de Empleo. (Sobre AIU) 4 4 107,000 107,000 1% 1% Servicios de vigilancia y aseo prestados por empresas de vigilancia y aseo. (Sobre AIU) 4 107,000 2% Los servicios integrales de salud que involucran servicios calificados y no calificados, prestados a un usuario por instituciones prestadoras de salud IPS, que comprenden hospitalización, radiología, medicamentos, exámenes y análisis de laboratorios clínicos (Art. 392 Inc 5 E.T.) 4 107,000 2% Arrendamiento de Bienes Muebles Arrendamiento de Bienes Inmuebles N/A 27 1 725,000 4% 3.5% Por emolumentos eclesiásticos efectuados a personas naturales que sean "declarantes de renta" Por emolumentos eclesiásticos efectuados a personas naturales que no sean declarantes de renta Servicio de Hoteles , Restaurantes y Hospedajes 27 27 4 725,000 725,000 107,000 4% 3.5% 3.5% Contratos de construcción, urbanización y en general confección de obra material de bien inmueble 27 725,000 1% Compras y otros ingresos tributarios en general (Art. 401 E.T.) 27 725,000 3.5% Compra de bienes y productos Agrícolas o Pecuarios sin procesamiento industrial 92 2,469,000 1.5% Compra de Café Pergamino o cereza Compra de Combustibles derivados del petróleo Enajenación de activos fijos por parte de una persona natural o juridica (Art. 398 E.T.) 160 N/A N/A 4,295,000 1 1 0.5% 0.1% 1% Pagos a establecimientos comerciales que aceptan como medio de pago las tarjetas débito o crédito N/A 1 1.5% Loterías, Rifas, Apuestas y similares 48 1,288,000 20% Colocacion independiente de juegos de suerte y azar. Los ingresos diarios de cada colocador debe exceder de 5 UVT (Art. 401-1 E.T.) 5 134,000 3% N/A 1 20% Rendimientos financieros en general Art. 395, 396 y Dct 3715 de 1986. N/A 1 7% Dividendos y participaciones gravadas. Dcto 567 de 2007 N/A 1 20% o 33% Indeminizaciones diferentes a las salariales y a las percibidas en demandas contra el estado (Art. 401-2 E.T.). Asesorías y Auditorias en Gestión Financiera, Tributaria, Contable; Revisorías Fiscales Carrera 68 No. 10 B-101 Oficina 201 Teléfono: (572) 3311055 Celular 315-5598016 Página web: www.pomasesores.com E-mail: gerencia@pomasesores.com PROCEDIMIENTO RETENCION EN LA FUENTE PERSONAS NATURALES Valor UVT 2013 $ 26,841 El siguiente cuadro es una herramienta que le permitirá hacer el cálculo del valor de la retención en la fuente a practicar para las personas naturales que quedan incluídas en las retenciones contenidas en los art. 383 y 384. En él; además de lo anterior, se informa los límites de cada situación, su base normativa y los documentos que nuestra Firma recomienda solicitar para ajustar dicha normatividad. Los valores a ingresar deben ser en las casillas azules para el caso de los asalariados y en las casillas verdes para el caso de los empleados por honorarios, comisiones o servicios. Tenga en cuenta que hay casillas sin color que dice: "No aplica" . Los valores de las casillas que corresponden a Menos, deben escribirse con signo negativo Limitantes Casos prácticos Normatividad Descripcion uvt pesos Ver nota *.* al final ASALARIADO HONORARIOS, S LEGAL Y COMISIONES Y REGLAMENTA SERVICIOS RIA "empleados" Documentos a solicitar 1. Retención básica del art. 383 del E.T. (cálculos que se realizarán durante cualquier mes del 2013) PAGO MENSUAL PAGO O CAUSACION MENSUAL APLICA No aplica Concepto DIAN 18381 Julio 30/90 APLICA No aplica Art.10 Dec. 537 de 1987, y art.8 Dec. 823 de 1987 APLICA No aplica ASIGNACION Menos: INGRESOS NO GRAVADOS 1. La parte recibida en "alimentación" (salario en especie) 2. Medios de transporte distintos del subsidio de transporte Menos: DEDUCCIONES ART. 387 ET 1. Intereses en préstamos para adquisición de vivienda del trabajador (o el costo financiero en un contrato de leasing para adquirir vivivenda del trabajador) pagados en el año anterior 2012 y divididos por los meses a que 2) Pagos durante el año anterior (2012) a medicina prepagada del trabajador, la esposa y hasta 2 hijos, y divididos por los meses a que correspondieron Art. 387-1 del E.T; concepto Dian 39645 de julio-2003 salarios integrales se hace el cálculo sobre el 70% Solo para quienes devenguen hasta El monto recibido por "alimentación no puede exceder mensualmente de Art. 5 Dec. 7413 dic-2005; item 95 tabla del art. 868-1 ET; trab x cta No puede exceder de propia lo puede restar según numeral 1 art. 2 decreto 099 de ene-13. No puede exceder de 310 8,320,710 41 1,100,481 100 16 2,684,100 429,456 (a ) (c) APLICA APLICA APLICA Deben informar por escrito que un 80% o mas de sus ingresos son generados en honorarios, comisiones y servicios Certificado del banco donde informe el total de intereses cancelados año anterior Certificado de la entidad de medicina No aplica prepagada pagos año anterior Asesorías en Gestión Financiera, Tributaria, Contable; Revisorías Fiscales Cra 68 #10 B-101 Oficina 201 Tel: (572) 3311055 Movil: 315-5598016 Página web: www.pomasesores.com E-mail: gerencia@pomasesores.com Cali--Colombia PROCEDIMIENTO RETENCION EN LA FUENTE PERSONAS NATURALES Valor UVT 2013 Menos: Menos: DEDUCCIONES DEL ART. 4 DECRETO 2271 DE JUNIO DE 2009 Aportes a salud del propio mes que el cobrador de servicios demuestre estar realizando RENTAS EXENTAS DEL ART. 126-1 y 126-4 DEL E.T 1) Aportes obligatorios del propio mes a los fondos de pensiones 2) Aportes voluntarios del propio mes a los fondos de pensiones voluntarias art. 126-1 y 126-4 ET 3) Aportes voluntarios del propio mes a las cuentas AFC Menos: DEDUCCION DEL ART. 126-1 Los aportes a título de cesantía, realizados por partícipes independientes Menos : art. 126-1 RENTAS EXENTAS DE LOS NUMERALES 1 A 9 DEL ART. 206 del E.T. El auxilio de cesantía y los intereses a las cesantías o que el valor de los dineros para gasto de entierro del trabajador etc, $ La suma de estos 3 valores no puede exceder el 30% del devengado en el mes. Además, a lo largo del año, se debe controlar que en total no se termine restando por estos conceptos un valor superior a 3800 Seran deducibles hasta la suma de 2.500 uvt, sin que excedan de un doceavo del ingreso 2500 Aplica para salarios mensual promedio de los últimos 6 meses no exceda 26,841 No aplica APLICA Copia de la planilla de aportes a la seguridad social pagada (b ) APLICA APLICA Copia de la planilla de aportes a la seguridad social pagada (b ) APLICA APLICA Copia del aporte voluntario (b ) APLICA APLICA Copia de la consignación en cuenta AFC 67,102,500 No aplica APLICA Certificación o copia de la consignación en el fondo de cesantías 9,394,000 APLICA No aplica 101,995,800 No aplica Subtotal 1 Menos: RENTA EXENTA DEL NUMERAL 10 ART. 206 ET Numeral 10 del art. 206 E.T q fue Mensualmente no 25% del subtotal 1 modificado con el art. 6 Ley 1607 exeder de Subtotal 2 Calculo retencion empleados asalariados calculo retención empleados con honorarios, servicios 240 6,441,840 (d ) - - 0 No aplica Al valor del subtotal 2 se le aplica la tabla del art. 383 (si el asalariado está sometido a procedimiento 1), o se le aplica el porcentaje fijo definido en el mes de junio o diciembre anterior (si el asalariado está sometido al procedimiento 2). Al valor del subtotal 2 se le aplica la tabla del art. 383. Asesorías en Gestión Financiera, Tributaria, Contable; Revisorías Fiscales Cra 68 #10 B-101 Oficina 201 Tel: (572) 3311055 Movil: 315-5598016 Página web: www.pomasesores.com E-mail: gerencia@pomasesores.com Cali--Colombia PROCEDIMIENTO RETENCION EN LA FUENTE PERSONAS NATURALES Valor UVT 2013 $ 26,841 2. Retención mínima del art. 384 del E.T. (cálculos que se realizarán desde abril de 2013 en adelante) SOLO PARA DECLARANTES DE RENTA Y RESIDENTES EN COLOMBIA Calculo retencion empleados asalariados Total pagos laborales del mes ( o valor de los "pagos mensualizados" que le hubieran correspondido en el mes en caso de que los mismos no se lleguen a pagar) calculo retención empleados con honorarios, servicios Total pagos por honorarios o servicios del mes ( o valor de los "pagos mensualizados" que le hubieran correspondido en el mes en caso de que sí exista contrato con ese prestador de servicio y el honorario o servicio del mes no se lleguen a pagar) Menos: Aportes obligatorios a salud y pensiones del asalariado en este mismo mes Aportes obligatorios a salud, Menos: pensiones y ARL del prestador de servicios en este mismo mes Base gravable Valor de la Retención mínima (la base gravable se busca y calcula en la tabla del art.384 del ET) Valor de la Retención final del mes (el mayor entre la retención del 383 y la del 384) 0 (e) Planilla de aportes del mes pagada (e) - - - - Notas aclaratorias (a) Solo quienes durante el 2013 devenguen hasta 310 UVTs (eso sería $310 x $26.841 = $8.321.000) podrán tomar lo que reciban como "alimentación" y restarlo como si fuese "ingreso no gravado" (Nota: para definir ese limite de 310 UVTs, los que tengan salario integral harán el calculo solo sobre el 70% de lo que ganan mensualmente; ver concepto DIAN 39645 de Julio 9 de 2003). Pero ese monto de lo que le den en "alimentación" no puede exceder mensualmente de 41 UVTs (eso sería 41 UVT x $26.841 = $1.100.000). Lo que exceda de ese valor, sí sería "ingreso gravable" para el trabajador (ver art.387-1 del ET). (b) La suma de estos tres valores no puede exceder al 30% de lo devengado en el mes (ver art 126-1 y 126-4). Además, a lo largo del año, se debe controlar que en total no se termine restando por estos conceptos combinados un valor superior a 3.800 UVT (que en el 2013 sería: 3.800 x $26.841= $101.996.000) (c ) Si se deducen los intereses en el crédito para adquisición de vivienda del trabajador, y el crédito había sido otorgado al trabajador y su cónyuge, la deducción podrá ser utilizada en su totalidad por uno de ellos siempre y cuando manifieste que el otro cónyuge no ha solicitado como deducción la parte que le correspondía (ver art.8 Dec 3750 de 1986). Y en caso de que el trabajador esté trabajando al mismo tiempo con varios empleadores, esa deducción por intereses en prestamos de vivienda solo se podrá utilizar con uno solo de los empleadores (ver art.8 Dec.3750/86). El certificado con el pago de los intereses en préstamos para vivienda efectuados en el año 2012, o los certificados de pagos de salud o educación en el 2012, se deben entregar al empleador como máximo hasta abril 15 de 2013 y hasta cuando le llegue ese certificado el empleador seguirá usando el mismo valor que usó en las depuraciones del 2012 (ver art.7 dec.4713 de 2005).Así mismo, si lo que se tomará como deducción son los pagos a salud prepagada, en ese caso se deberá tomar en cuenta lo indicado en el artículo 1 del decreto 2271 de junio 18 2009 que dice: Articulo 1°, Disminución de la base de retención en la fuente: Para efectos de la disminución de la base de retención en la fuente de los ingresos laborales, los pagos por salud de que trata el literal a) del artículo 387 del E.T son todos aquellos efectuados por los Planes Adicionales de Salud, de que tratan las normas de seguridad social en salud, que se financien con cargo exclusivo a los recursos que paguen los particulares a entidades vigiladas por la Superintendencia Nacional de Salud, que impliquen protección al trabajador, su cónyuge y hasta dos (2) hijos. (d ) El salario pagado a un trabajador podrá pactarse entre las partes como "integral" si el mismo es equivalente a mínimo 13 salarios mínimos legales vigentes (ver art. 18 de la Ley 50/90; se dice 13 salarios, pues a los 10 primeros se les debe recargar el factor prestacional de la empresa, el cual no puede ser inferior a un 30%, lo que en la practica los eleva de 10 a 13) Por tanto, si el salario ha sido pactado como "integral" (en el 2013 sería si supera 13 x 589.500 = $7.664.000), en ese caso, con restar ese 25% de que trata el numeral 10 del art.206 del ET, se entenderá restada también su componente de "prestaciones sociales" (véase el parágrafo 2 del art.206 del ET). ( e ) Tomar en cuenta en este punto que a los asalariados, según el monto de su salario (es decir, si está por encima o por debajo de 4 salarios mínimos), entonces les corresponde aportar a salud y pensiones con un mayor porcentaje. Y en el caso del prestador de servicios, tomar en cuenta que sus aportes corren totalmente por cuenta de él (pues él no tiene empleador), pero que la base de su aporte es como mínimo el Asesorías en Gestión Financiera, Tributaria, Contable; Revisorías Fiscales 40% del valor del pago bruto mensual (ver art. 23 decreto 1703 de 2002) Cra 68 #10 B-101 Oficina 201 Tel: (572) 3311055 Movil: 315-5598016 Página web: www.pomasesores.com E-mail: gerencia@pomasesores.com Cali--Colombia Comparativo retención por salarios y por servicios a los "empleados" Ley 1607 (Fecha de elaboración: Febrero 4 de 2013) Conceptos Caso de los pagos al asalariado ¿Qué personas jurídicas deben actuar como agentes de retención practicando las retenciones básicas del art. 383 y las retenciones mínimas del art. 384? Todo tipo de personas jurídicas Caso de los pagos o abonos en cuenta a prestadores de servicios Todo tipo de personas jurídicas ¿Qué personas naturales y sucesiones ilíquidas deben actuar como agentes de retención practicando Todo tipo de persona natural o sucesión las retenciones básicas del art. 383 y las retenciones mínimas del art. 384? ilíquida (comerciante o no, con o sin patrimonios altos o ingresos brutos altos en el año anterior; véase el art. 383 del E.T. Modificado con el art. 13 de la Ley 1607 y el art. 1 del Decreto 099 de 2013) Todo tipo de persona natural o sucesión ilíquida (comerciante o no, con o sin patrimonios altos o ingresos brutos altos en el año anterior; véase el art. 383 del E.T. Modificado con el art. 13 de la Ley 1607 y el art. 1 del Decreto 099 de 2013) ¿En qué momento deben practicar la retención básica del art. 383 del E.T.? En el momento del pago ¿A qué tipo de persona natural se le aplicarán las retenciones básicas del art. art. 383? Al que cobra salarios y tiene una relación laboral con el agente de retención, sin importar si es un beneficiario residente o no residente ante el Gobierno Colombiano, y sin importar que de pronto ese asalariado al final del año no llegue a calificar como "empleado" (ver parágrafo 1 del art. 1 del decreto 099 de enero de 2013) En el momento del pago o abono en cuenta (lo que ocurra primero) Al que cobra honorarios o comisiones o servicios de una profesional liberal, o hasta el que cobra servicios técnicos, pero que en ningún caso utilicen maquinas o insumos especializados, y siempre y cuando esas personas naturales hayan indicado a su agente de retención que sí califican como "empleados" (pues el 80% o mas de sus ingresos sí provienen de esas actividades de honorarios, comisiones, o servicios), y sin importar si existe o no contrato, o si es un servicio prestado de forma ocasional, o si es un beneficiario residente o no residente ante el Gobierno Colombiano, o si es responsable del IVA en el régimen simplificado, o si es responsable del IVA en el régimen común, o si es un no responsable del IVA. Si este tipo de beneficiarios indica que no califica como "empleado", entonces sufrirá las tarifas tradicionales (ver parágrafo 3 del art. 1 del decreto 099 de 2013) ¿En qué momento los agentes de retención deben practicar la retención mínima del art. 384 del E.T.? La debe calcular cada mes, sin importar si en ese mes se pagaron o no los salarios. Para ello, si en el mes no se hicieron los pagos, usará como base lo que se llamará "pago mensualizado" el cual equivale a tomar el monto total del valor del contrato menos los respectivos aportes obligatorios a salud y pensiones, y dividirlo por el número de meses de vigencia del mismo. La debe calcular cada mes, sin importar si en ese mes se pagaron o no los servicios (para el caso del que tiene contrato firmado). Para ello, si en el mes no se hicieron los pagos, usará como base lo que se llamará "pago mensualizado" el cual equivale a tomar el monto total del valor del contrato menos los respectivos aportes obligatorios a salud y pensiones, y dividirlo por el número de meses de vigencia del mismo. ¿A qué tipo de persona natural se le aplicarán las retenciones mínimas del art. art. 384? Solo a las que sean "residentes" ante el Gobierno Colombiano (sean colombianas o extranjeras), y que bajo la gravedad de juramento le hayan dicho al agente de retención que sí son personas naturales obligadas a declarar renta del año gravable anterior (por ejemplo, durante el 2013 deben decirle a su agente de retención que sí son personas naturales obligadas a declarar renta del año gravable 2012). Para probar que sí son declarantes de renta del año gravable anterior, lo que dice el art. 384 del E.T. y el parágrafo 4 del art, 3 del Decreto 099 de 2013 es que solo tienen que probar que en ese año anterior sí excedieron el tope de ingresos brutos del art. 593 del E.T. (que serían 3.300 UVT y no 4.073 UVT como lo dijo el decreto 099 pues el art. 593 sí se modifica con la derogación que el art. 198 de la Ley hizo del art. 15 de la Ley 1429 de 2010 el cual en su momento había elevado de 3.300 a 4.073 el tope de UVT que obliga a declarar renta a los mencionados en el art. 593) Solo a las que sean "residentes" ante el Gobierno Colombiano (sean colombianas o extranjeras), y que bajo la gravedad de juramento le hayan dicho al agente de retención que sí son personas naturales obligadas a declarar renta del año gravable anterior (por ejemplo, durante el 2013 deben decirle a su agente de retención que sí son personas naturales obligadas a declarar renta del año gravable 2012). Para probar que sí son declarantes de renta del año gravable anterior, lo que dice el art. 384 del E.T. y el parágrafo 4 del art, 3 del Decreto 099 de 2013 es que solo tienen que probar que en ese año anterior sí excedieron el tope de ingresos brutos del art. 593 del E.T. (que serían 3.300 UVT y no 4.073 UVT como lo dijo el decreto 099 pues el art. 593 sí se modifica con la derogación que el art. 198 de la Ley hizo del art. 15 de la Ley 1429 de 2010 el cual en su momento había elevado de 3.300 a 4.073 el tope de UVT que obliga a declarar renta a los mencionados en el art. 593)