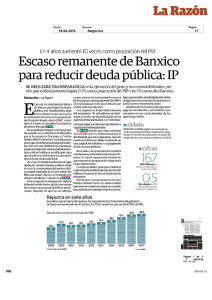

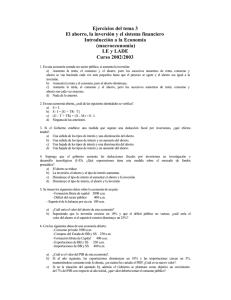

Política fiscal con meta estructural en la experiencia Chilena

Anuncio