Resumen Ejecutivo 2015 - Revista Española de Capital Riesgo

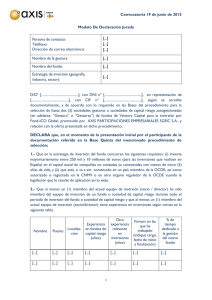

Anuncio