Las tarjetas de crédito en Chile: críticas a un sistema depredador

Anuncio

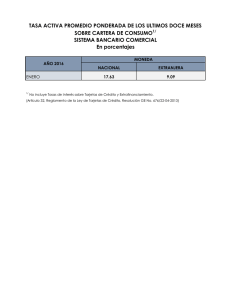

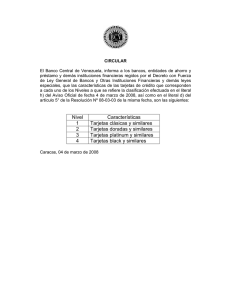

Las tarjetas de crédito en Chile: críticas a un sistema depredador María Constanza Yagnam Ayudante Departamento Derecho de la Empresa PUCV Según antecedentes recabados por la SBIF, en Chile circulan más de 10,6 millones de tarjetas de crédito activas, de las cuales aproximadamente 45% son emitidas por entidades no bancarias, como grandes tiendas comerciales y supermercados1. No cabe duda de la importancia de la utilización de las tarjetas de crédito para nuestra economía. Su correcto uso permite tener un mejor manejo de las finanzas personales, reduce el riesgo de cargar con dinero en efectivo, otorga seguridad, brinda solvencia económica en situaciones de emergencia, permite realizar transacciones por internet, fomenta el consumo y el crecimiento, entre muchos otros beneficios. No obstante lo anterior, existen ciertos factores que debemos examinar con cautela. El primero y más básico de los elementos corresponde a la falta de cultura crediticia de los chilenos: cerca del 70 por ciento de las causas presentadas en la justicia civil, son demandas de las grandes tiendas del retail contra deudores morosos 2. Desde la década de los 80, progresivamente se ha ido facilitando el acceso al crédito para facilitar el consumo, adquiriendo una gran importancia en la población nacional. Sin embargo, y más fuertemente en la actualidad, el otorgamiento de dichos créditos por sobre la capacidad de ingresos de las familias para el pago de deudas ha generado el gran problema del sobreendeudamiento, que afecta especialmente a los consumidores de los estratos más bajos, así lo ha señalado Gustavo Arriagada, ex superintendente de Bancos e Instituciones Financieras3 ; y no sólo a aquellos, sino también a los jóvenes, quienes son deudores morosos antes de trabajar, “de acuerdo con información recogida por el Instituto Nacional de la Juventud, en 2009, en la Sexta Encuesta Nacional de la Juventud, más del 50% de los jóvenes está endeudado, y de ellos 6 de cada 10 deja de pagar lo que debe, es decir entra en 1 Extraído de www.americaeconomia.com/negocios-industrias/chile-conozca-los-cambios-de-la-nuevaregulacion-para-las-tarjetas-de-credito [julio, 2014] 2 Extraído de www.cnnchile.cl/economia/2011/07/26/el-uso-del-credito-y-los-problemas-de-morosidad-delos-chilenos [consultado julio, 2014] 3 http://www.ecoceanos.cl/index.php?option=com_content&task=view&id=6688&Itemid=9 [consultado julio, 2014] la categoría de moroso, y de paso en Dicom (el sistema de información de morosidad con amplias consecuencias posteriores en temas tan relevantes como el acceso al empleo)”4 Ligado a lo anterior, otro elemento –y muy criticado por cierto- a considerar, es la escasez y falta de regulación sistemática de la materia, especialmente respecto a intereses y comisiones. La normativa nacional es escasa y dispersa, así por ejemplo, encontramos circulares y reglamentos (Circular nº 40 de la Superintendencia de Bancos e Instituciones Financieras, Reglamento sobre información al consumidor de tarjetas de crédito bancarias y no bancarias), ciertas normas de rango legal vinculadas (como la ley 19.496, sobre normas de protección de los derechos de los consumidores, o la ley 18.010 sobre operaciones de crédito de dinero), entre otras. “Si bien el gasto a través de créditos otorgados por bancos y empresas del retail ha fomentado el crecimiento económico en Chile, el periódico estadounidense The New York Times calificó a los emisores de crédito como "depredadores", en cuanto intentan captar a nuevos clientes, ya sean jóvenes y consumidores de escasos recursos. El principal problema: la escasa regulación, incluyendo a Chile y a Brasil”5 Es evidente la vital importancia de contar con normas claras en un sector cuya transparencia y solvencia resultan fundamentales para la estabilidad de nuestra economía. Pero contar con una regulación clara y sistemática no es tan fácil considerando la diferente calidad de los emisores de dichos créditos, existiendo por una parte emisores bancarios, y por otra no bancarios (retail). Así, los primeros han reclamado contra las asimetrías regulatorias que permitirían a los emisores no bancarios competir con ventaja, mientras que éstos aducen que su situación es distinta por cuanto no captan dinero del público, como si lo hacen los bancos. Lo que si es cierto es que a pesar de no captar dineros del público, igualmente comprometen el sistema financiero, así quedó demostrado con el caso La Polar, “las tarjetas de crédito del retail concentran más del 60% de reclamos contra el mercado financiero”6. 4 Extraído de http://www.cctt.cl/correo/index.php?option=com_content&view=article&id=1667%3Achile-elretail-y-la-promesa-enganosa-del-consumo&catid=26&Itemid=50 [julio, 2014] 5 Extraído de http://www.economiaynegocios.cl/noticias/noticias.asp?id=86913 [julio,2014] 6 http://www.economiaynegocios.cl/noticias/noticias.asp?id=75723 [Julio, 2014] A partir del somero análisis previo, es posible constatar la ausencia y trascendental relevancia de dos factores esenciales para el buen funcionamiento del mercado del crédito: cultura crediticia y una regulación clara y sistemática; solo a partir de estos dos pilares es que se puede construir un sistema que brinde cabalmente todos los beneficios enunciados previamente, de lo contrario, la fragilidad del sistema ocasiona en millones de familias un punto sin retorno, al permitírseles gastar más de lo que los ingresos permiten realmente.