Descargar archivo - Todo en E commerce

Anuncio

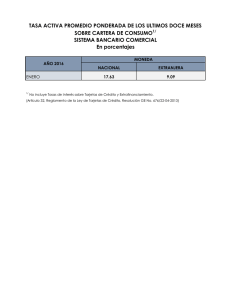

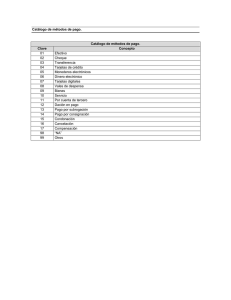

MEDIOS DE PAGO ELECTRONICO Crecimiento del comercio electrónico en América Latina será de 59 billones de dólares en el 2012. 59 42 30 22 16 2008 2009 2010 2011 2012 Fuente: Estudio de VISA 6859 E-commerce en millones de dólares en el 2008 1928 1149 Brasil Mexico Venezuela 1035 Argentina 962 Chile 305 281 Peru Colombia Fuente: Estudio de VISA Fuente: Estudio de VISA Tarjetas de Crédito Transferencias. Bancarias Entre 19 Bancos locales Pagos en Efectivo CLASES DE MEDIOS DE PAGO ELECTRONICO TARJETA DE CRÉDITO: • Son tarjetas plásticas, magnetizadas y numeradas que se utilizan como un instrumento de crédito que permite diferir el cumplimiento de las obligaciones dinerarias asumidas con su sola presentación, sin la necesidad de previamente provisionar fondos a la entidad que asume la deuda, que generalmente son Bancos u otra empresa del Sistema Financiero. TARJETA DE DÉBITO: • Son tarjetas plásticas, magnetizadas y numeradas, que sirven para realizar compras de bienes y/o servicios en establecimientos comerciales físicos ó a través de la Internet, en las tiendas virtuales en las que se permita el uso de estas tarjetas. • Pago sin contacto DINERO ELECTRÓNICO O DIGITAL: • El Dinero Electrónico o Digital es un sistema para adquirir créditos de dinero en cantidades relativamente reducidas. Este sistema consta de unidades o símbolos de valor monetario, debidamente cifrado que representa cantidades de dinero, que asumen forma digital; unidades que pueden ser convertidas en dinero físico. Este dinero electrónico se almacenan en la computadora y se transmiten a través de redes electrónicas para ser gastado al hacer compras electrónicas a través de Internet. TARJETAS INTELIGENTES O SMARTS CARDS: • Este tipo de pago considerado por los consumidores como dinero a vista es muy popular en Francia pero poco usado en Estados Unidos. TARJETA MONEDERO: • Es una tarjeta que sirve como medio de pago por las características físicas que pose; ya que puede ser recargable o de lo contrario se puede desechar si ya no nos encontramos interesados en su uso. TARJETA RELACIONISTA: • Es una tarjeta que posee un microcircuito que permite la coexistencia de diversas aplicaciones en una sola tarjeta, es decir que funcione como tarjeta de crédito, tarjeta de débito, dinero electrónico, etc. Esta tarjeta presentará en un sólo instrumento la relación global entre el cliente y su banco. CHEQUE ELECTRÓNICO Y DOCUMENTOS ELECTRÓNICOS CON FUNCIÓN DE GIRO . • Es una versión electrónica de un cheque impreso. Al igual que el documento de control, el cheque electrónico es un documento jurídicamente vinculante como promesa de pago. En la pantalla, se ve como un cheque papel y es llenado de la misma manera. Incluye todos los detalles como fecha, nombre del beneficiario, cantidad, la firma, la línea de memo, y promociones. Es embebido en un archivo electrónico seguro en el que el usuario define los datos relativos a la finalidad del cheque. EL PAGO MEDIANTE MÓVIL • La generalización del teléfono móvil en los últimos años ha llevado a algunas empresas telefónicas a desarrollar sistemas basados en el teléfono móvil. • Transacciones desde el celular • Celular como medio de pago sin contacto (Ver Video) TRANS-EUROPEAN AUTOMATED REAL TIME GROSS SETTLEMENT EXPRESS TRANSFER (TARGET): Es un proyecto de sistema desarrollado en España por el Banco Central Europeo, el cual va a permitir unir quince sistemas de pago en tiempo real. Consiste básicamente en que los pagos llegarán a su destino en segundos, después de ser adeudados en la cuenta del prestador. El acuse de recibo de cada orden de pago individual ejecutada será enviado al banco prestador en tiempo real. Si bien se encuentra en proyecto, se espera que TARGET cumpla con los siguientes objetivos: - Proporcionar un mecanismo seguro y confiable de liquidación en tiempo real de los pagos fronterizos. - Incrementar la eficacia de los pagos fronterizos entre los países de la Unión Europea. - Responder a las necesidades de la política monetaria del Sistema Europeo de Bancos Centrales. Qué es el Payment Card Industry Data Security Standard (PCI DSS)? • PCI DSS es un estándar que establece un conjunto de medidas, prácticas y herramientas de seguridad que pretenden garantizar la seguridad en el tratamiento de la información asociada a pagos con tarjeta. • Este estándar alinea las principales iniciativas de seguridad para la infraestructura de medios de pago, con el fin de garantizar la existencia de un marco global consistente para la protección de los datos de cuentas bancarias, tarjetas, transacciones y datos de autenticación. • El estándar ha sido creado por las principales empresas de tarjetas: Visa Internacional, MasterCard Worlwide, American Express, JCB y Discover Financial Services. • En la actualidad, PCI DSS es gestionado, revisado y actualizado por el PCI Security Standards Council. ¿Cuáles son los principales objetivos de PCI DSS? • El principal objetivo de PCI DSS es mejorar el nivel de seguridad de los pagos realizados mediante tarjetas, promoviendo la existencia de un entorno de pago seguro para la información. • PCI DSS ha sido específicamente desarrollado para: • Garantizar la protección de la información de titulares de tarjetas. • Minimizar el riesgo de posibles intrusiones no autorizadas o compromiso de la información de cuentas y tarjetas. • Incrementar la confianza de los titulares de tarjetas en las transacciones realizadas con tarjetas. • Luchar contra la suplantación y otros fraudes que se producen en Internet. Quiénes están obligados a cumplir PCI DSS? • Entidades financieras. • Proveedores de Servicios que almacenen, procesen y/o transmitan información sobre titulares de tarjetas. • Comercios que almacenen, procesen y/o transmitan información sobre titulares de tarjetas. Cuál es el alcance de PCI DSS? • El alcance de PCI DSS comprende todos aquellos sistemas que almacenan, procesan o transmiten información de tarjetas de crédito o débito. • Los requerimientos de PCI DSS aplican siempre que el PAN (Primary Account Number) de la tarjeta se almacena, procesa o transmite. • PCI DSS aplica, por tanto, a los diferentes canales a través de los que se transmiten datos de tarjetas . Qué se considera información de tarjetas? Información relacionada con tarjetas de crédito o débito y sus titulares. Esta información se clasifica en dos categorías: Información de titulares de tarjetas: • Primary Account Number (PAN) • Nombre del titular • Fecha de expiración • Código de Servicio Información sensible de autenticación: • Banda magnética completa • PIN / PIN Block • Otros PCI DSS impone restricciones de almacenamiento sobre los datos incluidos en estas dos categorías. Cuáles son los principales beneficios derivados de la implantación de PCI DSS? Las organizaciones deben buscar el cumplimiento de PCI DSS con objeto de mitigar los riesgos asociados a un posible compromiso de la información de cuentas o titulares de tarjetas, entre ellos: • Impacto financiero. • Impacto negativo en la imagen pública o frente a clientes que podría sufrir su marca. • Costes de investigación y costes legales asociados a un posible compromiso de información que puede suponer una ventaja competitiva en el mercado. Cuáles son los principales beneficios derivados de la implantación de PCI DSS? El cumplimiento de PCI DSS permite: • Proteger los datos de los clientes. • Mantener la confianza de los consumidores a través de un mayor nivel de seguridad de datos. • Salvaguardar la reputación de su marca. • Disminuir los riesgos derivados de pérdidas financieras. • En el caso de los proveedores de servicios, el cumplimiento de PCI DSS constituye un elemento diferenciador REQUERIMIENTOS ESTABLECIDOS POR PCI DSS A. Creación y mantenimiento de una red segura. B. Protección de los datos almacenados. C. Mantenimiento de un programa de gestión de vulnerabilidades. D. Implantación de medidas de control de acceso. E. Monitorización y revisión periódica de las redes. F. Mantenimiento de una Política de Seguridad de la Información. CERTIFICADORES RECONOCIDOS EN INTERNET