Desafíos de la reformulación de la arquitectura financiera

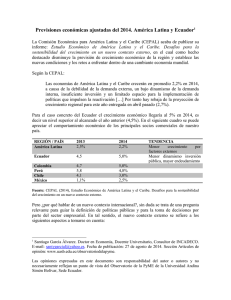

Anuncio