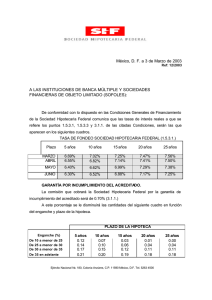

Boletín jurídico mensual

Anuncio