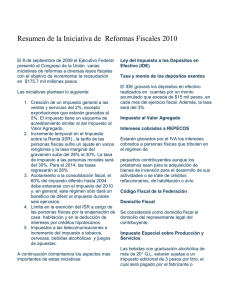

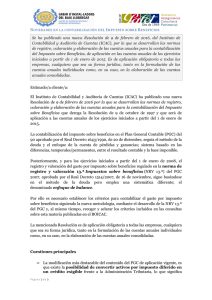

Aspectos relevantes 2010

Anuncio