La nueva mecánica de pago provisional del ISR por mercancías

Anuncio

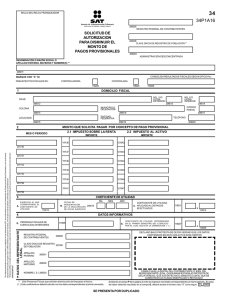

La nueva mecánica de pago provisional del ISR por mercancías genera distorsión Requieren mayor seguridad jurídica los contribuyentes. Ignacio Sosa López A partir del 1 de enero de 2005 entró en vigor el nuevo régimen relativo a la deducción del costo de lo vendido en sustitución del régimen de deducción de adquisiciones de mercancías. Derivado de ello, en principio, los contribuyentes no pueden deducir el costo de las mercancías relativo a los inventarios que hubiesen tenido al 31 de diciembre de 2004, toda vez que dichos inventarios ya se habían deducidos bajo el concepto de adquisición de mercancías en ejercicios previos al propio 2005. No obstante, los contribuyentes podían ejercer la opción de reconocer como ingreso fiscal el valor de los inventarios que hubiesen tenido registrados en su contabilidad al 31 de diciembre de 2004, en cuyo caso estarían en posibilidad de deducirlos conforme al sistema de costo de lo vendido, cuando vendieran las mercancías que formaban parte de sus inventarios al cierre del ejercicio de 2004. En este sentido, mediante disposiciones transitorias de la Ley del Impuesto sobre la Renta (LISR) se estableció la mecánica que debían utilizar los contribuyentes con objeto de determinar el inventario que, en principio, resultaría acumulable. Como parte de las obligaciones que en materia fiscal tienen los contribuyentes, se encuentra la relativa a efectuar pagos provisionales mensuales a cuenta del ISR del ejercicio. Para tales efectos, los contribuyentes deben calcular su coeficiente de utilidad, el cual resulta de dividir la utilidad fiscal del ejercicio entre los ingresos nominales del mismo ejercicio. Utilidad fiscal Al respecto, la utilidad fiscal es aquella que se obtiene de disminuir de los ingresos del ejercicio las deducciones autorizadas del mismo, mientras que los ingresos nominales corresponden a los ingresos acumulables de los contribuyentes, eliminando los efectos inflacionarios que la propia ley prevé. Adicionalmente, los contribuyentes deberán calcular la utilidad fiscal que sirve como base para calcular cada uno de los pagos provisionales, la cual se determina multiplicando el coeficiente de utilidad, calculado con base en la 1 mecánica antes señalada, por los ingresos nominales obtenidos desde el inicio del ejercicio y hasta el último día del mes al que se refiere el pago. Así las cosas, los pagos provisionales serán la cantidad que resulta de aplicar la tasa impositiva correspondiente (29% para 2006) sobre la utilidad fiscal determinada de conformidad con el párrafo anterior, pudiendo acreditar el importe de los pagos provisionales efectuados con anterioridad. En este orden de ideas, las disposiciones transitorias de la LISR establecen expresamente que para efectos de los pagos provisionales del ejercicio de que se trate, los contribuyentes deberán adicionar mensualmente a la utilidad fiscal la doceava parte del inventario acumulable correspondiente. Pago progresivo Con esta mecánica se pretende que las empresas vayan pagando mensualmente el ISR por el inventario acumulable, si se optó por esta alternativa legal. Utilizando la mecánica comentada, para 2006 se presentaría un doble efecto en los pagos provisionales del impuesto sobre la renta, el primero en el coeficiente de utilidad de 2005, que al considerar el monto del inventario acumulable en ese año, dicho coeficiente se vería incrementado. El segundo efecto consistiría en tener que adicionar una doceava parte del importe del inventario acumulable en cada mes de 2006. Esto generaría un incremento en los pagos de impuesto mensual que las empresas tuvieran que realizar en este año. Esta distorsión ha sido reconocida por las autoridades fiscales, mediante la publicación de un boletín en su página electrónica www.sat.gob.mx en el cual señalan que los contribuyentes que hubiesen optado por acumular sus inventarios, para calcular el coeficiente de utilidad correspondiente a los pagos provisionales del ejercicio de 2006, pueden excluir el importe del inventario acumulado en el ejercicio de 2005. En este sentido, sería deseable que las autoridades fiscales publiquen en el Diario Oficial de la Federación el beneficio en comento, a fin de otorgar una mayor certidumbre jurídica a los contribuyentes. El autor es Contador Público Certificado, así como integrante de la Comisión Fiscal Especial del Colegio de Contadores Públicos de México (CCPM). Los artículos y respuestas expresan la opinión de los profesionistas de las diferentes comisiones. Envíe sus dudas y comentarios a: consulta.fiscal@ccpm.org.mx 2